高瓴持股近10%的沛嘉医疗本月寻求上市聆讯,高端医疗器械能否再受追捧?

编者按:本文来自微信公众号“IPO早知道”(ID:ipozaozhidao),编辑 C叔;36氪经授权发布。

据IPO早知道消息,医疗器械研发商沛嘉医疗将于本月寻求上市聆讯。今年1月23日,沛嘉医疗正式向港交所递交招股说明书,拟主板挂牌上市,摩根士丹利和华泰国际担任联席保荐人。

招股书显示,成立于2012年的沛嘉医疗主要覆盖中国各经导管瓣膜治疗医疗器械市场以及神经介入手术医疗器械市场。

根据弗若斯特沙利文的资料,心脏病及神经血管病是中国及全球的主要死亡成因之一。介入治疗(特别是基于导管的介入治疗)能有效治疗有关疾病,但国内经导管瓣膜治疗及神经介入医疗器械市场尚处于早期发展阶段。

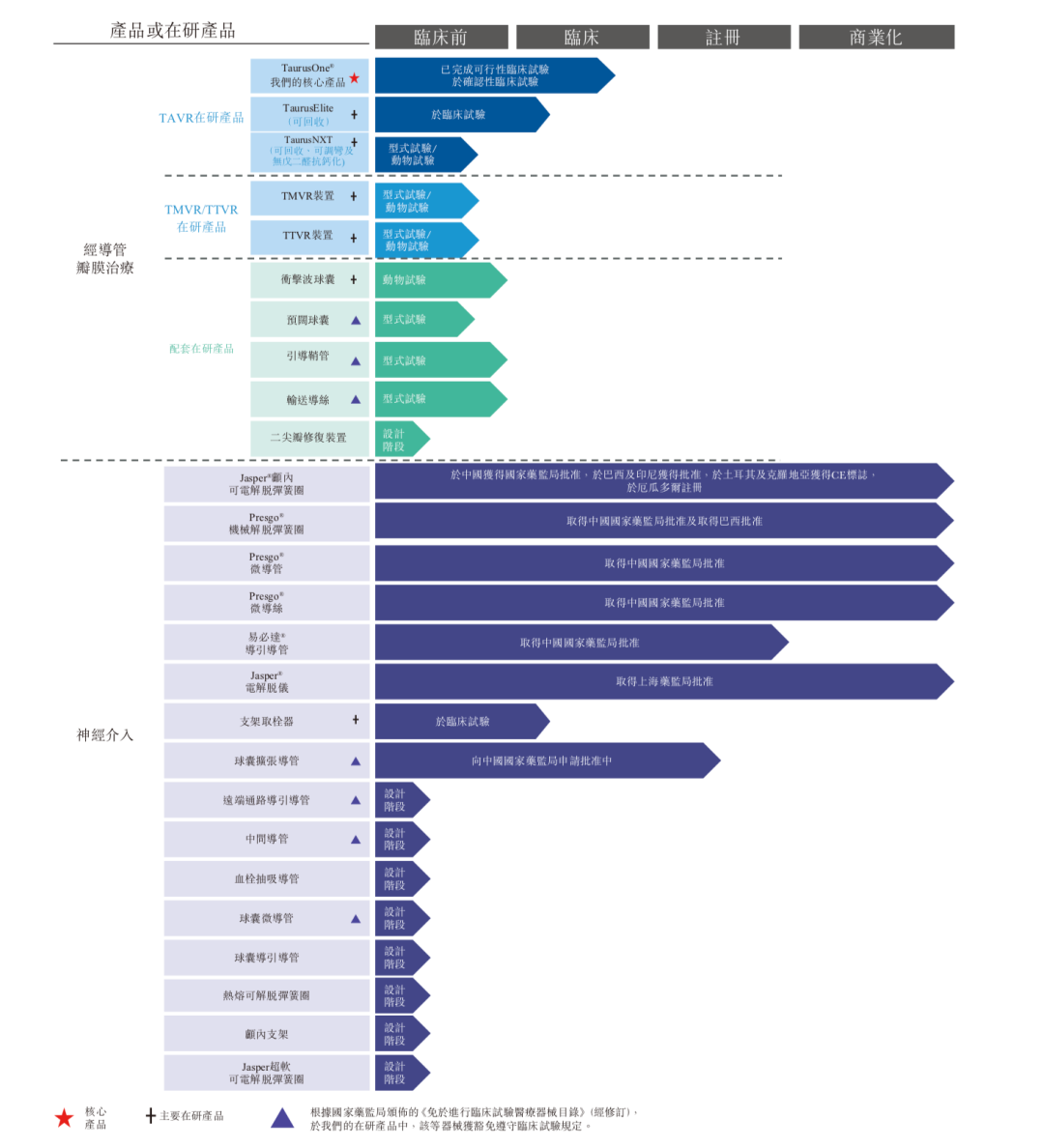

截至最后实际可行日期,沛嘉医疗共有六款注册产品及20款处于各个开发阶段的在研产品,包括核心产品TaurusOne®。

2017年2月,TaurusOne®获国家药监局认定为“创新医疗器械”,因此合资格使用快速审批程序。沛嘉医疗目前预计于2020年第三季度就TaurusOne®提交 注册申请,并于2020年第四季度或2021年第一季度将其商业化。

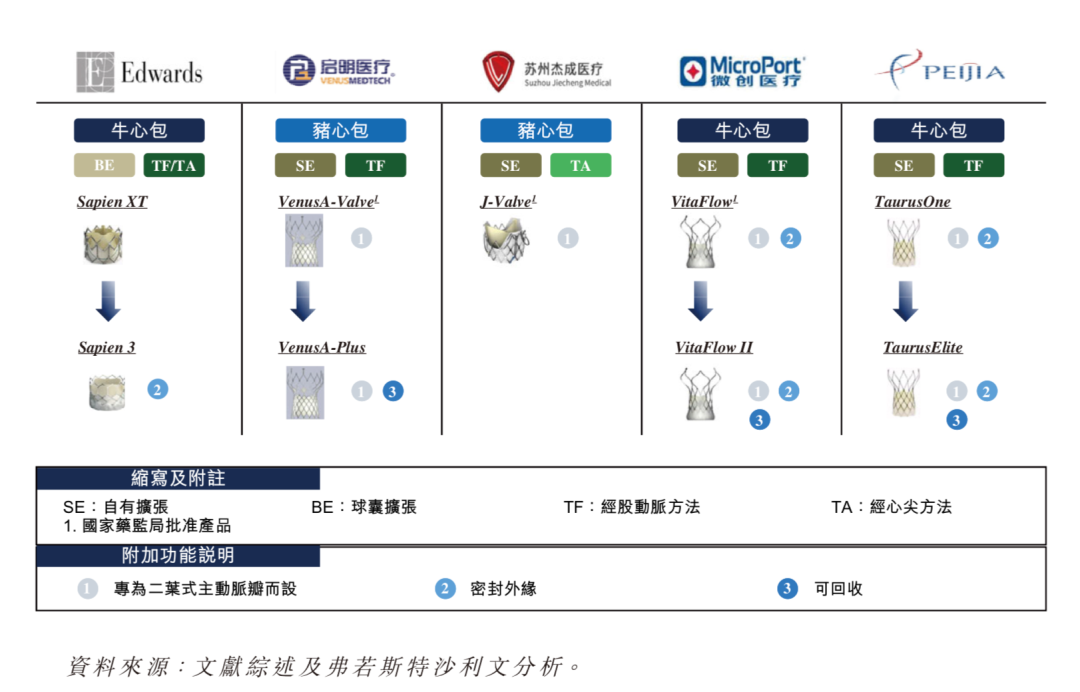

弗若斯特沙利文的资料亦指出,中国TAVR(transcatheter aortic valve replacement,经导管主动脉瓣置换)产品市场处于发展初期阶段,尚未被渗透且无占单一主导地位的公司。截至最后实际可行日期,中国仅有一家国际公司及四家国内公司(如图所示)有处于临床试验阶段或更高级阶段的TAVR产品或在研产品,接下来这一市场将继续由国内企业主导,产品能力将成为核心竞争力。

其中,成立于2008年的启明医疗(HK:02500)于2019年12月10日正式在港交所主板挂牌上市,彼时在认购过程中获得超过311倍的超额认购。截至4月20日港股收盘,启明医疗报于每股55.50港元,较每股33港元的发行价上涨近70%,市值为224.48亿港元。

从启明医疗与沛嘉医疗对比来看,前者已从TAVR产品中获得销售收入,以2018年TAVR产品植入量计算,其在中国所占市场份额为79.3%排名第一;而后者目前看起来依旧处于更加早期的阶段,或许也意味着存在一定的增长空间。

而在神经介入手术医疗器械方面,按临床试验阶段的商业化产品及在研产品合并数目计算,沛嘉医疗在国内企业中排名第一,也是首个在中国商业化栓塞弹簧圈产品的国内企业。

值得注意的是,2019年3月,沛嘉医疗还通过与加奇及其当时股东进行的换股安排收购加奇,后者随之成为沛嘉医疗构建综合介入手术器械平台策略的一部分。2019年3月29日起,加奇的经营业绩被纳入沛嘉医疗的财务报表中,而加奇实则为沛嘉医疗创始人兼CEO张一创办经营的另一企业。

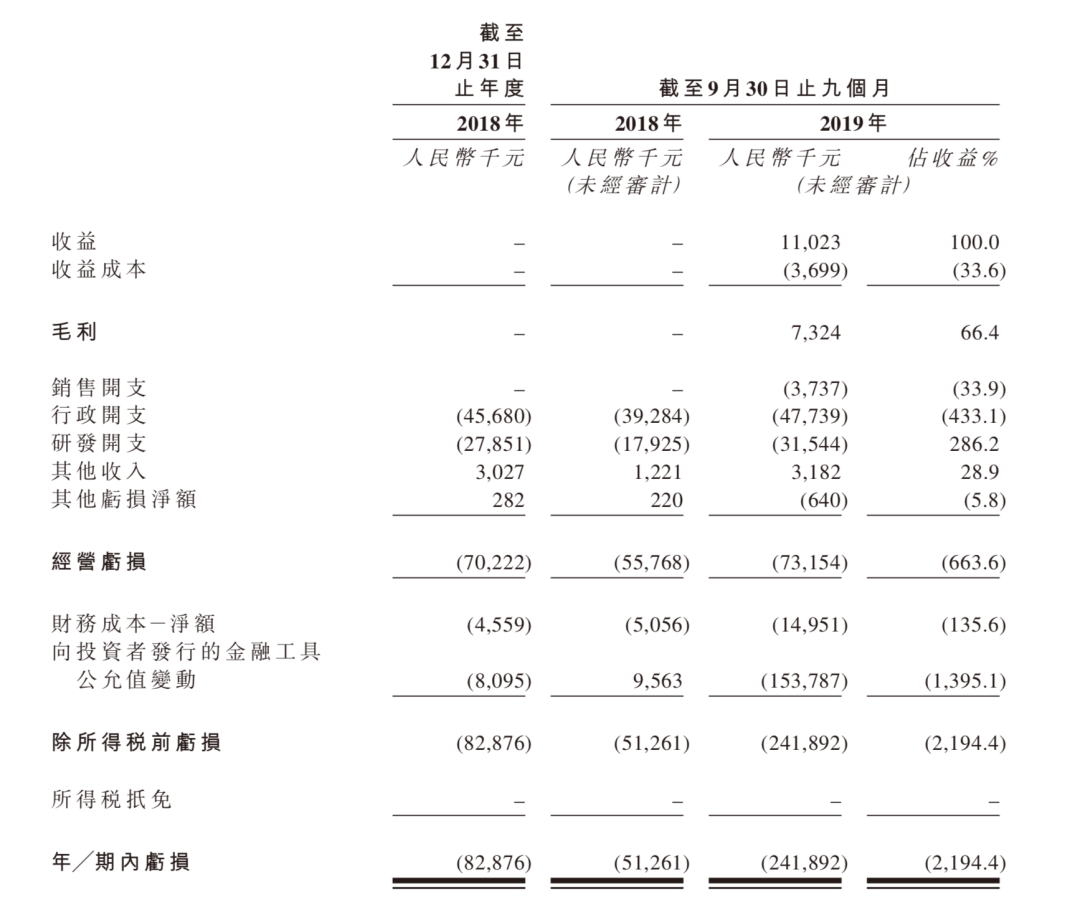

不过,在收购加奇前,沛嘉医疗在2018年未获得任何收入,并产生约7022万元(人民币,下同)经营亏损,当年净亏损约8287万元。

2019年前9个月,沛嘉医疗的收入约为1102万元,毛利约为732万元,经营亏损为7315万元,这一数字已超过2018年全年经营亏损,同期净亏损2.41亿元,净亏损的大幅增加主要由于向投资者发行的金融工具发生1.53亿元的重大公允值变动。

目前,沛嘉医疗的收入全部来自五款神经介入手术医疗器械,即TAVR产品暂未带来任何收入。在成功商业化TAVR装置前,其收入也将继续来自神经介入手术医疗器械销售。

换言之,一旦沛嘉医疗因商业、监管、知识产权或任何其他理由而无法制造或出售相关产品,或因市场竞争加剧导致客户对产品的需求不足,则将直接导致收入的大幅下跌。

收入模式来看,沛嘉医疗的大部分收入通过分销商产生。截至2019年9月30日,沛嘉医疗共有56名国内分销商,覆盖中国16个省份、4个直辖市及2个自治区。

在2018年和2019年前九个月,沛嘉医疗的研发费用分别约为2785万元和3154万元(不包括加奇在被收购前的研发费用)。随着其正在开发第二代和第三代TAVR产品,研发费用或许将继续增加。截至2019年9月30日,沛嘉医疗现金及现金等价物约为2.05亿元。

IPO前,沛嘉医疗于2016年完成1000万美元A轮融资,2019年5月完成2900万美元B轮融资,同年9月和12月分别完成2500万美元C轮融资以及4500万美元C-1轮融资。

目前,创始人兼CEO张一持有30.93%的股份,经纬中国和高瓴资本各自持有10.07%和9.33%的股份,为前两大机构投资方,经纬中国董事总经理喻志云担任非执行董事。

值得一提的是,不出意外的话,沛嘉医疗将是自高瓴资本2月24日发布《致创业者的一封信》后,第一家上市的医疗器械企业(被投)。在那封信中,高瓴资本宣布成立规模约100亿元人民币的高瓴创投,其中特别注明生物医药及医疗器械为四大主要投资领域之一。

或许,对于尚处于起步阶段的医疗器械尤其是高端医疗器械赛道而言,接下来将会受到更多资本的青睐。启明医疗、微创医疗,以及如今的沛嘉医疗在二级市场的表现,也或将直接左右投资决策。