年轻人到底应该去VC还是FA呢?

VC SaaS Data Center 是VC SaaS 通过后台实时监控全网公开数据进行收集以及诸多合作伙伴的数据交换,对创投行业的数据量化并进行多维度的解读和分析的数据研究中心。希望能给关注创业和投资的你一点帮助。

2016年的资本寒冬过去了,大部分的VC在这一年都在休养生息,投资经理的日常工作由看项目、分析项目、投资项目变成了王者荣耀、阴阳师和守望先锋。但还是有一个特殊的群体在这个寒冬里收获到了丰厚的收获。那就是FA(融资顾问/财务顾问)。如果你还是不知道FA是做什么的,那我们先来解释一下:FA,Finance Advisor,财务顾问,企业的融资中介,对接项目和资金,撮合之间的交易,高大上的华兴资本和以太资本也是FA。在这里我们想用一些数据做比对和分析,到底年轻人(刚毕业或者毕业两三年的年轻人)应该去VC还是FA里面工作?

国内的创投大环境

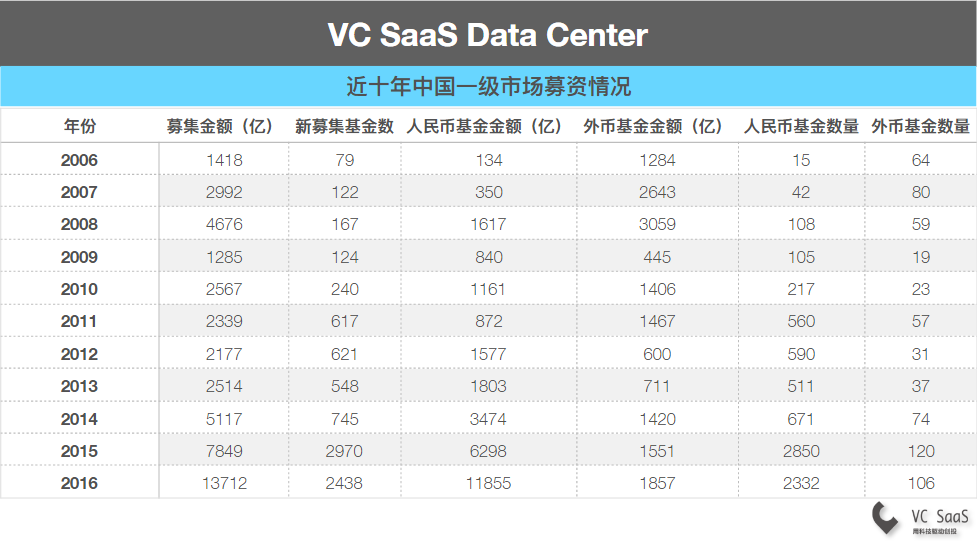

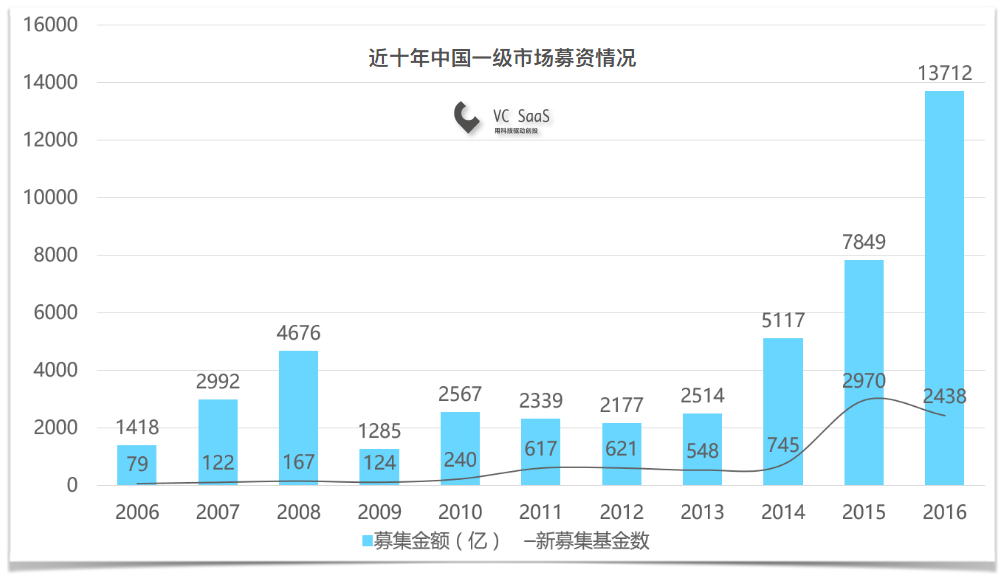

中国的创投市场近十年来募资金额和新募集资金数屡创新高,在2016年达到13712亿元、2438支新基金落地。

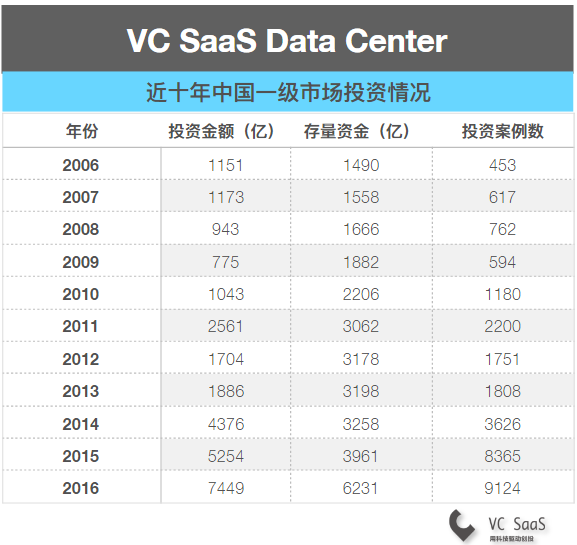

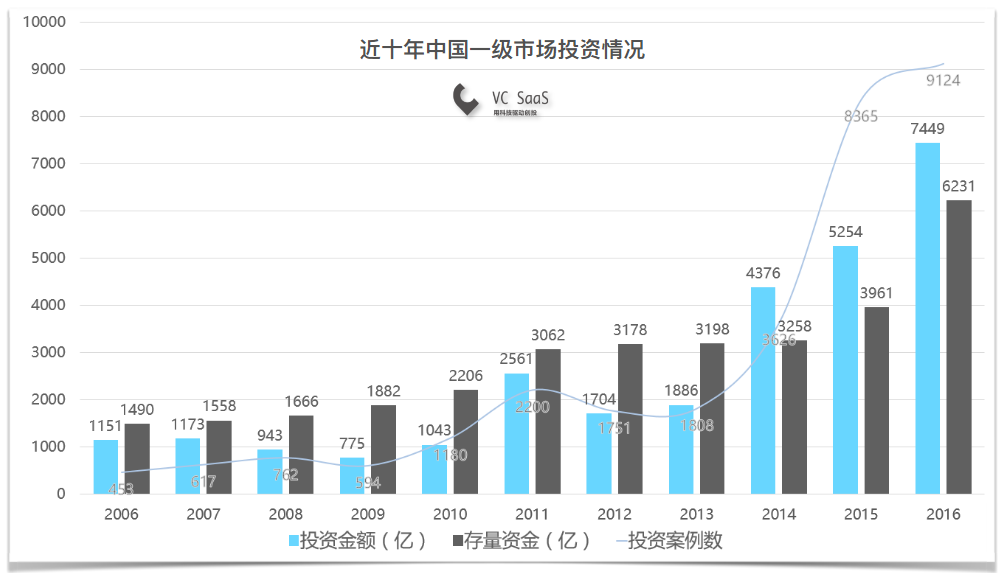

近十年来的投资金额和存量金额、投资数量也是屡创新高,在2016年达到7449亿元、6231亿元、投资数量升至9124个。

纵观上述的一系列数据,可以看出自从2014年开始,募集金额和新基金数成倍的增长,而在经历了2015年下半年的股灾接连进入2016年的资本寒冬后,VC们的存量资金越来越多。但是从2014年开始大量的年轻人涌入VC这个行业,忽然间2016年大量的创业项目死亡,导致了很多VC界的新人(投资经理们)开始怀疑自己所在的岗位,所以出现了曲凯老师的著名文章《为什么我不做VC了?》。

国内的经济大环境

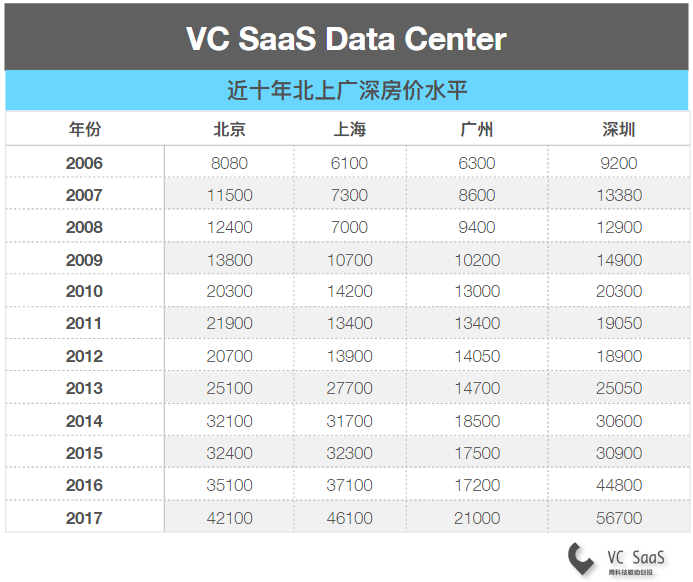

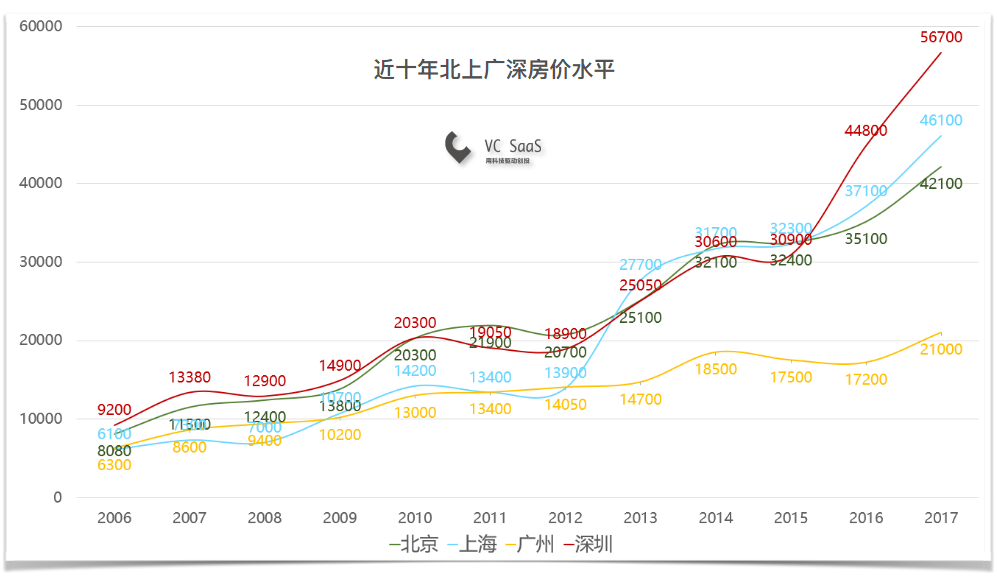

首先来看看近十年来北上广深的房价变化,涨幅之大实在是让人无法接受。北京对比2006年的房价上涨了5.21倍,上海上涨了7.56倍,广州上涨了3.33倍,深圳则上涨了6.16倍。

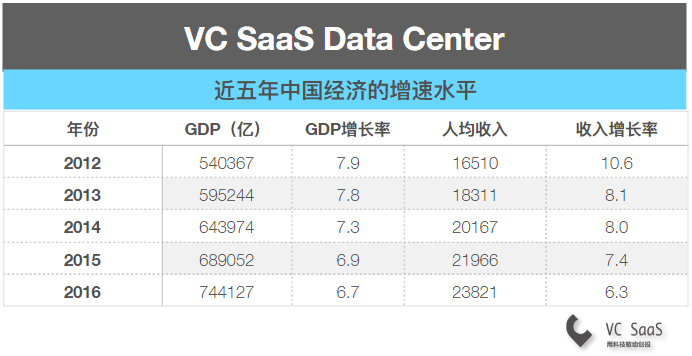

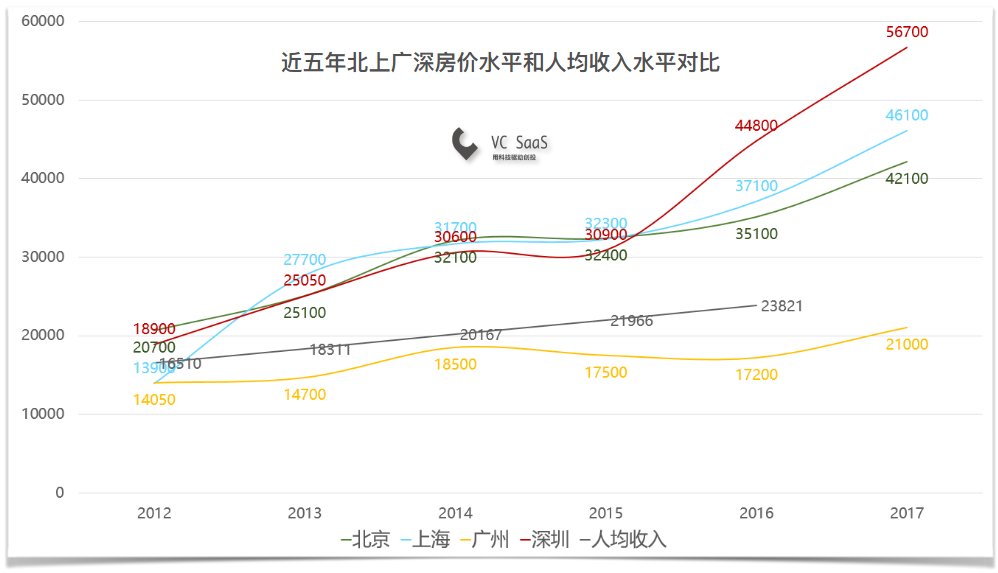

统计完最近五年的人均收入水平和北上广深的房价增速做对比,房价的增速远远快于人均收入。这意味着,在2017年的时候,普通人一年的收入(大约25000元)不吃不喝才能够在北京购买0.59㎡,上海0.54㎡,广州1.19㎡,深圳0.44㎡。很可能一辈子的积蓄都购买不了一套房子。

VC行业的小秘密

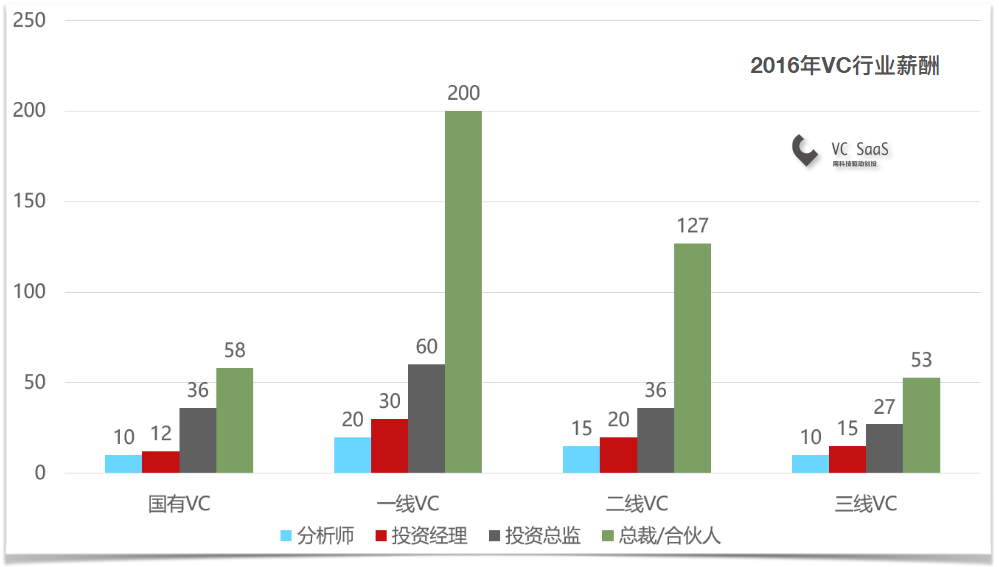

在中国,一线的VC数量并不是太多,他们确实过得很滋润,特别是知名的美元基金里面的人员,而除此之外,二线、三线的VC数量众多,虽然外表都挂着投资经理、投资总监或者VP/合伙人这些头衔,但是也不是特别的风光,正所谓外表光鲜,囊中羞涩。除开一线的VC外,绝大部分的投资经理对比同年龄的人在投行、券商、PE之间的高才生们的收入水平是相差甚远。

(PS:单位万元)

简单解释一下VC里面基金的周期,VC的周期是非常非常漫长的,一般来说人民币基金的周期在6-7年左右(常见的是5+1+1年或者是4+2年),美元基金的周期则更加长一点,大约在9-10年左右。

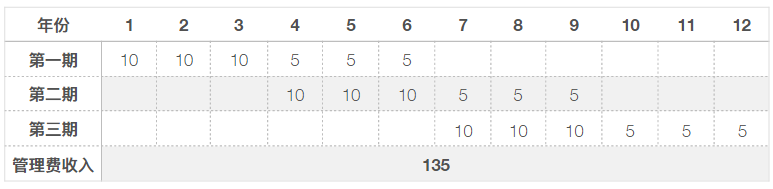

此处举个例子进行计算:

假设一个稍微大型一些的VC,管理三期基金,每一期的金额是5亿,每期6年,分三年投资完,合计15亿人民币的基金规模,基金的管理费是前3年2%每年,后3年1%每年,投后收益(carry)是20%。

经过计算,这12年下来,总共能够收到1.35亿元的管理费;平均下来每年的运营成本在1125万元左右。一般如果是15亿规模左右的基金,人员规模会在20-30人左右,其中会有大约5个合伙人。在不计算其他成本的情况下,如果按照合伙人拿走30%的工资的话,合伙人能够拿到67.5万左右/年,其余人员大概20-30万左右/年,如果是普通的投资经理年薪可能就是10-15万左右/年。

假设基金12年后,最终基金收益变成了45亿元(这个概率大概在30%左右),投后收益(carry)20%,扣除税收25%,个税20%,5个合伙人。此处在还没有计算员工的情况下,每个合伙人能够分到900万左右/年。如果计算上30%概率的话,合伙人每人能够分到270万左右/年。如果再考虑一下员工的奖励机制的话,这个金额可能会变成200万左右/年。

以上计算仅仅是对大型机构进行计算,如果是对一些规模只有几千万的天使投资基金来说,赚钱更加艰辛。

FA的一些小秘密

一般FA的收入是融资金额的3-5%,如果是一些特别大额的项目(亿元级别以上的),费用可能在1-2%,参考摩拜找华兴资本做财务顾问,累计3个月融资超过3亿美金,按照3%的佣金计算,收益将超过900万美金。FA的好处是不用考虑项目后续赚不赚钱,只要有买方愿意投资,促成了交易,就可以收到佣金。

FA和VC的商业角度有很大的不同,VC的募资是前置的,收入会相对比较稳定,保底至少还有管理费。而FA的收入有较大的不确定性,在市场好的情况下,收入会大大的超过VC。至少很多的人不可能在同一个VC内工作整一个基金的周期。

VC和FA各有各好

VC的优缺点

假如有幸加入一线的VC,跟到行业内鼎鼎大名的老大的话,对于年轻人来说是非常幸运的;他们能够跟着行业最顶级的人,学习各种行业的经验,每天接触不同的新鲜的idea,培养自己独立思考能力并总结经验,而且会有不错的收入。VC是一份相对独立的工作,需要不停的进行研究和学习。但如果是进入一些小型的VC的话,是99分靠运气,1分靠努力。绝大部分的天使投资机构是不赚钱的。一年平均能够投5-10个项目已经非常了不起,要投中独角兽的概率真的是大海捞针。更不用奢望能够赚钱和实现财务自由。

FA的优缺点

FA的门槛相对比VC的要低一些,对资源和经验的要求并不高,比较适合年轻人去。其最大的有点是不用等待,只需要项目融资成功就可以获得报酬,这对年轻人是具有非常大的吸引力的。此外在FA中工作需要清大的执行能力和与人沟通的soft skill。在FA里工作,能够极大的拓广人脉,可以认识数量很多的VC和创业者,锻炼看不同行业的source。在FA里面工作几年靠自己实力买房的人数量不少。FA的行业的缺点是行业有不稳定性,受环境的波动比较大,有极大的运气成分,要求执行者一定要拥有过人的soft skill和项目方和VC进行沟通,做局、撮合项目。

总的来说

好一点的一线基金适合有专业背景的人加入,而PE则要求除了有专业背景之外,还要有深厚的资源。而对钱的需求的强度也可以决定到底去VC还是FA。因为VC的商业模式是管理费加上投后收益(carry),但是carry的话就有很大的不确定性。一般的VC和早期机构的话,回报的周期就更长,超过5-10年。而FA的商业模式不太一样,做一单就收一单的钱,但是基本分不到项目成功时的carry。VC比较适合本身就很有钱的人来做,FA适合资源比较少的年轻人来做,每一笔交易都能拿到不错的奖金。

回顾文中的数据,在2014-2016年新增的基金数、募资金额、资金存量激增,而目前国内的人民币基金的周期大部分在6年左右。在2016年的资本寒冬中,绝大部分的人民币基金处于冬眠状态,在接下来的2-3年内,迫于投资的压力,将会有大量人民币基金要投资项目,这时候FA也将会有更多的机会。

年轻人到底应该去VC还是FA,这是一个自驱力的问题。

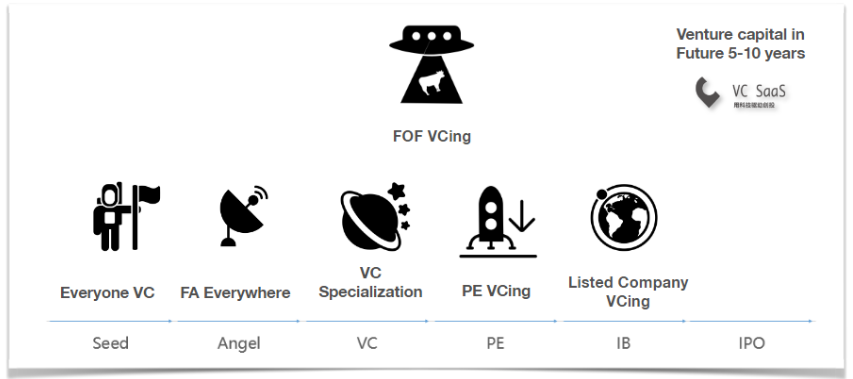

Venture capital in Future

未来5-10年风险投资可能会迎来的几个变化(有空将会继续补全):

越来越多的成功人士成为天使投资人

FA成为重要的枢纽

知名VC更加专业化,小型的VC将慢慢消亡

PE、上市公司、FOF将会VC化,投资部分早期项目

本文由VC SaaS原创,未经许可不得转载,转载请联系本公众号或者vcsaas@vcsaas.cn申请白名单,谢谢!VCSaaS是创投SaaS平台,感谢关注(微信ID:VCSaaSTech)