造车浪潮崛起:新进入者如何实现盈利?

编者按:本文来自“辰韬资本”(ID:chentaoziben),作者 彭勇,中银证券汽车首席分析师;36氪经授权发布。

为什么造车新进入者那么多?

为什么最近几年这么多企业进入新能源汽车制造?我认为主要是因为汽车行业市场规模实在太大——去年中国的汽车销量大概2800万辆,乘用车2400万-2500万的规模。

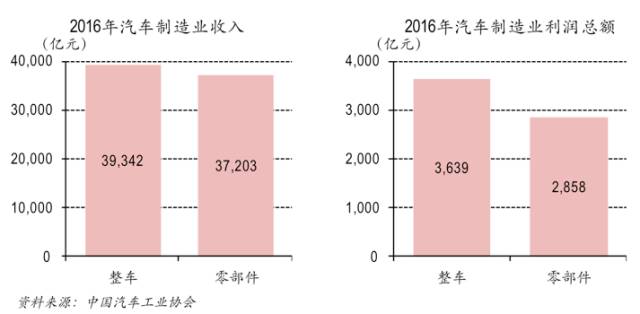

去年,整个的汽车整车制造业的收入规模大概在4万亿左右,零部件大概在3.7万亿,基本上整车和零部件做到1比1。如果看利润总额,整车在3639亿,零部件在2858亿,税前利润,基本上接近于10%,非常巨大的市场。

同时,发改委在新能源汽车制造上开了一个口子,已经发了13家牌照,这就不难理解很多新势力进入了。

这些企业里面离风口最近的,就是互联网企业,特别是蔚来汽车。另外,我们也看到众多的汽车上市公司,包括主板、新三板上市公司的身影。汽车经销商——国机汽车也宣布要在江西造车,汽车零部件——京威股份要去德国造车,敏实集团旗下的敏安汽车已经获得牌照,还有新三板上市公司长城华冠。

已发的13家牌照里,除去两家是整车厂家分离出来的,11家是整车制造以外的企业进入。还有很多还没有拿到牌照的,比如奇点汽车、车和家……

基本上可以把造车新势力分成几大类,其中一大类,就学习特斯拉。

特斯拉是这一轮的新能源汽车浪潮掀起者。90年代,或者是2000年左右,传统车企对新能源汽车储备不多,只是做一些研究,但是特斯拉把这一轮的浪潮,推的比较猛,从而导致很多传统车企不得不加大新能源投入。

上海车展上,蔚来汽车创始人李斌说了一句话:“我们让特斯拉在中国无路可走”。也就是说,他想成为中国的特斯拉,所以,蔚来的打法跟特斯拉也很像。研发团队已经超过1000人,在中国、美国、欧洲同时布局研发,所以投入力度非常大。

蔚来汽车的超跑可以看成一个单件的玩具,不具有批量的弹性,但是确实造了不小的势。上海车展展出的ES8对标宝马,这个车的定价,我以前去调研过,给的目标是在30万以上,30万以上是属于豪华车的市场。所以我认为这一类就是,做高端市场,这个市场敏感度是相对较低的,而且利润率也是比较高的,走高端的还有前途汽车,京威股份。

蔚来上海车展发布的es8

另外还有一个模式,我认为是传统车厂模式。

传统车厂首先可以看到北汽新能源、奇瑞新能源,这是直接从传统车厂分离出来的,他们的模式就是原来的传统车厂模式。另外有一些企业,团队创始人和核心成员是从传统车厂出来的,像云度,包括对新拿到13牌照的合众汽车。上海车展展出的云度汽车,基本上跟传统车差不多。

还有一种,是满足基本的代步需求。

收入和消费能力高的人,可能会买豪华车,或者买传统中端车。但是不是所有的人都能够承担的起,或者愿意花十几万买车的,所以有些源于代步的需求。比如低速电动车,就是满足了一个简单的代步需求。

造车的成本和投入,到底有哪些?

一、极高的研发投入

汽车行业,是一个高投入、高技术密集型的行业。一个初始产能15万辆的汽车厂,基础的固定资产投资,基本在15—30亿,这还是低的,基本上1万台产能,大概需要2亿人民币,15万辆的产能,30亿算是基础的。自动化程度比较低一点,15个亿差不多能拿的下来。

人力配备上,要满足15万辆,生产工人在1200个人左右。生产支持,比如负责采购、物流、生产支持的技术人员,基本上在200—300人。销售财务人员方面,基本上是200—300人。研发人员200—1000人不等,蔚来他们研发就超过1000人,研发人员少一点的像观致汽车,大概只有200人。另外一个单车型的模、夹具的成本,3—5亿。

汽车研发投入很大,但是又不得不投入,没有研发的企业是没有能力持续推出产品的。举几个研发费用的例子,江铃汽车从福特引进一款车型费用10亿元人民币;吉利与沃尔沃联合研发的最新的CMA平台,展出来的“领克01”是50亿元,吉利跟沃尔沃各承担一半,25亿。观致汽车,研发委托给麦格纳做,总投入是60亿,但是那个技术平台可以引进多款产品,现在已经3款车型了,未来还可以更多一点。上市公司里长安汽车去年大概有30亿研发费用,上汽集团有40多亿。

吉利和沃尔沃重金开发的领克01

二、品牌推广投入大且不简单

生产和研发投入之外的另一个重点就是品牌推广,以新品牌“观致汽车”为例,观致汽车是新品牌,新车上市有三年时间了,现在月销量有2000多台,侧面可以说明消费者对品牌的接受度、认可度还不够。传统品牌,以长安福特为例,2016年的宣传费用40多亿,当然也有少一些的,长城一年的广告费用是2亿多,各种方式不同,但是可以说是需要资金投入,也需要很高的品牌运营水平的。

三、固定成本和费用测算

所谓的固定成本,是不管卖不卖车都得投入的。15-30亿的投入,基本上固定资产的折旧是每年2亿,固定资产的折旧率大概在每年10%左右,如果是投30亿,就3亿,投15亿,就是1.5亿。

模、夹具的摊销,基本上一年2亿。研发支出上市公司做乘用车的,投入比较小的一年的研发费用,大概也是在6、7亿的水平。此外还有管理人员成本。一个传统的车企,假设15万辆产能,一年销售7.5万辆单价10万左右的车的时候,基本上可以做到盈亏平衡。

四、销售渠道建设

按照年销量7.5万台实现盈亏平衡为例,传统的销售模式,如果一个月想卖6000台车,大概需要80家到100家4S店,一个店贡献60-70台的量,这算是可以了。一个4S店如果一个月能卖100台以上,就是非常成功的4S店,而且这个4S店肯定是盈利的。

全国去年卖了50多万台新能源车,乘用车大概30多万台,客车物流车都是10万台左右。到2020年,新能源汽车的预期销量规模是在200万辆左右,一个企业能达到5-10%的市场占有率就非常不错了,5%的市场规模,大概有10万辆。如果10万辆车,还能盈利,肯定是你的固定成本比较低,或者是固定费用比较低,或者两者都在一个较低的水平,否则靠10万辆车实现盈利,是不可能的。

新进入者的盈利可能

新进入者有几种方式能盈利,或者说持续地盈利呢?我们觉得基本上是以下几种方式:

一、降低固定成本

固定成本最多的是什么?是固定资产投入,模、夹具的摊销。有些企业用新技术,像上市公司“海洋机械”,号称能做碳纤维车身件,汽车企业固定资产投入很大一部分的是冲压、焊接,如果能通过碳纤维车身件做的话,可能使总投入变小,对常能规模的要求可能只需要做到5万台。

刚才为什么我们按15万台算?因为传统车企,如果达到规模,最少要3个工厂,否则基本是不可能盈利的。当然豪华车产能规模可能做得低一些,比如说5万台,一般的经济型车,没有15万辆以上的产能,不可能盈利。所以如果能有一个方法用新技术,把整个的固定资产投入降低。目前还没有一个企业,去验证这种方式。

二、降低研发投入

比如说像有些企业研发全部是把人家的车拿过来测绘一下,这样整个研发的投入是非常低的。

另外一种方式,做一些低端的车型,要求没有那么高,自然而然地投入就相对比较小。还有一个就是做平台化,一个平台上面推出更多的车型,比如像大众汽车,一个平台能生产多个级别车,就可以摊销成本了。

三、提高单价和边际利润率

做高端,把单价提高,把利润率提高。

立足高端,可以避传统车企的锋芒。因为传统车企大规模化生产是它的优势,新进入者跟传统车企拼规模化是很难的。所以新进入者要做高端车,这样单车的均价高,利润高,就可能覆盖高的固定成本和固定费用。

另一方面立足高端只需要满足少部分目标用户群的需求,不需要考虑大部分人的需求。这样在品牌推广上可能容易些,不需要大规模地投广告。相较而言,传统车企,注意力都在大众需求,10万-20万的车型。如果要避开他们的话,就投更贵的车。高端车用户群,更接受一个新的品牌,更愿意去尝试一下。比如说买特斯拉,对于富人来说,它只是个玩具。而10万-15万块钱的预算的大众需求,一年的收入可能就那么多,他的购买和决策逻辑可能就不一样了,会比较更多比如性能、售后服务、品牌、使用成本等方面。

四、满足基本的需求

传统车企极少有关注低速电动车这个市场的客户需求,比如说两三万块钱,三四万块钱的车,传统车企做价格这么低的车,对自己的品牌会有影响,同时,他觉得这个市场不够大,我干嘛不去做10-15万的车?

满足基本出行需求的低速电动汽车

从民众的基本出行需求来看,大家都知道,最开始大家走路,80年代结婚的时候,可能要买个自行车,后来自行车骑的太累,就变成了摩托车,再后来有了电动自行车,但是摩托车和电动自行车风吹日晒的,所以要用一个低速电动车,低速电动车续航和速度跟不上,所以要四轮汽车。

还有一个就是共享出行需求市场,这个市场对品牌的要求没那么高,对性能的要求也和普通购买用车不一样,所以投入也不需要那么高,这也可能是新进入者的市场之一。

五、专注市场规模较小的细分市场

有一些的企业,专门做电动物流车、电动客车。做电动客车的话,可能比较难做。但是电动物流车现在为止还没有龙头,目前市面上的电动物流车性能都很差,很多车开着开着就坏,那怎么办?

市场又有这个需求。比如深圳就有政策,允许电动物流车全天通行,这个未来有一个趋势,但是现在没有人做这个。这个市场规模不像乘用车那么大,轻卡和微卡的市场规模一年大概在200万辆左右,跟乘用车的2000多万辆,不到1/10,但是这个市场,产品做得好,还是有机会的。

满足细分市场需求的新能源物流车

六、另辟蹊径的盈利模式

另外我刚才说的是另辟盈利模式,目前还没有得到验证。比如此次上海车展展出的仰融的“正道”,他们未来的车,可能会首付一部分钱,几年之后,车不要了回过来,他再把这个钱还给你。但是这个模型,我也还没有算清楚。如果新进入者造车能想到其他的盈利模式,不靠卖车挣钱,靠其他的方式挣到钱,那也是一种可能性。但是现在这个方面也没有人验证,有可能,但是我不敢说一定会成功。