未来三年1.4万亿债务待偿 房企密集融资欲扛过“寒冬”

编者按:本文来自每日经济新闻,作者:吴抒颖,36氪经授权转载。

在1月份这个传统的房地产销售淡季,一众房企在资本市场上却掀起了一轮“融资奇观”。从头部房企乃至中小房企,对资金的渴求都十分强烈,海外发债、配股融资乃至登陆资本市场,融资的密度和金额都迎来了“小高潮”。

克而瑞报告指出,出现融资高峰的原因是由于新年伊始,信贷额度相对宽松,融资规模出现节点性上升;此外,年初房企发债潮与2020年即将到来的偿债高峰也有一定关系,不少企业在偿债压力下借新还旧,以保障自身财务健康。

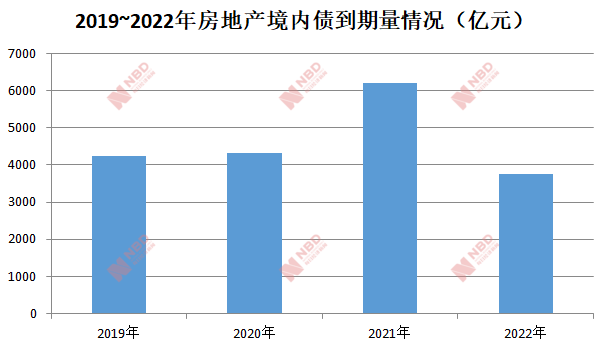

华泰证券统计显示,2020年、2021年和2022年,房地产境内债到期量分别为4316亿元、6212亿元和3764亿元,合计达14292亿元。

融资能力分化

地产“寒冬”之下,房企融资的规模、成本甚至用途,都是投资者扫描这家公司最好的透镜。

2020开年以来,已先后有禹洲地产、合景泰富、龙湖集团、中骏集团、碧桂园、旭辉控股、龙光地产、融创中国、佳兆业集团、远洋集团等多家房企成功发行美元债。

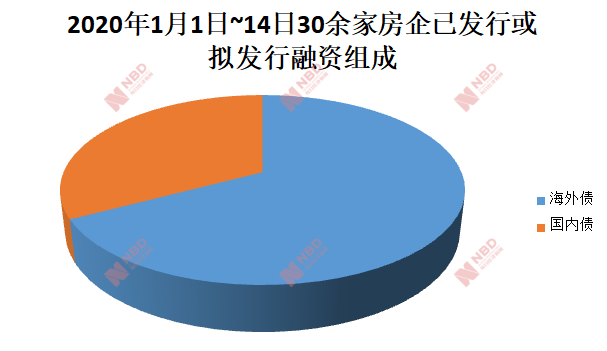

据克而瑞统计,截至2020年1月14日,短短14天内就有超过30家房企公布了融资计划,已发行或拟发行融资规模高达851亿元;其中海外债成为众多房企的融资重点,融资规模达到了572亿元,占比近67%。

《每日经济新闻》记者注意到,此轮融资潮中,发债企业主要为大型房企,其中TOP30房企的海外债发行规模占比达到67%。可见,大房企依然是具有显著融资优势的群体。

融资成本方面,大房企也具有对比优势。克而瑞统计显示,近期发行的海外债加权借贷利率为7.02%,明显低于2019年95家典型房企8.1%的海外债融资成本。

需要指出的是,在债券市场,规模并非评级机构和投资者唯一看中的方面。财务结构健康、营收水平稳健的房企依然占尽先机,这一点从头部房企的融资成本表现可见一斑。

数据来源:克而瑞 制图:每经编辑 魏文艺

可供佐证的数据是,三家头部房企龙湖、融创与恒大同期所发行美元票据的利率厘定情况。

2020年1月6日,龙湖成功发行于2027年到期的2.5亿美元的优先票据,利率仅3.375%;同期,融创中国发行的一笔2025年到期的5.4亿美元优先票据,利率为6.5%;而中国恒大宣布发行两笔合计20亿美元的优先票据,最高利率已达到12%。

“最近的(融资)难度有所降低,至少利率进入了下降通道,债券投资人有这个预期,不大可能再涨利率了。”一名提供房企融资服务的人士告诉《每日经济新闻》记者。

偿债高峰已至

在五六年前密集发债融资的房企,或许没有预料到楼市“寒冬”来得这么快。2020年开始连续三年,都将是房企偿债的高峰期,而很多渠道的资金已经再与他们无关。

按照华泰证券的统计,2019年房地产境内债到期量为4240亿元,月均到期量为357亿元,同比大幅提升100%;2020年、2021年和2022年,房地产境内债到期量分别为4316亿元、6212亿元和3764亿元。

数据来源:华泰证券 制图:每经编辑 魏文艺

华泰证券指出,2020年下半年房企开始进入偿债高峰期,连续6个季度到期量超过1200亿元。

很多房企在1月份的这个融资窗口期,实际上也是在做低息债和高息债、短债和长债的置换,将成本降低、将期限拉长。

在发债公告中,恒大、融创等房企都提到,所融资金将主要用于“为其现有债务再融资”。

克而瑞也称,从新发行海外债的年限来看时间较长,平均年限达到了5~6年,其中龙湖发行的两个优先票据年限分别为7.25年期及12年期,碧桂园则分别为7年及10年。

谈到房企新近发债的动因,一位不愿具名的券商分析师向《每日经济新闻》记者表示,融资成本整体有所降低,把前期成本高的债务置换出来,从他观察的企业来看,多数发债的成本与之前相比都有所下降。

“年底(春节前)本来也是各种项目、工程和合同结算的窗口期。加上新年度的开工等,都要做预算,都需要做好妥善安排。如果没有,会比较难过。”上述债券分析师指出。