以史为鉴,2020年美股暴跌的深层原因是什么?

编者按:本文来自华盛证券,36氪经授权发布。

纵观全球经济史,会发现危机就跟机会一样多。

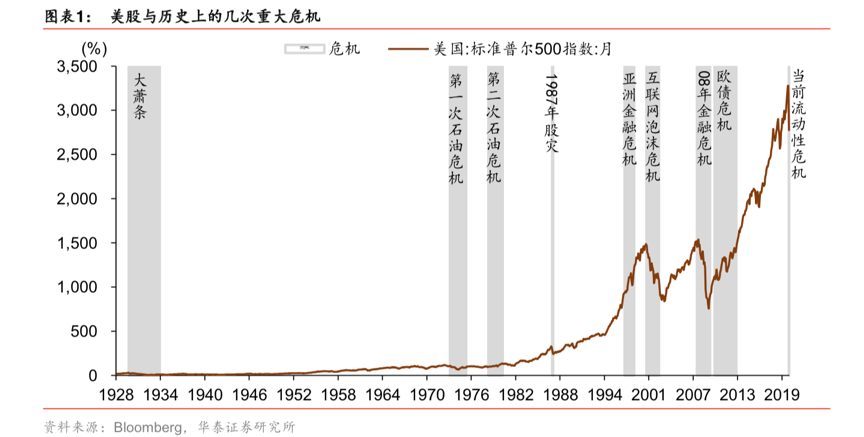

比如1929-1933年的世界大萧条、1987年美国股灾、1998年亚洲金融风暴、2000年互联网泡沫危机、2008年金融危机、2010年欧债危机等。

资料来源:华泰证券研究所

研究显示,危机发生的频率是如此频繁,近30年来每个10年都有世界性的危机爆发,进而引发全球资本市场的剧烈动荡。

2020年,新冠疫情和油价暴跌打出的组合拳,引发了新一轮危机,美股道琼斯指数自高点回落已近40%,目前已经彻底宣布进入技术性熊市。

美股十年长牛终结了,本次危机的本质究竟是什么?此前是否有类似的危机呢?本文内容部分精编自华泰证券研报《海外三次金融危机启示录》,以史为鉴,共同探讨此次危机背后的原因和对策。

数次危机背后的原因?

87年股灾:流动性危机下的短暂强扰动

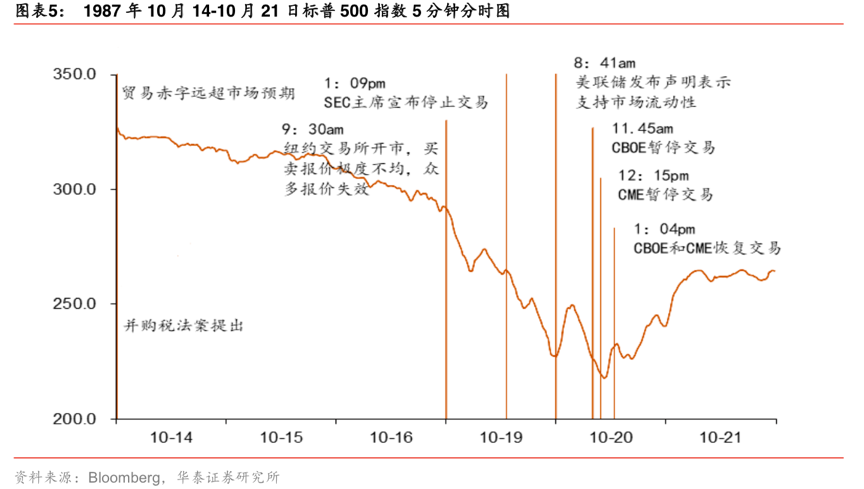

1987年10月19日上午,纽约股市一开盘,道琼斯指数经过一段颤动后突然下跌,惊慌失措笼罩了整个纽约股市,投资者纷纷抛售股票。一直到休市,道琼斯指数暴跌 508.32 点,跌幅达 22.62%,超过了 1929 年 10 月 29 日纽约股市暴跌的纪录。

资料来源:华泰证券研究所

暴跌的原因,或与四项因素有关:

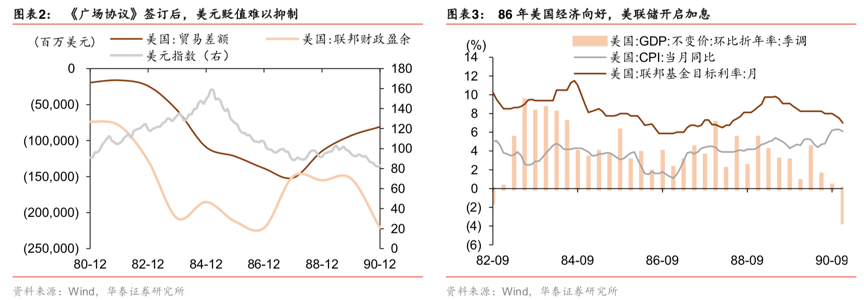

1.美元贬值和加息预期带来流动性短缺。这与广场协议签订后,美元持续贬值和美联储在通胀预期升温后加息有关,这一系列措施会使得资金倾向于离开股票市场。

资料来源:华泰证券研究所

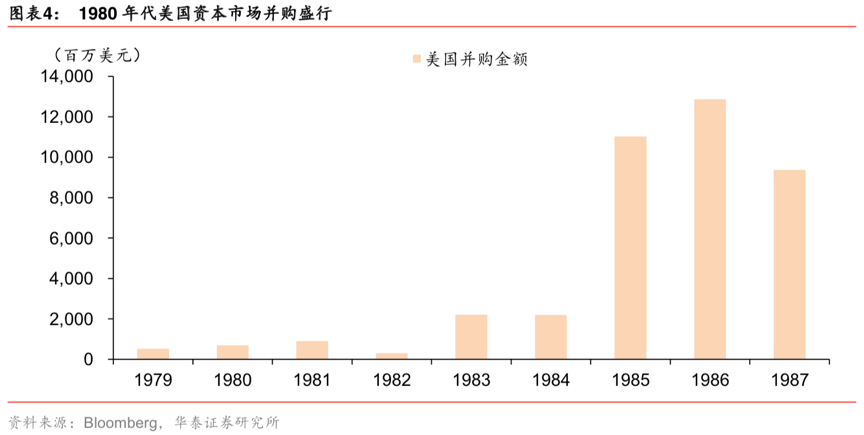

2.并购税法案推行引发风险资本撤离。1987年,美国推行并购税法案,意味着企业在并购重组中享有的避税优惠被取消,同时面临更严格的重组审查,抑制了此前一度盛行的资本并购,使得部分风险投机资本撤离股市。

资料来源:华泰证券研究所

3.投资组合保险产品加剧了市场波动的负反馈循环。1987年,投资组合保险开始进入美国权益市场,这种产品会在股市剧烈下跌时卖空股指期货形成对冲,叠加共同基金的赎回潮进一步加剧股市的暴跌程度。

4.股票市场的结构性缺陷加剧了股灾的损失程度。危机发生时,股票、期权和期货市场使用不同的时间线进行交易结算,可能导致在账户余额为负的情况下被迫清算,很多交易员无法将股票的盈利转入期权和期货交易的保证金账户中引发集体爆仓。

暴跌后的措施:

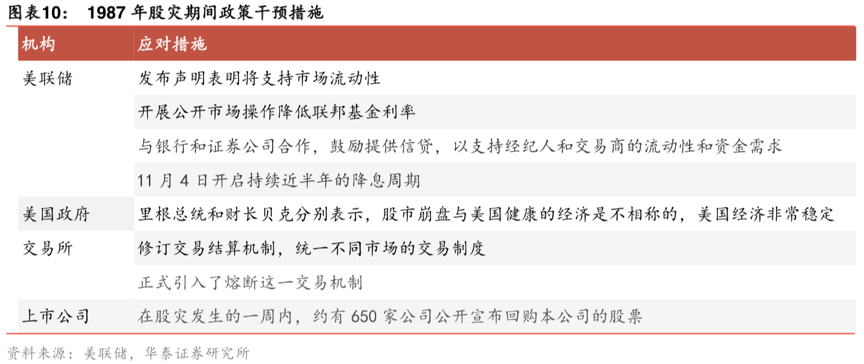

1987年股灾发生后,上市公司、美联储和里根政府迅速采取了救市措施。

期间,美联储开展公开市场操作降低联邦基金利率,并在11月4日开启持续半年的降息;里根总统和财政部长公开表示美国经济非常稳定,股市崩盘并不符合基本面表现。

在股灾发生的一周内,约650家企业宣布进行股票回购,为市场注入更多信心。

此外,交易所在经历1987年暴跌后引入了熔断机制,规定当标普500下跌7%、13%和20%时暂停交易。

资料来源:华泰证券研究所

在一系列措施后,1987年“黑色星期一”造成的损失逐步被挽回,在短期波动后随着经济继续上行,股票市场开启重新上涨。

2008年金融海啸:“金融自由化”酝酿债务危机

2008年爆发于美国的金融海啸,是由起初的次贷危机逐步引发的流动性危机与经济危机,其标志性事件是2008年3月贝尔斯登宣布出现严重的现金短缺,高潮则是9月16日美国第四大投行雷曼兄弟破产,宣布金融危机完全失控。

危机的原因:

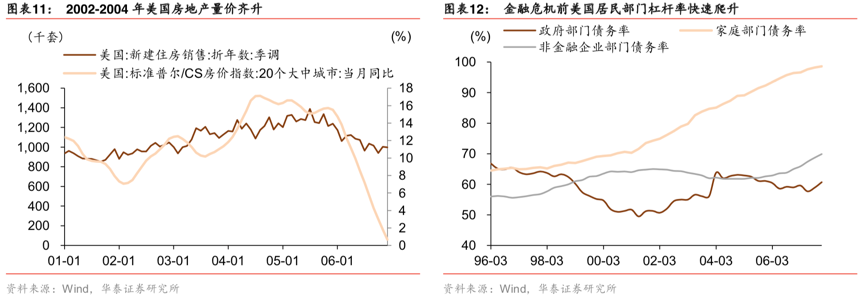

1.房地产量价齐升,次级贷款蓬勃发展。房价的上涨吸引了更多居民投资地产,进一步推高居民部门杠杆率。储蓄率下降、制造业就业人数降低、建筑业就业人数增加,美国经济的结构性矛盾是次贷危机爆发的根源。

资料来源:华泰证券研究所

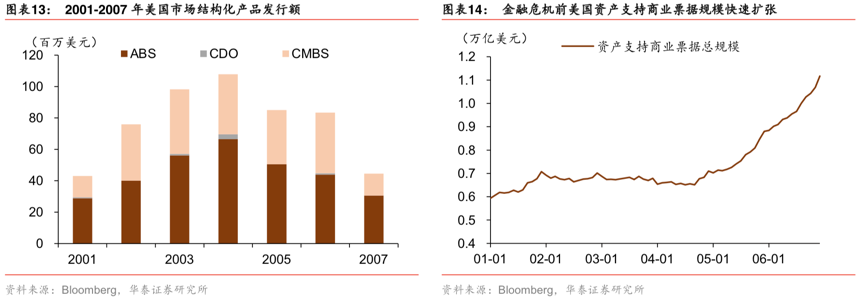

2.结构化金融产品进一步刺激地产泡沫。金融创新活跃,MBS、CDO 等结构化产品兴起,资产证券化对底层资产进行分割打包,并不断嵌套,证券产品的持有者与底层资产状况存在严重的信息不对称,导致次贷问题暴露时,市场无法对问题资产进行区别定价和隔离处置,是次贷危机蔓延及深化的重要导火索。

资料来源:华泰证券研究所

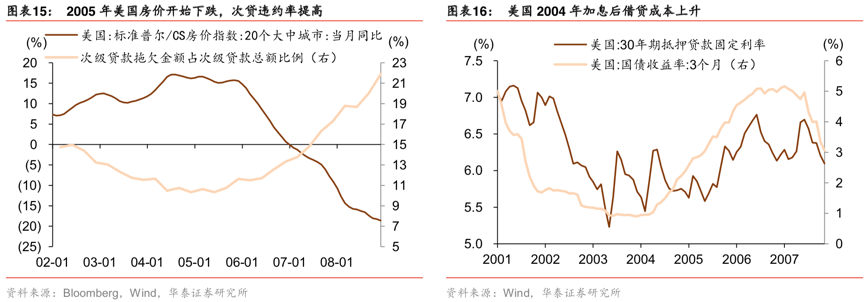

3.美联储在经济过热后采取加息政策。这一操作导致新增债务和原有浮动利率债务的偿还金额增加,一方面降低居民新增贷款意愿,拖累房价使得居民财富缩水,另一方面使得可支配收入下降,进一步抑制消费,最终引发次级贷款违约率上升。

资料来源:华泰证券研究所

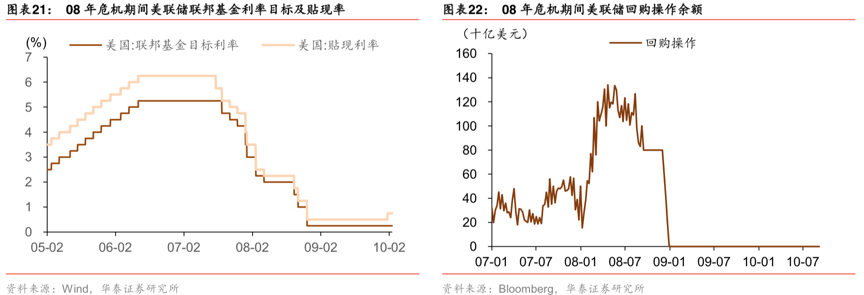

金融危机爆发后的措施:

整体来看,美联储虽然在金融危机前期不够重视,但后期开始大力度干预。应对措施方面,美联储除了常规的流动性补充和宽松措施下,还对金融机构进行救助。此外,美联储创新性的引入多种货币政策操作为存款机构、一级交易商甚至是企业提供一定的资金支持,并动用贴现窗口向金融体系投放流动性。

资料来源:华泰证券研究所

新冠危机下,美股缘何暴跌?

以史为鉴,通过上述分析对比,分析师认为,本次美股暴跌,尚不能与2008年相提并论,原因在于目前的金融系统还没有出现严重的对手方问题,金融机构的资产负债表也没有出现不可控的危机。

相比之下,2020年美股暴跌,与1987年股灾的表征有所类似。

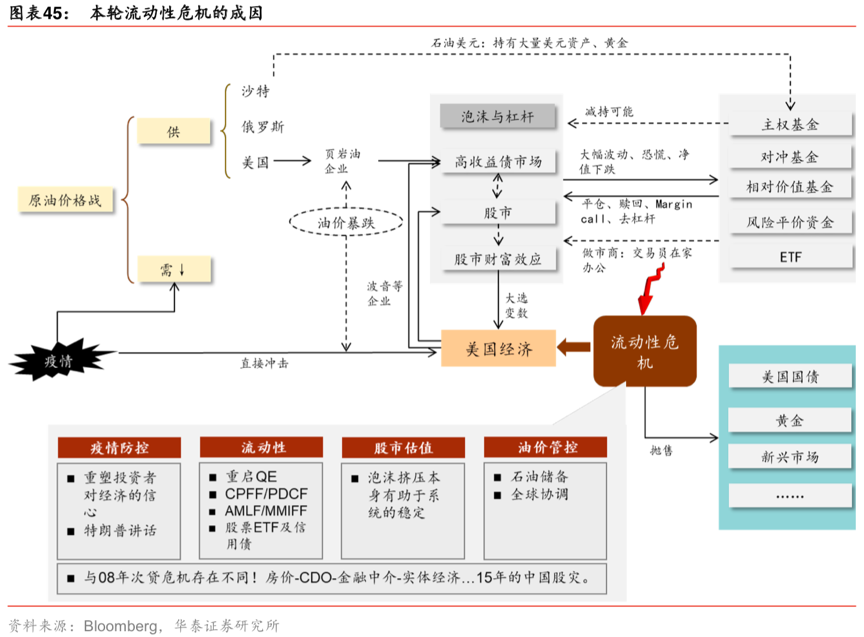

分析师指出,当前美国市场出现了流动性危机,深究原因的话,疫情只是导火索,而本质原因是美国长期牛市、货币政策宽松、特朗普助推的杠杆和泡沫、以及ETF和股票回购大行其道综合作用的结果。

传导链条方面,很重要的因素是疫情导致的原油需求下滑,催生了沙特和俄罗斯的价格战。

价格战带来了双重冲击。首当其冲的是美国页岩油企业,作为美国高收益市场的重要发行主体,叠加疫情对航空和波音等公司的冲击,美国信用债信用利差开始扩大。此外,石油输入国持有大量的美元和黄金,甚至人民币资产。如果石油价格战旷日持久,这些国家财政吃紧,抛售资产的压力就可能出现。

此外,加剧美国金融泡沫、杠杆危机的,还有美国的企业杠杆、ETF持续膨胀以及股市的财富效应。

截至2019年末,美国企业杠杆高达73%,如果信用债市场在全球经济下行、疫情、石油战三大压力下剧烈调整,对美国经济和金融稳定都将形成巨大冲击。另一方面,大量的ETF对股市具有助涨助跌效应,在大跌中容易因大量赎回引发股市继续暴跌。此外,美国股市的财富效应显著,大量居民财富沉淀在股市,股市暴跌会使居民财富缩水,进一步制约消费并加剧经济基本面的风险。

资料来源:华泰证券研究所

当前美股,是否可以抄底?

彼得林奇在接受采访时曾说:“1900-1995 年,美国股市经历了53 次跌幅超过10%的下跌,平均每两年发生一次,这些下跌中跌幅超过25%的熊市有15 次,即平均每6 年就会遭遇一次熊市。”

然而,每次大跌之后美股都涨回来了,而且比之前涨得更高。可以肯定的是,当前美国经济、甚至全球经济都面临前所未有的考验,但长远来看,应该相信人类社会的自我修复能力。