普华永道:2019年A股共201只新股上市,2020年有望超220家

编者按:本文来自微信公众号“IPO早知道”(ID:ipozaozhidao),作者Uncle C,36氪经授权发布。

据IPO早知道消息,普华永道于昨日发布了2019年IPO市场数据并对2020年的IPO市场进行了展望。其数据显示,2019年A股IPO数量和融资金额均大幅增长,全年共有 201只新股上市,融资总额为 2533亿元,新股数量较2018年的105家上升了91%,融资总额较2018年的1386亿元增加了83%。

从个股来看,2019年IPO金额前10大个股累计融资超千亿,占全年所有个股IPO金额的42%,邮储银行以327亿元的募资金额独占鳌头。

从行业来看,2019年60%的A股IPO企业为制造行业,其中包括43家在科创板上市的高端制造业企业。而A股上市企业以工业产品、信息科技及电讯行业、消费品及服务行业为主。因A股表现强劲,也有越来越多在香港上市的中国公司寻求在内地交易所包括科创板进行二次上市。

科创板广受欢迎融资总额达824亿元

而作为2019年A股市场的焦点,科创板自7月份开市以来广受市场欢迎。2019年共有70家企业在科创板成功上市,融资总额达到824亿元,占A股IPO市场融资总额的32%,远超中小板与创业板全年融资金额的总和。

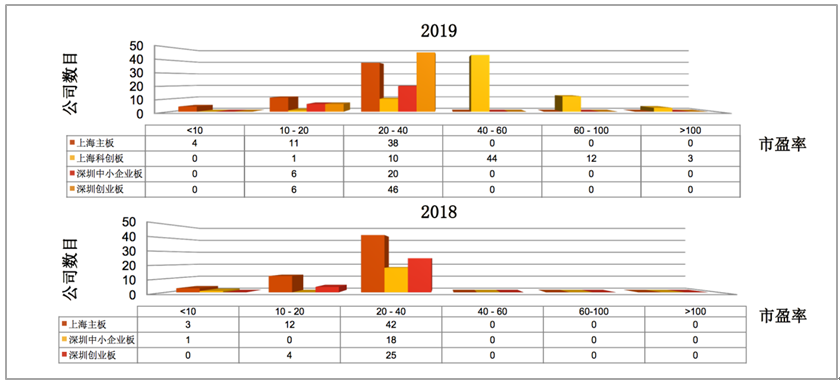

其全面摊薄市盈率也远高于其他板块,2019年在科创板进行首次上市的企业中,达到40-60倍市盈率的共有44家,60-100倍的共有12家,大于100倍市盈率的共有3家。

普华永道中国内地及香港市场主管合伙人梁伟坚表示,科创板的设立将推动更多的高科技公司选择A股首发上市,同时对A股其他板块开启注册制改革亦将起到促进作用。

预计2020年的A股IPO将会继续保持活跃,2020年全年A股多层级资本市场获得IPO企业数量将有可能超过220家,全年融资规模超过2500亿元人民币。其中,预计上海交易所的首次上市公司将在2020年达到130家,融资总额达到1800亿元,预测平均市盈率约为15-45倍。

A股分拆规则新证券法将陆续落地

从政策改革来看,2019年12月13日证监会正式公布了《上市公司分拆所属子公司境内上市试点若干规定》,允许最近三年内使用募资规模不超过子公司净资产10%的子公司分拆,A股分拆上市通道就此开启。

普华永道表示,随着A股分拆规则的落地,更多优质的A股上市公司将选择分拆资产去科创板或者其他资本市场挂牌上市,这将进一步提升A 股上市公司的融资能力,促进 A 股市场多元化和可持续发展。

而即将于今年3月1日正式实施的新证券法也将在推进市场改革、维护市场秩序、强化市场功能、保障投资者合法权益等方面将起到积极作用。

2019年香港上市共募资3155亿港元,蝉联全球第一

从香港上市情况来看,2019年香港以募集总额3155亿港元在全球IPO中蝉联第一,融资额比2018年增加了10%, 共有184家企业首发上市。

而2019年香港新股上市中,以零售消费品及服务类和工业企业为主。允许同股不同权以及生物科技公司上市的条例变更,也进一步促进了资本市场的多样化。

另外,由于阿里巴巴回港上市,不少中概股也在观望两地上市的机会,有望为香港市场带来更多的IPO项目。

普华永道预期,2020年香港IPO市场将继续活跃,H股全流通也有助于吸引国内企业以H股形式上市,将会有更多的新经济企业受惠于上市条规的变更而选择香港上市,预计全年集资总额可达2300亿至2600亿港元。

纽交所平均融资金额及市场市值均为全球第一

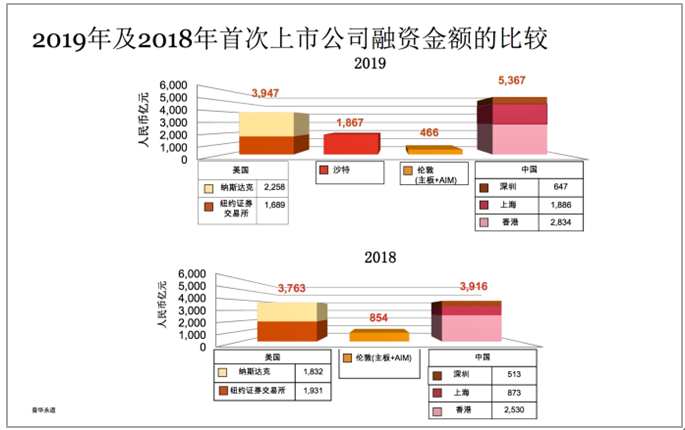

而在国际交易市场中,中国2019年首次上市公司融资金额从2018年的3916亿元增加至5367亿元,远超包括了纳斯达克以及纽交所的美国交易所总融资金额3947亿元。

在全球各大交易所中,纽约证劵交易所的平均融资金额位列第一,达到36亿元,香港交易所约为17亿元,上海及深圳交易所约为13亿元。同时,纽交所的市场市值也排名全球第一,达到1673411亿元。

在2019年全球前十大首次公开招股项目中,沙地阿拉伯国家石油公司、阿里巴巴、Uber、百威亚太、邮储银行排名前五。