邬传雁为什么不一样

编者按:本文来自微信公众号“远川投资评论”(ID:caituandzd),作者:张婕妤,编辑:储松竹,36氪经授权发布。

在A股市场,白酒信仰是无敌的。很少有基金经理能够完全无视白酒的诱惑,但邬传雁却是个性非常鲜明的一位。纵观邬传雁过去5年的重仓持股,很快就会发现这是一位始终没有重仓过白酒的基金经理。

曾就读于清华核物理专业的邬传雁,天然带有探究事物深层逻辑的偏好,他说,“我希望自己的投资能够看得足够长,十年、二十年甚至是三十年,去找到那些创造价值并且推动社会向前发展的东西,找到那些能够让中国走向崛起的行业和企业。”

这样的选股理念,能在A股市场得到正向反馈吗?

邬传雁的公募生涯始于2015年,这一个A股史上极为特殊的年份。他的旗舰产品泓德远见回报成立于2015年8月24日,这也是邬传雁目前管理时间最长的一只公募基金。

2015年股灾后哀鸿遍野,2016年熔断让市场雪上加霜,2017年涅槃的市场走出大白马的盛宴,2018年去杠杆和贸易战的阴影挥之不去,2019年以来的结构性牛市掀起了权益资产的大浪潮。

这五年,泓德远见回报期间累计收益207.73%,年化收益22.55%,同类排名达到前4%。收益的另一面,2016年,沪深300下跌11.28%,泓德远见回报录得5.42%的正收益;2018年惨烈杀跌,仓位保持在90%上下的远见回报全年录得-11.18%的收益,不到沪深300跌幅的一半。邬传雁展示出的优秀回撤控制能力,也让远见回报成为市场中持有体验极佳的一只公募产品。

在邬传雁看来,收益也好、回撤控制也罢,核心的问题在于他对长期风险和长期价值的衡量。在这个最为核心的问题上,他也给出了和很多基金经理不太一样的解读。

攻与守之间:风险是出发点

2015年的春天,公募基金行业迎来了第一家个人系公募基金公司泓德基金,发起人王德晓先后在华泰资管、阳光资管和阳光保险担任高管,主导投资工作。创业之后,王德晓也把旧部下邬传雁招至泓德基金。加入泓德前,邬传雁主动要求放弃所有管理职责,以全身心专注于投资研究。

在进入公募行业之前,邬传雁在保险背景的资产管理公司中沉浸了十五年。对这个行业稍有了解的人都知道,险资资管对风控有极高的要求。对于邬传雁来说,险资每年5%-8%绝对收益的要求,经常让他承受着很大的压力,但这种压力也开启了他对投资方法、经济运行的思考。

“这种要求的核心就是风控,这意味着,我在入行之初最先学习的是做好风控,而不是去寻找机会。”

净值曲线,往往是一个人投资哲学最真实的写照。当一切出发点从风控开始,产品的回撤就是检验这种思维习惯的重要指标。

在2016年大幅波动的市场中,邬传雁的核心思想是坚持相对分散的股票组合策略,在价值股和真实成长股中间寻求一定的平衡。

具体而言就是在市场出现明显反弹情况下,通过减持成长型股票、增持价值型股票的方式适当降低组合的贝塔值;在市场出现明显下跌时,通过增持弹性较大优质成长股来增加组合的净值弹性,体现稳健基础上积极进取的投资风格,最终实现了5.42%的正收益。

如果说,2016年的回撤还主要通过选股、交易和分散来实现,两年后的邬传雁,则在基金组合面对惨淡的市场时,表现出了更加简洁的投资理念。

2018年,市场在去杠杆和贸易摩擦的重重阴影里大幅杀跌。泓德远见回报顶着九成的仓位,在沪深300单边杀跌超过25%的时候,亏损11.18%,高于灵活配置混合基金的平均收益,与此同时,全年双边换手仅1.97倍,不到同类基金的一半。远见回报的持股集中度,也从2016年底的25.43%上升到了2018年底的70.50%。

邬传雁在这一年的年度报告中写道,“经过反思,本基金在2018年开始弱化行业的机械性配置,而是在超长期朝阳行业范围内选择优质企业,不再强调某些行业一定要配置多少比例;因为有些超长期朝阳行业的企业赚钱比较容易,缺乏变革的动力,反而优秀的管理层比较少,需要更加精心的选择。”

在提高了个股选择标准以规避个股的长期风险,增设个股风险分析流程,并强调对管理层和企业文化的考察后,邬传雁在2018年挖掘了4只管理和文化非常优异的上市公司,同时剔除了超过6只管理和文化低于预期的上市公司。

尽管经过调整,组合的集中度有所提高,但更为优质的持股结构,让他仍然能够在2018年市场超预期的大幅波动中有效降低了组合的回撤。

这种转变的背后是邬传雁对投资风险的认知不断加深。

仔细观察远见回报的持仓就会发现,邬传雁的组合在2017年进行了一次不小的调整。在此之前,他对医药生物有着明显的行业超配,然后花了一年多的时间对这种行业配置进行了修正。当我问到这种转变时,邬传雁很坦诚地面对过去的自己。

“我也确实走过一些弯路。最开始也做行业配置,但后来发现这个思路是有问题的。因为你可能会看错行业,就算蒙对了行业也有可能会看错具体的公司,单一行业里很多时候都是只有少数好公司,大部分都不行。意识到这个问题后,我就开始大规模做减法,减到最后只剩下我觉得可以放心持有十年以上的股票,而没有行业这一说了。”

资产配置的仓位选择、具体品种的风险,是市场上很多人关注的环节。但邬传雁认为,还有一个经常被忽视的风险点——投资策略的风险。

“投资策略带来的风险,杀伤力是很大的,因为大家不太重视。方法每天都在用,就会让很多人觉得不是自己的方法有问题,而是别人推荐的品种有问题。”

“任何带有博弈成分的策略都是有风险的,因为博弈是零和的,而输赢都只是概率事件。大类资产配置的频繁调整、行业轮动、风格轮动、押注主题,只要是涉及到概率的方法,拉长了看都是有很大风险的。”

在邬传雁看来,当一切从风险出发,所有的选择就一定会落回到长期主义。因为做好风控的意义,一定不是强调短期,而是要针对投资人的理财目标实现长期的保值增值。

“所以长期不能有什么风险?长期不能有暴雷的风险,长期不能有严重达不到预期的风险。回撤无非分两种情况,一种就是实质性的爆雷风险,这只要是碰上了,就是跌下去起不来的回撤,一旦沾上了这样的事情,就逃不过去;另一种是优质资产的正常波动。长期保值增值的目标之下,其实就是不能有暴雷的风险。”

把这个问题理清楚了之后,邬传雁就在自己的投资理念和方法论上开始做减法——不关注中短期的市场,不关注中短期的行业,不做基本面短期博弈,只看长期。

在邬传雁看来,对回撤做出这样的区分就足以解释为什么他的回撤能比市场少一块——“因为我们只有优质资产正常波动带来的回撤,而没有实质性风险导致的回撤。”

“对风险做完这一系列的剖析之后,我的时间就几乎百分之百用来找品种,就是要找到未来有10年以上时间价值的公司,专门只做这一件事情。”

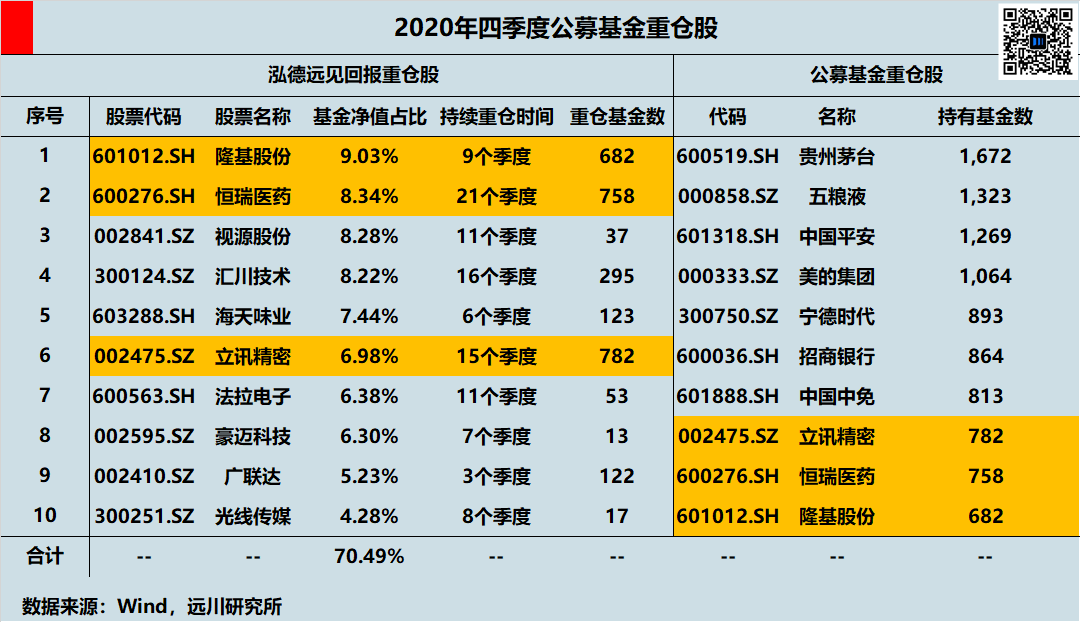

从截至目前最新一期定期报告(2020年四季报)来看,这种指导思想之下,邬传雁的远见回报已经达到了70.49%的持股集中度。

我问他,“所以现在组合的集中度变高,对您来说其实并不是风险,是吗?”

邬传雁说,“集中度高说明我对这些公司研究得非常清楚,都是让我晚上可以睡得着觉的公司。理论上,能找到十几只能够让你放心all-in的股票就够了。我现在能找到20多只,接下来还可以再增加。如果我这辈子能找到50只以上,就挺圆满的。”

有形与无形之间:估值体系的重构

如何寻找有10年以上时间价值,能够让人拿着可以睡着觉的公司?

聚焦在个股上的邬传雁,并没有因此失去对宏观变化的洞察,相反,这恰恰是他寻找价值创造的起点。在他看来,当一个社会处在经济转型中的时候,一个人对经济转型的认知程度,将会重构他的财富。

“人类社会过去几百年的工业化城镇化进程,一个很重要的特点就是有形。房子、工厂、基础设施都是看得见的设备。但现在有形经济正在转向无形经济,有形资产的重要性在转向无形资产,有形的护城河都在变得脆弱。”

在邬传雁的经济学里,讨论经济的动力,就是在讨论劳动力、资本和技术,当经济从有形转向无形后,劳动力正在发生一个本质的变化。

有形经济下,劳动力更多是在体力层面,人只是一条生产线上的螺丝钉。而在数字化的过程中,人们的知识呈指数型上升,人与人之间智慧的差异开始变大,这种差异性就会成为价值创造的重要源泉。当一个人的知识就在创造价值时,人本身在经济中的作用也变得至关重要。

因此,在邬传雁看来,一个公司里人的组织形式就是未来最为重要的无形资产。未来真正的好企业,就是一个充满自我驱动力,每一个人都在自发地共同创造价值的企业。

“传统管理学是自上而下的控制型,因为人与人之间不信任。在这种传统的方式里,价值的源泉只在上端,他们制定战略,监督下面的人完成执行,但下面本身没有被激发出创造力。我们要找到的是从上到下全方位的活力都被调动起来的情况。一个充满自驱力的组织形式,会对原先的模式形成碾压级的优势。”

对这种经济转型做区分并不是虚无缥缈的形而上,而是重构估值体系的基础。这也是对大家都在焦虑的问题——“好股票估值都很高”的回答。

“机构集中投资的一些股票现在面临巨大的分水岭就是估值。但市场现在的估值是根据传统的有形经济学形成的,偏向于对有形资产的评估。现在大部分公司的问题是,它的无形资产很少,有形资产的部分又被市场充分兑现了,所以估值就非常高。但少数的公司已经认知了经济转型,在不断把现金流投入未来。”

在邬传雁看来,这种认知的优势和企业文化的优势是极其稀缺的。因为无形资产需要长期投入,一个公司要形成好的价值观、好的企业文化,需要管理层身体力行花很多年去培育。但它们才是邬传雁在寻找的春天型企业。

这些少数企业,因为看到了未来,正在不断地把过去的现金流和现在的现金流变成费用,投入在诸如员工激励、企业的配套设施(如员工幼儿园、员工体检中心)上,而不是像其他公司把现金流变成利润,进行分红或者留在企业里做资本公积,只做一个摘摘果子的秋天型企业。

创新是企业不断走出向上曲线的动力,但邬传雁强调,创新的本质并不只是技术的迭代和进步,企业组织形式和文化价值观上的积极和长远将会催生出更多的向上空间。相比之下,行业本身的贝塔已经不那么重要,哪怕是在最传统的行业里,高阶的组织形式、业务流程和价值观都会对产业里其他同行产生致命的降维打击,就像华为。

“任正非的稀缺就在于他的价值观,他早已认知到人在价值创造中的重要性,然后把华为打造成了我们现在看到的华为。”

在最近一封写给投资者的信《无形的护城河与春天的企业》中,邬传雁写道——新的劳动力体系正在打开企业未来估值上升的空间,造就了企业之间的巨大差异,也反映在我们这个结构化特征不断加深的股市当中。如果不能正确认识这一点,我们很有可能与这次历史性的机遇擦肩而过。

邬传雁所说的春天型企业,有三重含义:

第一重含义,它们更有耐心,愿意长期投入和积累,这也格外需要经营者的远见卓识,对市场的敏锐判断、对客户需求的精准把握、对资源的持续投入以及对经营模式的果断重构,要有好的风控机制,诸如疫情就让很多实体企业暴露了风控机制上的缺失。

第二重含义,它们需要为一些眼下不能马上盈利但未来却有巨大空间的机会做些资源上的取舍和准备,不要和员工博弈,也不要和小股东博弈,它可能需要经营者放弃一些眼下触手可得的利益,做出前瞻性的财务安排,将当期可实现的利润转变为持续的成本投入。

第三重含义,它们要有远大的目标,这个目标并不仅仅是企业利润的增长,还有整个社会的福利改进。

如果说,这种春天型和秋天型企业的区分,最核心的是思维方式的转变和升级,一个企业劳动者思维方式的升级,将构成这个企业最宽阔的护城河。那么,在这个被重构的估值体系里,一个基金经理思维方式的升级,就构成了这个基金经理最核心的阿尔法能力。

在去见邬传雁之前,我做了一个对比,发现他的重仓股和公募基金整体的重仓股重合度并不高,有些重仓股甚至只有极少的基金才有重仓。换句话说,就是他不抱团。

在原本的访谈提纲里,这本是一个非常重要的部分,但当邬传雁将这一套最新的思考呈现在我面前的时候,我意识到,选股上的逆向并不是他刻意为之的结果,组合的独特性来自于他的思考方式——从风险出发而不从收益出发,重视无形资产的评估而弱化有形资产的价值。

但这一切还不是构成邬传雁的全部。

知与行之间:实践创造需求

当我见过越多的基金经理,越发现“知道”没那么难,知行合一才是更难的事情。中国有句古话,“闻道者百,悟道者十,行道者一”,说的也是知行合一之难。

十年前,四十来岁的邬传雁要比现在胖二十多斤。那时在保险公司做投资的邬传雁,还是一个短线高手,通过波段交易来实现险资每年极高的绝对收益要求。邬传雁还记得当年在上海金茂大厦办公时同事之间的一个玩笑——如果一个人每个波段都能做对的话,滚下来的收益,很快就可以把整个金茂大厦都买下来。

但交易的高压和辛苦的作息之下,邬传雁的身体一度处于亚健康的状态,出现脂肪肝和血压偏高后,他就开始担心身体。

从小受到“是药三分毒”的灌输,邬传雁就把目光转向了《黄帝内经》,花了两三年的业余时间沉浸在《黄帝内经》里,逐渐接受了“天人合一”的哲学。对于邬传雁来说,所谓知行合一,就是一旦知道了什么是对的,就要立马改掉坏的行为。于是,在生活方式上,邬传雁就开始践行天人合一的哲学——夏天应该出汗,就让自己远离空调;冬天应该寒冷,就抗拒冬天去海南。

这种人生哲学也对他的投资产生了影响——“你会发现自己的欲望在减少,心态变平和了。在投资上,我既然意识到了要把风控放在第一位,那有风险的东西我就不做了。”

于是,意识到所有带着博弈的投资策略都有长期风险之后,曾经的短线高手也不去赚交易的钱了;意识到行业配置的策略也有个股达不到预期的风险之后,曾经的行业超配也都砍掉,专心只看公司了。这种实践上清晰的进化脉络,映射出的正是邬传雁在方法论和价值观上的迭代。

在邬传雁身上,也能看到行道者的另一个隐藏优势,因为往往实践产生需求,解决需求的过程中,认知又会上一个台阶。

“因为你在做的过程中会遇到很多头疼的事情,比如遇到现在的估值,我究竟应该怎么去判断。我花两三年的时间去思考,一层一层去穿透,然后发现经济转型期的无形资产,再往下深入思考就会发现原来是人的因素在创造这个价值。”

邬传雁也很喜欢向实业上的人学习。他和我们推荐了一本北京市十一中校长李希贵写的《学校如何运转》,正是这本书给了邬传雁重新解读管理学、解读无形资产的启发。

“运行一所好的学校它需要合理的组织结构,把正确的人放在正确的位置上面,分层管理,各司其职。扁平化管理,尽量避免信息传递衰减,提高管理效率。统一教育教学目标,以学生的终身成长为中心。”

李校长的另一番话,也给了邬传雁启发。

“他提了一个问题,办学校究竟是想把学校做出名气,还是要让学生真的在学校里面能有好的体验,学到真正对人生有价值的东西。这种出发点的不同,在投资行业也是一样。我们做投资,说到底是为了自己成名,还是为了真的让客户长期赚到钱?”

“巴菲特和芒格,为什么大家模仿不好,是他们的价值观,以及他们对价值观的知行合一,我们还没有模仿好。”

写在最后

在攻与守之间,邬传雁从风险出发,在一次一次的减法中步步逼近更为纯正的价值投资与长期主义。而当结构性行情下的估值分化,让传统的选股理念遭到重大考验时,他再次直面实践中的问题,自上而下层层剖析出有形经济与无形经济之间的历史型变迁。

不论对错,至少有一点是很清晰的,邬传雁一直在学习,一直在思考,也一直在解决问题的过程中迭代自己的认知,并力求做到知行合一。

我们和邬传雁的访谈发生在2020年年末。

2020年的市场在恐慌和贪婪中剧烈波动,仅以上半年的统计数据来看,混合型公募基金平均换手率达到两倍,而邬传雁管理的远见回报换手率仅为0.51,显著低于市场平均水平。

站在去年年末的时点,我们在访谈快结束的时候,问了邬传雁最后一个问题,依然和市场有关——很多人觉得2021年一季度会有不错的机会,之后市场可能就会有不小的风险,你怎么看?

邬传雁说,“在一个结构化特征越来越显著的市场中,波动或者说风险是必然存在的,但对这个市场中最优秀的那些公司而言,未来一两年我们都还是比较乐观的,而放长到十年维度来看,我觉得A股将会有比较大的机会”。

“如果我们对于股票的期望持有期是十年,那么我们的股票池不会因为几次短期的波动而有所改变。我也相信明年、后年,理论上十年的维度里,它们都还会继续有所表现。”

2021年春节过后,市场在剧烈的波动中几经起伏,反复锤打着市场中的各方参与者。几天前,我再一次见到了邬传雁,他并不避谈市场的波动,也并不期待波动会就此结束。在他的认知中,这种波动会成为市场的常态。

“在这种环境中,检验一个人是否真正践行长期主义最核心的一点,就是他是否博弈。我觉得,在未来的市场中,在一个波动加大的市场中,赚钱会比以往困难许多,而抗干扰能力将会成为一个长期主义者必备的素质。”

在我看来,在一个言必称价值投资的时代里,这正是一个价值投资者恰如其分的表达。