这只站在巨人肩膀上的先锋基金是怎么投资的?

先锋惠灵顿基金(Vanguard Wellington, VWELX)是历史上最有名的基金之一。1951年,先锋(Vanguard)创始人约翰·博格尔(John Bogle)大学刚毕业就被招募到该基金目前的投顾公司惠灵顿资产管理公司(Wellington Management)工作。然而在1974年,时任惠灵顿资产管理CEO的博格尔因一笔考虑不周的合并交易被撤职,后来他于1975年创办了先锋。如今,Wellington Management继续作为规模为1200亿美元的先锋惠灵顿基金的次级顾问公司(编者注:为共同基金或ETF管理全部或部分投资组合),这只表现优异的基金目前已不再向新投资者开放。

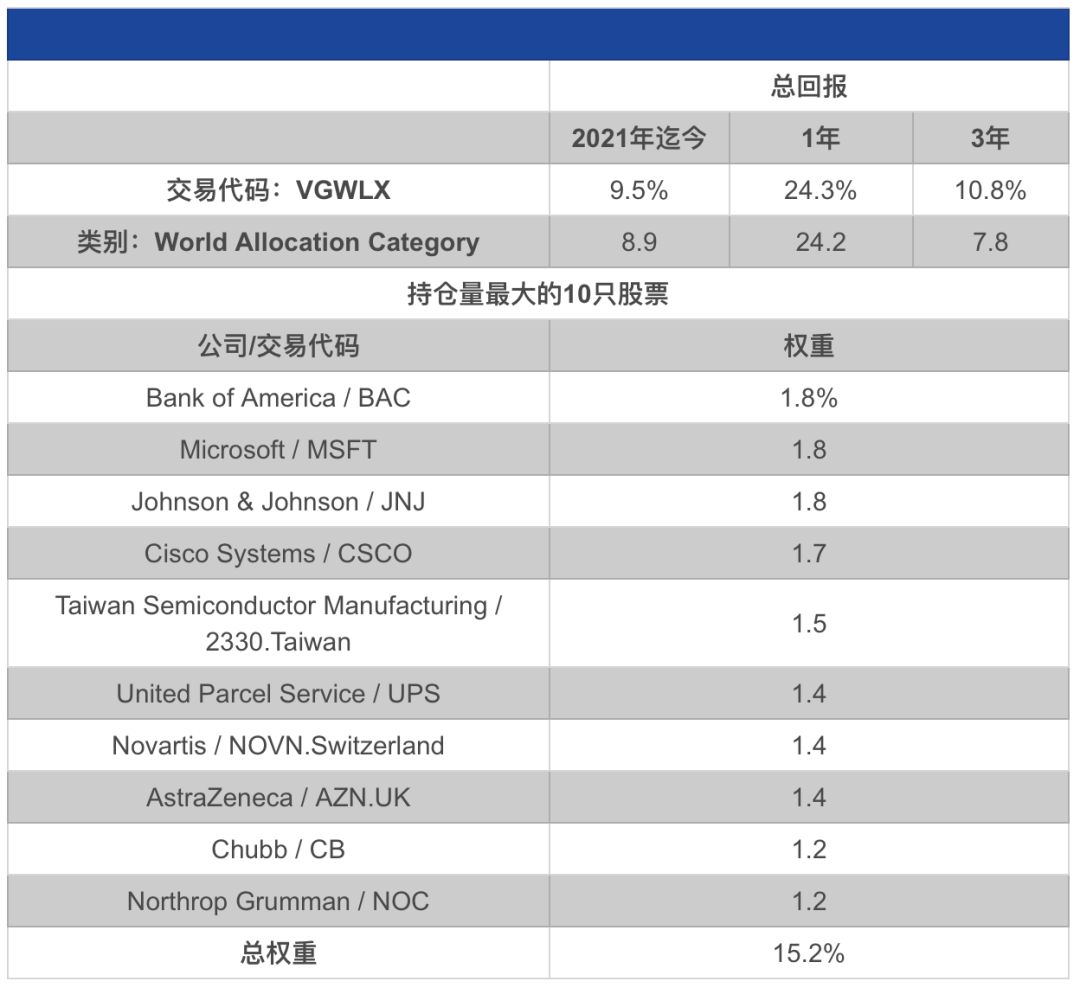

但很少有人听说过先锋惠灵顿基金的姊妹基金——规模18亿美元的Vanguard Global Wellington (VGWLX),这只基金非常适合那些不想把投资范围局限在美国、认为应该放眼全球的投资者。自2017年11月成立以来,这只基金每年的表现都优于晨星World Allocation类别下的同类基金,年化回报率为10.8%,3年回报率在同类基金中排名前13%。和先锋旗下所有基金一样,这只基金的费用比率很低,为0.44%,不到同类基金0.97%的一半。

这只备受瞩目的基金由47岁的娜塔莉亚·考夫曼(Nataliya Kofman)和41岁的洛伦·莫兰(Loren Moran)共同管理,考夫曼负责管理股票投资组合,莫兰负责管理债券投资组合。考夫曼在2006年从哈佛大学获得MBA学位后加入惠灵顿资产管理公司,莫兰此前在高盛担任债券投资经理,于2014年加入惠灵顿资产管理公司。

这两位女性都在先锋惠灵顿基金遇到了自己的导师。考夫曼的导师是爱德华·布萨(Edward Bousa),从2003年1月到2020年6月退休,布萨曾一直担任先锋惠灵顿基金的首席股票投资组合经理。莫兰的导师是约翰·基奥(John Keogh),2019年退休之前,基奥主管先锋惠灵顿基金的债券投资部门长达13年。该基金债券投资部门另一位被视为导师的迈克尔·斯塔克(Michael Stack)也刚刚退休。

管理层更迭花了很长时间,但进行得很顺利。管理超过1万亿美元资金的惠灵顿资产管理公司的运转由其庞大的分析师团队提供支持。为考夫曼和莫兰提供支持的包括:由54位全球行业股票分析师组成的团队;41位债券分析师;13位宏观经济策略师;六位固定收益策略师;六位ESG分析师。

莫兰说:“当我们与公司管理团队会面时,娜塔莉亚和我可能会与我们的信贷分析师、股票分析师和ESG分析师坐在一起,这让我们能从很多不同视角看问题。”这种交叉式的研究风格在惠灵顿资产管理公司随处可见,而且拥有全球视角,除了驻波士顿总部的分析师,该公司还拥有遍布全球的分析师。

摆在考夫曼和莫兰面前的挑战之一是从遍布全球的分析师提供的大量信息中进行筛选,不过她们会根据投资策略过滤不必要的信息。考夫曼称,在做股票投资时,她寻找的是估值低于大盘、有能力持续派息的大中型公司。Vanguard Global Wellington看重收益的倾向能够降低下行风险,因为和其他公司相比,能持续派息的公司的波动性更小,而且它们的股息收益率能提高回报。

医疗保健是Vanguard Global Wellington的重仓板块之一,该板块占其股票投资组合的16%。英国制药巨头阿斯利康(Astra Zeneca, AZN)是该基金在医疗板块持仓量最大的股票之一,这只股票很能体现该基金的策略。

考夫曼说:“我关注这家公司十多年了,甚至在Vanguard Global Wellington成立前就开始关注。这是一家非常有韧性的公司,经历了很多变化。“2012年,阿斯利康的产品线枯竭,但开始大力投资研发。现在,该公司拥有“行业领先的肿瘤学药物产品,而且开始盈利,”考夫曼说。Vanguard Global Wellington自2017年成立以来一直持有阿斯利康,过去一年,考夫曼又增持了该股,因为投资者忽视了这只股票而转向增长迅速的科技股。阿斯利康股息收益率为2%,在医疗消费快速增长的新兴市场,该公司的制药业务拥有巨大增长潜力。

Vanguard Global Wellington关键数据

注释:持仓数据截至2021年3月31日。回报数据截至2021年7月13日;3年回报为年化数据。

资料来源:晨星;先锋集团

金融服务是考夫曼看好的另一个板块,该板块权重占到投资组合的21%。Vanguard Global Wellington持有美国银行(Bank of America, BAC)、西班牙的CaixaBank (CABK.西班牙)和法国巴黎银行(BNP.法国)等,此外,考夫曼还通过Chubb (CB)这样的财产险和意外险公司来实现投资多元化。她说:“财产险和意外险是周期性业务,目前保险定价正处于上升周期。“

晨星的数据显示,Vanguard Global Wellington投资组合中债券部分的多元化程度要高得多,投资标的有512个,而股票的投资标的为88个。投资债券是为了提供下行保护。莫兰说:“我们希望为投资者带来更稳定的收入,抵消股市的波动,显然也要有足够的流动性,因此我们的固定收益投资组合非常多样化。”

由于面向的是全球市场,莫兰的投资组合中纳入了信用质量较低的债券。她说:“全球信贷基准中超过50%的债券的评级为BBB级。”BBB级债券是仍被视为投资级的债券中信用质量最低的债券。

莫兰近期采取了更加保守的策略,因为与更安全的美国国债相比,许多公司债并不能带来多少额外收益。Vanguard Global Wellington持仓量最多的包括日本和英国等国的主权债券,还有少量来自卡塔尔和巴拿马等国的高质量新兴市场债券。在公司债中,她看好Verizon Communications (VZ)和AT&T (T)等现金流稳定的电信公司的债券。

一般来说,Vanguard Global Wellington的股票配置比例在60%到70%之间,债券配置比例在30%到40%之间。该基金也不会在某个板块或国家上做与其跟踪的股票和债券基准相背离的大举押注。这是一种人们熟悉的平衡策略,这种策略的美妙之处在于执行:每次只细致研究和投资一种证券,然后一直持有。

本文来自微信公众号 “巴伦周刊”(ID:barronschina),作者:刘易斯·布拉汉姆,编辑:郭力群,翻译:徐萌梽,36氪经授权发布。