特斯拉:盈利并没有那么简单

编者按:本文来自“华盛学院”,36氪经授权转载。

特斯拉(TSLA)将于30日盘后发布Q4财报,除了新车产销数据外,盈利状况也是笔者关注的一大要点。

行情来源:华盛证券

补贴下滑,预计盈利环比减少

因美政府提供的电动汽车补助逐渐减少,公司宣布将裁掉3000多个岗位,相当于约7%的员工。19年7月1日后补贴会再减少一半,每辆车会贵1875美元;而到年末补贴完全取消后,形势会更严峻。不仅如此,公司预计将推出中型Model 3,Q4盈利将环比下滑, 此前的Q3是公司历史性盈利的第一个季度。

量产爬坡,成本理应下滑

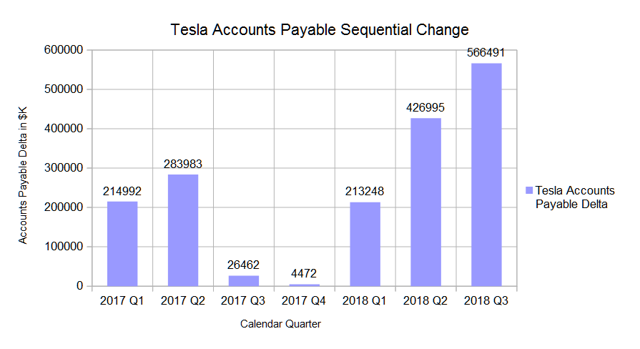

就量产提效而言,公司还并未实现量产提效的实际效果。Q2到Q3,尽管Model 3平均价有小降,但每辆车平均生产成本却环比提升33%,与量产成本下滑理论相悖。Q3的确录得盈利,不过远低于笔者预期,实际上超预期盈利来自积分补贴的推动,从公司资产与负债下的“应收账款”中可发现问题,应付账款为公司记录了公司未被纳入开支的消费情况,比如哦购买设备费用,如下图,每季度数字为环比增长额。

Q3公司应付账款总额为35.97亿美元,要不是Q2到Q3该项环比增长5.66亿美元,公司将毫无盈利。17年上半年的提升似乎与Model S/X扩产有关,而18年上半年则对应Model 3的量产爬坡。

资料来源:公司财报,华盛证券

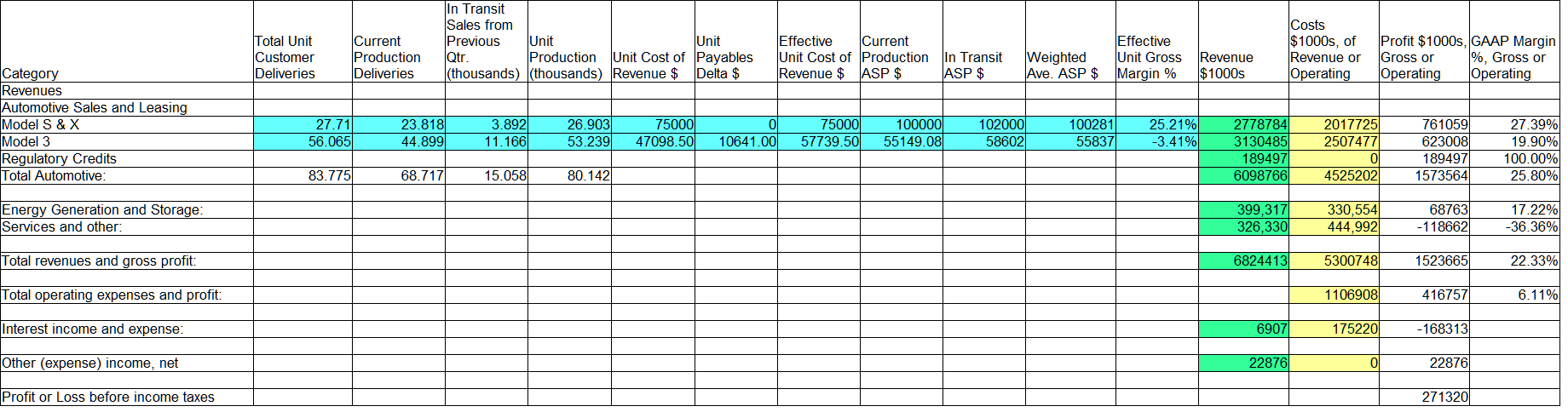

测算结论综合

1.之前模型可能低估了Model S/X的平均生产成本,此前预计是每辆6.4万美元,对应到额外应收的增量,则平均生产成本每辆达到7.5万美元;若定义有效单元毛利率为(1-单元生产成本/平均售价),那么对应毛利率约为27%。因交付与生产几乎相当,可以认为Model S/X的销售毛利率即为27%。同理,测算出Q3 Model 3的毛利率约为27.4%。

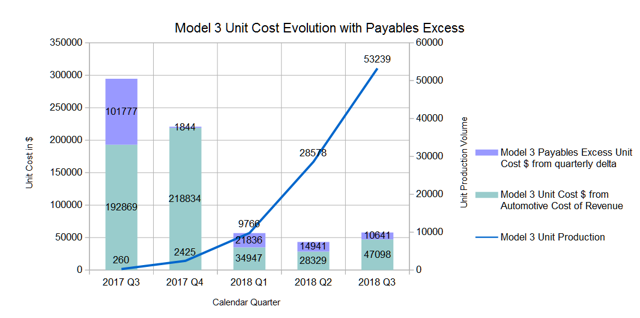

2.若把17年Q3以来的应收增量算入Model 3单元营收成本,则可以得到总单元成本及季度产量数据,如下图,数据显示Model3单元成本从Q2的43270元提至Q3的57739美元,环比增速33.4%。不管将所有应收增量算入Model 3成本是否合理,Model 3成本随时间提升的一致性趋势至少可以得出。按以上预计,基于55837美元的平均售价,Model 3 Q3单元毛利率实际上为负(-3.4%),远低于财报实际的19.9%。

资料来源:公司财报,华盛证券

结语

基于以上测算原理及调参,下表已成功模拟出Q3的实际业绩,应收账款成为公司美化盈利的一个手段,实际上公司量产提效并未真正稳定实现,产量提升伴随着平均生产成本的上升,规模效应仍是未来理想,公司走向盈利的路程仍然较长。

资料来源:Mark Hibben,华盛证券