贾跃亭创办的FF计划通过SPAC上市,SPAC到底是什么

编者按:本文来自微信公众号“富途安逸”(ID:futu-ie),作者:富途安逸,36氪经授权发布。

最新消息称,贾跃亭创办的电动车公司FF(Faraday Future,法拉第未来)最快两周内启动美股上市,其上市计划将通过SPAC来实现。

对很多人来说,SPAC这个词可能比较陌生,其实在美股,SPAC已经是非常常见的上市模式。

说出来你可能不信,2020年全年,美股共有450家公司IPO,其中248家是SPAC,占据全年总IPO数量的55%,募集总资金超过830亿美元。

那SPAC到底是什么呢?SPAC的全称是Special Purpose Acquisition Company,中文翻译叫“特殊目的并购公司”。

这些公司设立的目的,是方便其他公司来“借壳上市”——先成立一个SPAC公司,SPAC公司IPO上市募集资金,然后再并购目标公司,帮助目标公司实现上市目的。

2020年11月19日,“联合办公第一股”优客工场在纳斯达克上市,就是通过SPAC模式实现的。

不仅创业公司关注此种上市模式,投资机构对此也开始跃跃欲试。据VentureBeat报道,软银在2021年计划让其投资过的至少6家公司完成上市,其实现方式,就包括SPAC。

如此热门的SPAC,其运作模式到底是怎样的?

SPAC运作模式

SPAC的运作模式主要分为三步。

第一步,成立空壳公司。

空壳公司由发起人成立并募集初始资本金,这类公司也会自称为“空白支票公司”,因为公司除了现金,几乎什么都没有。

SPAC的发起人通常是投行、基金公司等专业机构的在PE/并购领域有丰富背景的专业人士组成。

由于SPAC在上市时只是个空壳公司,没有任何业务,并购目标往往也还没有找到,所以,这就要求发起人自身要在相关领域有非常丰厚的经验,只有这样才能让投资人相信,发起人可以收购到优质的公司,从而心甘情愿掏钱投资。

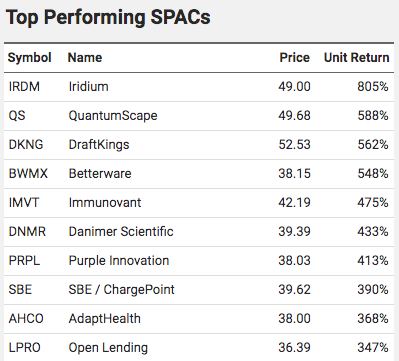

根据SPAC analytics数据显示,表现最好的10只SPAC录得的收益均超过300%,其中收益最高的公司是Iridium,投资回报达到805%,可见这确实是一个非常有想象力的投资标的。

数据来源:SPAC Analytics

SPAC的发起人会寻找赞助人。来为公司提供初始的启动资金,赞助人的出资金额大约占到SPAC IPO募集资金总额的10%。

赞助人可以是私募股权基金、对冲基金、商业银行等等专业投资机构,也可以是个人或者行业龙头企业。

第二步,IPO募资

和传统公司IPO一样,SPAC公司也会撰写招股书并要求投行来承销。

SPAC公司发行的证券通常以“unit”为单位,一个unit包括1股普通股和一个warrant(认股权证),每个warrant在行权时通常可以获得二分之一或三分之一的普通股。

每个unit通常设定价格是10 美元,认股权证需等到并购完成后方可行使。

在并购完成前,SPAC募集的资金会存放在信托基金中,以此来做风险隔离。

第三步:并购目标公司

IPO之后,SPAC公司就要开始积极寻找投资标的。在对目标公司进行一系列的尽职调查、财务审计之后,SPAC公司的股东会对此项目进行投票,如果获得超过半数以上赞同,则SPAC会推进与目标公司的合并。

合并后的SPAC公司会向SEC申请上市代码,完成上市,这一过程大概需要3-6个月。

一个SPAC一般会设定2年期限,如果SPAC上市后2年还没有找到合适的标的完成并购,则SPAC会清盘,投资人会拿回自己当初投资的本金以及一定的利息。

SPACInsider数据显示,在2020年IPO的248个SPAC中,202个目前还在寻找投资标的,34个宣布了并购标的,只有12个已完成目标公司收购。

SPAC的优势

SPAC之所以越来越成为一种常见的上市方式,主要在于其有以下几个优点。

首先,SPAC上市的门槛低。

传统IPO交易所在公司收入、净利润、净资产等方面有较为严格的准入限制,这就把很多难以盈利的新兴科技企业挡在了门外,而SPAC上市的门槛更低,让更多企业能够完成上市,获得流动性。

其次,SPAC上市流程更简单,耗时更少,费用更低。

传统IPO上市过程需要经历繁琐且漫长的材料递交、路演定价、证券承销,往往需要6-12个月才能完成整个上市流程,承销费、审计费、律师费等等并不低,而且中间某一环出了错,上市被延期甚至取消的情况也会发生。

SPAC上市流程更加简单,监管要求更低,上市周期缩短,确定性也更强,这都是选择SPAC模式上市的好处。

SPAC的未来

SPAC这么好,为什么还有一半的公司选择漫长且严苛的传统IPO路径?

那是因为,在过去长久的大众印象中,只有差公司才会选择SPAC上市,传统IPO的流程其实更像是一种“质量检验”,经过了这个流程,公司能被盖上“品质保证”的章,也更容易获得公众的认可。

而SPAC一直以来更像是一种投机活动,出钱时并购标的还没有确定,投资人并不知道自己买的到底是啥样的公司,这种投资有点像是“抽盲盒”。

当然,这一切从2020年开始改变。这一年,SPAC成为一种更加常见的上市方式,SPAC IPO的数量是上一年的4倍,募资规模超过此前历史所有SPAC 的总和。

华尔街金融人士称2020年是“SPAC元年”。从此SPAC 模式不再是一种小众的IPO模式,通过SPAC,创业的风险变得更低,投资机构获得了更多的退出机会,基金有了更多的投资标的,政府为了刺激经济而放的水,也有了更多的去处。

高盛分析师DavidKostin预计,SPAC的热潮或将持续到2021年:“受益于SPAC的上市模式,全球并购规模有望在未来2年内达到3000亿美元。”

2021年1月还没过去,已经有了67家SPAC IPO,看来2021年的井喷,也是已经势不可挡了。