新西兰乳业巨头首现全年亏损,7.5亿投资中国乳企难扭亏

编者按:本文来自微信公众号“财经”(ID:mycaijing),作者:马霖,36氪经授权发布。

对新西兰第一乳企恒天然来说,其中国市场投资在2018财年带来了最糟糕的消息。

这家全球巨头乳企怎么也想不到,自2015年投资中国公司贝因美之后,这家公司便一蹶不振,甚至在过去的一个财年让恒天然损失4.39亿新西兰元。

雪上加霜的是,由于原材料成本上涨、运营成本增加,恒天然出现了2001年公司成立以来首次全年亏损。

9月中旬发布的年报显示,2018财年恒天然净亏损1.96亿新西兰元(约8.98亿人民币),对比上年同期盈利7.45亿新西兰元的景况,下滑迅猛。

恒天然是中国乳制品原料的主要供应商之一,也是新西兰最大乳企,收奶量占新西兰全国产奶量的85%-90%,其中96%的牛奶用于出口,占据全球乳品贸易的三分之一。荷兰合作银行今年7月的一份报告显示,恒天然是雀巢、拉克塔利斯、达能、美国奶农公司之后的全球第五大乳品企业。

对于糟糕的业绩,公司临时CEO迈尔斯•胡瑞尔(Miles Hurrell)在一封公开信中表示:“没什么可说的,业绩表现令人失望,完全不符合我们的承诺。”

贝因美低迷

对比2018年初6.68新西兰元/股的五年相对高点,截至《财经》记者发稿,恒天然股价跌至4.92新西兰元/股。

对投资者打击最大的是贝因美持续低迷的表现。

2015年,恒天然以7.5亿新西兰元购入中国奶粉公司贝因美18.8%的股份(1.92亿股),利用贝因美的销售和营销渠道,恒天然得以在中国扩大其安满奶粉等产品的销售。然而,在贝因美奶粉安全问题引发消费者信任危机、渠道混乱、管理层频繁更迭等多重因素作用下,贝因美的业绩和股价一路下滑。

2013年至2017年,贝因美的营收和利润逐年下降,2016年和2017年亏损7.81亿元和10.57亿元,连续两年的高额亏损导致该公司的股票被以“退市风险警示”特别处理,股票简称由“贝因美”变为“*ST因美”。

目前恒天然对贝因美的投资价值跌至2.04亿新西兰元,贝因美的股价也从2015年时的购入价17.68元/股跌至4.7元/股上下,跌逾73%。

为重振贝因美的渠道、团队和商誉,2018年3月,退居幕后7年的创始人谢宏重新执掌贝因美,因成本削减和投资收益提升,2018年上半年贝因美小幅扭亏,但主营业务并无明显改善。

面对投资者和奶农股东提升投资回报率的要求,恒天然表示董事会和管理层将对一系列投资和资产进行战略重估。“这一切将从重新评估对贝因美的投资开始。” 莫纳汉说。

“对于贝因美的表现,包括大股东在内(我们)都是不满意的,迫切希望(贝因美)能够尽快提升(业绩)。”在本月初的一次采访中,恒天然大中华区总裁朱晓静告诉《财经》记者。她表示,作为二股东,恒天然并不参与贝因美的经营管理,只能通过董事会和其他董事对贝因美产生影响,督促贝因美管理团队尽快提升业绩。

外界多方甚至猜测恒天然会退出对贝因美的投资。“作为我们提升业绩的一部分,我们将对所有重大投资和资产进行战略复核。” 恒天然中国一位负责人向《财经》记者表示。她并未透露对贝因美的评估细节,以及是否会退出这家中国公司。

“恒天然不会抛弃贝因美,毕竟恒天然投了贝因美一大笔钱,如果这时候退出将会是很大的亏损,只能寄希望于贝因美提升业务。”独立乳业分析师宋亮对《财经》记者分析称。

“中国市场是战略必须”

除贝因美外,中国牧场业务也导致了900万新西兰元的亏损。对此,恒天然的解释是,公司为更好掌握消费者的牛奶需求对奶牛群做了调整,生产量下滑12%,为满足排放标准进行了不计成本的排污管理投资,同时关税提高也带来饲料成本上涨,表示一些调整到位后,牧场效率将有所提高,生产量也将以10%的速度增长。

但是,在整体业绩下滑的同时,胡瑞尔也强调了中国市场为恒天然销售额做出的贡献。他提到,该公司近五年来在中国大力拓展的消费者业务已提前两年实现收支平衡。

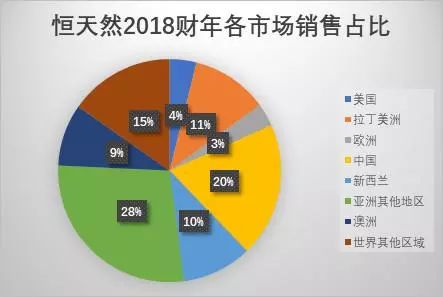

2018财年,恒天然中国市场调整后息税前利润比上年同期下跌19%,至1.65亿新西兰元,但中国市场39.8亿新西兰元的销售额依然占恒天然总销售额的近1/5,是恒天然最大、增长最快的市场。

(资料来源:《财经》记者根据恒天然财报整理)

在原材料价格不稳定、与欧洲乳业竞争加剧的情况下,巩固优势市场的重要性不言而喻。“我们对中国的耕耘有结构性原因,对我们来讲中国从来不是一个战略选择,对恒天然来说中国是一个战略必须。”朱晓静说。

她表示,与一些进口品牌只做跨境购或原装进口相比,对本地奶源、新渠道和新产品的投入,体现了恒天然在中国的业务模式立足长久。

本地奶源方面,目前恒天然在中国拥有三个牧场群,其中一个在建的牧场群位于山东,与雅培合作,另外两个成型牧场群位于河北唐山和山西朔州。

去年12月,这家公司在阿里巴巴旗下盒马鲜生超市推出只销售24小时的巴氏杀菌奶“盒马日日鲜”,其大中华区消费品牌部副总裁曹辉告诉《财经》记者,这是恒天然在中国市场首次推出利用国内奶源生产的产品,利用了恒天然的自建牧场优势和加工、供应链效率,他表示,这款产品的销量很快在盒马鲜生奶类产品中排到第一。

不过,财报显示目前中国牧场的自产奶中只有5%用于生产恒天然自有品牌的产品。曹辉也表示,盒马日日鲜只是该公司第一个本土化尝试,大部分鲜奶供应仍给其他乳企。

为推出更多价值链上游产品,恒天然计划利用更多本地奶源在自有产品上,也会进一步探索与阿里、京东等重要零售平台的合作关系,优化数字营销,同时提高线下渠道运营效率,拓展新零售,目标是中国消费品市场未来三年销量翻三倍。

朱晓静提及了在中国做本地奶源的困难。她表示中国的人口密度和地理环境对牧业发展有诸多限制,奶牛养殖的成本较高。“这是结构性的问题,很难改变。” 朱晓静说。同时,现阶段中国的原奶价格低迷,未充分体现出高成本,“大部分时间奶业举步维艰,恒天然也是一样。”她说。

中国的收奶方式与新西兰不同,在新西兰,收奶以牛奶中所含的干物质(蛋白质、脂肪等营养物质)来计算,但中国没有这样的方式,无法从制度上做到收奶的优质优价,但朱晓静表示,在中国不赚快钱,立足长远的策略支撑了恒天然对中国市场的投入,。

同时她也说,除了市场这个价格决定因素之外,生乳品质决定恒天然中国牧场的奶价比中国大部分牧场的奶价高一些。但她未透露具体的奶价数字。

推动高附加价值产品的战略也在中国得到推动。消费者业务是恒天然近五年来在中国发展的重点业务,这一业务的重点品牌是高端品牌安佳,在中国所销售的产品包括常温奶、低温奶、酸奶、黄油等。

餐饮服务方面,目前中国的餐饮服务业务占到恒天然全球餐饮服务的50%以上,贡献了全球餐饮服务70%的增长。根据恒天然的统计,在中国所有的披萨里面,每两个披萨中就有一个用了恒天然的马苏里拉奶酪,一半以上的奶油蛋糕都使用了恒天然的安佳奶油。

恒天然寄希望于中国人的口味更西方,这样这家公司就可销售更多高端产品。这家公司在全中国拥有五个商用厨房,尝试将奶酪、黄油与中餐结合,比如芝士拉丝馄钝、小龙虾芝士粽等,为餐饮客户提供建议。

“我们看到芝士、黄油是更大的蛋糕,占据了整个佐餐乳品的70%。(我们希望)把佐餐乳品应用到中国人日常的餐饮习惯里去,让中国消费者适应简单的黄油煎蛋、黄油炒饭,去扩大这些消费的场景。”曹辉说。

管理层表示,在中国市场恒天然会继续推进与阿里、星巴克和麦当劳等渠道的合作,推动消费者业务、餐饮服务业务的提升。

全球挑战

拖累恒天然业绩的不止是中国业务。

因2012年的肉毒杆菌恐慌事件,恒天然支付给法国达能2.32亿新西兰元赔偿款项。这一款项记入了2018财年的财报。

即便剔除掉上述一次性损失,恒天然的业绩也难言令人满意。财报显示,该公司调整后的息税前利润为9.02亿新西兰元,下降22%,资产负债率从2017财年的44.3%上升至48.4%,资本回报率从8.3%下降到6.3%。

管理层表示,整体业绩数据下滑的原因包括业绩预测不准确,黄油价格高企影响销量和利润率,奶农牛奶价格上涨给加工和销售业务带来压力,以及运营开支增加。

过去一年,恒天然向奶农股东收奶的价格上涨9%(提振至6.69新西兰元/千克牛奶干物质)。作为一家由新西兰10500位奶农共同所有的合作社企业,奶价提振对以养殖为生的奶农股东是利好的,但同时,这家全球乳企的大宗和终端产品收入却未能抵消奶价上涨等成本上升因素,出现亏损。

同时,虽然运营开支的增加也包括对新业务、IT和研发的投入,但胡瑞尔承认公司过于乐观,“我们本以为收入会(随开支增加)相应提升。”

恒天然依然面临成本上涨带来的定价挑战。上涨的原料价格将消费者和餐饮服务成本推高了6.26亿新西兰元,凭借品牌优势和定价策略,恒天然得以将其中的5.51亿新西兰元转嫁到终端产品的价格上。但管理层也注意到,消费者能够承受的涨价有限,过高的涨价将把消费者推向更便宜的竞争者那里。

大量低端大包粉业务也加剧了该公司的风险不可控性。虽然恒天然的业务包括大包奶粉原材料、消费者产品和餐饮服务产品,但此前很长一段时间恒天然的原材料业务占比非常高,七年前这家公司95%的业务都来自大包粉,中国乳制品市场的大包粉80%进口自新西兰,基本来自恒天然。

其应对方式是加大消费者、餐饮服务和高端原材料等高附加价值、业绩贡献更大的产品比重,降低低端大包粉业务量,从而提升抵御价格波动和市场竞争风险的能力。

财报显示,2018财年恒天然45%的鲜奶进入了上述生产渠道,比2017财年提升三个百分点。“大包粉是我们的基础量,但是我们不想只做大包粉。”朱晓静说。她表示,目前全球范围内恒天然的大包粉业务降至2/3,即使是原料部也将更多的产能往功能性蛋白、酪蛋白等高附加值原料升级。

整体来看,未来一年恒天然将致力于重整表现不佳的业务,降低债务,提升资本回报。“需要做的工作和需要弥补的损失有很多。”胡瑞尔说。