躺平在计提减值列表中的华夏幸福

作者|宋虹姗

编辑|小屋

尽管环京项目打折甩卖,但2021年上半年华夏幸福旗下地产业务的销售额只有74.89亿元,但期内借款利息费用支出就达56.35亿元,这个曾经销售额达到两千亿的公司,今年上半年的销售额只有约140亿元,负债解决方案尚未达成共识,现金流状况也没有明显好转。

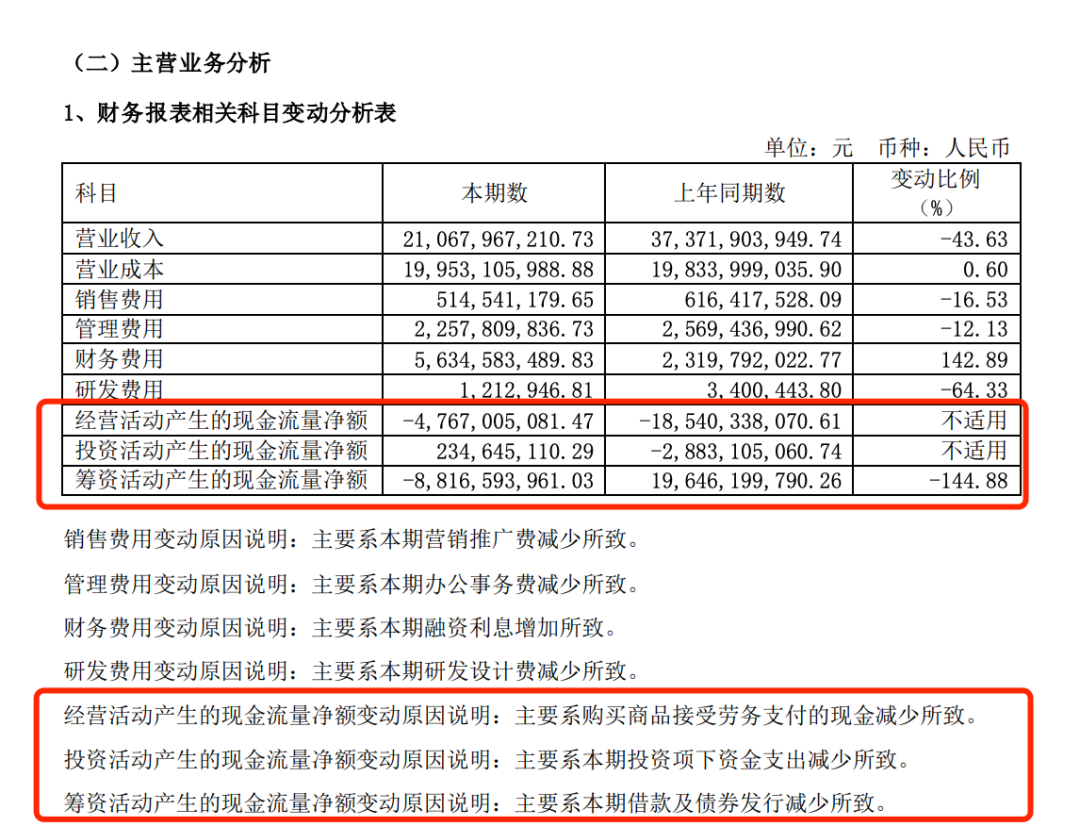

半年之内,华夏幸福巨亏94.8亿元,核心净利同比下滑256.37%;销售额同比下降66.7%;营收同比下降43.63%。

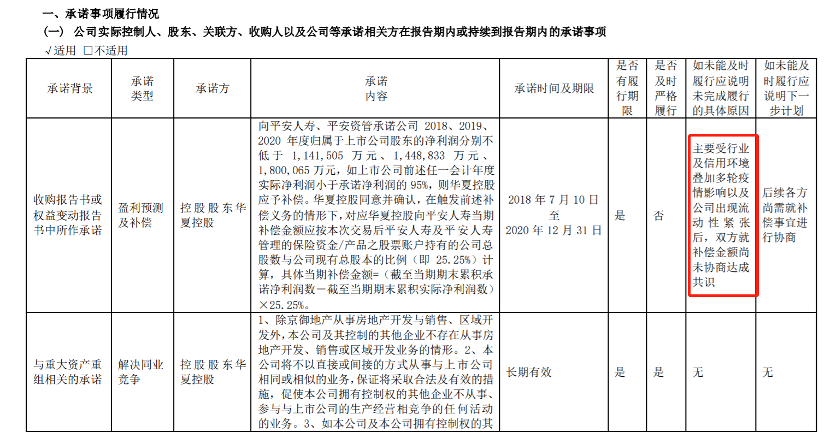

半年报透露出另外一个信息:华夏幸福和大股东中国平安之间,目前并没有就之前入股时的利润对赌补偿金额达成一致意见,“后续各方尚需就补偿事宜进行协商”。这意味着:华夏幸福的债务重组仍未有明确时间表可以出台。

截图来自财报

01

巨亏95亿

华夏幸福半年报数据显示,上半年公司实现营业收入约210.68亿元,同比降低43.63%,归母净利润亏损约94.8亿元,同比降低256.37%。

在华夏幸福发布半年报的同一天,中国平安也公布了同期财务数据。2021年上半年,平安对华夏幸福相关投资资产进行减值计提、估值调整及其他权益调整金额为359亿元,超过对其总投入的60%。对税后归属于母公司股东的净利润影响金额为208亿元,对税后归属于母公司股东的营运利润影响金额为61亿元。

上半年平安归属于母公司股东的净利润同比下降15.5%,首席财务官姚波则透露,如果剔除华夏幸福的减值,那么中国平安上半年营运利润同比增长18%。根据华夏幸福的风险化解进展,他们会再评估下半年拨备计提情况。同时,平安还将继续配合各方推动华夏幸福债务危机化解工作。

2017年入股华夏幸福的同时,双方签订了一个业绩对赌协议,其中约定华夏幸福2018-2020三年的归股净利分别不低于114.15亿元、144.88亿元、180亿元,如果华夏幸福三年中的任一会计年度实际利润小于承诺净利润的95%,则需要对中国平安进行分红之外的补偿。

华夏幸福在2018、2019年度都完成了利润目标,但2020年的净利润仅有36.65亿元,在业绩对赌中形成违约。按照规定需要付给中国平安一笔补偿金。但根据华夏幸福最新的半年报信息,公司财务流动性不足,要求重新协商补偿金额,双方并未能就此达成一致意见。

截至报告期末,平安系一共持有华夏幸福25.25%的股本,成为事实上的第一大股东。大股东和企业之间的债务未达成一致,其它债权人可能也会随机而动。

按照监管规定,保险公司不能控股房地产企业,中国平安的大股东身份也是悬而未决的问题。在债务重组方案达成一致意见之前,一切都存在不确定性。

但从半年报数据看,华夏幸福的现金流和盈利状况未见好转迹象。

02

销售大滑坡

在从销售额千亿企业掉落至仅剩百亿的过程中,产业园区销售业务和房地产业务的占比也发生了变化,可以看出华夏幸福的业务基本盘将逐渐转移到产业园区业务上。

产业园区业务方面,上半年华夏幸福在各区域共新增包括签约国科赛赋河北医药技术有限公司、广东金马游乐股份有限公司、中山市天宙电子科技有限公司等32家入园企业,新增签约投资额129.97亿元。这之中京津冀、长三角都市圈的投资额占“大头”,分别达49.8亿元、40.2亿元。

2018年华夏幸福的销售额达1634亿元,而今年上半年的销售额仅有139.68亿元,同比下滑66.69%。其中房地产销售金额是74.89亿元,占销售业务比重是53%,处于逐年下降的状态,而这一业务的占比在2019年是70%。

在房地产项目储备方面,华夏幸福持有待开发土地的面积约466万平方米,规划计容建筑面积894.15万平方米,合作开发项目涉及的土地面积192万平方米。

从华夏幸福的现金流状态可以看出,公司已经减少投资不再拿地,随着投资放缓使资金支出减少等原因,公司的经营活动、投资活动产生的现金流量净额在恢复。投资活动的现金流量净额由负转至2.3亿元;经营活动现金流的状态也在缓解,不过仍旧是“负状态”。

同时,筹资已经变得非常困难,由于借款和发行债券困难,导致筹资活动的现金流量净额是负88.16亿元,同比下滑145%。

另外,华夏幸福账面上可动用的资金也在告急。截至 2021年6月30日,公司货币资金账面余额仅剩139.80 亿元,其中非受限资金仅有7.34亿元,各类受限或限定用途的资金为132.46亿元,受限或限定用途资金均无法用于偿付金融机构负债,用途具体包括自有项目监管资金、园区专项使用资金、合作项目资金49.18亿元等。

截图来自财报

由于现金表现的越来越紧张、短期负债情况未见好转,华夏幸福的现金短债比也在下降,从2020年的0.28下降至本报告期的0.13。

03

报告期内,债务逾期691.66亿元

当下华夏幸福的流动性依旧处于非常紧张的状态。具体表现为近2000亿元的有息负债、以及近700亿元的逾期债务。

华夏幸福在公告中直接提示,“存在可能导致对公司持续经营能力产生重大疑虑的重大不确定性”。

截至报告期末,华夏幸福累计未能如期偿还债务本息合计 691.66 亿元,公司在半年报表明,坚持履行“不逃废债”的原则,正在与逾期涉及的金融机构积极协调展期相关事宜。

金融有息负债账面余额 1,876.19 亿元,其中短期借款及短期应付债券 291.36 亿元、一年内到期的非流动负债(不含租赁负债)786.9亿元。

依照“三线四档”融资新规,华夏幸福2021年中期指标三项超阈值,华夏幸福剔除预收款后的资产负债率为78.3%,净负债率为208.6%,现金短债比为0.13。持续维持“红档”行列。

同日,华夏幸福还发布了计提资产减值准备公告。坏账准备、合同资产减值准备、存货跌价准备合计影响公司2021上半年利润总额23.35亿元,影响公司2021年上半年度归属于上市公司股东的净利20.53亿元。

市场和股东都在等待华夏幸福的一个“说法”。

据了解,原计划7月中旬公布的华夏幸福综合性风险化解方案,至今没有动态。据媒体报道,其中原因是华夏幸福与债权人谈判进展不畅,对华夏幸福南方总部业务的处置和归属问题,不同身份的债权人的意见不一所致。

南方总部的资产具备较大的资产变现优势,是导致风险化解方案难以推进下去的关键因素,华夏幸福2020年财报披露,截至2020年底,南方总部有南京金陵华夏中心、广州幸福中心、武汉长江中心和哈尔滨深哈金融科技城等4个综合体项目,此外还有桂林乐满地旅游项目、招商银行全球总部代建项目及11个城市更新项目。

通过查阅半年报得出,以上项目依旧均在华夏幸福的资产列表中。不过,华夏幸福的一些优质资产还是没有“保住”。今年6月,深圳豪宅开发商鹏瑞已拿下华夏幸福在深圳的部分旧改项目。

有知情人士对媒体表示,“不同背景的债权人对南方总部业务的处置和归属有不同的理解和看法,由于涉及较大的利益差别,各方均不愿意让步,谈判陷入僵局。”

未来将何去何从?风险化解方案何时出台?逾期债务将如何处置?相对优质的资产将由谁解盘?悬在华夏幸福头上的待解决麻烦还有很多,不过这些问题,都要等第一大股东平安身份转换、债权解决妥善后,重组和新面孔的出现才有希望。

本文来自微信公众号“未来可栖”(ID:hifuturecity),作者:宋虹姗,36氪经授权发布。