钱追人容易,人追钱很难

编者按:本文来自微信公众号“孤独大脑”(ID:lonelybrain),作者 老喻在加,36氪经授权发布。

一

问世间,钱是何物?直教生死相许。

为什么赚钱总是一件很难的事情?

自古以来,鸟为食亡,人为财死。谁赚钱都不是容易的事。

人追钱很难。

而且,越是特别牛逼的公司,早期找钱越难。因为其新模式很难被投资人看懂。

Facebook算是受苦较少的。不过,2004 年,彼得·蒂尔取得该公司 10.2% 的股份,只花了50 万美元。而且还是附加条件的债转股。

那么,是不是有钱人追钱就要容易多了?

也不是。

还是彼得·蒂尔,Facebook刚上市,他就在每股 38 美元时卖了1680 万股。

上市后的 Facebook 股价一直在跌,他又在 20 美元左右的价格卖出近 2000 万股。

现在 Facebook 的股价是两百多。

回到现实中,我身边有不少朋友,手上有点儿钱,想追求5-8%的稳定回报,也并不容易。

难怪当年麦道夫,骗了各路精英600亿美金,承诺的不过是8%-12%“稳定”回报。

你看,即使是这个绝大多数人根本瞧不上的数字,前纳斯达克主席麦道夫也要靠骗才能“实现”。

所以,人追钱很难,不管是有钱人,还是没钱的人。

二

反过来,钱追人容易。

这里的钱追人,分为两种:

投资人的钱追人;

消费者的钱追人。

如你所见,热门公司投资人挤破头,多贵都有人投。

网红餐厅,哪怕要等位三个小时,照样门庭若市。

先说投资人的钱追人。

当钱变成赚钱的工具时,其实已经不是传统意义上的钱了,而是变成了筹码。

那么,筹码是如何发挥作用的呢?

我比较喜欢用物理里的“势能”来打比方。

势能,是储存于一物理系统内的一种能量,是一个用来描述物体在保守力场中做功能力大小的物理量。

从物理意义上来说,势能表示了物体在特定位置上所储存的能量,描述了做功能力的大小。在适当的情况下,势能可以转化为诸如动能、内能等其他能量。

常见的势能包括引力(重力)势能、弹力势能、化学势能。

最直观的就是我们中学时候的重力势能。

简单的隐喻就是:

人追钱,是爬坡,当然难;

钱追人,顺着坡滚下来,越滚越快,看起来很容易。

既然如此,钱要去哪里呢?

三

让我们的隐喻再大胆一点儿,不再顾及物理定律本身。

顺坡而下,钱追人,是为了发现价值洼地。

第一种:找到被低估的洼地。

这里指的是被错误定价的资产。

被低估的行业,被低估的品牌,被低估的公司,被低估的人。

以及被低估的技术趋势。

第二种:砸出洼地。

有些公司当时还是小池塘,但已经不小心淘出了点儿小金砂。

这时候,有的人满足于赶紧多淘点儿金砂,有的人则试图去找寻金脉,顺藤摸瓜找到大金矿。

当年京东找张磊要3500万美金,张磊说不行,除非你要3亿。

为什么?因为他洞察到,京东的机会是“亚马逊+UPS”,所以他投的钱,作为势能转换为动能,是要挖掘“仓储物流体系”这个金脉。

这个金脉,必须用大钱去砸出来。

所以,钱的势能,不仅包括其本身的,还包括钱的主人在认知上的势能。

第三种:拓宽拓深洼地。

2017年,高瓴以531亿港币收购百丽集团。“昔日鞋王”饱受电商冲击,日渐没落。这看起来不是一个好行业,更不是一个好时机。

张磊的秘密是:“数字化转型”。

我称之为“人肉+数字”。

百丽本身是很好的企业,有职业化的经营团队,拥有强大、管理完善的零售网络:包括2万多家直营店,8万多名一线零售员工。

这些“人肉”构建的体系,是一个巨大的价值洼地。

高瓴推动百丽干的“大工程”是:

实现全流程的数字化,将数据本身作为驱动公司发展的生产力。

一个生动的小例子是:

某门店通过数据分析,发现一款新上线的鞋子试穿率排名第一,但转化率只有3%,实际调研后发现是因为鞋带过长。将这款鞋调回工厂改进后重新推出,转化率瞬间达到20%,这一单品就创造了千万级的销售额。

之所以说“人肉+数字”,是因为高瓴的“数字”,是百丽的“人肉”优势基础之上的锦上添花。

百丽本来就有很多洼地,高瓴将其资金和认知上的势能,转化为百丽数字化转型的动能,将这些洼地连接了起来,进而继续拓深。

这其实也是(投资人的)钱追人的下一个秘密--

第四种:将诸多细微洼地连接起来。

当然,这正是互联网企业所做的事情。

例如拼多多,一头的洼地网络,是社交网络世界里人们的无聊和游戏化的“贪便宜”,另一头的诸多洼地,是企业过剩的产能。

这是网络化的价值洼地。

互联网为什么厉害?就是能把价值洼地连起来,哪怕是荒漠里的一些小小的价值洼地,也可以连成一片巨大的绿洲。

还有一种投资人的洼地:假洼地。

例如那些虚假的风口和高科技,其实是前面的投资人利用羊群效应,忽悠后面的投资人接盘。

这也是一种雪崩式“势能”,势不可挡,但容易把自己埋进去。

四

倒过来想,要想自己成为“钱追人容易”的目标,就要让自己成为“价值洼地”。

大约有如下几种:

1、有深度。挖掘了一个有极深洞见的洼地,需要资金的势能拓宽;

2、有广度。有一个覆盖面很大的洼地,需要资金来砸深;

3、有网络。有很多个“割裂”的价值洼地,或者是发现了割裂的价值洼地之间的网络,需要资金来实现数据和算法驱动的数字化连接。

五

再说一下消费者的“钱追人容易”。

我只想讲一点:转移概率。

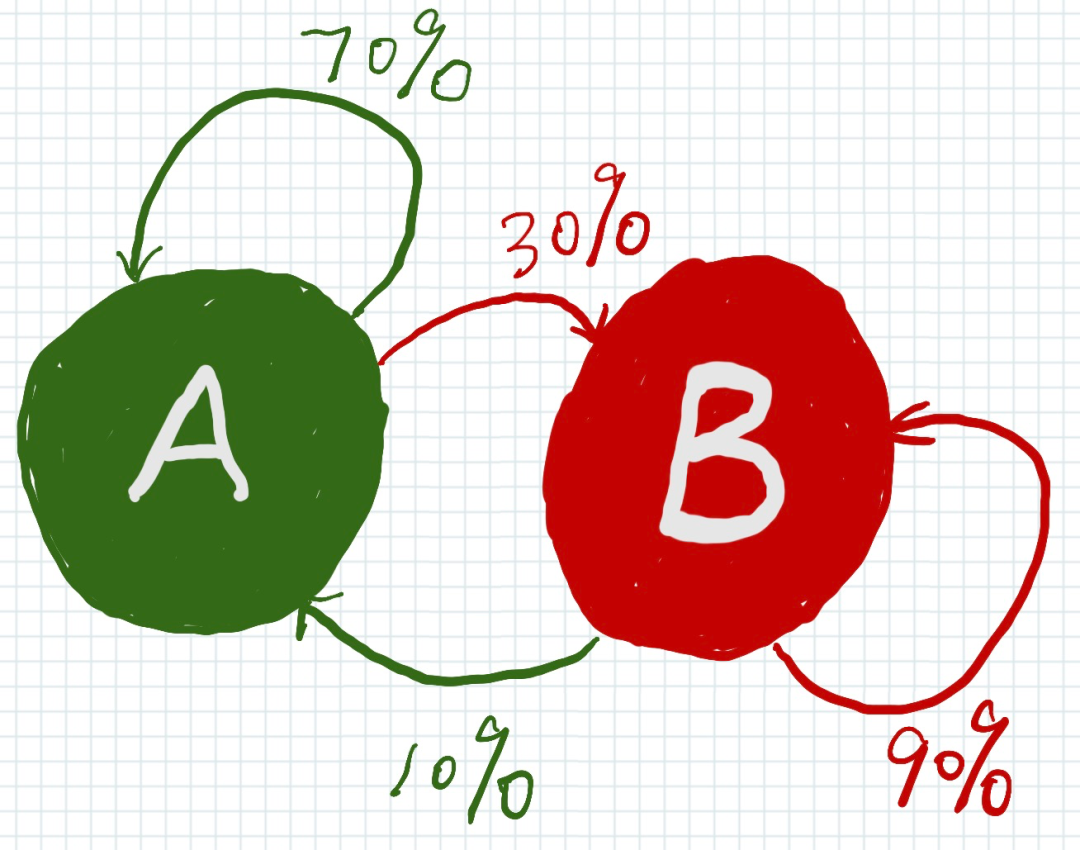

假如一个街上,有两家奶茶店:A和B。

A奶茶店的顾客,在喝了奶茶之后,有70%的人会继续选择该店,有30%会选择去B奶茶店;

B奶茶店的顾客,在喝了奶茶之后,有90%的人会继续选择该店,有10%会选择去A奶茶店。

假如一开始的时候,A和B的顾客是一样多的,例如都是500个,请问经过一段时间后,两家的顾客分别是多少?

答案是:A店有250个顾客,B店有750个顾客。

我们变换一下条件。假如一开始的时候,这条街只有A一家奶茶店,1000个顾客全是A的。而B刚刚开张,1个顾客都没有。请问经过一段时间后,两家的顾客分别是多少?

答案还是:A店有250个顾客,B店有750个顾客。

如你所知,这是一个马尔可夫链的统计均衡。

六

金钱的魅力,就在于其充满了随机性。

赚钱这件事儿,看起来和文凭、智商等因素的关联概率不那么大(当然会有)。

人们对于赚钱这件事儿,就像进入了赌场的赌徒,觉得“人人都有一次中大奖的机会”。

事实果然如此吗?

既然要研究随机漫步的“发财”,就要研究随机漫步的数学原理:

马尔可夫链。

马尔可夫链,因俄国数学家安德烈·马尔可夫得名,为状态空间中经过从一个状态到另一个状态的转换的随机过程。

该过程要求具备“无记忆”的性质:下一状态的概率分布只能由当前状态决定,在时间序列中它前面的事件均与之无关。

拿上面的奶茶店为例,你下一杯奶茶喝A或者B,取决于你现在所喝的奶茶的感受。

你可能会说,我喝了好久A了,喝出感情了,怎么能说和此前无关呢?

不管你对A的感情分有多高,也都被时光沉淀到你当下这杯奶茶的体验当中了。所以,你的下一次选择,依然只取决于你这一次喝奶茶的体验。

这种特定类型的“无记忆性”称作马尔可夫性质。

在马尔可夫链的每一步,系统根据概率分布,可以从一个状态变到另一个状态,也可以保持当前状态。

状态的改变叫做转移,与不同的状态改变相关的概率叫做转移概率。

我画一下奶茶店的转移概率:

如上,箭头指向自己的,是指客户留存。指向别人,则是客户流失。

马尔可夫模型的一个特点是:当转移概率固定时,不管初始数是多少,总会达到一个“命中注定”的、唯一的统计均衡。

所以,即使奶茶店B刚开张,一个顾客也没有,要不了多久,也会抢走大部分奶茶店A的顾客。

不管A开始的时候多么有优势,钱最后还是追着B去了。

七

一种对于命运的数字隐喻是“大数定律”。我在《人生算法》这本书里也说过,一个骰子扔出某个数字的概率,取决于自身的结构,与手法和努力无关。

但是,大数定律里的抛硬币游戏,需要每一次抛硬币都是完全独立的。

而数学家帕维尔·涅克拉索夫则认为:现实世界中的事物是相互依存的(比如人的行为),所以现实中的事物并不恰好符合数学模式或分布。

马尔可夫不这么认为。他建立了一个模型,在这个模型中,结果的概率取决于以前发生的事件,但长期来看仍然遵循大数定律。

《天才与算法》里写道:

抛硬币的结果并不取决于以前抛硬币的结果,所以这不是马尔可夫理想的模型。

但是,如果增加一点依赖关系,使下一个事件取决于刚刚发生了什么,而不是整个系统如何影响了当前事件,又会怎么样呢?

每个事件的概率仅取决于先前事件的一系列事件被称为马尔可夫链。

预测天气就是一个例子:明天的天气肯定取决于今天的天气,但并不特别依赖于上周的天气。

由此,我们结合奶茶店的例子,可以发现马尔可夫链“宿命论”般的特点:

1、历史是无关紧要的,你再百年老店也没用;

2、初始条件是无关紧要的,你再高市场占有率也没用;

3、各种折腾也是没用的。你再营销,再数字化,做各种视频拉来流量,都无法改变宿命般的统计均衡,然后保持不变。

八

所以,消费市场的“钱找人”,最终取决于转移概率。

大多数“人追钱”,就像转移概率低的A奶茶店,看着客人一天天变少,拼命去做各种市场动作,不仅徒劳,甚至是在给B奶茶店培养客户。

这就是“人追钱很难”。

而B奶茶店呢?只管努力提高每个客户的“转移概率”,客户自然会越来越多。

这就是“钱追人容易”。

钱是没有良心的,而马尔可夫链的一个重要性质就是:无记忆。

没良心+无记忆,决定了消费者市场的“钱追人容易,人追钱很难”。

九

本质上,墨菲定律也是人追钱难的原因之一。

不管你干啥事儿,这个宇宙就是处心积虑地和你对着干。

不光赚钱,盖茨连想把钱捐出去都千辛万苦。

在某些属性的市场,垄断者可能利用不兼容的限制,彻底斩断“转移概率”,你的奶茶再好喝,系统再好用,也没用。例如设置封闭系统,提高转移成本。

转移概率给我们的启发还有,最好的市场,是有存量的钱可供“转移”。

反之,去做一个很小的、需要培育的市场,实在是太难了。

就像特斯拉,其市场策略不是去开拓电动车市场,而是“转移”了传统7万美金以上豪华车(奔驰宝马们)的市场。

最后

相对而言,金钱比世界上的很多东西,都要单纯、善良、纯洁得多。

金钱也是命运的投影,变幻莫测,充满随机性。

钱永远给人一种触手可及的幻觉,但不管是穷人,还是富人,都发自心底地觉得:

赚钱真难。

本文的主要观点是:

从投资的角度看,钱生钱,靠的其实是用势能,来发现或放大价值洼地;

从赚钱的角度看,钱生钱,靠的是你在某个商品或服务上的“转移概率”优势。

没错,金钱世界,也是由算法驱动的。

为了让这个游戏充满魅力(主要是指不确定性,犹如美女的猜不透),规则设定了:对金钱算法的探索,是永无止境的。

人追钱很难,这令人心烦。

但是,假如这个世界人人赚钱都很容易,那多么让人绝望啊。