ZARA“学生们”的集体沦陷

编者按:本文来自微信公众号“LADYMAX”(ID:lmfashionnews),作者:周惠宁,36氪经授权发布。

ZARA这支“标杆”似乎已经撬不动行业了。

一向热衷于扩张版图、开设新店的西班牙快时尚巨头ZARA在2018年就开始逐渐踩下刹车,今年6月母公司Inditex集团更首次公开宣布大型关店计划,将关闭全球1200家业绩不达标的门店。

在宣布闭店前,Inditex集团在全球拥有超过7400家门店,而截至7月底,该集团在全球的销售点约7337个,1个月内就减少了63家店。有分析直言,Inditex集团此番举措进一步佐证了全球快时尚黄金时代的消逝。

国内的服饰零售行业也在经历新一轮洗牌,因为疫情,整个服饰行业都不可避免地陷入了这场无差别的低谷中。中商产业研究院此前预计,2020年中国女装市场规模将减少1000亿收入,缩水10%。

但随着中国消费者购物欲望的回升,不少品牌已经摸清了新的规则并逐渐适应,有的甚至把握住了这个时间差,抓住缺口乘风而上,拉夏贝尔、美特斯邦威和森马服饰三个品牌的亏损却一再扩大。

据时尚商业快讯,上周国内多家服饰零售商发布前三季度业绩报告,但表现均不理想。美邦服饰前三季度营收同比大跌33.3%至26.9亿元,净亏损为7.05亿元,第三季度该集团营收下滑18.57%至10.87亿元,净亏损为2.28亿元。鉴于今年服饰行业受到疫情的严重冲击,美邦服饰预计2020年净亏损或为5.8亿至8.2亿元之间。

截至9月30日,森马服饰前三季度营收同比大跌28.7%至94.5亿元,净利润大跌83.5%至2.2 亿元,其中第三季度收入减少26.3%至37.2 亿元,净利润大跌66.8%至1.9 亿元。

近年来每况愈下的拉夏贝尔处境更是阴暗,2020年前三季度公司营业收入同比大跌69.75%至17.41亿元人民币,净亏损录得7.83亿元,扣除非经常性损益的净亏损较上年同期的9.13亿元进一步扩大至11亿元。

深有意味的是,拉夏贝尔、美特斯邦威和森马服饰都曾在中国服饰行业中占据主导地位,且在遭遇低谷时都把“ZARA模式”当作救命稻草,最终却在疫情这场灾难中几乎全部沦陷,不禁引发业界的关注和思考。

业内公认的“教科书”

关于ZARA以前的成功已不用赘述。这个全球最大服饰品牌于2006年进入中国,在不到10年间该品牌在中国的门店已经接近700家,这一数字仅次于其总部所在地西班牙。

在2016年度财报的发布会上,Inditex集团董事长Pablo Isla特别谈到了中国市场,尽管没有公布明确数字,但表示中国消费者的时尚胃口正变得越来越大,对于中国市场无比乐观。

中国传统服饰产业则在2011年到2012年间遭到重创,不仅以淘宝为首的电商迅速崛起,对线下门店造成巨大冲击,国内服装品牌还面对着ZARA、H&M和优衣库等国外快时尚巨头在中国不断加快的攻城略地的挑战。一时间高库存、零售疲软成为国内服饰品牌最头痛的问题。

在残酷的商场中,当强者遭遇更强的对手,“取长补短”是惯用招数。彭博社研究在早前的分析中指出,ZARA母公司Inditex的成功主要得益于扁平的管理层结构与对大数据快速反应。

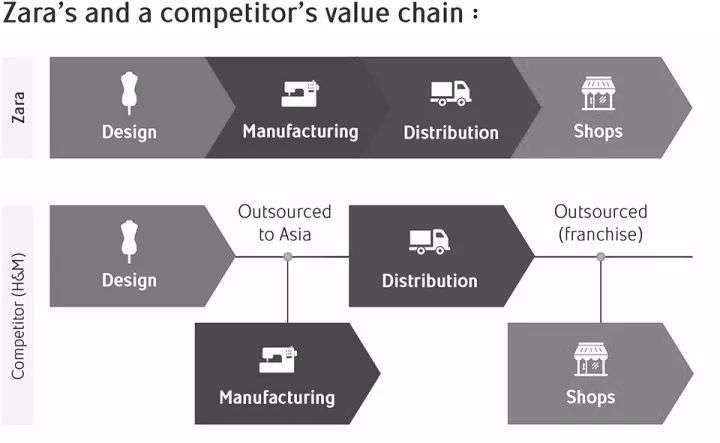

Zara跟竞争对手的供应链对比图

其中快速反应模式是ZARA的最大优势,即能对消费者不断变换的口味做出实时反应,而很多其他中国服饰品牌很难做到这一点。此外,Inditex旗下的产品约有70%是在短期交货内生产,这意味着ZARA可以灵活地根据市场需求而进行设计生产,避免产生不必要库存。

为了转型,美特斯邦威是最早考虑引入ZARA模式的中国服饰品牌之一。创始人周成建于2008年推出高端子品牌ME&CITY时就坦言想效仿ZARA的供应链,甚至深入ZARA代工厂做调查,立志打造“中国版ZARA”,然而2009年ME&CITY只卖出3.5亿元,反而成为美邦服饰的业绩拖累。要知道,周成建曾经以170亿元财富成为中国服装界的首富。

2012年,美邦服饰遭到上市后的首次滑铁卢,净利润同比下滑42%至8.5亿元,并面临着终端压货、管理层大范围出走、项目入不敷出等糟糕局面,美邦服饰开始大规模关店,2012年门店总数为5220家,2016年底仅剩大约3900家。

2016年底,当拉夏贝尔还在爬向顶峰的时候,美特斯邦威却因关店1500家亏损1个亿而失去“中国ZARA”的称号,创始人周成建索性辞去董事长职位,把重任交到了当年年仅30岁的女儿胡佳佳手中。被二代接管后的美邦服饰并没有如预期般获得新生,仍在泥潭中挣扎,今年6月胡佳佳因店铺纠纷而被限制消费。

品牌升级没跟上消费升级,创始人周成建于2016年底索性辞去董事长职位,把重任交到了当年年仅30岁的女儿胡佳佳手中

拉夏贝尔在经营模式上也效仿过ZARA等成功的快时尚品牌,走全直营渠道路线。成立于1998年的拉夏贝尔以女装品牌发家,旗下品牌包括La Chapelle、Puella、Candies和一些男装、童装品牌。创始人邢加兴曾表示,“如果巴黎有时装秀,第二天相关信息就会出现在我们的邮箱里”。

2016年,拉夏贝尔产品上新速度达到7至15天,销售额突破百亿,而在2009年该服饰品牌的销售额还不到5亿元。在2014年到2017年间,拉夏贝尔实体门店数从6887家增至9448家。在2014年于香港上市后,拉夏贝尔还于2017年9月登陆上交所,成为国内首家在港交所和上交所两地上市的服装企业。

然而好景不长,换汤不换药的拉夏贝尔并没有抓住中国消费者时尚意识崛起的机遇以及电商转型的趋势,经营情况急转直下,庞大的门店网络成为包袱,2018年净利润较2017年度减少约4.59亿元,同比大跌91.98%,存货量一度超过17亿元。

2019年拉夏贝尔销售额继续大跌24.66%至76.66亿元,亏损达21.66亿元,共关闭4391家门店,平均每天就有13家店铺关闭,此前收购的法国品牌Naf Naf也被迫破产清算。该集团在集团年报中表示,亏损的主要原因是产品折扣力度加大、关店等转型措施造成一次性成本增加。

2019年拉夏贝尔关闭了约4400家门店,平均每天就有13家店铺关闭

今年7月1日起,亏损连连的拉夏贝尔正式“带帽”,被实施退市风险警示,代码变更为“ST拉夏”,目前市值已不足10亿元,距离巅峰期120亿元的市值已大幅缩水超过百亿。

森马服饰创始人邱坚强同样扬言要表示要把森马做成中国的ZARA,把森马的品牌传播到全球每个角落和消费者心中。2017年,森马服饰一口气在国内开设了50家新店,除独立门店外,还包括一二线城市购物中心内的门店,并按照ZARA的门店标准对部分门店进行了升级,包括使用更加简洁的黑白配色、产品陈列以及增加配饰区域等。

随着单店面积的扩大,森马服饰的供应链效率也亟需提高,以往4个季度的产品并不足以支撑店面坪效的持续增长。2016年,森马不惜加大对研发的投入,产品从以往的4季变为8季、12季。然而产量的增加,库存压力也随之产生,在实业成本高涨的当下,传统服饰极易陷入恶性循环。

不过森马服饰旗下的童装品牌巴拉巴拉业绩表现坚挺,已成为该集团的现金奶牛,在品牌知名度、市场占有率、渠道规模等方面,巴拉巴拉远远领先其他品牌,在国内童装市场位居第一。得益于此,疫情发生前的两年内,森马服饰一直保持着双位数的年复合增长率,但盈利能力已在逐步下滑。

ZARA最差和最好的学生

目前看来,拉夏贝尔显然是ZARA中国学生中摔得最惨的一个。但业界并不感到意外,毕竟学ZARA学得最彻底的国际时尚品牌Esprit也以失败告终。

面对汹涌袭来的快时尚浪潮,Esprit在销售额即将跌破300亿港元之际决定向发展最为迅猛的ZARA学习,同时邀请巴西女模特吉赛尔·邦辰为品牌代言。2012年8月,母公司思捷环球更以"打工皇帝"级的天价薪酬4035万港元挖来ZARA主帅马浩思加盟。2013年11月起,ZARA女装部门Pastor也加入Esprit担任首席产品官。

由于Esprit与ZARA的经营模式存在根本的区别,Esprit不得不接受效仿失败的事实,于2018年逐渐遣散了来自ZARA的高管团队。“那些高管在遥远的德国指挥中国市场,设计师坐在香港的办公楼里懒洋洋地喝咖啡,对于外界的快速更迭毫不知情”,当时负责Esprit在华业务的一位高管这样公开说道。

有分析认为,虽然ZARA与Esprit均为服装品牌,但二者的本质区别在于,ZARA背后倚靠的是一家重资产公司,50%的产品源于自家工厂,对产品货源拥有绝对的主动权。Esprit则与其相反,是一家标准的轻资产公司,其冗长的供应链和庞大库存成为品牌变革的一大阻碍。

事实证明,思捷环球觉醒得还是太晚了。据时尚商业快讯数据,在截至6月底的2020财年内,思捷环球销售额同比大跌23%至99亿港元,净亏损达39.92亿港元,较上一财年进一步恶化。期内,该集团在欧洲和北美市场的收入跌幅达41%,已终止的亚太区业务也大跌近50%。

7月1日,Esprit已全面撤离亚洲市场关闭56家门店

微信公众号LADYMAX曾在《为什么中国出不了Zara?》文中也写道,相比其他快时尚品牌,ZARA的企业文化并不像最新时尚潮流那么容易被复制,这是Inditex能够持续成功的重要关键。 因此像美邦服饰、拉夏贝尔和森马服饰这样的国内传统服饰零售商根本无法去学ZARA等快时尚,因为订货制的主动权掌握在了大量加盟代理商手中。

换言之,国内传统服饰品牌自下而上的组货制从根本上就稀释了品牌对市场的掌控权。一方面加盟商为了盈利最大化更希望获得爆款造成非畅销款的库存积压,另一方面在整个时尚行业向快速生产的方向转变下,传统的买货订货周期严重落后于流行季节,最终导致了存货数量不断攀升。

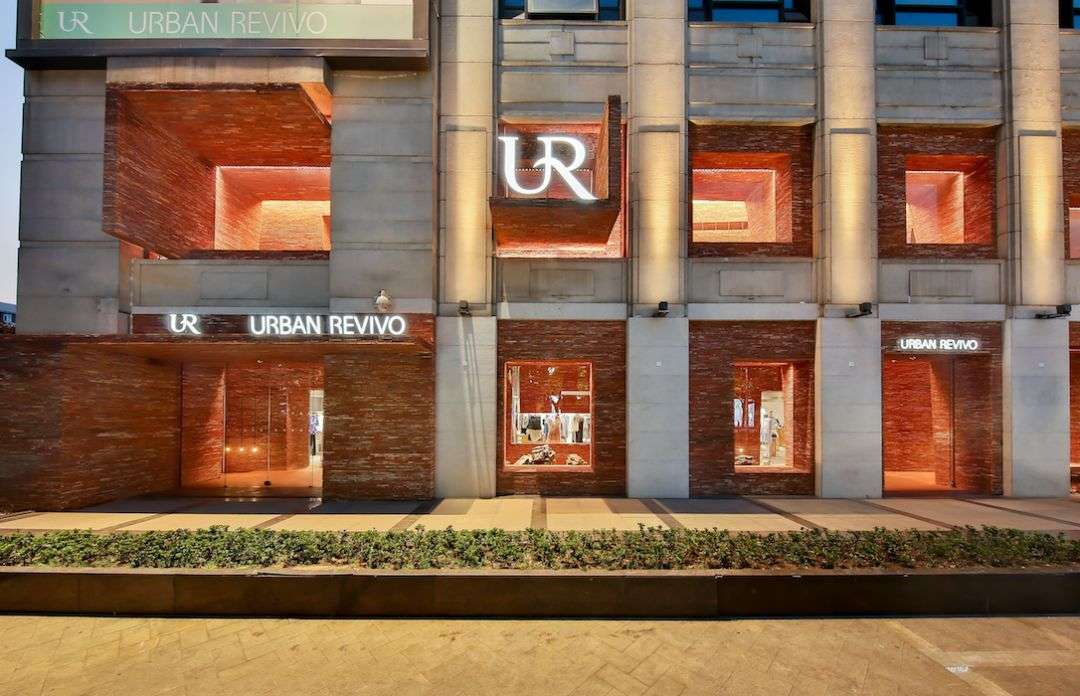

不过,总部位于广州的Urban Revivo或许是个例外。该品牌创始人李明光曾直言Urban Revivo是ZARA的学生。由于在日本六本木ZARA门店受到启发,李明光于2006年创立Urban Revivo。这意味着Urban Revivo从最开始就完全参照着ZARA的剧本。

李明光去年在微信公众号LADYMAX的独家专访中表示,Urban Revivo的快奢定位规划旨在使用与轻奢品牌几乎同等面料的同时,压低毛利,将倍率保证在快时尚行业2.5到3倍的水平,而大众服饰品牌的倍率一般在5以上,轻奢则在8以上。Urban Revivo希望做到高质低价,让消费者以更轻松、更合理的价格购买到品质更加优越的产品。

为区别于传统快时尚品牌,Urban Revivo在店铺策略上还进行了差异化,采用在核心商圈开设“奢侈大店”和“千店千面”的策略。2019年,Urban Revivo销售规模已突破50亿,2025年全球店铺总量将从目前的281间增加到600间。

除了门店扩张,Urban Revivo逐渐开始向多品牌运作转型,去年已经创立了一个全新的运动美学品牌J:GO,是集团首个副品牌。Urban Revivo还在伦敦建立了设计中心,接下来也将在纽约、巴黎、米兰和东京建立设计中心,旨在提高Urban Revivo的时尚度。

Urban Revivo此前还正式启动“大品牌集团”战略,以新加坡作为基点,目前进驻了英国和泰国市场,未来会继续开拓美国、法国、日本等海外市场,推进品牌国际化进程。李明光表示,Urban Revivo最终的愿景是要成为全球最大时装及时尚产业集团,打造一个超过千亿级的企业。

不能盲从“抄作业”

仔细观察不难发现,Urban Revivo的学习并不是单纯的“抄作业”,而是在一个好的根基上不断与时俱进。如果说初期Urban Revivo在门店铺设与扩张以及产品上新效率上与ZARA看齐,后期的做法更多的是在向日本快时尚优衣库靠拢。

对于快时尚此前的速度竞赛,李明光的看法与优衣库老板柳井正高度一致,他认为Urban Revivo在现有的速度水平上不会更快,反而将更加重视品质,借助科技更好地实现商品管理。

虽然中国服饰品牌在过去十年间掀起模仿Zara的风潮,但成功者或许只有Urban Revivo一家

与此同时,Dazzle母公司地素时尚、太平鸟和MO&Co.等按照自己的发展步调、顺应市场趋势调整以及不断建设自身品牌力的国内服饰品牌正在迎来新的春天。

旗下拥有DAZZLE、d'zzit等品牌的地素时尚在截至9月30日的三个月内营业额同比增长9%至6.47亿元,令前三季度收入跌幅较上半年的下滑11%收窄至4.18%,录得16.33亿元,净利润为4.74亿元,几乎与去年同期持平。

得益于果断的年轻化策略,于今年迎来成立20周年的太平鸟女装已是当今市场上资历最深的国内服饰品牌之一。今年第二季度太平鸟集团营收大涨26%至18.4亿元,其中线下渠道增长12%,线上渠道大涨35%,扣非净利润增长7.5%至9906万元。

MO&Co.母公司EPO虽然没有上市,但从2004年创立至今在中国服饰行业中占据的市场份额不可小觑。在刚刚开始的双十一预售中,MO&Co.在女装女士精品榜单中位列第四,超过排名第八的优衣库。

令人意外的是,一直被视为“教科书”的ZARA自己也在进入新的征程。于去年9月一口气关闭两家北京门店的ZARA在10月15日突然于北京王府井大街开设全新亚洲旗舰店。和以往开在购物中心里的门店不同,ZARA全新旗舰店是独栋建筑,拥有4层楼面,占地面积超过3500平方米,此前租客为中国男装品牌海澜之家。

新旗舰店整体风格也颠覆了以往黑白简洁的装饰,充满大自然气息。除休闲、正装、童装、联名款专区、鞋履和ZaraHome等正常的销售空间外,还设置了休息体验区、智能电子屏等,进一步提升了消费者在店内的购物体验。该品牌此前还计划在未来两年内投资近30亿欧元改善数字化业务并优化门店,目标到2022年在线销售量占其总销量的25%以上。

上周,ZARA还在线推出首个内衣服饰系列,该系列包括文胸、内衣、紧身衣裤、睡衣、袜子和眼罩等超过125件产品,主打“极致舒适”的设计,这是继2018年底该品牌借首个唇膏系列ZARA Ultimatte正式进军美妆市场后,又开发的一个新业务。不过有消费者认为ZARA的内衣与同属于Inditex集团的Oysho并无明显差别。

唯一可以确定的是,当消费者和市场环境都在加速变化的时候,ZARA自己也不再坚守过去的那一套刻板模式了。受疫情影响,ZARA上半年销售额大跌37.8%至55.32亿欧元,亟需开拓新的业务刺激业绩增长。

而风水轮流转,能与ZARA抗衡的中国公司已浮出水面。Piper Sandler日前调查了美国48个州的9800名平均年龄为15.8岁的青少年后发现,中国快时尚零售商SHEIN已成为美国青少年第二喜爱的电商,在家庭收入较高的青少年女性消费者中,SHEIN更是她们首选的品牌,其次才是PacSun和Lululemon。

SHEIN于2008年在中国南京创立,创始人为许仰天,总部在互联网氛围并不算浓厚的南京,公司前身为婚纱电商SheInside,主打价格低廉但时髦的服饰产品,目前在Instagram上拥有约1404万粉丝,暂未开设实体店,主要通过官网和App等线上渠道在美国、欧洲、中东、印度等全球200多个国家和地区销售,日发货量最高超过300万件。

另据SHEIN微信公众号透露,该集团连续三年上榜Facebook联手毕马威发布的全球品牌出海50强榜单。而在2020年广告传播集团WPP联合Google发布中国出海品牌50强中,SHEIN排名上升1位至第13名,赶超大疆,成为前25名中唯一的线上快时尚零售。公司披露,2018年该平台交易额破80亿,2019年破160亿,从2016年至2019年的四年间,公司收入规模翻了16倍。

“就算你什么没做错,你不再年轻就是个错误。”这样残酷的变化趋势对于服饰行业来说同样恰当,盲目跟随“ZARA”的转型策略只会使品牌丧失原本的竞争力。