宝新能源25.2亿元入股东方富海,欲打造“银行+PE”模式

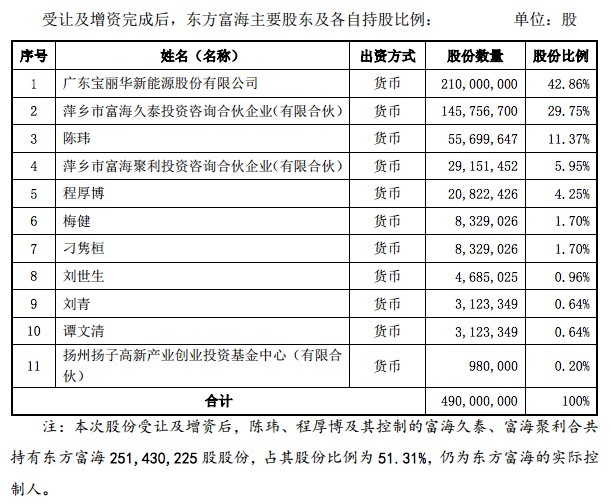

2月25日,停牌2个多月的宝新能源(000690.SZ)发布公告,通过“股权转让+认购定增”的方式,最终将出资25.2亿元,持有东方富海2.1亿股股份,占后者股份总数比例为42.86%。

公告称, 宝新能源已于2月23日与萍乡市富海久泰投资咨询合伙企业(有限合伙)、萍乡市富海聚利投资咨询合伙企业(有限合伙)、陈玮、程厚博、刁隽桓、刘世生、梅健、东方富海签订了《关于深圳市东方富海投资管理股份有限公司之股份转让及认购协议》,分别与谭文清、刘青、浙江浙银资本管理有限公司、深圳市安林珊资产管理有限公司、深圳市创新投资集团有限公司、珠海金控股权投资基金管理有限公司、扬州扬子高新产业创业投资基金中 心(有限合伙)、新余富好投资管理中心(有限合伙)、新余民盈投资管理中心(有限合伙)、新余海丰投资管理中心(有限合伙)、渤海国际信托股份有限公司、宁波天华投资管理中心(有限合伙)、新余中原民享投资管理中心(有限合伙)签订了《关于深圳市东方富海投资管理股份有限公司之股份转让协议》,合共出资14.4亿元,受让上述人员/单位(除东方富海以外)所持有的东方富海 1.2亿股股份。

同时,根据上述协议,宝新能源将在上述股份转让完成之日起5个工作日内以每股12元的价格,认购东方富海增发的0.9亿股股份, 总认购价款为10.8亿元。

受让及增资完成后,宝新能源成为东方富海的第一大股东。

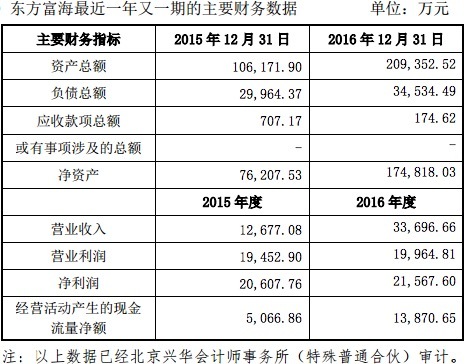

东方富海成立于2006年10月,总部位于深圳,是一家知名的PE机构。自成立后,设立了21支基金,累计管理基金规模超过100亿元。目前已投资项目超过220个,49个项目通过上市、并购等方式退出。2015年11月,东方富海完成股改并申请新三板挂牌。东方富海2013年、2014年的营业收入分别为1.5亿元、1.9亿元;净利润分别为1.007亿元、1.28亿元。

公告也显示,2015年度,东方富海的营业收入和净利润分别约为1.27亿元和2.06亿元。2016年度,东方富海的营业收入和净利润分别约为3.37亿元和2.16亿元。

公告还指出,为保障宝新能源利益,经各方协商,转让方富海久泰、富海聚利、陈玮、 程厚博、刁隽桓、刘世生、梅健及目标公司东方富海共同向公司做出了业绩承诺:承诺东方富海2017 年、2018 年和 2019 年的税后净利润分别不低于3亿元、4亿元和5亿元。同时,宝新能源计划向东方富海提名和更换两名董事,充分、深入了解东方富海的日常运作并参与重大事项决策。

宝新能源表示,受让暨增资东方富海股份是为深入贯彻其“产融结合、双轮驱动” 发展战略,进一步拓展金融投资的广度、深度和专业度,培育打造“宝新金控”金融产业集群,打造“银行+PE”的全新模式,促进公司各金融业务板块协同发展,全力构建大金融平台,提升公司持续盈利能力。

据了解,宝新能源以“新能源电力+新金融控股”为双核心主业:已全面建成梅县荷树园电厂,正在力图全力建设世界规模最大、最节能、最环保的陆丰甲湖湾绿色能源基地——陆丰甲湖湾电厂;同时,宝新能源以主发起设立的民营银行“客商银行”为核心,打造集银行、证券、保险、基金、租赁、资管、征信于一体的“新金融控股”平台。2016年12月,以宝新能源作为主发起人的梅州客商银行,正式获中国银监会批准筹建,成为广东省首家获准筹建的民营银行。此外,2016年,宝新能源先后设立了广东信用宝征信管理有限公司和宝新融资租赁有限公司;2016年9月,宝新能源还以8.82亿元入股百合网。