Benchmark 合伙人:高抽成对平台型公司是一种伤害

本文来自微信公众号“42章经”(ID:myfortytwo)创投理想国每日通讯,编译自 abovethecrowd 网站,作者 曾翔 李泽欣。

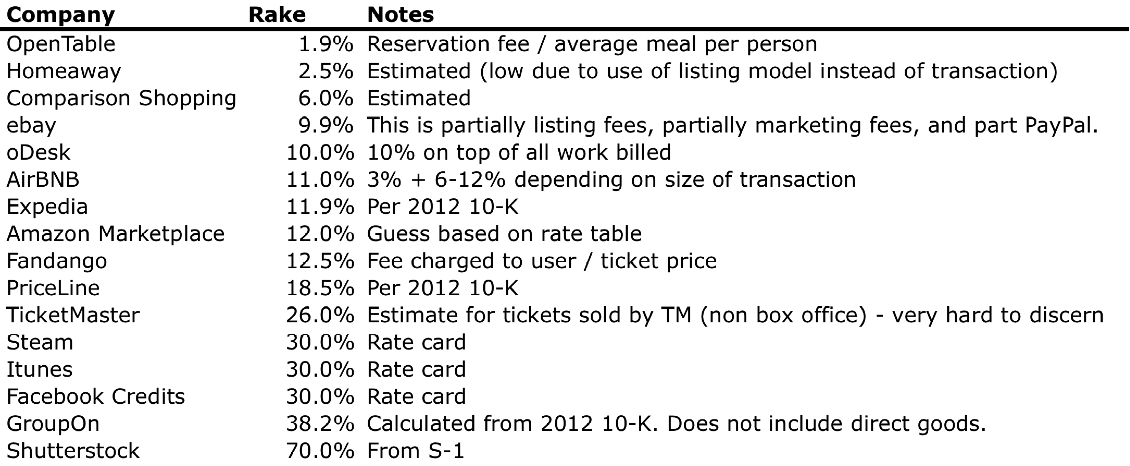

赌场的收入大部分源于从赌博游戏中提取佣金,生活中也有很多类似的收费模式,例如“小费”、“通行费”、“税收”等等。不少大公司也以同样的方式获利 —— 从自身提供的服务中抽成。

(同样是互联网公司,“抽成”可能完全不同)

在评估新兴市场的投资时,我们会偏向于那些理解并希望实现低回报战略的企业家。如果你的目标是在很长一段时间内建立一个赢者通吃的市场,就需要建立一个摩擦最小的平台(包括产品和价格)。高抽成是摩擦的一种表现形式,因为你的抽成抢走了消费者的利益。如果你收取过高的费用,产品或服务的价格对用户来说就太高了。

为了让你的平台达到近乎“垄断”的目的,你需要在行业内确定一个合适水平的分成比例。如果比例过高,会为你的供应商寻找其他下游企业提供动力,这会危及他们的可持续性。

Groupon 的业务不断下滑很可能就是这个原因。它抽取了大约 38% 的费用,而供应商从每笔交易中获得的回报仅为 30%,相当于 Groupon 拿到了收益的 70%。

大量的供应商,加上适度的抽成,这是平台型企业可持续发展的必要条件。一个可持续的平台需要保证自己在交易网络中的价值明显高于其在网络中所造成的交易成本。这样,供应商才会愿意留在平台上,而消费者也不会担忧价格过高。

在这种情况下,所有人都是赢家,尤其是平台自己。高回扣虽然会让你更快地获得更多收入,但在战略上却是一种失败,因为在某种意义上,你成为了一把保护伞,保护了那些拥有破坏性商业模式的企业。正如杰夫·贝佐斯喜欢说的那样:“你的利润就是我的机会。”

许多人不知道这一点,而最成功的故事之一是 Priceline 集团旗下的 Booking.com。Booking.com 现在是欧洲在线旅游领域的领头羊,但一开始并不是这样 —— 事实上,它是一个破坏者,从其他大的巨头那里“窃取”利润。20 世纪 90 年代末,像 Expedia、Travelocity 这样的公司开始迷恋所谓的“商业模式”。这些公司为消费者“包装”度假产品,并将其捆绑产品然后出售。

这个模式可以产生远超 30% 的收入,因此对 Expedia 这样的公司很有吸引力。Booking.com 采取了一种更具侵略性的方法(也许因为这是它唯一可用的方法),他们以 10% 的抽成开始,为供应商开出了更好的条件。因此,他们几乎拿到了欧洲每一家小旅馆的资源,这使得消费者有了更多的选择。

现在,Priceline 集团的平均回扣率更高,他们允许商家自愿抬高这个比率,以便在网页中获得更好的位置。从低门槛开始获得大量供应商,然后加入市场驱动的定价模式,允许那些想要更多曝光率的供应商在基础之上支付更多的费用。

这样,没有人会因为收费过高而离开网络,但是随着时间的推移,由于供应商之间的竞争,平台的平均收入自然会变高。而且,如果是竞争导致的价格上涨,供应商也只会指责他们的竞争对手而不是平台。这就使得平台可以从那些想要花更多的钱来推销自己的供应商那里榨取更多的利润(而那些不想花钱的人不需要增加费用)。

再来看看两家科技巨头公司—— Facebook 和苹果。这两家公司对其平台上的交易都收取高达 30% 的费用。大多数开发人员在这些平台上开发软件,然后支付自己 30% 的收入,但他们不会立即感受到痛苦。毕竟,完成开发后,产品的边际成本近乎于零,这些费用是可以忍受的。

但真正的问题是:这 30% 是否有助于加强平台本身的战略定位?还是说这只是公司为了单纯增加收入?如果是这样,从战略的角度来看,回扣率过高从长远来看可能会伤害这家公司。

先来看看 Facebook,Focebook 的应用分发平台取得了巨大成功,尤其是对游戏公司来说,这个平台成了很棒的分销工具。许多早期采用者,例如 Zynga,在成立的第 6 年就实现了 10 亿美元的收入。但奇怪的是,现在,很多游戏公司逐渐放弃押宝在 Facebook 上,而是积极地尝试 FB 之外的平台。

我们很难准确指出问题到底出在哪里,有人质疑 Facebook 作为游戏平台运营者的能力在下降,有人觉得是 Zynga 这样的公司成功太快急需向外扩张。除了这些观点以外,还有一个声音:30% 的回扣太过分了。

如果你明白,这些游戏公司其实也是 Facebook 的广告主的话,你就会理解,他们的“实际”成本远远高于 30%。

当然,考虑到 Facebook 是全球最大的社交网络,规模自然带来了一定的壁垒。而且这个平台已经被证明是产品和服务的高效分销平台,所以,Facebook 的大部分合作伙伴都对平台本身的分销能力没有质疑。

于是,Zynga 和 Facebook 就长期协议再次谈判。虽然 30% 是一个非常高的比率,而且 Zynga 已经在 Facebook 之外有了其他的渠道,但 Zynga 仍然高度依赖 Facebook。

苹果的影响力则更大。它在硬件领域已经拥有高的令人难以置信的利润率,与此同时,它在软件方面也很强势,苹果从 iOS 的生态系统中收取 30% 的高回扣。二者兼得似乎是过度自信的表现,但从目前的数据来看,这么做看上去根本没有问题。

许多在 iOS 平台上蓬勃发展的公司高度依赖苹果,没有 iOS 也就没有他们的存在。苹果在这一领域创造了几十亿美元的利润,这使得它跃居全球市值最高的公司。

不过,苹果咄咄逼人的高回扣也影响了一系列战略合作伙伴关系。比如,苹果和亚马逊、 Facebook 本来有机会成为最佳合作伙伴,但结果却因为 30% 的高回扣,给了 iOS 的竞争对手——Andriod 背后的 Google 公司机会。Facebook 在刚刚推出移动端应用时是没有 iOS 版本的。而亚马逊则攻击了苹果暴露出来的劣势业务,做出了 Kindle 和视频内容。

亚马逊在致股东的信中提到,亚马逊不应该在硬件和内容上设置太高的回扣。信中的原话说:“我们的业务方针是以大致盈亏平衡的价格出售优质硬件。我们想在人们使用设备时赚钱,而不是在人们购买我们的设备时。”

彼得·德鲁克曾经总结过“企业致命的五宗罪”,其中排名第一的是“对高利润率和溢价的崇拜”。他认为,对溢价的崇拜总是为竞争对手创造了一个市场。高利润率并不等于最大利润,总利润 =利润率 × 营业额。因此,最大利润是通过设定一个能够产生最大总利润流的利润率来获得的。

大多数风险资本家鼓励企业家对每笔交易进行定价最大化,从他们的生态系统中获取尽可能多的利润。这也许是目光短浅,因为“可以提取的利润”与“应该提取的利润”之间有很大的区别。