那个卖充值点卡的公司上市了,福禄控股:毛利高达80%,实控人年仅31岁

编者按:本文来自微信公众号“适道”(ID:survivalbiz),作者:念少爷,36氪经授权发布。

从QQ音乐到斗鱼直播再到STEAM游戏,细细数来,你为多少家平台/游戏“氪”过金?

就是这么一家帮你氪金公司,如今在港股上市了。

2020年9月18日,福禄控股在港股上市,股票代码为“2101.HK”。

上市当日公司以8.9港元/股发行价跳空上行,短短一个小时之内最高触及10.66港元价位,当日成交1.25亿手,最终收盘9.18港元/股。

但是今日开盘后一路低开,截至发稿前股价最低触及8.94价位,即将“破发”。上市当天高开的股价可以看见投资人的热情,但上冲回落的行情走势也说明市场对其似乎不太看好。

在互联网领域里,虚拟充值一直是边缘业务,被认为是准入门槛低的劳动密集型产业。可是这家靠做游戏虚拟充值卡公司从成立第一年开始,就一直保持着良好的盈利,他作为“潜伏”在巨头背后的服务者,默默得在厮杀惨烈的互联网江湖里保持着70%的毛利。

作为一家互联网公司,福禄一直保持着较好的现金流,直到IPO都没有接受过外界的融资。梳理福禄的成长路径,简直就是一股互联网创业的“清流”。

毕业即创业,不融资也能IPO

一个人20岁出头的年纪或许正经历大学时代,也可能已经步入社会,而一家上市企业背后自然有一段不平凡的传奇。

2009年,福禄控股创始人符熙还是一名成绩优越的在校大学生,出于年轻人该有的朝气,大四的他开启了自己的大学生创业项目,想继续从事网络方面的事。

说干就干。符熙邀请了曾经在游戏公司做业务拓展的小伙伴赵笔浩,还有另一名具备相关财务经验的茅峰一起在武汉光谷成立了福禄网络。

彼时智能充值业务特别火爆,也缺乏规范化,符熙经过市场调研后后于2010年成立“卡门网”,以“筋斗云”智能软件相结合,作成一款全新的双系统智能充值平台。

在十年前,除了骏网等成熟的游戏充值平台,淘宝上的虚拟充值业务也在急速蔓延中,后来者福禄只是PC端充值供应商中最不起眼的一个。

但是很快,智能手机端的流量就超过了PC端。福禄看准了移动充值服务的趋势,2014年,和当时最为火爆的视频平台和游戏平台合作;2015年业务范围又扩展到当时特别火的音乐平台和体育平台。

随着直播行业的大火,福禄又一次看准了风口,2016年开始为直播平台提供服务。

直播行业具有超高的流量,充值行业各大头部公司纷纷抢地盘、立山头,尽管福禄的体量对比业内头部企业而言偏瘦弱,但凭借服务至上的原则,以精确、高效、低佣等方式依旧打开了一个口子,同部分平台签订合约,也为企业打开增加了足够多的曝光率。

2017年,福禄的交易额超过一百亿元。服务的范围覆盖了电商、金融、游戏、泛娱乐、知识付费等领域,并且已经有腾讯、阿里巴巴、各大银行这样的巨头作为合作伙伴,实现了逆袭。

截至目前,福禄旗下的主第三方虚拟商品及服务,以囊括了游戏、话费、流量、Q币、视频会员、加油卡、礼品卡等多种品类,而且还为消费者提供模块化虚拟商城搭建、虚拟商品的电商代运营等服务,覆盖市面90%以上的虚拟充值商品。

截止目前,福禄已经有超过1400家合作商家、4亿独立用户。

在瞬息万变的互联网行业,对福禄来说,规模化筑起的壁垒或许并不能持久。技术的进一步发展,使得现存的主流应用和服务随时都有可能被取代。

基于此,福禄自己建立了一套链接上游内容、下游渠道的SAAS平台,在这个平台上可以实现开店、营销、会员管理、积分管理、促活等一系列工具,覆盖虚拟商品的整个运营、销售和用户管理等环节。

最终,在虚拟充值这一基础服务外的持续运营能力,成为了福禄甩开同行的一大武器,也让它最终走上了IPO之路。

来源:招股书

毛利近80%,堪称范本的财报

按商业模式划分,福禄控股的业务主要有两大块:虚拟商品销售、增值服务。其中,虚拟商品销售是福禄控股最核心的业务。

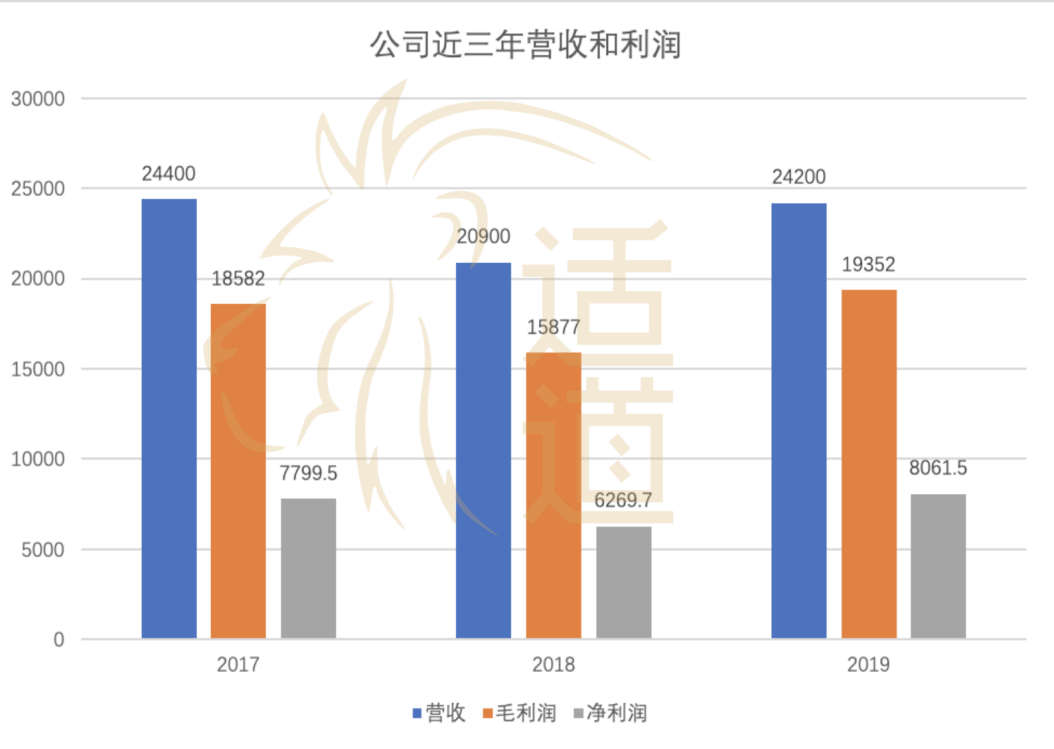

单单2019年一年,该板块在企业的总营收中的占比高达91%。根据招股书显示,2017-2019,三年时间内企业营收分别为2.44亿、2.09亿、2.42亿元,利润分别为7799.5万、6269.7万、8061.5万元。

制图:适道

2020年第一季度,福禄的营收为7997.7万元,利润为3616.2万元。这个时候正是国内爆发疫情最严重的一段时间,市面上部分企业利润对其同期略有下降,而福禄作为一家纯线上公司,在这段期间得到了逆势增长。

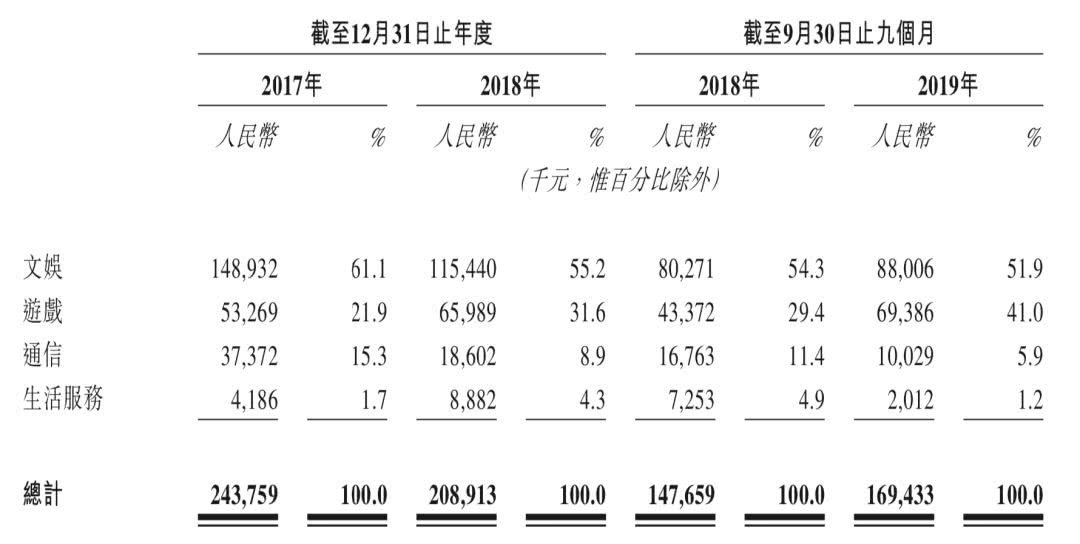

来源:招股书

公司营收占比最重的是文娱业务,增速最高的是游戏业务,主要是游戏部分由于专注高佣金率的原因。

根据招股书,公司在通信方面的营收占比不高,但毛利率同样在提升。现金流近几年也偏向利好,2017-2019年公司的现金流量净额分别为-0.23亿元、0.39亿元、0.57亿元。

现金流为正说明企业业务稳定,盈利能力也得到了保证。

运营成本方面2017年~2019年分别为1亿元、1.72亿元、2.39亿元,今年2020年第一季度就支出2.75亿元。

运营成本在逐年递增、但是利润也在递增,说明付出回报成正比。而今年开始IPO后企业对运营成本的预算更多,或许企业要趁着这波热度“干票大的”也不是不可能。

而且目前企业的总资产高达5.19亿港元,流动资产4.9亿港元,其中流动负债2.4亿港元。企业的资产负债率为46.4%,从企业良好的运营能力来看,负债率并不会给企业构成重压。

时间成本是其最大优势

中国是全球最大、增长最快的虚拟商品及服务市场之一。

中国的第三方虚拟商品及服务行业相对集中,行业前十家公司占据2018年总GMV约57.9%。2014~2019年,中国虚拟商品及服务的市场规模从人民币6456亿元增长至12935亿元,复合年增速为14.9%,未来随着5G技术的普及和数字经济的发展,虚拟商品及服务已是一个新型的风口。

在虚拟商品及服务行业,上游的商家希望能用最快最短的时间去覆盖更多的用户,但却因为货源分散导致下游渠道商对接难度更大,而且内容也很难满足市场要求。

这就意味着商家需要投入更多的成本用以平台搭建,维持好用户的服务以及口碑。

福禄给出的答案是搭建桥梁。

公司建立了虚拟商品行业的底层SAAS技术服务平台(福禄开放平台),以SAAS平台为支撑,它可以在上游的内容端、下游的渠道端形成正向循环和规模效应,解决双方的痛点并提供最为稳定的售后服务。

这个平台既能满足用户需求、又能流量变现,随着客户累积,逐步放大双边的规模效应。虽有竞争力,但其体量还不够健硕,未来一段时间内未知风险依旧存在。

但是,以业内其他SAAS公司比较,福禄的PE仅有15倍,而其竞争对手宝尊电商则是57倍PE、壹网壹创则是95倍PE的来说,横向对比估值较低,一方面说明其具备的潜力,另一方面也说明其在SAAS领域并非具备竞争力。

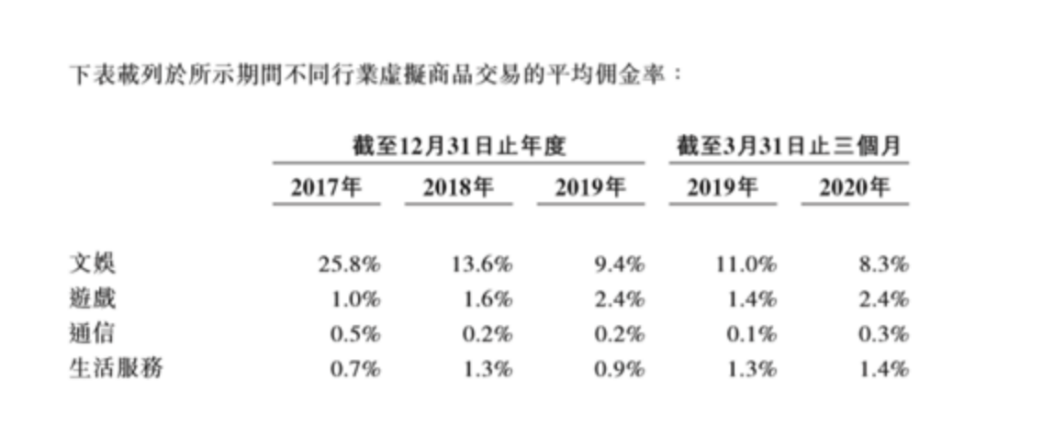

此外,福禄控股为了要维持或增加市场份额,在文娱及通信行业虚拟商品提供商提供的平均佣金率一直呈下降趋势,在文娱虚拟商品交易方面,福禄控股收取的平均佣金率由2017年的25.8%下降至2019年的9.4%;在通信相关虚拟交易方面,福禄控股收取的平均佣金率由2017年的0.5%降至2019年的0.2%。

福禄控股表示,正在不断调整所促成的虚拟商品交易组合,将重点放至佣金率更高的新型虚拟商品行业。但是,在市场占有率不够高的情况下,越低的佣金意味着将会压缩企业利润,继而继续降低佣金继续压缩企业利润,会进入一个恶性循环当中。

来源:招股书

正如符熙在企业内部信中指明:

福禄在整个资本市场的舞台上远不够抢眼,不论是充满挑战的2020年,还是未来更远的三至五年,不确定性贯穿了整个世界的进程。唯有坚持长期主义,才能跨越时间周期,经受住外部考验,需要付出比前11年更多的努力才能适应时代。

不过对于虚拟产品行业来说,时间成本非常看重,这也是福禄控股这类企业的核心竞争点,没有哪个新的内容生产商会愿意和一个刚刚开始积累下游流量端口的服务商合作,福禄十余年的数据积累是它最大的优势。

虚拟服务是一个不断探索的课题,也是一个不断迭代和渐进的过程。福禄能否从一家“端茶倒水”的供应商长成一家平台型的公司,需要其对于未来的判断和投入,IPO只是一个开始,以后的每一步都需要更加仔细地规划。

免责声明:以上内容仅代表作者个人观点,不代表选股建议。股市有风险,入市需谨慎!