关于趣头条,我们聊聊反常识

编者按:本文来自微信公众号“先知堂”(ID:gudaolundao),作者 先知堂,36氪经授权发布。

邓肯·J·瓦茨在著作《反常识》中提到,进步需要不断的突破已有常识(PS:超额收益的桥头堡)。因为常识的矛盾在于,它既能帮助我们理解世界,也会削弱我们的理解能力。

对我自己而言,培养反常识的思维:为了不作出“拼多多或火不过三年”、“拼多多历史级的泡沫”、“拼多多目标价13.8美元”的惊悚结论;抓住别人看不到的投资机会,那些人们无法用客观、多维、可量化的方式认知,而用常识条件反射得出“这公司不行,很垃圾,原因有这么123点”;三是为了增强判断能力,在工作过程中取得更好的结果。

无疑,“下沉市场三兄弟(快手、拼多多、趣头条)”是研究反常识非常好的战场,五环以内人群对它们仨充满鄙视。快手没上市不是我的菜,拼多多此前美团换仓过去加仓结果很不错,今天再把对趣头条(NASDAQ:QTT)的一些分析结果码出来跟大家交流。

对于趣头条这家公司,市场上凝聚的常识大概有三条:

A.趣头条的金币模式不成立,迟早钱烧光,公司死掉。

B.趣头条聚拢的用户商业价值低,根本不可能做大。

C.趣头条空间有限,增速已经放缓,没多大投资价值。

这个帖子就来聊聊这些问题,欢迎大家交流。

01 趣头条的一季报

这里先简单的介绍下趣头条,它是国内领先的移动内容平台(资讯、短视频、直播、阅读等)之一,产品布局上大概与字节跳动类似,从用户人群上来看更专注于下沉市场,2020年一季度DAU(日活跃用户)0.46亿人,MAU(月活跃用户)1.38亿人。

为什么趣头条值得研究?很简单,作为下沉市场三兄弟之一,不说市值/估值完全与另外俩兄弟看齐,如果模式跑通并得到市场认可了,估值倍数&市值还是有很大上升空间的。

拼多多,截止Q1的十二个月GMV为1.16万亿元,单季度收入65.4亿元,市值835亿美元,PS为16.8倍。

快手,据说2019年预计收入550亿元。年底F轮融资的估值286亿美元,PS大概3.6倍。

趣头条,单季度收入14.2亿元,市值8.4亿美元,PS为1.1倍。

当前趣头条基本面的改善并未反应在二级市场的定价中。

2020年一季度,趣头条的基本面:

收入14.2亿元(主要是广告收入),同比增长26.2%。这份成绩殊为不易,要知道疫情之下,一季度网络广告市场规模仅同比增长1.9%,细分的信息流广告同比增长18%,趣头条大幅跑赢全行业增速,小幅跑赢细分行业增速。

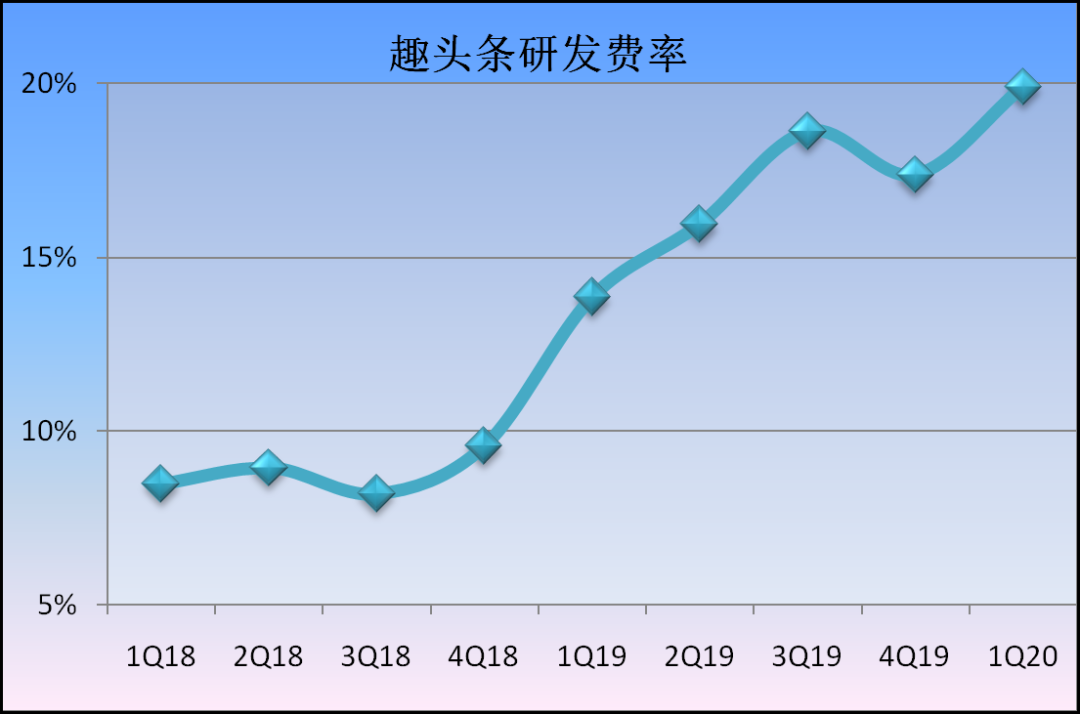

Non-GAAP净亏损3.88亿元,同比减少37.2%,Non-GAAP净亏损率为27%。这是在其他产品持续进行内容投入,研发投入的情况下取得的。你知道吗,趣头条一季度仅研发费用就是2.81亿元,同比增长80.8%,研发费率约19%。

据了解,趣头条的主APP已经实现盈亏平衡,电话会上管理层也表示“下半年有望达到盈亏平衡”。我觉得这完全是有可能实现的,因为它的收入增长的路径很明确(后面会详细解读),而其成本项中两个主要的可变项:目前占比非常高的研发费用有下降的空间,营销费用也控制的非常好有下降空间。

云投资者要炸锅了,“什么?趣头条的营销费用能停下来,见鬼吧,说好的不持续大力度“撒币”(PS:用户参与费用,付出金币来留存用户),趣头条就见光死呢?”——这是我们要讲的第一个反常识。

02 反常识一:从撒币留存,到内容生态留存

趣头条的商业模式曾饱受质疑,随着2020年一季报的披露,我觉得质疑可以告一段落了。

质疑的点在于,“相比于其它新经济互联网公司,趣头条获取用户要花很多钱不说,它留存用户也得花很多钱,需要用可兑换现金的虚拟金币塑造用户忠诚度,一路送钱给用户的公司能支持多久?商业模式的基础太差了,谁知道过了今天有没有明天。”

然而想象中的逻辑闭环。

常常无法解释现实中所发生的事情。

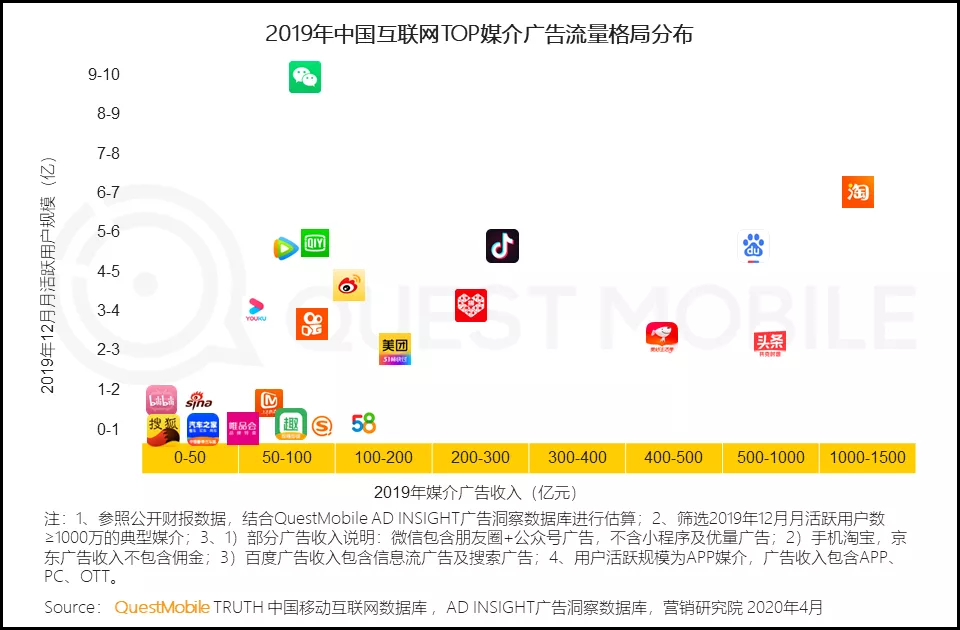

(1)论规模,广告收入能排入第二梯队的趣头条已经不是“有今天没明天”的公司。我们来看看2019年广告市场上互联网公司格局,QuestMobile数据:

第一梯队。“百亿广告俱乐部”稳了的,只有BAT、字节跳动、拼多多、京东、美团、58同城。

第二梯队。50-100亿元广告收入的公司,微博(刚踏入100亿增速为2%,不太稳,所以划在这一档)、长视频三剑客“腾爱优”、快手、趣头条(去年全年广告收入54.1亿元)、搜狗、芒果。

第三梯队。0-50亿元广告收入的公司,唯品会、汽车之家、B站、新浪、搜狐等。

(2)论金币费用趋势,趣头条激励用户的支出大大减少。2018年一季度,用户参与费占收入的比例为81%,两年来,这个数值逐渐下滑到36%。近三个季度用户参与费同比增长分别为11.5%,1.4%,-12.6%。很显然,从趋势上来看用户参与费越来越低,而收入还保持不错的增长,趣头条逐步摆脱了对“撒币”的依赖。我们需要从商业逻辑上搞清楚它的意义。

为什么需要用金币获客,用金币留存?很显然,一开始趣头条的生态还未丰满,内容质量不够高。在这种情况下,用常规的方法是无法建立起护城河的。所以通过金币做现金激励这种新的模式出现了,它的历史性作用是“用资金换时间”,换取建立内容生态的时间,一旦达成,内容即可吸引新用户、留住老用户。

目前,趣头条的内容生态已初具规模。

通过系列扶持计划获得大批优质创作者入驻。一季度趣头条App新增了千余名行业头部原创作者,其中小视频优质作者较2019年12月底提升近40倍。

打造适应下沉市场调性的特色内容。除了美食、生活、音乐等主题之外,下沉市场用户相较一二线用户,更喜爱广场舞、养生保健、三农等具有乡村小镇特点的内容。比如“名医来了”系列栏目中,陈培课堂、乔栋谈健康等作者仅在两周内,粉丝增长约20倍。

并配套“清风计划”和“金盾计划”清理虚假账号、低质量作者和内容。

截至一季度末,趣头条日均阅读PV7.9亿,环比增长10%,日均互动率19.85%,环比增长89%,其中小视频日均阅读PV2.53亿,环比增长41%,日均互动数据环比增长达66.2%。

所以,从撒币留存到内容生态留存,有何不可?

商业模式的创新是一步步演进的,可以说是必然。太阳底下无新事,补贴用户以达到拉新留存目标的逻辑早就有了,趣头条只是灵活运用了。我们回顾一下历史:

传统企业接受不了互联网公司,比如纸媒VS门户网站。

一般互联网公司接受不了免费模式获客的互联网公司,比如传统杀毒软件VS周鸿祎的360。

免费模式的互联网公司接受不了补贴用户的公司,美团、拼多多成长的过程中没少补贴用户。

而且能看到,趣头条首创的金币模式,已经成为竞相模仿的对象。包括百度极速版、今日头条极速版、抖音极速版、火山极速版、快手极速版等APP,都打出“领现金”和“看xx领红包赚钱”的字样。常识已经被反常识击败。

以上是第一个“反常识”。

03 反常识二:没有低价值的人群,只有不精准的投放

所有的机会都是在一连串的常识陷阱中流逝,用马老师的话说是“看不见、看不起、看不懂、来不及”。即使金币模式被证明奥利给没毛病,还是会有人说,“下沉市场用户是低价值的,除了像拼多多那样直接做交易,否则很难做大”。

我们且不说快手,直播收入300亿直接就能否定这个无法做大的观点。也不说趣头条Other的可能性(下个小节会讲),光说趣头条当前主要的收入来源广告,做好了就不是一个想象力很小的事情。

两个例子:

(1) YouTube,早期对于广告主来说平台调性那是low到爆。2019年从Google年报首次披露它的信息可知,广告收入高达151.5亿美元,换算成人民币是超过千亿了。

(2)今日头条,一直到今天很多人还是认为今日头条是屌丝震惊资讯,形象也非常一般。然而其母公司字节跳动2019年营收目标1000亿元,有媒体报道达到1400亿元,主要营收来源之一的今日头条,年收入可能达到400-700亿元。

为什么这些一开始很屌丝的内容平台,看似用户价值不大的平台,最终收入能够爆发式增长?因为他们的效率高于同行!!!这是我想说的,没有低价值的人群,只有不精准的投放。

趣头条等公司与传统公司不同的地方在于,它们通过信息流的内容浏览模式为用户打标签画像(如下),构建了对用户的深度认知。

人群。用户行为和地理位置等所反映出来的用户的社会属性,职业、地域、大致收入等。

内容。文章内容和所在频道,并通过内容定义用户的兴趣。

环境。办公室还是家里,周末还是工作日,天气好还是坏等。

三者的结合加上“监督学习引擎”。其中人群是最主要的,然后是内容(本来内容应该是最主要的,可惜人的兴趣变化太快,因此人群这种静态属性反而占了很大权重)。

对用户建立深刻认知之后,就可以更精确的匹配需求,甚至是发现和创造用户的需求。而传统广告形式以展示为主,ROI效果一般,面对这种精准的效果广告,就是面临降维打击。我们之前列举的一组数据足可佐证这个趋势,一季度:

网络广告增速1.9%。

而信息流广告的增速为18%。

而趣头条的增速是26.2%(其中广告收入增速是25.5%)。

有了精准的用户,再匹配以精准的投放,才能获得成功。怎么做精准的投放呢?这里要引入一个概念——oCPC。

CPC我们知道是Cost Per Click,按点击付费。前面的“o”是optimized,对CPC的优化。它诞生的意义是:

按CPC计费,广告主觉得吃亏了,他们觉得,“媒体不顾广告效果,用户点击就要咱付费”。

按CPA计费(按用户行动付费,比如下载、加购物车等等),媒体觉得吃亏了,“用户点击了不买,可能是你产品不好,或者落地页不行,关我啥事”。

oCPC的意义是考虑了两方的感受,媒体按照广告主希望受众做出的A甚至是S(销售,也可以叫做转化,即conversion)作为他们(媒体)调整广告投放策略和流量分配的优化依据,而实际的付费还是按照C来进行。

简单的说,oCPC是效果广告中的效果广告。宏观形势越严峻,通过效果计费的模式就越受青睐,广告主用着更香。2020年一季度,趣头条90%的广告通过oCPC发布,50%的广告在二级oCPC(一级是手动CPC建立投放数据,二级oCPC是在一级CAC的数据上开始优化,提升ROI转化)。与其他公司相比,最早一批布局的趣头条是oCPC领先梯队之一。

了解先知堂的朋友都知道,咱不仅在逻辑上站得住脚,还得数据上站得住脚。最好的评判广告效率的,可以拿不同公司广告ARPU来比较:

B站。MAU为1.7亿,季度广告收入为2.1亿元,ARPU为1.2元。

微博。MAU为5.5亿,季度广告收入为19.2亿元,ARPU为3.5元。

趣头条。MAU为1.4亿,季度广告收入为13.6亿元,ARPU为9.9元。

所以,如果趣头条的生态逐渐壮大,你不用担心它没法变现。互联网下半场大家都讲效率,“没有低价值的人群,只有不精准的投放”就是效率思维的体现。

回头再说回拼多多,它赖以生存的关键不是交易,而是“高效”的交易。下沉市场的买家年度支出才一千多块钱,买家获取成本方面,淘宝800多元,拼多多100多元,这效率是天差地别的,当然能洗腾讯的流量是拼多多的关键成功要素,淘宝低价版不具备的。

04 反常识三:标杆树立了,其它产品带来边际增量

从前趣头条面临的问题是金币模式没跑通,即使你开拓了很多很多产品线,在资讯以外做短视频、做小说、做短视频、做直播……市场也不会给这部分产品估值,主流的看法会是“模式没跑通,就相当于空中楼阁,上层的产品矩阵都能眼看它起高楼,眼看它楼塌了”。

但如今“趣头条APP”已经盈亏平衡了(亏损是因为其它产品领域的持续投入),而且电话会里管理层很有信心的表示,“下半年实现整体盈亏平衡”。

这对于公司的增长逻辑和估值逻辑来说,是一个根本的转折点:主要产品的经济模型已经得到验证,有很大希望把成功复制到产品矩阵中去。

你知道,文化娱乐领域是不存在赢家通吃的,从长视频、到短视频、到直播、到游戏、到文学等等,只要你能深刻洞悉下沉市场用户的需求,并证明了“从金币到内容生态的信息流精准变现”这一创新的策略,能够在资讯领域取得成功。

那么,采用这套关键成功要素,打入不同的领域(短视频、直播、游戏、文学等)也有不小的概率能取得成功,财报里other收入可能会快速的放大。现在看来,短视频和阅读有希望率先作出突破。

趣头条的短视频业务,目前日活用户已接近500万。一季度短视频类广告营收同比增长近4倍,在整体营收中的占比同比提升近10个百分点。

网文业务,平台头部小说中原创比例超过30%,并诞生多名单月收入超过10万的作者。

另外,直播业务,游戏业务都是可以期待的。

以上是说的增长逻辑,我们再说说估值逻辑,两者其实是一回事,但需要点破。

一级市场相信从0到1的故事,只有用户就可以给估值了。二级市场不同,相信用1到10的故事,1个故事讲通了,讲第2个第10个故事才有人信。增长逻辑理顺了,预期上来了,就是戴维斯双击。

现阶段压制趣头条估值的,可能是市场不认可Q2个位数增幅的收入指引,我对这个数据的理解是:

疫情的至暗时刻是2月中旬到五月中旬,Q1和Q2的核心差异在于:“1月到2月上旬”VS“5月下旬到6月”这两个时间段,前一个时间段没受到影响,还有中国移动、百盛中国、中国恒大等新客户推高收入;后一个时间段,所有广告主情况都不会太好,观望心理比较重,虽然情况逐渐在好转,但还是无法填上4月5月疫情低谷的基础上获得很好的增长。管理层在电话会里大概也是表达的这个意思。

综上,趣头条的模式已经跑通,有可能复制到产品矩阵,而且下半年很大概率实现盈亏平衡,这样的趣头条,作为下沉市场三兄弟之一的趣头条,我觉得非常值得关注,2020年Q1可能是它翻身的前奏。