中国基金经理,太嫩了

编者按:本文来自微信公众号“华商韬略”(ID:hstl8888),作者:华商韬略,36氪经授权发布。

作 者丨张静波

华尔街流传着一句话:投资像山岳一样古老。

但中国执掌20万亿资金的基金经理们,却越来越年轻。

第一节

网红基金栽了!

节后第一天,正当数千万新基民翘首企盼,节后天降大红包时,暴跌duang一下,砸晕所有人。

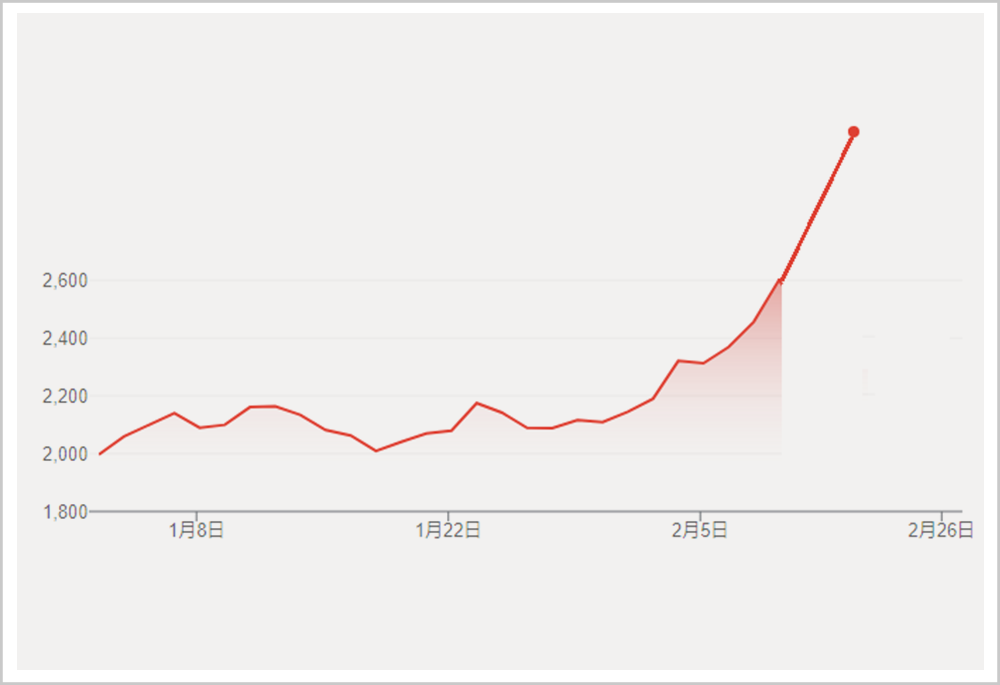

原本,他们的意念盘是这样(以茅台股价为例):

以茅台股价为例

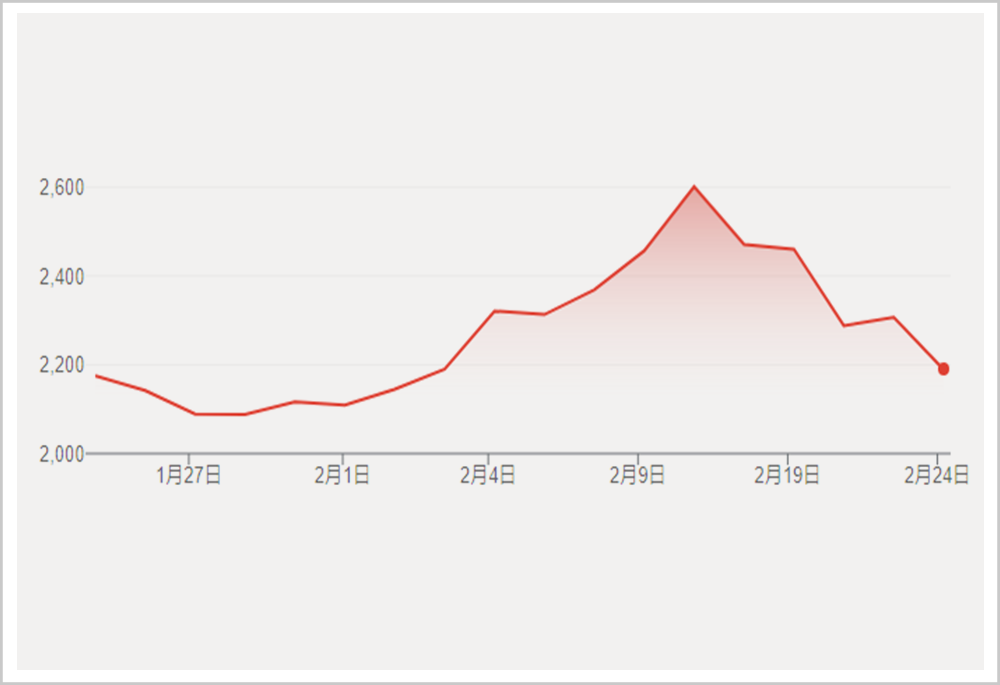

结果,惨跌成这样:

以茅台股价为例

数据显示,2020年涌入基金市场的投资者中,一半以上都是90后,甚至00后。这些年轻人正把娱乐精神带进基金圈。

“全世界最好的坤坤,不是蔡徐坤,而是张坤。”

人称“基金一哥”,公募基金史上首位千亿级基金经理。疯狂的粉丝们,甚至给张坤组建了后援会。

来源:微博

张坤只是基金公司推出的众多“流量明星”之一,在他身后,还有刘格菘、蔡嵩松、朱少醒、刘彦春等一批人。

与明星相比,他们不靠唱片,靠回报率吸引流量。

比如,张坤任期内最佳基金回报740%,秒杀巴菲特。稍年长的朱少醒,更创下任期内最佳回报率达2175%的惊人纪录。

图源:天天基金网

创纪录的法宝之一,是重仓押注某个板块。

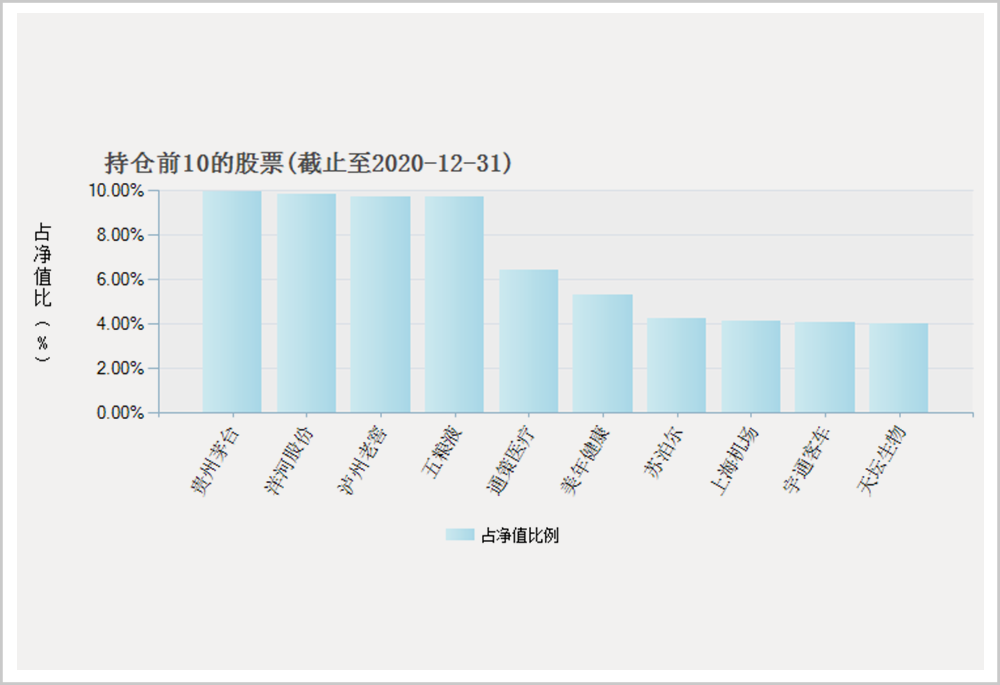

比如,张坤旗下最热的一只基金——易方达中小盘混合,十大持仓股如下:

图 源:天天基金网

前四大持仓股,清一水都是酒,占到整个盘子的40%。其“孤注一掷”的程度,连许多小散都自叹不如。

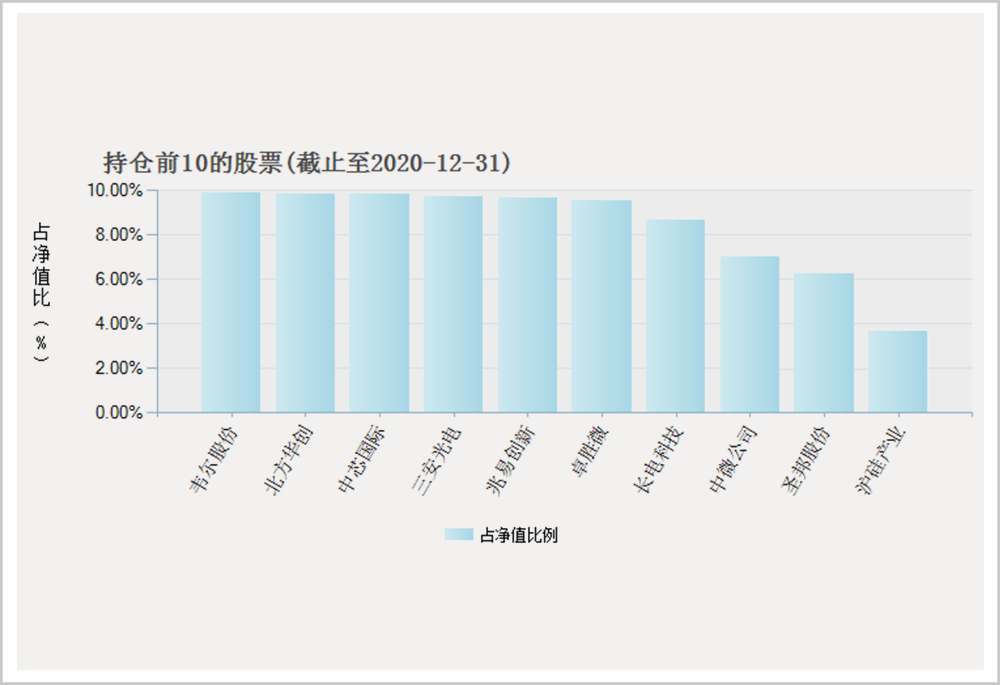

再来看另一位明星基金经理蔡嵩松。旗下诺安成长混合基金,十大持仓股如下:

图源:天天基金网

几乎就是一只半导体指数基金。

押注、集中持仓,最大的好处是风口上,猪都能飞起来。2020年,白酒和半导体,都是最大的风口之一。

坏处是,跌起来,也很酸爽。这不,春节后就来了一波。

于是,很多人不干了。

清华理工男出身的张坤,做梦也没想到,自己的90后粉丝,变起脸来比牛魔王还快:当初赚钱叫人小坤坤,如今赔钱叫人菜坤。

被年轻人追捧的张坤,自己也还年轻,投资年限不到9年。但在中国基金业,他已经算是老人。

换太平洋那头,情况却大不一样。

第二节

论中美两国的基金经理,有啥不同?

答:脸上的皱纹不一样多。

在美国,当红基金经理,通常长这样:

美国当红基金经理

而在中国,基金经理通常长这样:

中国当红基金经理

如果事先不告诉你,这是一场投资界大PK ,你可能误以为,自己点进了某大型娱乐活动的选秀现场。

皱纹的多少,直接体现在从业年龄上。

笔者用天天基金网的数据,做了个简单统计:

来源:天天基金网

总共2502位基金经理中,任职10年以上的133位,占比5%;5-10年,676位,占比27%;5年以下,占比高达68%,其中500人,也就是1/5,任职不满一年。

任职时间最长的嘉实基金王茜,17年零1个月。

热门基金经理中,富国基金朱少醒算是任职时间最长的,15年。其他,基本都在10年以下。

年轻,曾是我们傲娇的资本。在大数据中心、航天发射场……一张张年轻的面孔,让我们对未来充满了希望。

但投资这个行业,年轻并不是优势。

历经300年锤打的华尔街,操盘世界上最大规模基金的,大多是耄耋老者,他们拥有数十年投资经验,穿越过无数个牛熊周期。

福布斯曾评出2020年全球最富有25位对冲基金经理,排名第一的吉姆·西蒙斯,文艺复兴科技公司创始人,今年83岁。

排名第二的瑞·达利欧,桥水基金创始人,今年72岁。

即便是以投资新兴产业著称的凯瑟琳·伍德,女版巴菲特,今年也已66岁“高龄”,在中国已是奶奶辈的人。

几年前,曾有人查阅wind和彭博社数据,对比了中美基金经理的平均年龄,结果显示:

国内公募基金经理的平均年龄为39岁,而美国公私募基金经理的平均年龄为54.9岁,两者相差近16岁。

第三节

造成当前这种局面,有历史的原因。

中国资本市场自上世纪90年代初创办以来,至今满打满算,也只有三十几年,基金业更是1998年才正式启动。

跟欧美动辄上百年的历史相比,几乎就是个小学生。

再加上,成功的公募基金经理人,特别喜欢另立门户,转投私募基金。最终,导致公募基金行业铁打的营盘流水的兵,新兵蛋子特别多。

新兵蛋子,业绩就一定不如“老司机”吗?也未必。

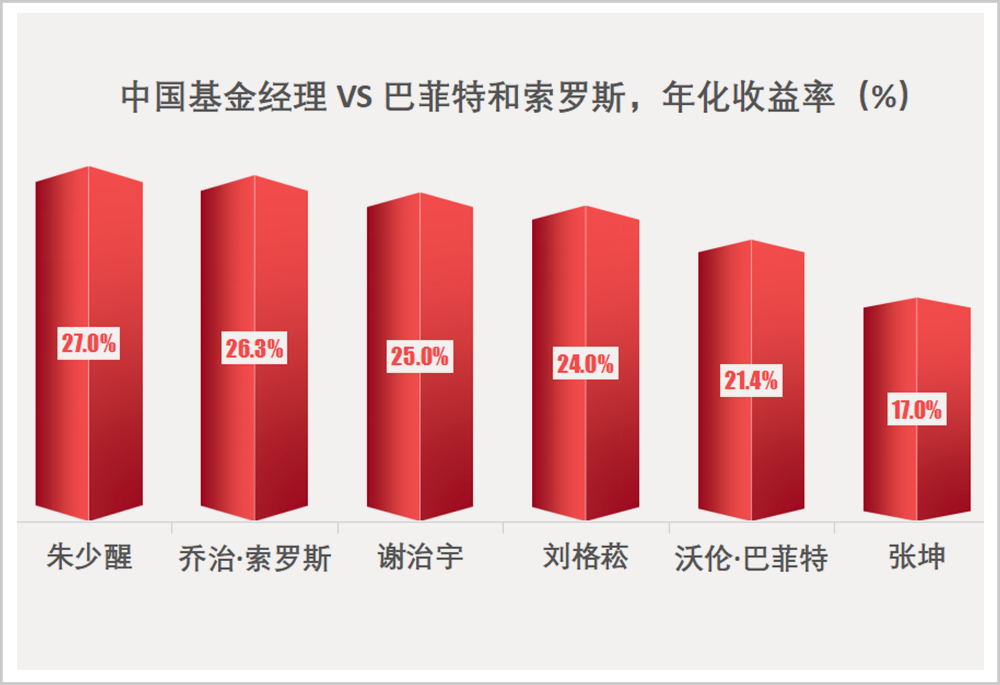

比如,按年化收益率来看,朱少醒、刘格菘、谢治宇等人,都在24%以上,超过股神巴菲特。

年化收益率比较

但从投资年限看,他们只有巴菲特的零头。自从1941年买入第一只股票至今,巴菲特已纵横股海80年。

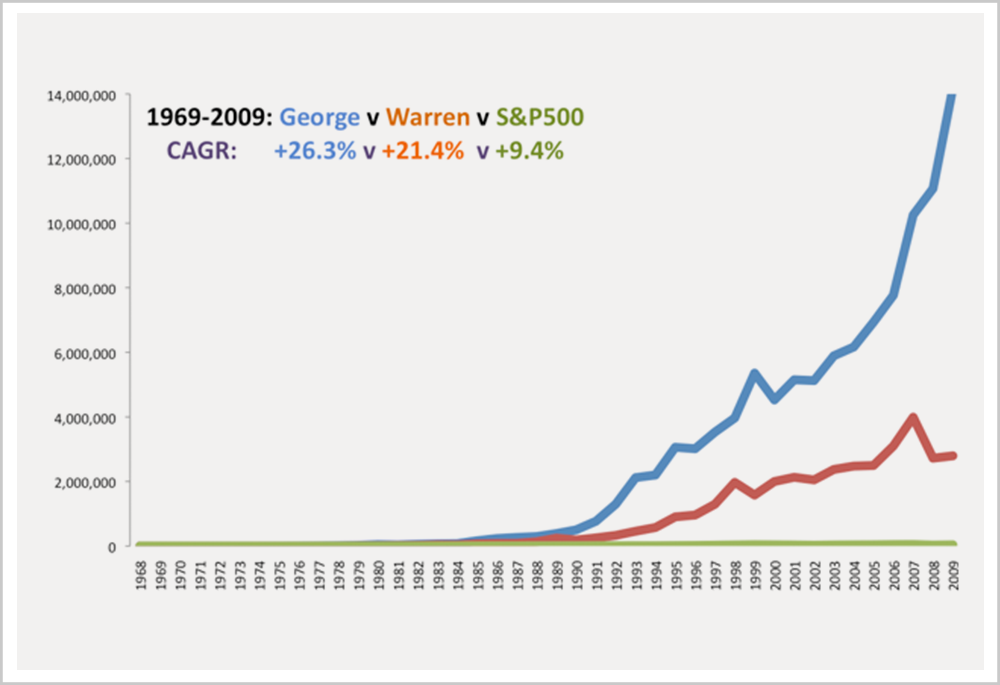

国外有人对比了索罗斯和巴菲特的历史战绩,时间起点是1969年。那个时候,中国大多数基金经理人还没出生。

索罗斯vs巴菲特

与之相比,中国当红的基金经理张坤、刘格菘、谢治宇,从业年限都不超过十年,最长的朱少醒也只有15年。

如果以5-10年为一个牛熊周期,他们基本上都只经历了1-2个。更多年轻的基金经理,甚至还没尝过熊市的滋味。

投资年限短,更容易创造出超越市场的奇迹。

上一个牛熊周期(2005年到2012年),王亚伟曾带领华夏大盘基金,在短短六年半里让基金净值飙升1189%,创造了一个时代的神话。

王亚伟带领华夏大盘基金

他也因此成为中国首个为基金持有人带来10倍收益的基金经理。

让王亚伟一战成名的,是他超强的选股能力。

然而,自从2012年转战私募后,其头顶的光环便迅速褪去,不但旗下产品业绩不佳,甚至一度传出亏到清盘的消息。

如今,城头变换大王旗,90后已经很少有人记得王亚伟,他们有了新的偶像坤坤。

几乎就像历史的翻版,让今天的年轻人对张坤、刘格菘、蔡嵩松们津津乐道的,同样是他们“超强”的选股能力。

但巴菲特的黄金搭档——查理·芒格曾经说过:好机会,做过了头,危机四伏。

对比美国成功的基金大佬,坤坤们还要穿越更多的牛熊周期,才算是真正拿到了通往投资圣殿的证书。

第四节

与中国年轻人疯狂追捧基金经理不同,历经300多年的锤打后,华尔街上上下下正达成一个残酷的共识:

靠个人能力持续跑赢市场,几乎是一个不可能完成的任务。

于是,当中国新基民们疯狂追求能人选股时,作为老前辈的华尔街却在“去人化”。

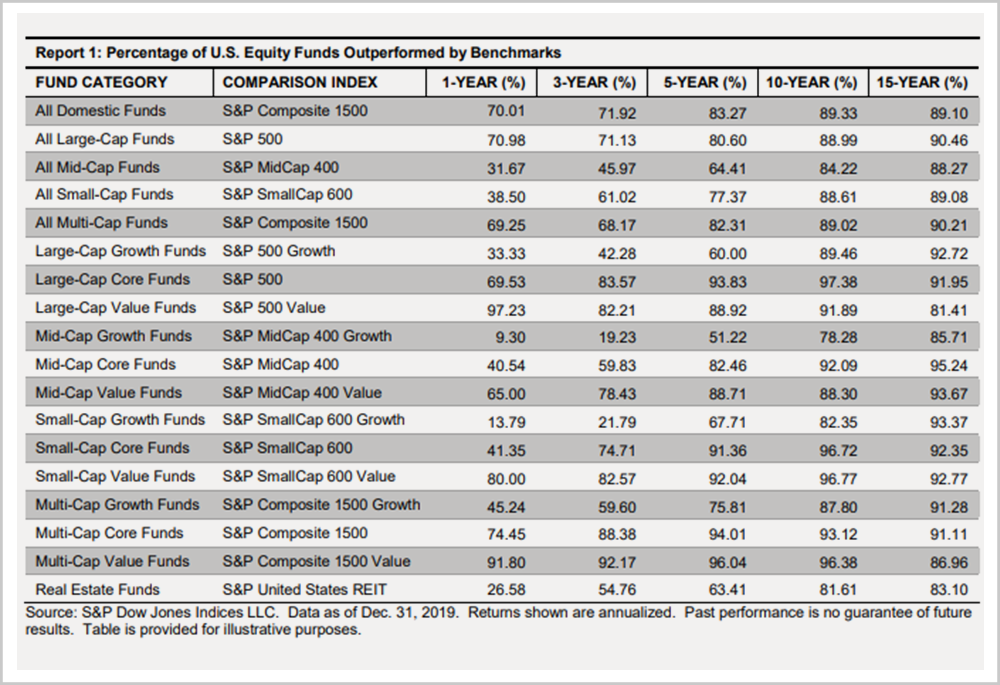

彭博社曾统计过美国股票基金的表现,结果发现:

2019年,70%的股票基金表现都不如标准普尔500指数。而且,时间拉得越长,表现就越差,15年以上,90%以上的基金都是跑输指数的。

来源:彭博社

原因也很简单,常在河边走,哪能不湿鞋。

就连股神巴菲特,也在错过贝佐斯之后,懊恼地说:“我太蠢了,没有意识到他能成功。”

或许是意识到,人类在投资决策上存在重大的短板和缺陷,当我们还热衷于明星选股时,位于大洋彼岸的全人类的投资灯塔——华尔街,正在爆发一场革命。

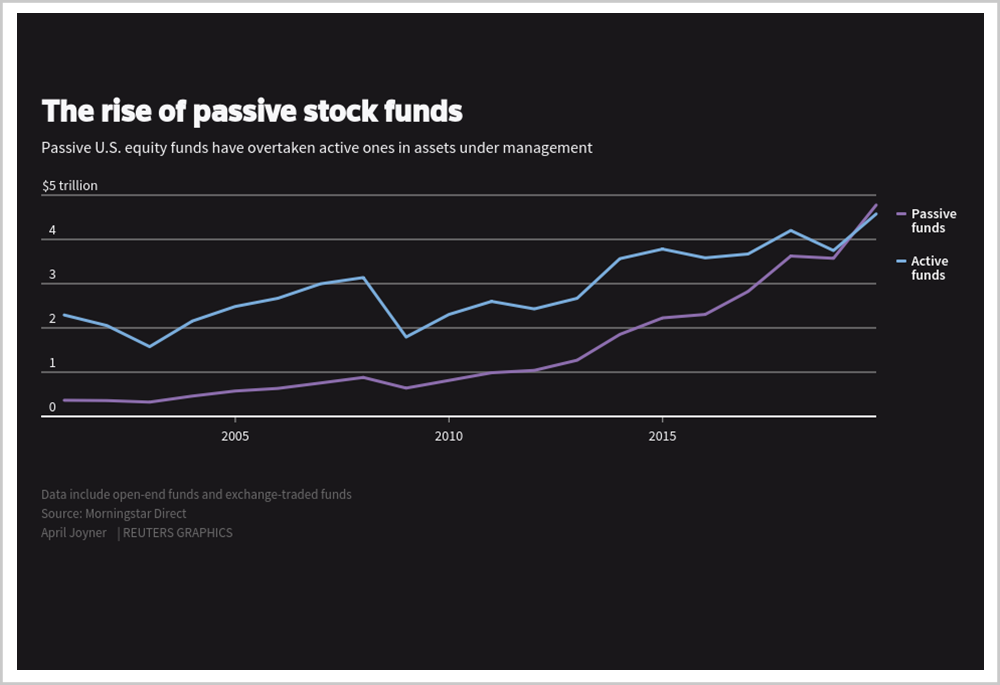

2019年,包括福布斯、彭博社、经济学人在内,众多权威的财经媒体都在纷纷报道一个里程碑式的事件:

被动基金的规模,历史上首次超过了主动基金。

被动基金超过主动基金

彭博社在报道这件事时,用了一个词:时代的终结。

什么是被动基金呢?通俗讲,就是指数基金,也就是不选股,直接复制指数的基金。

反之,主动基金就是相信自己能战胜市场,主动选股、择时。2020年红极一时的基金,大多属于后者。

美国历史上,也曾流行过明星选股,最著名的如彼得·林奇。

这个人类历史上最传奇的基金经理,曾在13年间创造了高达29倍的收益。然而,在人生最巅峰的1990年,他却选择了提前退休。

至于原因,他说:“我希望避免一个悲惨的结局。”

无数人为林奇感到惋惜,但事后看,这简直是一个英明无比的决定。因为,属于明星基金经理的时代已过去。

2001年之前,明星选股(橙色线)占据绝对主流。那之后,大兵团作战的主动基金(红色线)开始异军突起。

不同时期对比

但2008年金融危机之后,指数基金(浅蓝线)一柱擎天。

表现在基金公司的规模上,2001年之前,主动选股的富达基金,傲视群雄。而今,全球十大基金,七个是指数基金。

排名前两位的贝莱德(BlackRock)和先锋领航(Vanguard),旗下管理资产超5万亿美元,贝莱德更是高达7万亿美元。

规模,是战绩和被市场认可程度的象征。

如图,在2000年以来的大部分年份里,被动基金(紫柱)的收益都高于主动基金(蓝柱),回撤却比后者小。

被动vs主动

更要命的是,随着计算机技术,包括算力和算法的突飞猛进,基金经理正感受到来自人工智能越来越强烈的威胁。

量化交易、自动化交易逐渐在华尔街流行。

上世纪70年代初,还在纽交所交易大厅“跑腿”的瑞·达利欧,不得不靠大屏幕和股票行情机来获取行情信息。

那之后,人类在股票交易中扮演的角色越来越少。取而代之的是,计算机、算法和指数编制机构。

英国《经济学人》曾为此专门撰文感叹:当今的股票市场,已是计算机、算法和被动基金的天下。

来源:经济学人

2020年全球最富有的对冲基金经理吉姆·西蒙斯,就是做量化交易起家的,他的另一个身份是数学家。

市场、资金、技术……一切都变得与20年前不同,华尔街正迎来一个新的基金时代。