2017年创业投资数据年报:全年投融资事件共10279起,北上广深杭是高发地

VC SaaS 实时监控全网公开数据,对创投行业的数据进行量化和多维度的分析。

报告看点

2017年国内投融资市场保持复苏迹象,投资事件数量较去年同期有所增长。但在第三季度开始有所放缓,而最后一个季度呈现爆发式增长,全年监测总计投融资事件数量共10279起。

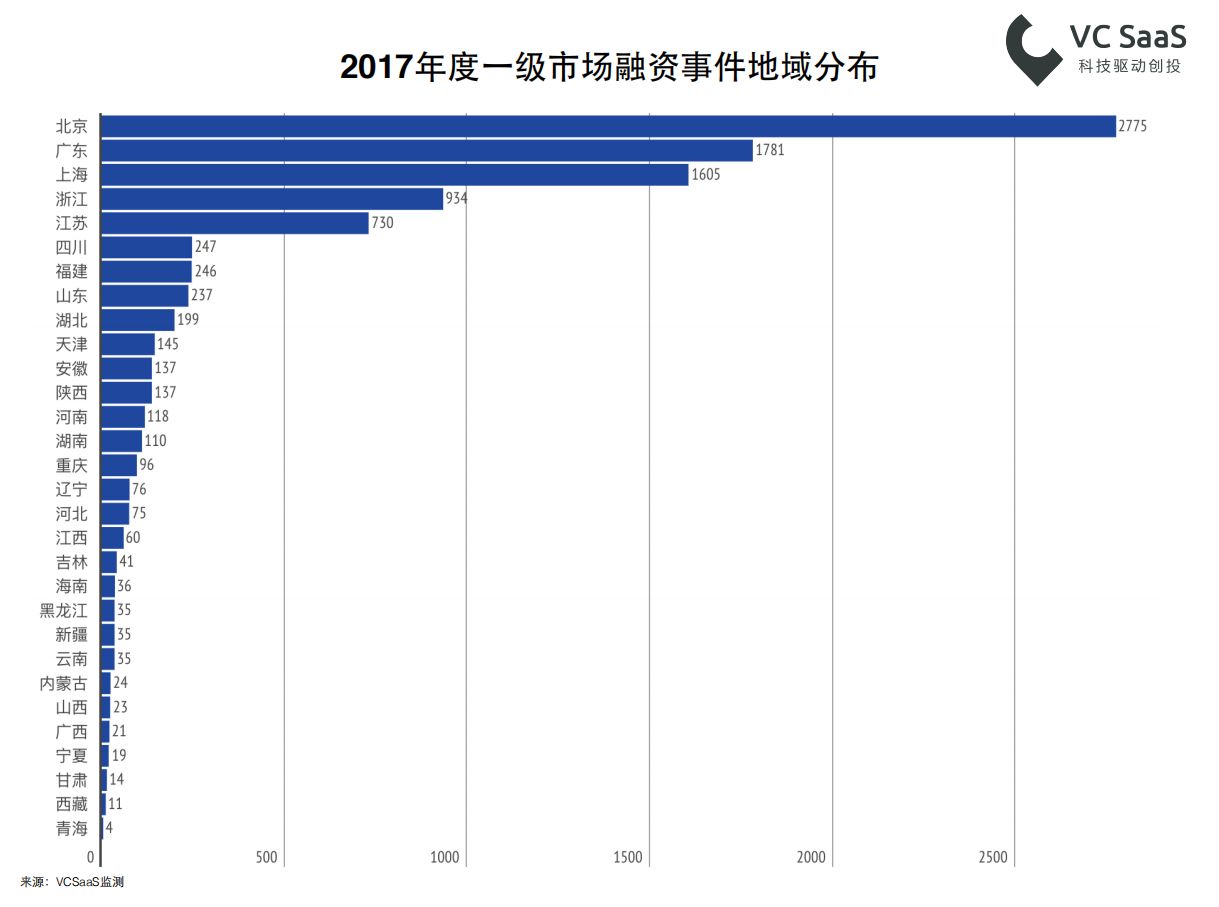

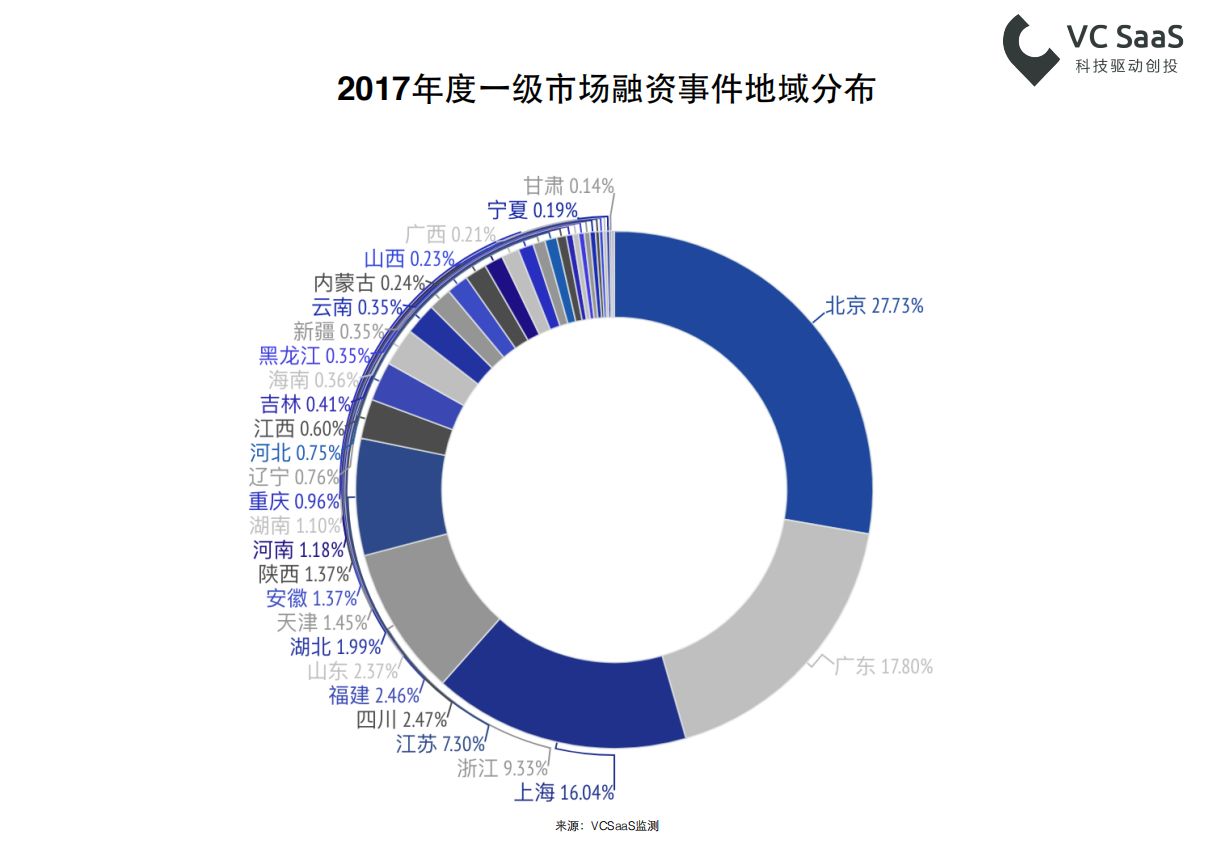

由于创业生态、资本聚集、产业效应等因素,北上广深杭依旧是国内投融资事件的集中高发地。

种子期的投资事件共有502起,天使轮投资事件2016起,Pre-A轮至A+轮的投融资事件共有4441起,显示创业投资市场明显复苏,成长期企业备受瞩目。而随着IPO加快提速,IPO上市事件也达到了576起。

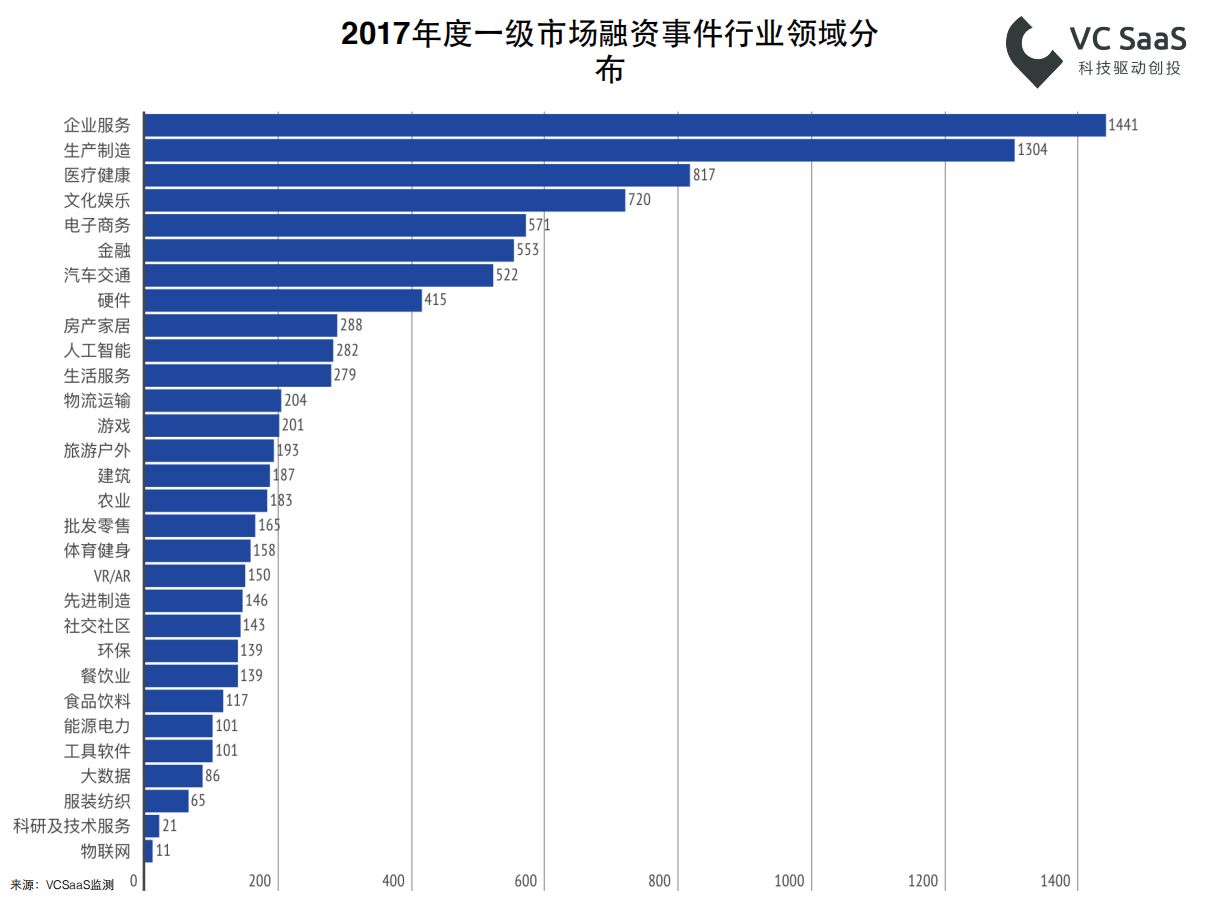

创业趋势聚焦于企业服务、生产制造、文化娱乐、金融等领域。

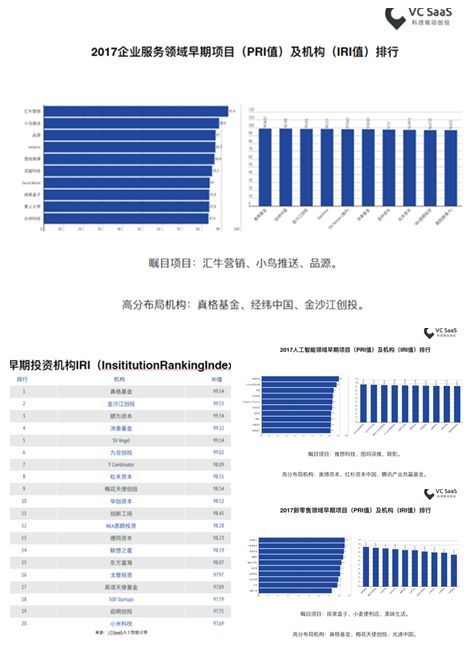

真格基金是2017年最为活跃的投资机构,共计投资事件145起。主要投资方向为企业服务、消费升级、电子商务、金融。

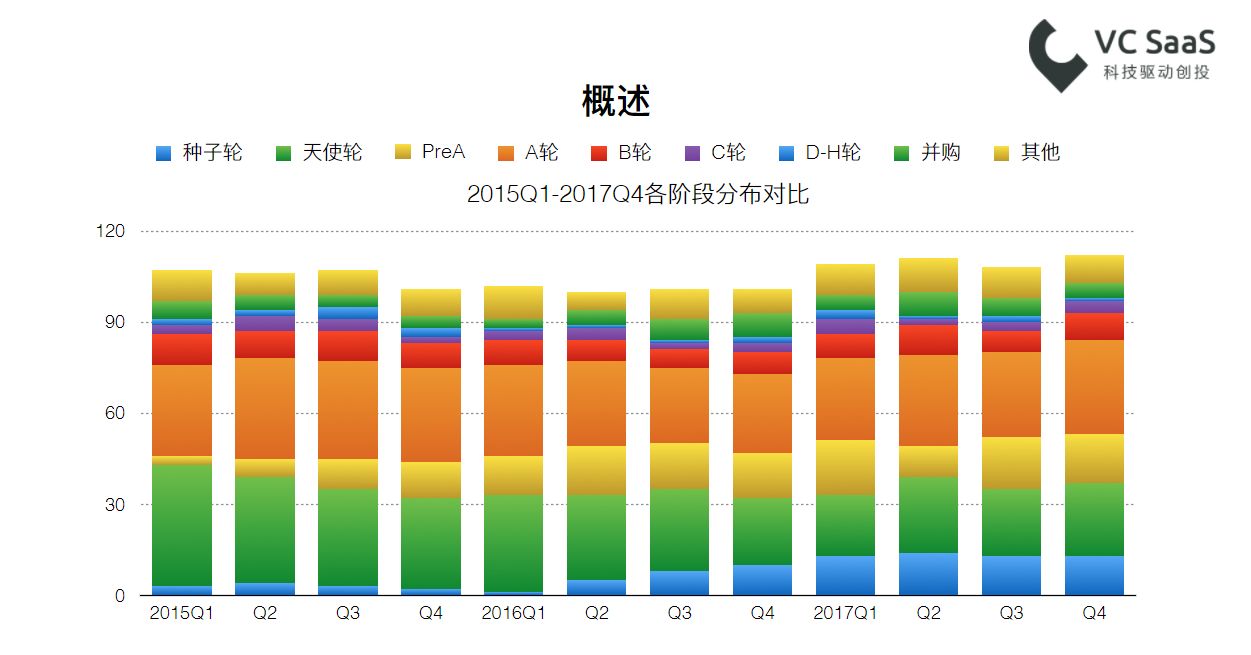

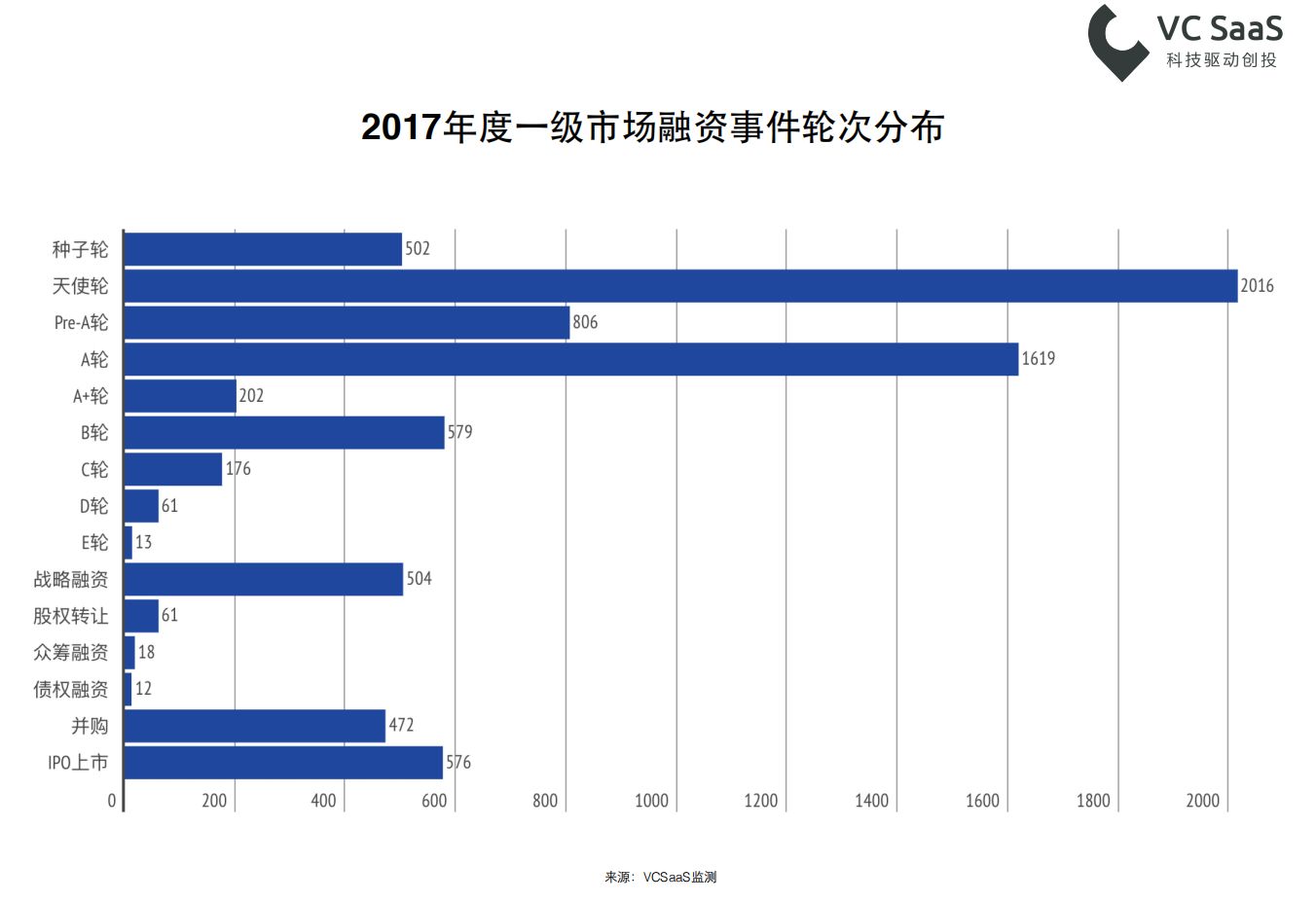

融资阶段分析

2017年度投融资市场总体回暖,较2016年同期投融资对比,融资阶段开始在成长期扩大,资本聚焦于A轮前项目较多;A轮至C轮市场保持稳定;二级市场IPO上市增速明显,今年共计有576家企业在沪深两市成功IPO上市(不包括借壳上市)。

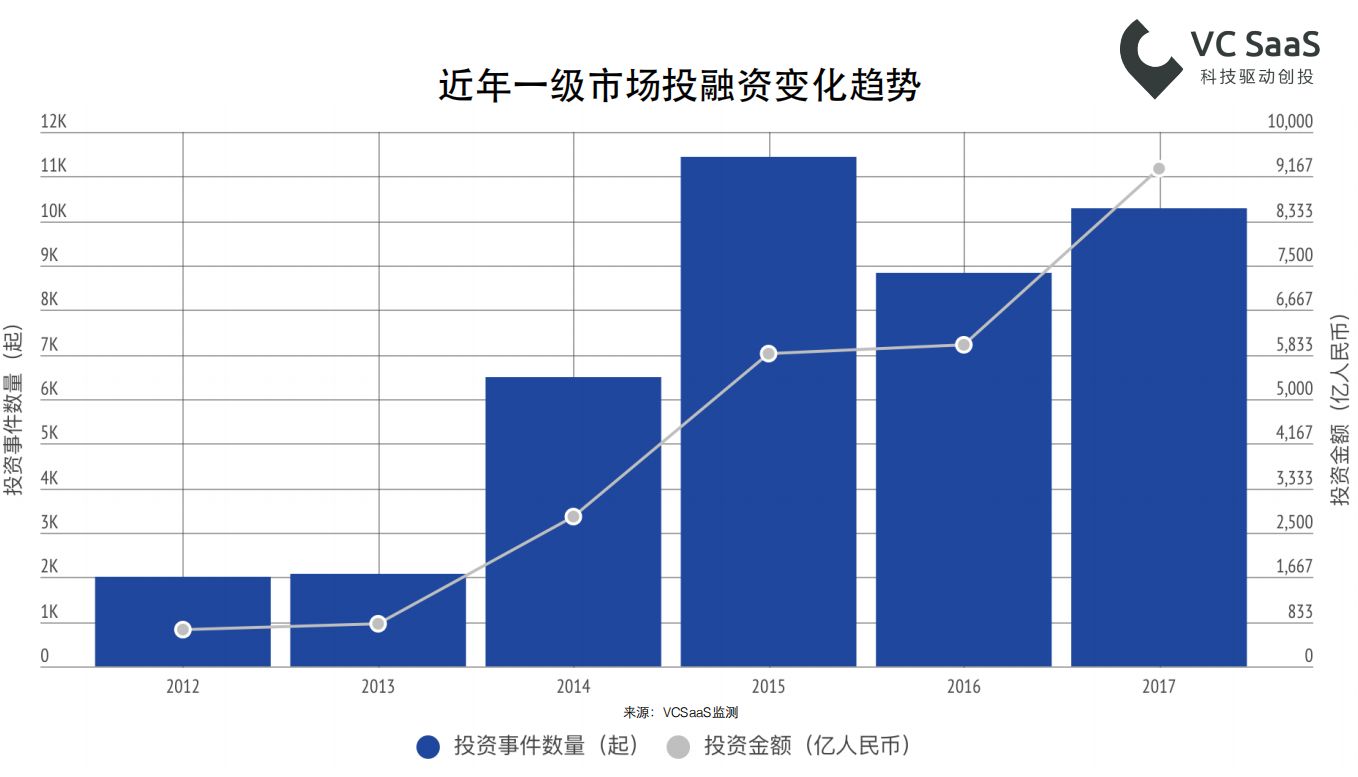

从近年的一级市场投融资变化趋势来看

2014年开始投资事件及金额呈现爆发式增长。2016年遇到所谓的“资本寒冬”,投融资事件数有所回落,但从投资金额来看仍是一直保持着增长的态势。可以看出目前中国的一级市场投融资正处于高峰期。创业的门槛显著提高,人工智能和大数据领域的“科学家”增长显著。

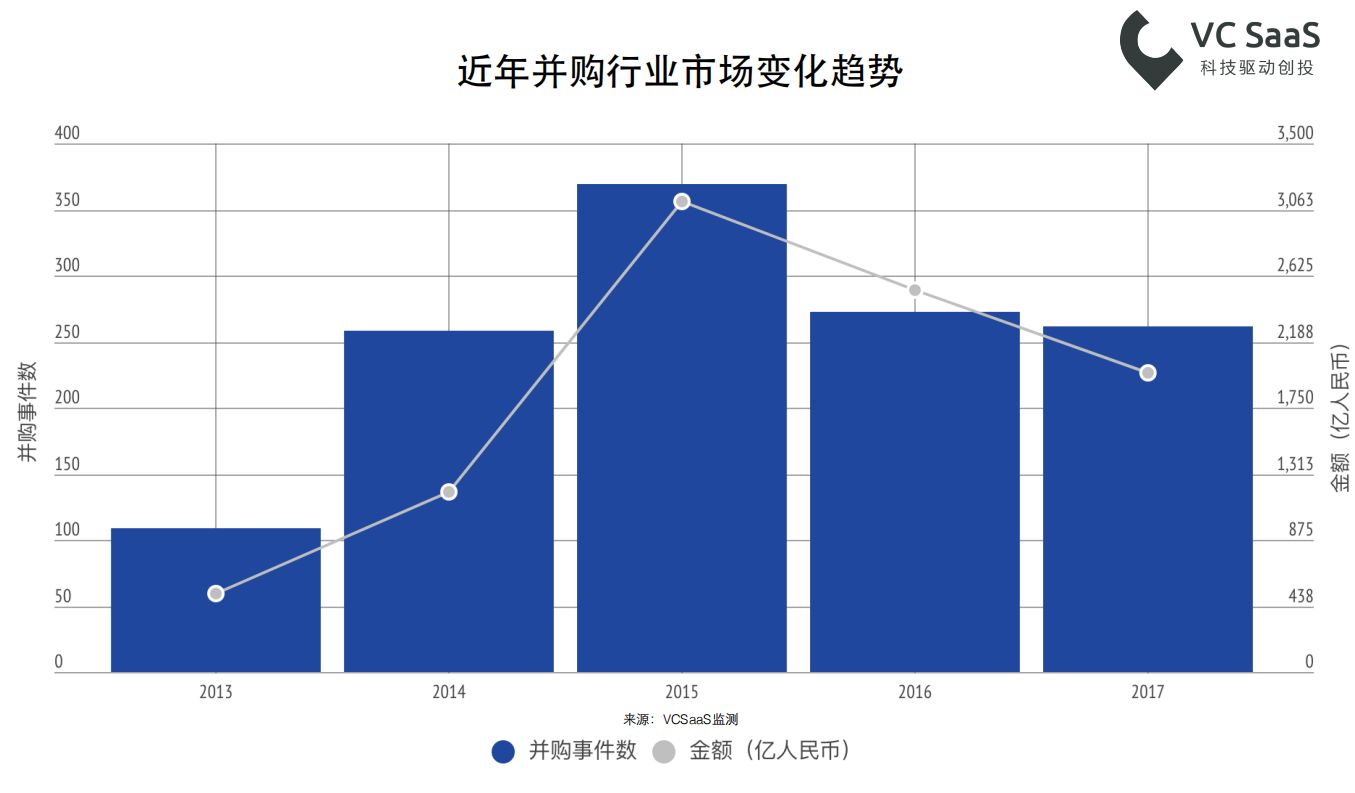

近年并购行业市场变化趋势

虽然目前中国的一级市场投融资正处于高峰期,但是从并购行业市场的表现来看则出现了连续两年的下滑,这与国家金融管理部门对行业监管措施及政策收紧有很大的关系。

股权投资基金行业概况速读

股权投资基金的繁荣发展离不开从业人员的辛勤付出,目前我国大约有25万名股权投资机构从业人员。但仅仅只有约60000人通过了基金从业资格考试,可以看出有许多从业人员仍处于“无证上岗”的状态。整个行业要想高度专业化标准化地发展,必须对这些“无证人员”严格监管,降低行业负面事件发生的风险,国家金融系统不容得有漏洞存在。

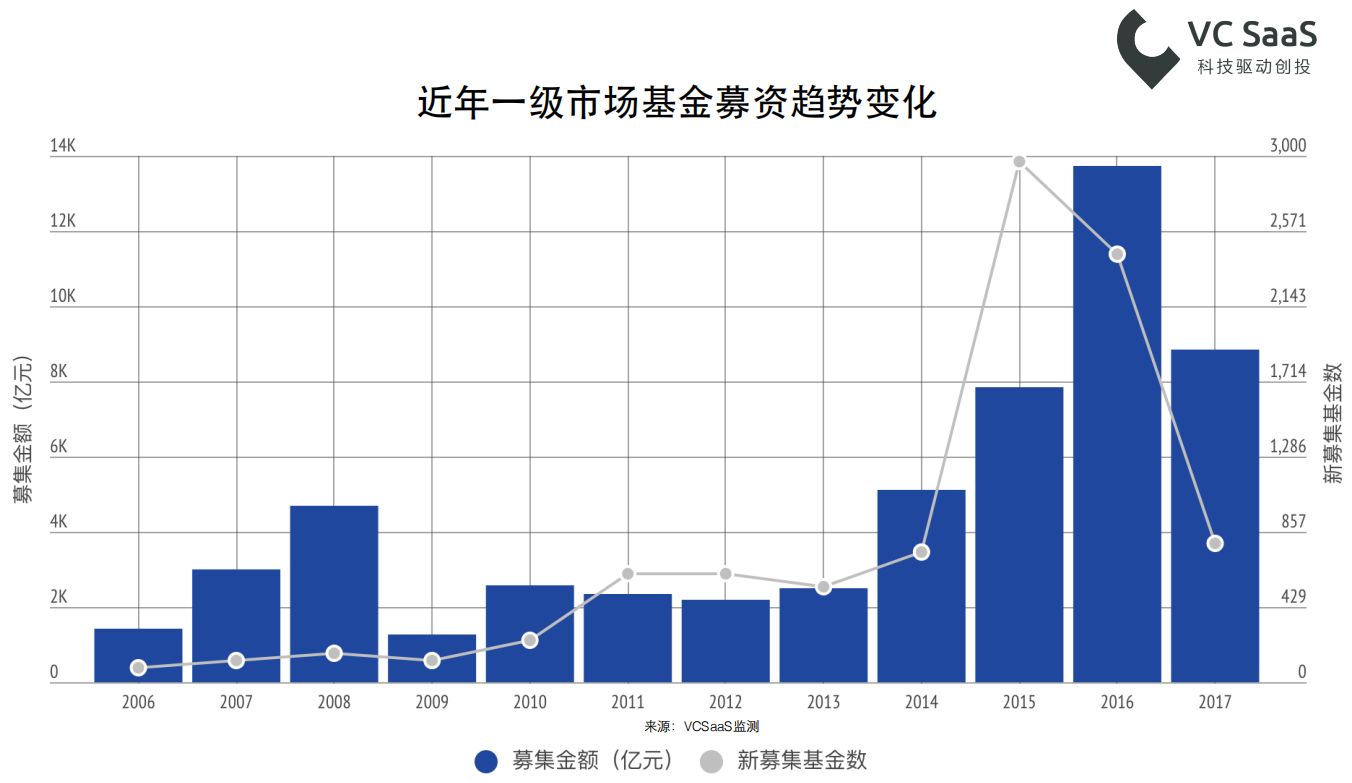

近年一级市场基金募资趋势变化

在经历过2015、2016年市场的爆发式发展增长的情况下,一级市场基金基本上达到饱和,新募集基金数量和募资金额开始有了明显的下滑,2017年一级市场基金募集金额接近万亿,新募集基金数接近850支。

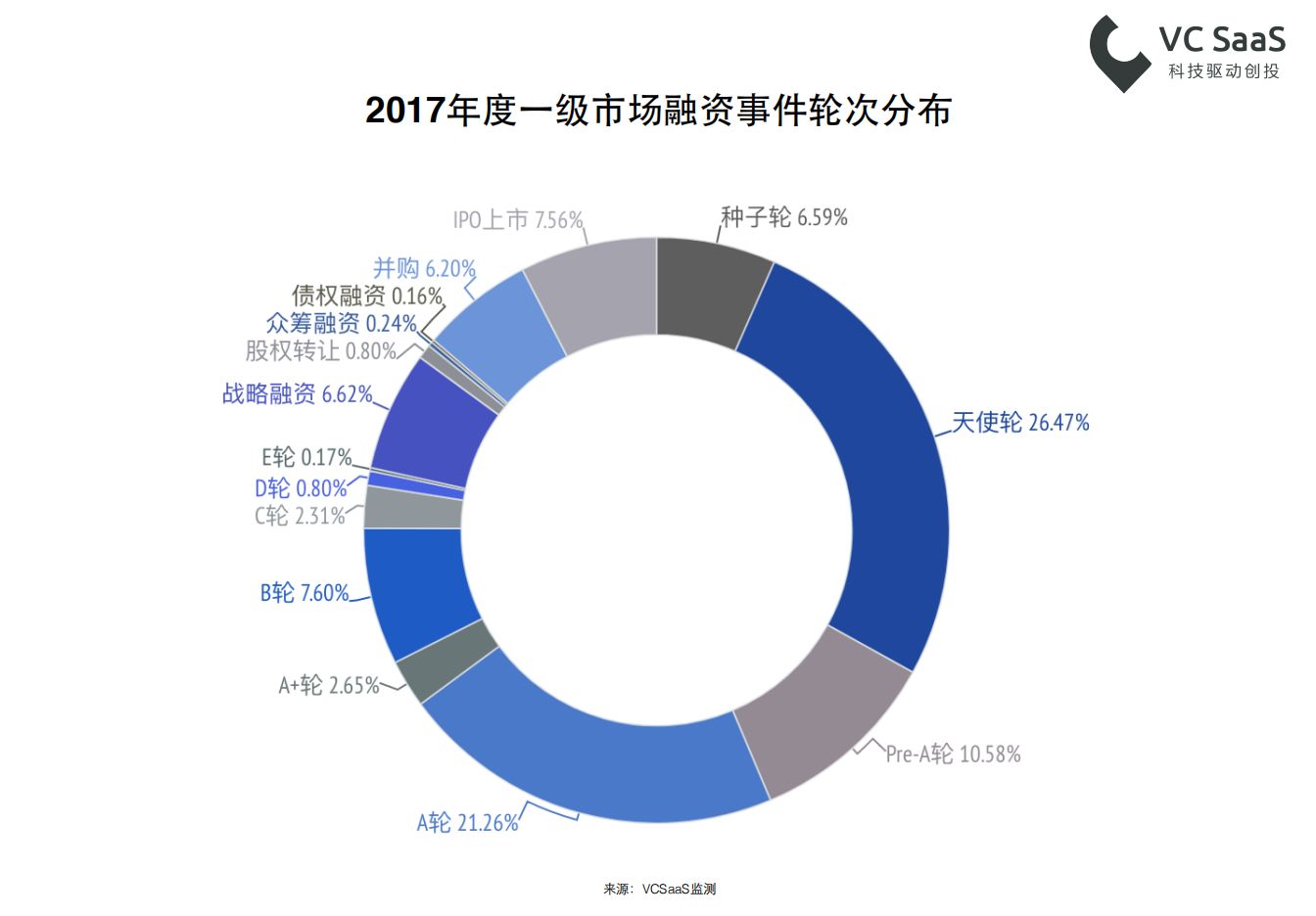

年度一级市场融资事件轮次分布

2017年全年的一级市场融资事件主要集中在天使轮和A轮,分别达到2016起和1619起,分别占比26.47%和21.26%,而IPO上市的企业则有576家,占到整体比例的7.56%。

2017年全年的一级市场融资事件主要集中在天使轮和A轮,分别达到2016起和1619起,而IPO上市的企业则有576家,占到整体比例的5.6%。

年度一级市场融资事件地域分布

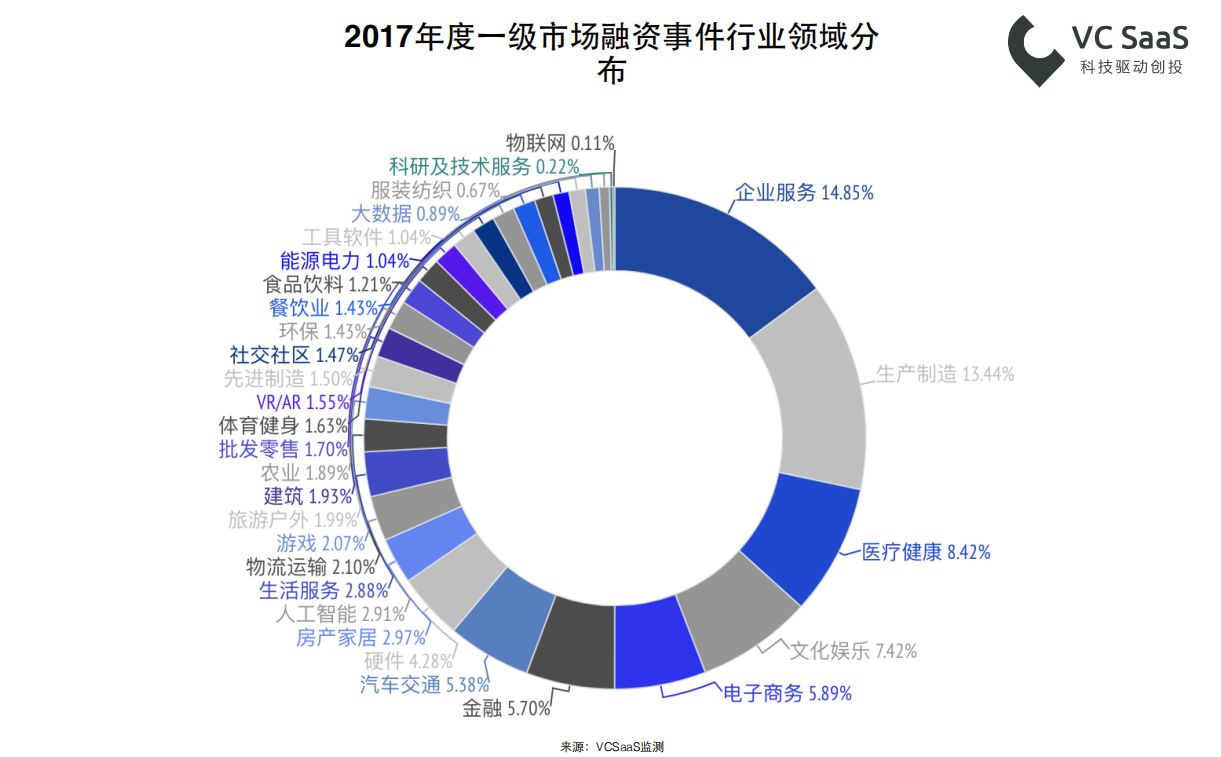

年度一级市场融资事件行业领域分布

2017年度创业趋势聚焦于企业服务、生产制造、医疗健康、文化娱乐、电子商务、金融和汽车交通等领域。其中企业服务领域投融资事件共1441起,占总投资事件数的14.85%;生产制造领域投融资事件共1304起,占总投资事件数的13.44%;值得注意的是医疗健康领域的投融资事件增长势头喜人,说明机构与创业者已经将更多的目光投向了与国人切身相关的医疗健康问题,总共有817起医疗健康的融资事件,占比8.42%。

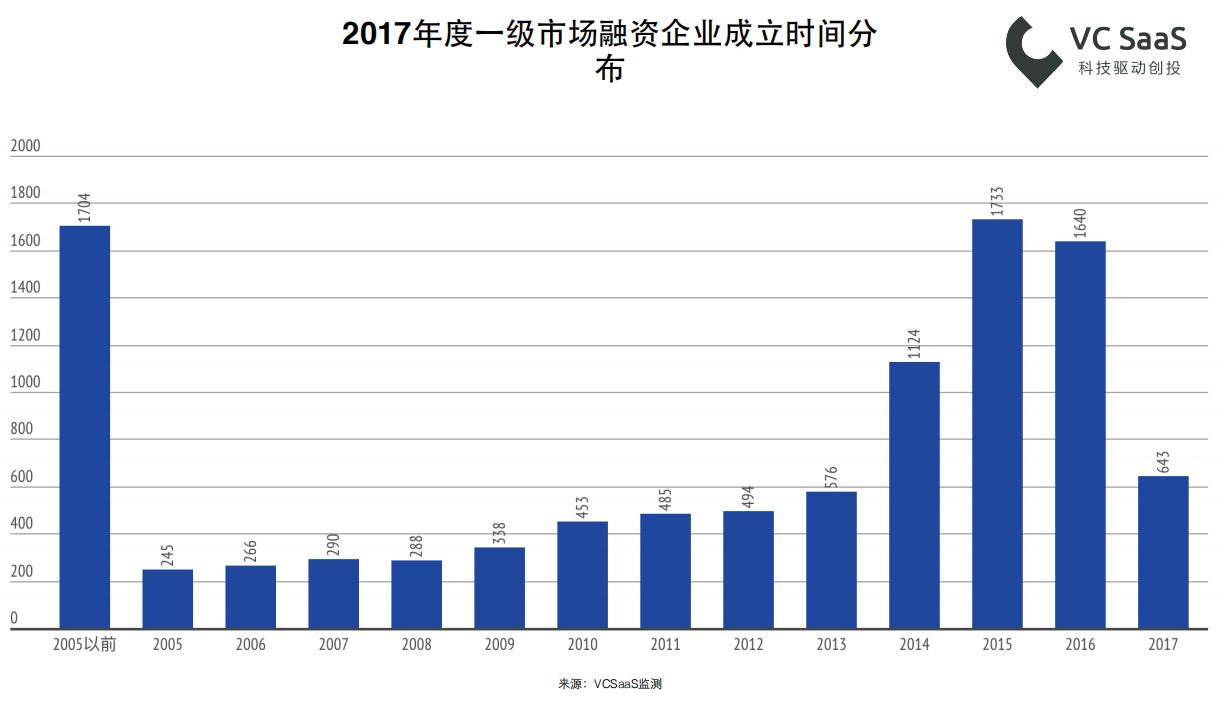

年度一级市场融资企业成立时间分布

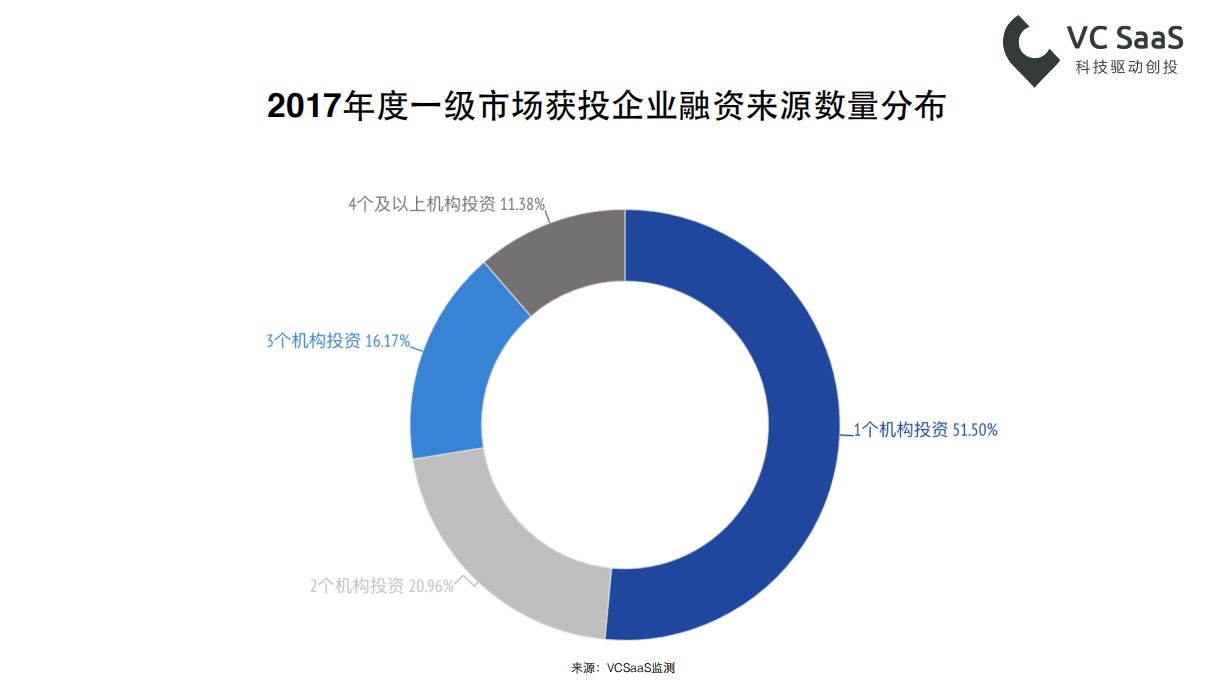

年度一级市场获投企业融资来源分布

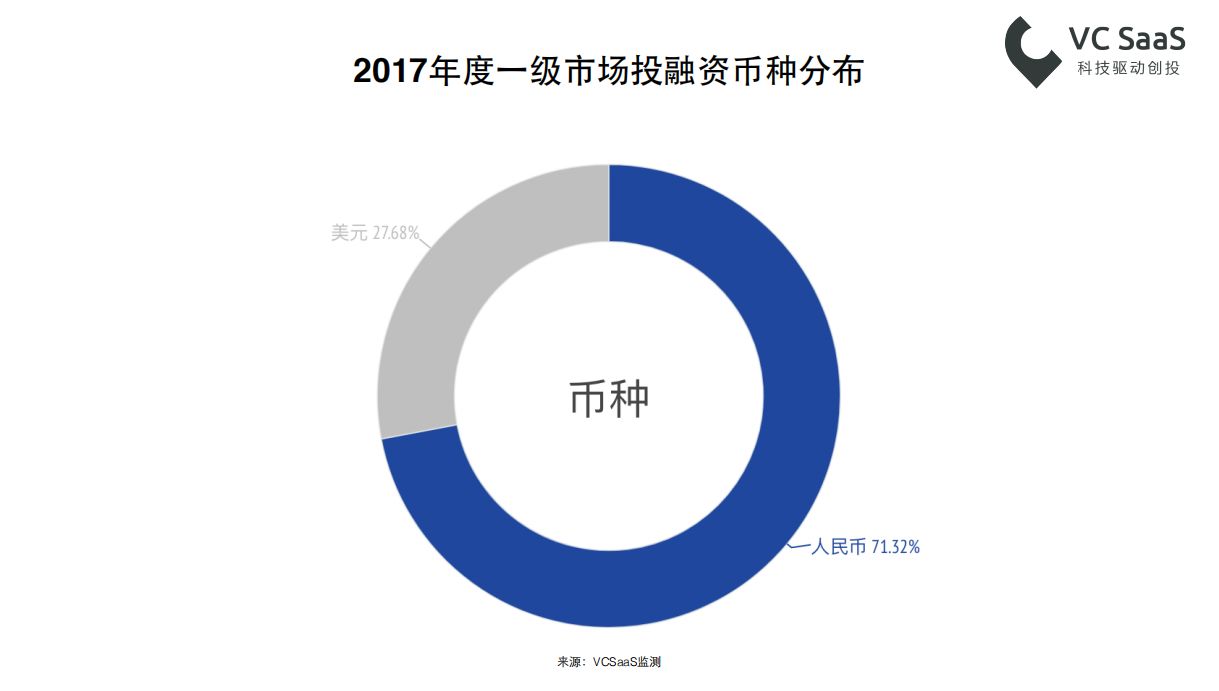

年度一级市场投融资币种分布

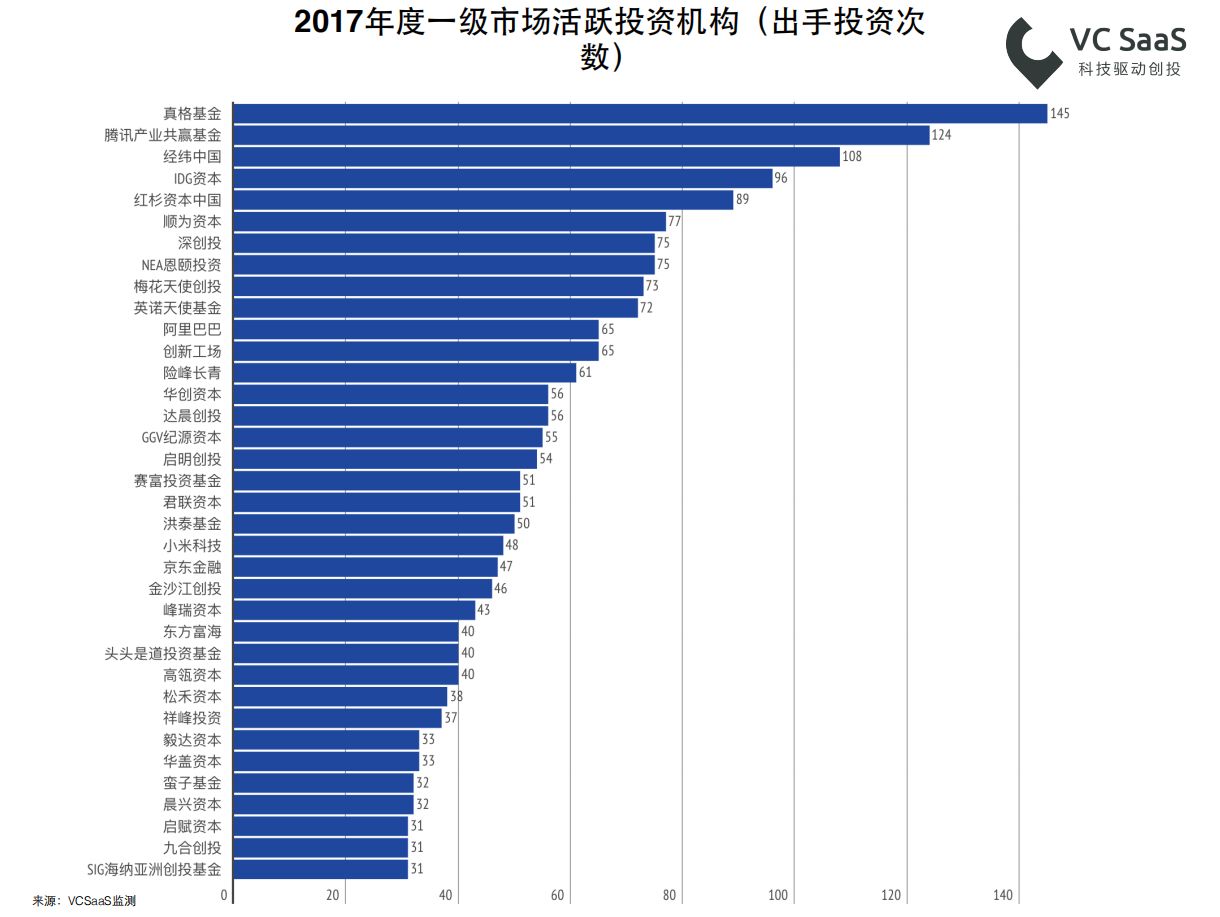

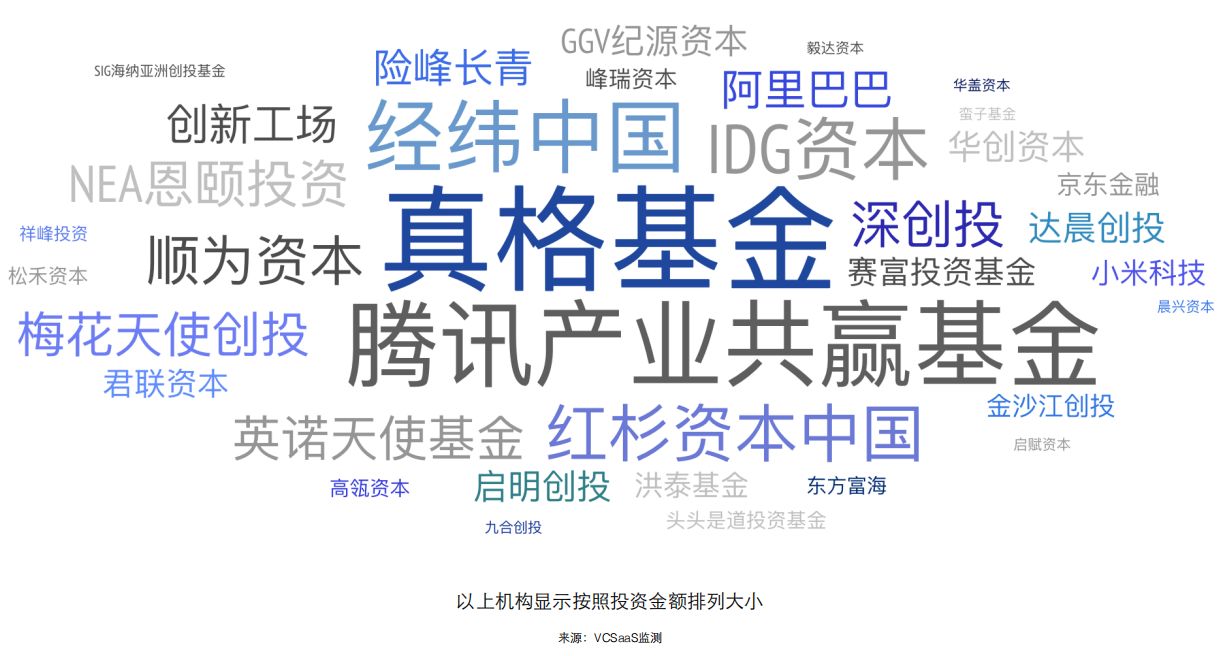

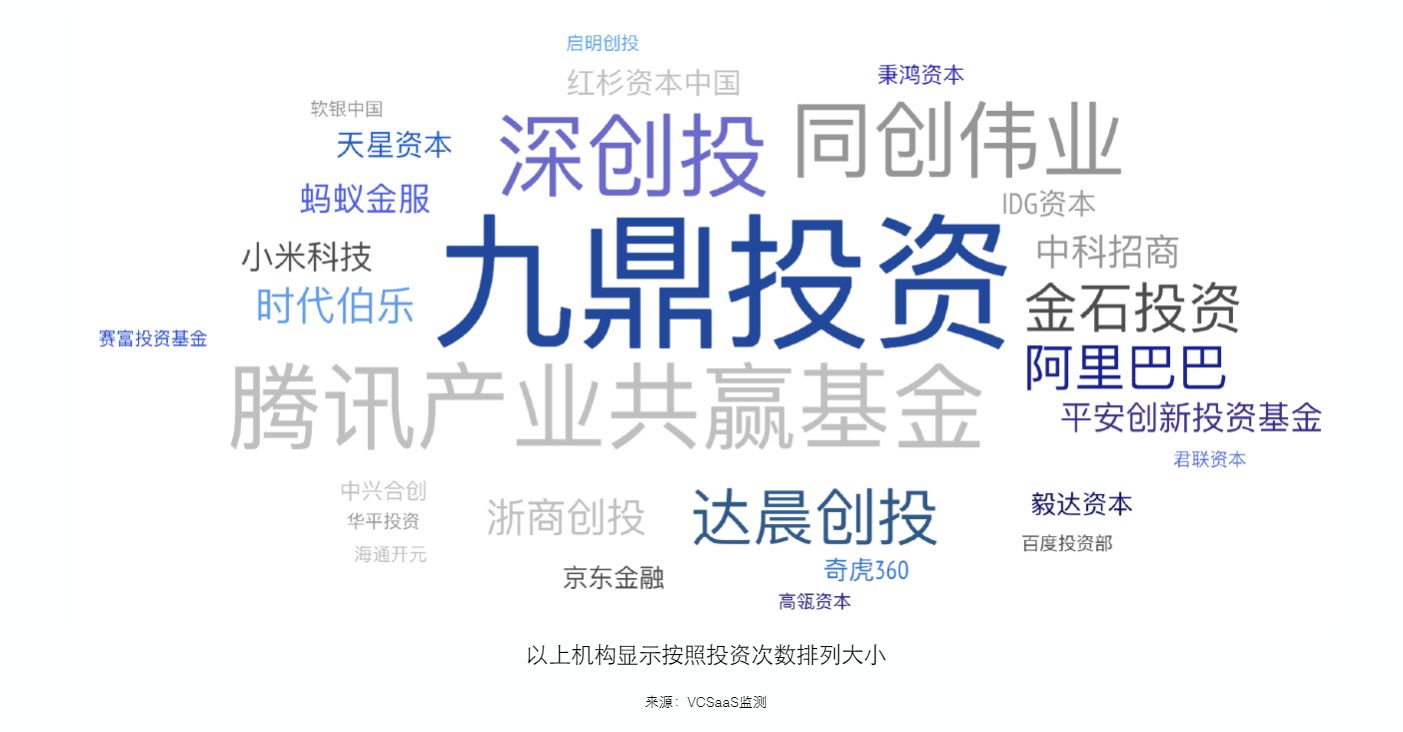

年度一级市场活跃投资机构

从投资机构来看,真格基金最为活跃,在2017年度产生了145起投资事件,当之无愧成为中国乃至全球的超级天使投资机构。而在互联网巨头BAT当中,腾讯旗下的腾讯产业基金最为活跃,共产生了124起投资事件,阿里巴巴则产生了65起。BAT之外的京东金融和小米科技两个超巨也各自产生了48起和47起投资事件。

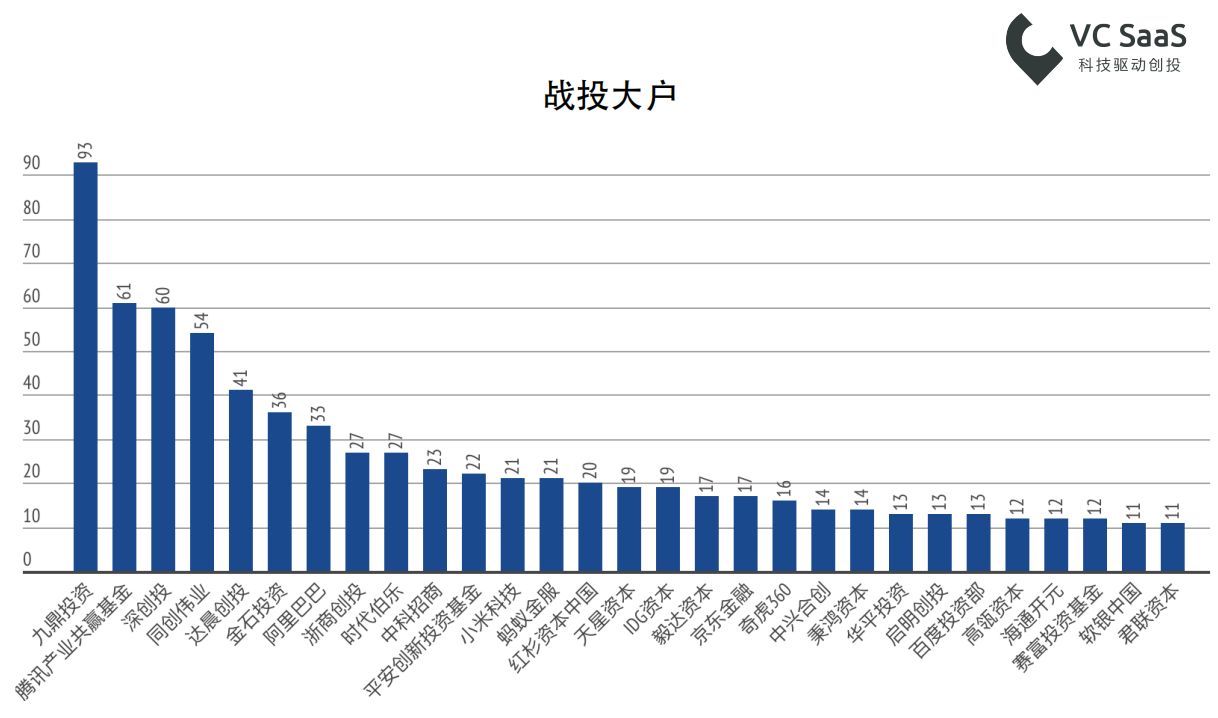

年度一级市场活跃战略投资机构

2017年也是战略投资的一个大年,共发生了504起战略投融资事件。而其中我们可以看到九鼎投资、腾讯产业共赢基金、深创投为三个最大的战投大户。引领着中国的战略投资市场。

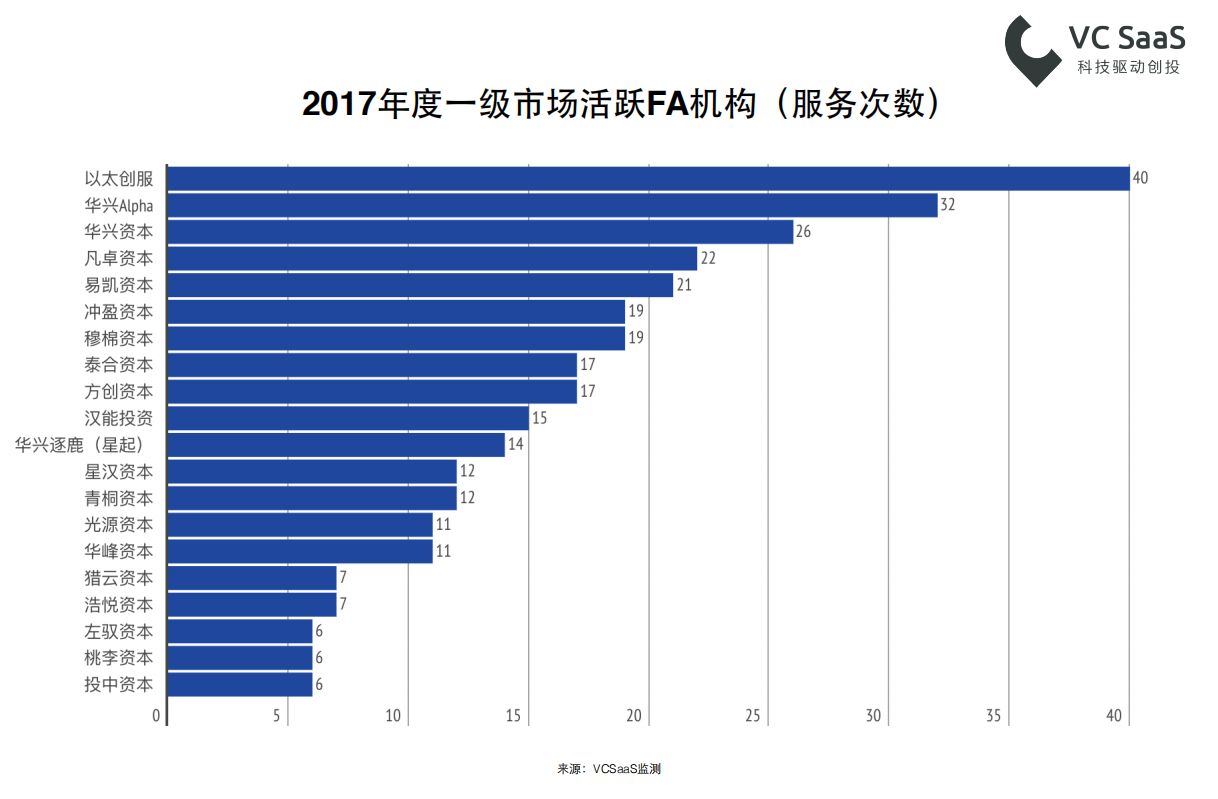

年度一级市场活跃FA机构

以太创服以单体数量占据FA江湖的第一名、华兴资本和其旗下华兴Alpha、华兴逐鹿(星起)加起来占据了FA的绝大部分的市场份额。期待一下在2018年华兴逐鹿(星起)和华兴Alpha合并后的星起(StarUp)平台和以太创服会进行怎样的较量。

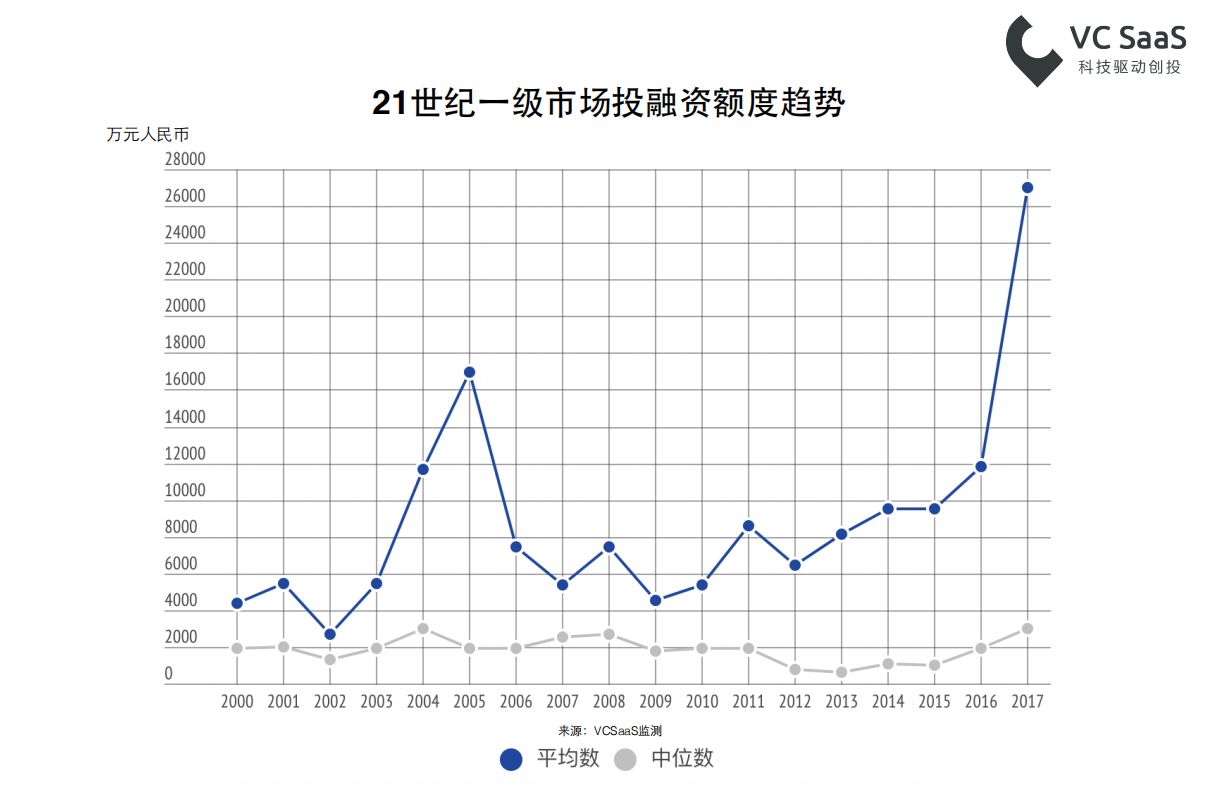

21世纪投融资额度趋势

2017年投融资额度平均数创了历史新高,说明我国已有许多企业进入快速成长期,机构也愿意在他们身上押注更多的资金,在不久的将来投资额出现万亿元的时代即将要到来。近年来金额的快速升高,一方面在于后期投资异常火爆,少数公司得到更多的融资和更高的估值,另外一方面在于国家队资本,带了大量的资金入场,投资细分行业的龙头企业。

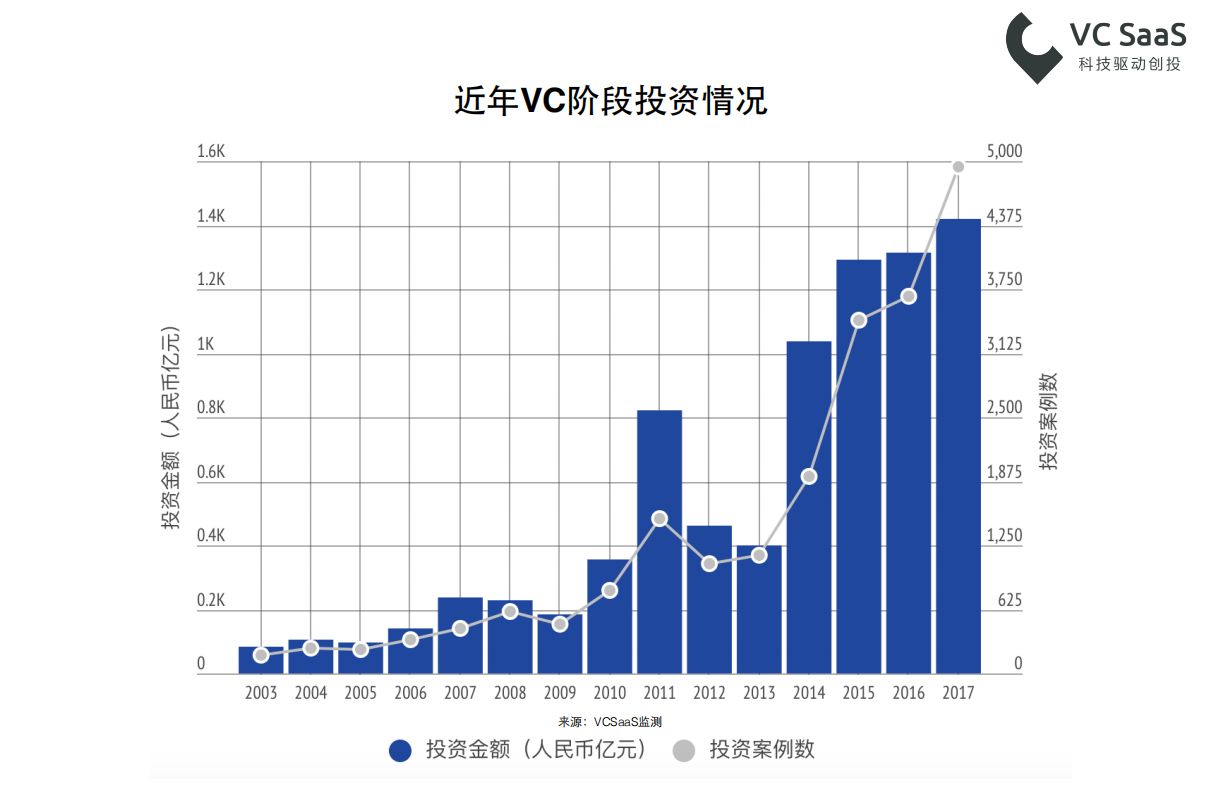

近年VC阶段投资情况

虽然我国近两年总体的投融资事件数量有所下滑,但是早期投资(VC、A轮及以前)的投融资事件却再创新高,投融资金额也同样达到了一个新高度。

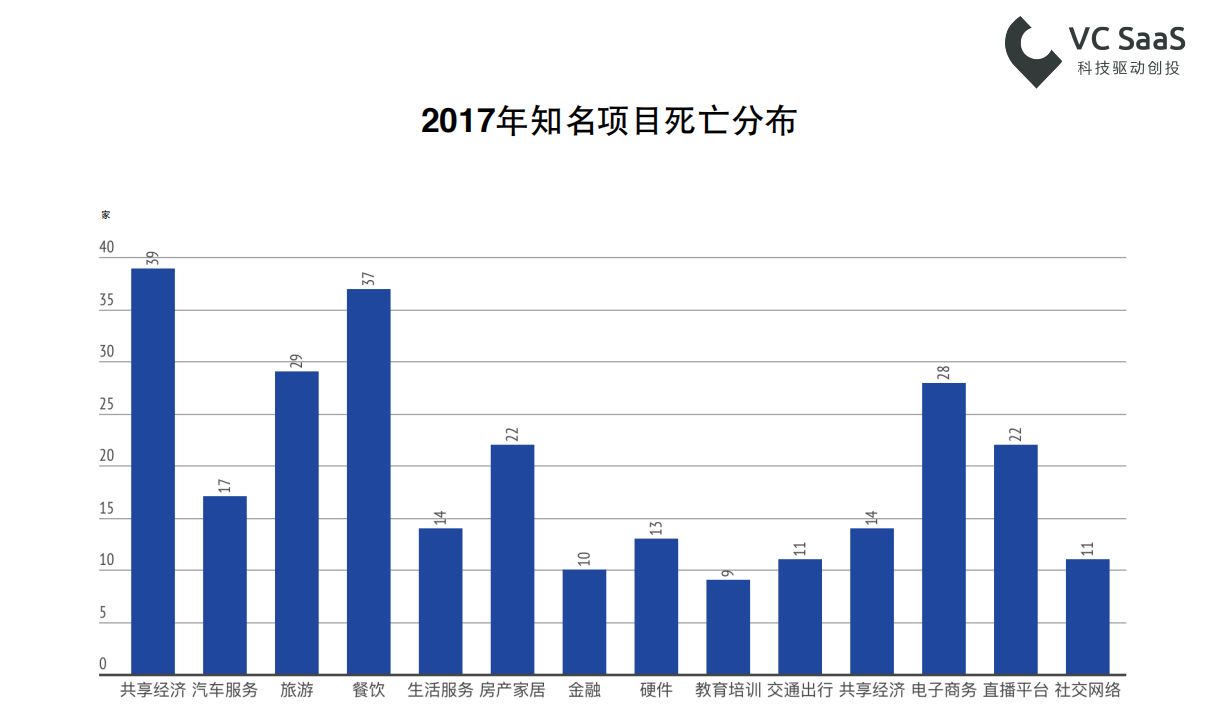

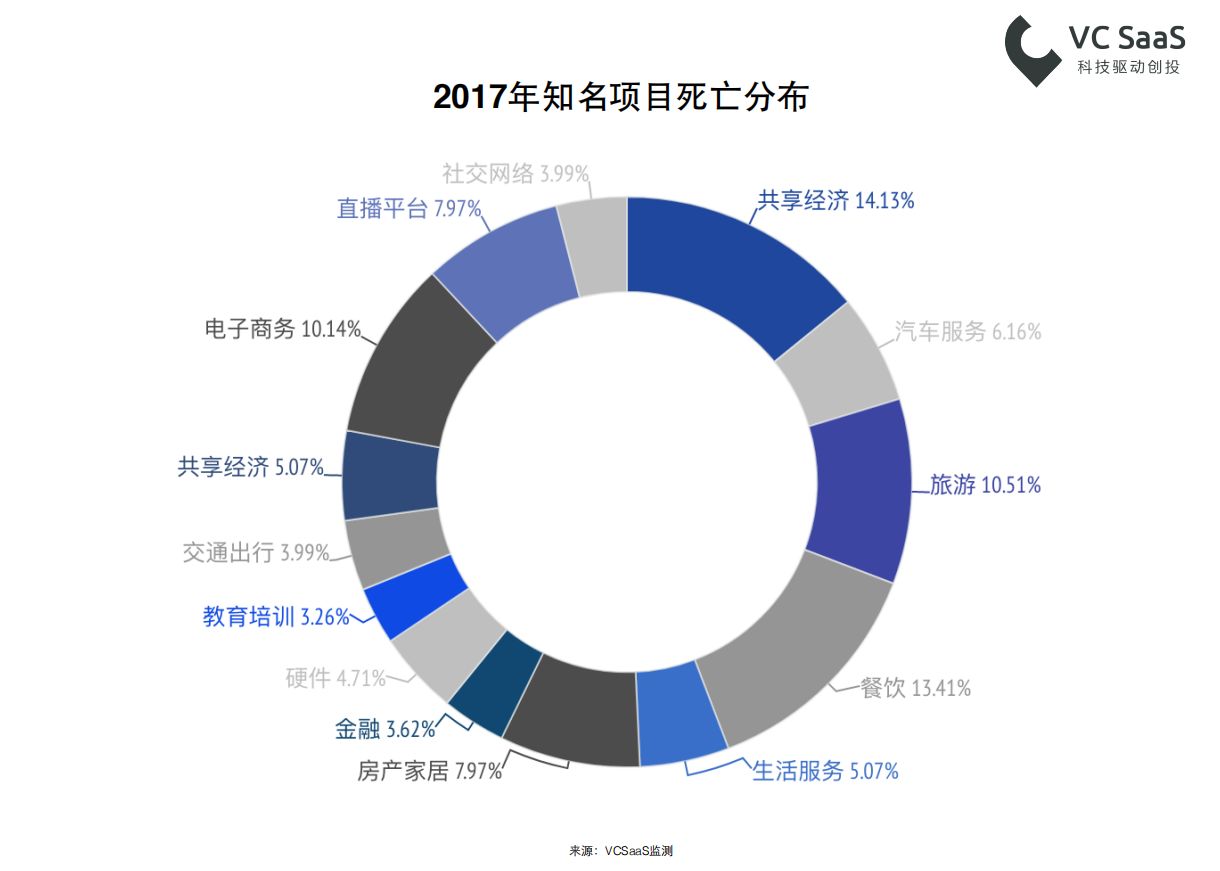

2017年创业死亡详情

创投国家队·强势入场

去年以来,为了使社会资金更积极地回归实业,在创业投资领域,包括国务院、银监会等政府部门发布了多项政策,甚至是设立了多项1000亿级政府主导基金,来促进创业创新,规范股权投资。

“创投国家队”的出现,不仅让创投市场内人民币基金的规模变大,更有望促进国家战略新兴产业的进一步发展。

在资本运作、管理输出及资源对接等方面独具优势的“创投国家队”,逐步在市场操作思路主导下,深得国家新兴战略产业中早期项目的青睐。

不过,不少“创投国家队”将决策重点倾向于有技术突破性进展、有望大规模商用、市场需求有确定性增长的行业。例如信息安全领域、互联网金融领域、人工智能领域等。

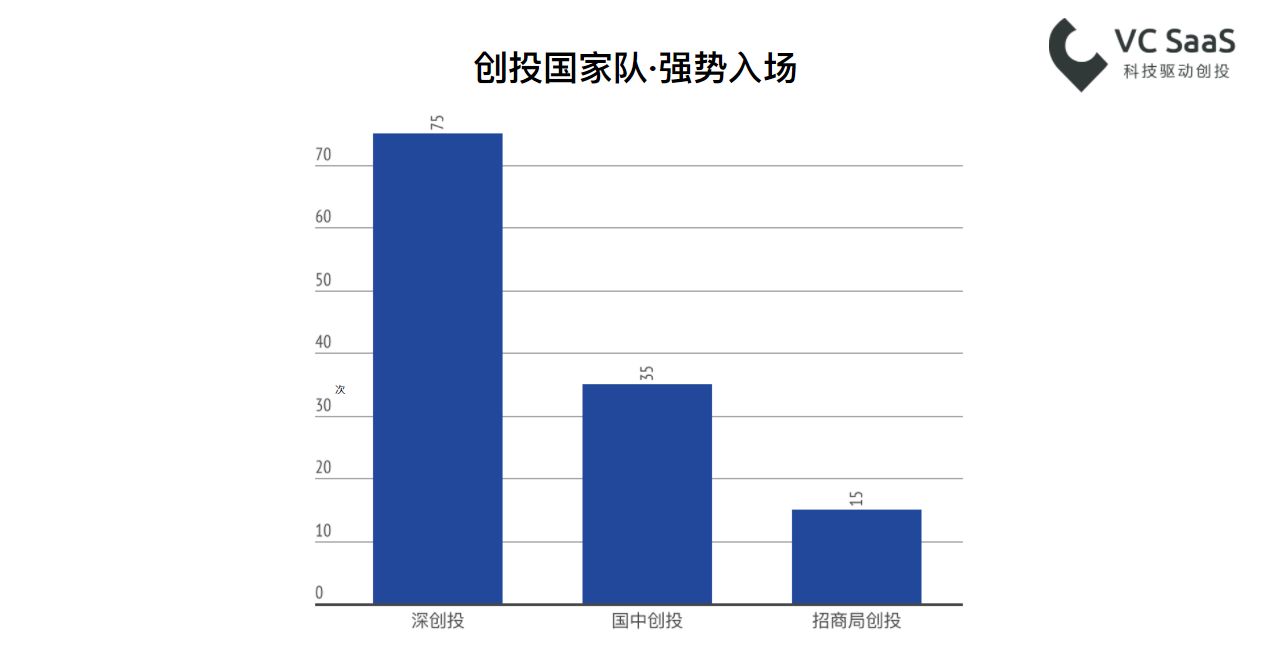

在我国南方的创新之都深圳,有3家创投国家队的代表性机构坐落于此,他们分别是深创投、国中创投、招商局创投。我们将以他们在近年的投资行动为大家解析一下创投国家队的偏好口味。以下是这三家机构在近年的出手投资次数。

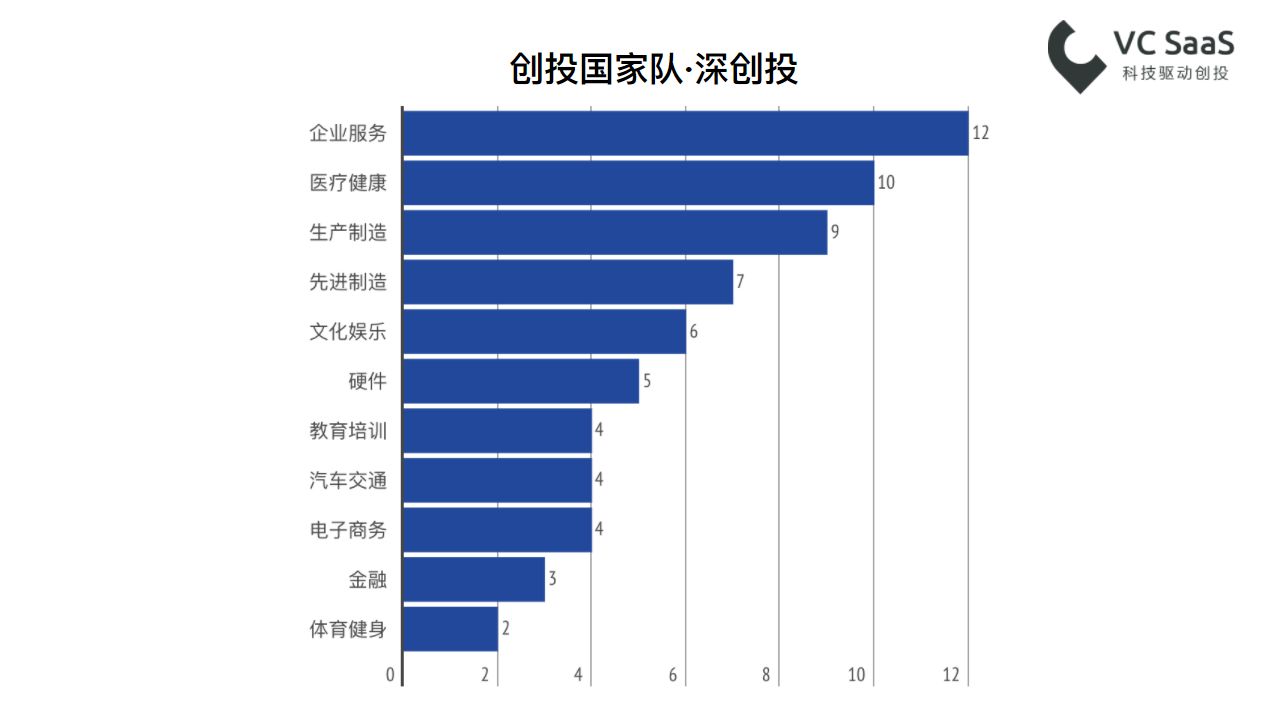

创投国家队·深创投

2017年号称“中国本土第一PE”的深创投管理着深圳市政府的创投引导基金、各类地区的政府引导基金,总体的基金管理规模超过2000亿人民币。作为拥有强有力国资背景的深创投在近年将筹码重点押注在企业服务、医疗健康、生产制造上。

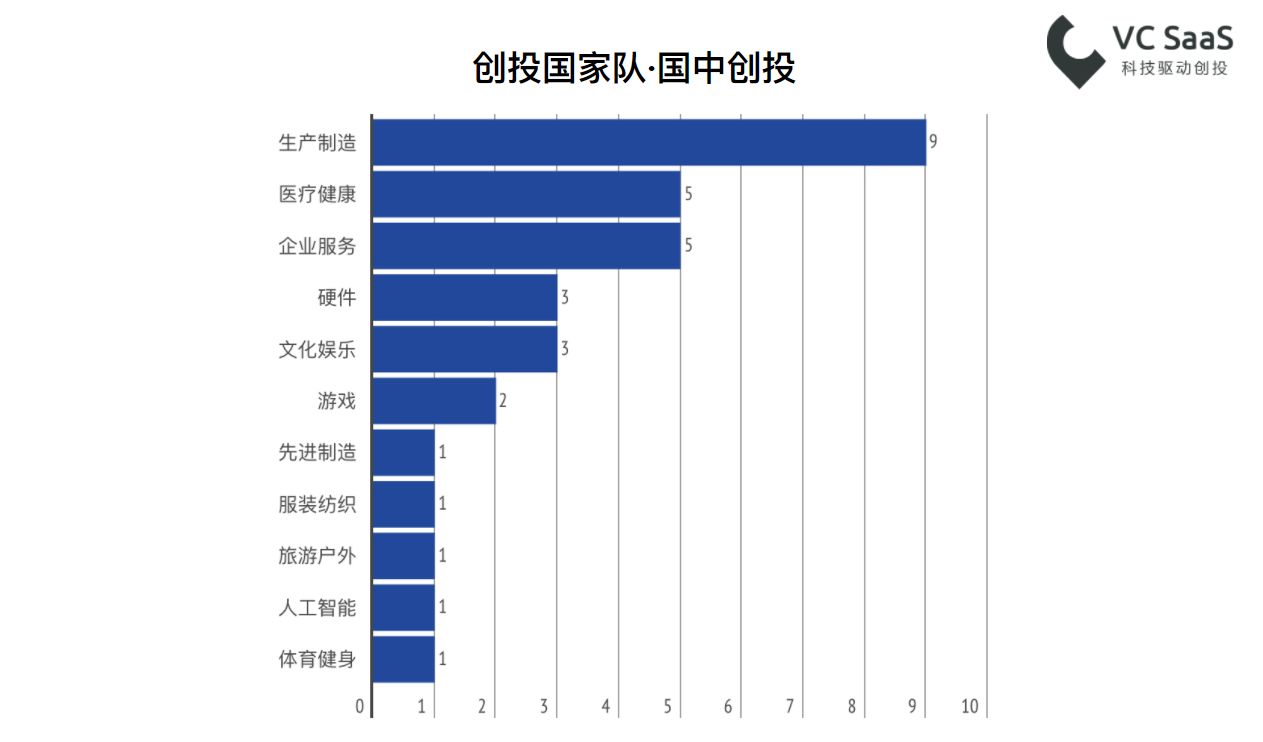

创投国家队·国中创投

国中创投作为托管国家中小企业发展基金60亿元的实体基金,作为一支新的基金主体,需要在三年时间把60亿花完;加上高层是由深创投调任过去,基金和深创投保持着非常紧密的关系,在2017年进行了35次投资,他们主要在抢占生产制造、医疗健康、企业服务三个大类当中的部分赛道。

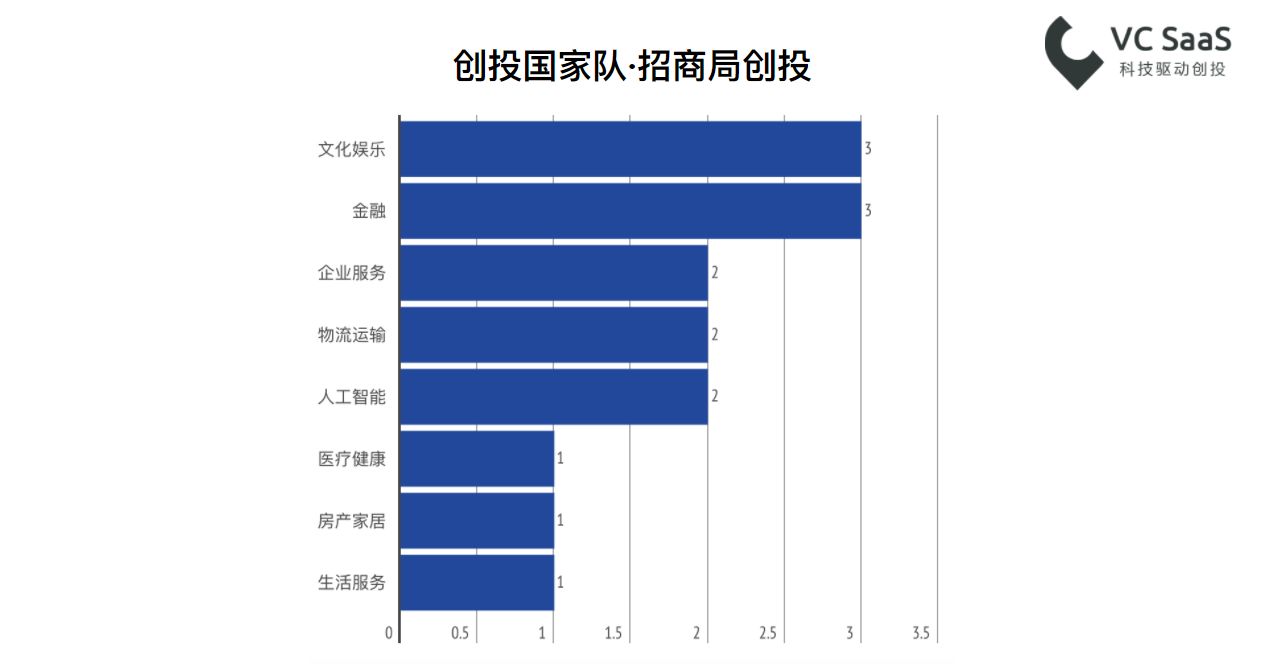

创投国家队·招商局创投

据了解招商局创投将打造近50亿元的招商创新基金,不仅要投入到早期的创新创业项目中,还力图以此为撬板,推动旗下十几个产业、十几家上市公司的“互联网+”改造。以上是他们近年的投资领域方向分布。

创投国家队·重点标的

很明显,“创投国家队”着重主要标的是那些具有高成长性、符合国家战略方向、在行业壁垒高筑却坚挺、涵盖最具突破性的时代技术的高新企业。

其中以企业服务、医疗健康、生产制造这三个领域最为集中。

我们注意到医疗健康是“创投国家队”投资发展最为迅速的领域,国家队毫无疑问也肩负着以技术推动人类生命健康更完善发展的使命,让国民健康、生活更受保障。

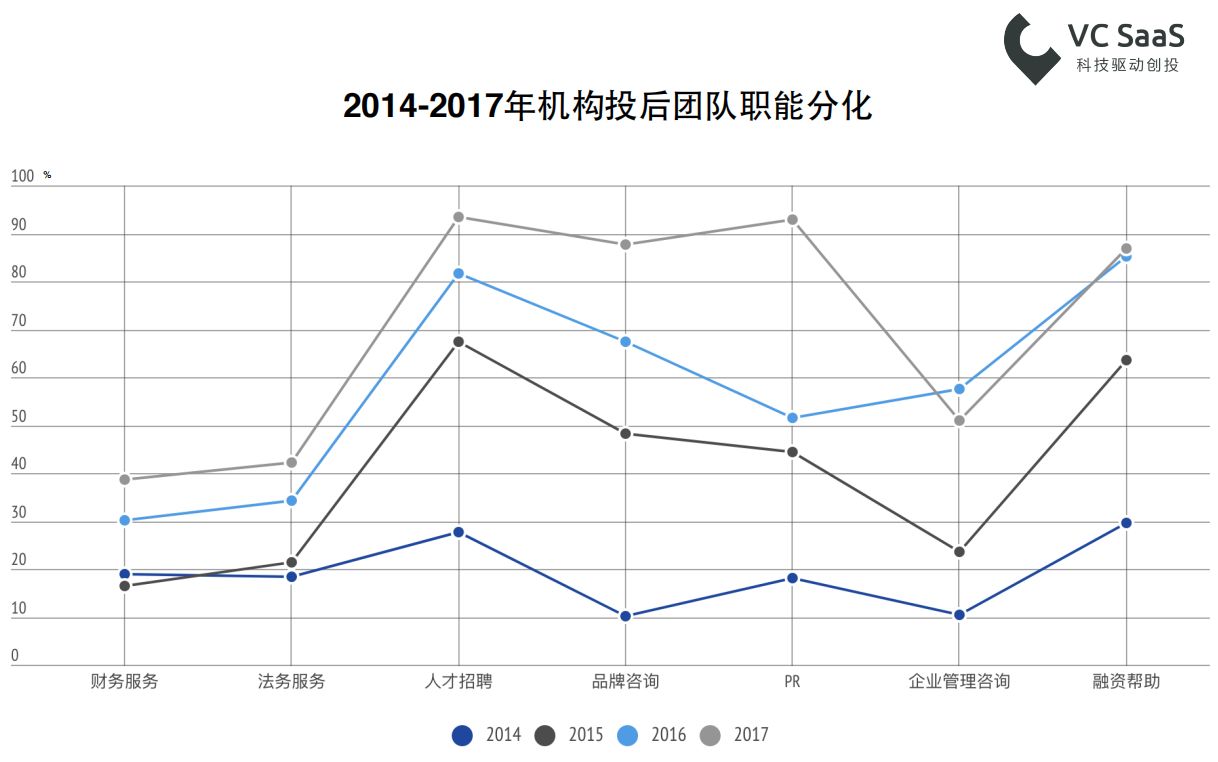

投资机构投后团队的职能分化

越来越多的投资人认为,投后管理的精细化将成为机构的硬核实力中的一种,对于机构来说优质的项目越来越稀缺,不少中小型规模的机构存在被飞单的尴尬情况。随着资金规模和业务的拓展外,机构开始重视自身投后能力的培养,逐渐成为创业者选择机构的核心竞争力之一。

90%的机构构建了专职的投后管理团队,目前机构在积极提高投后团队的专业化能力,以咨询顾问的形式,从企业战略、运营角度等快速找到被投企业的短板,有效的针对的为企业解决遇到的问题。目前最重要的帮助企业吸引高端人才、品牌咨询、PR和为企业往后的融资牵线搭桥。

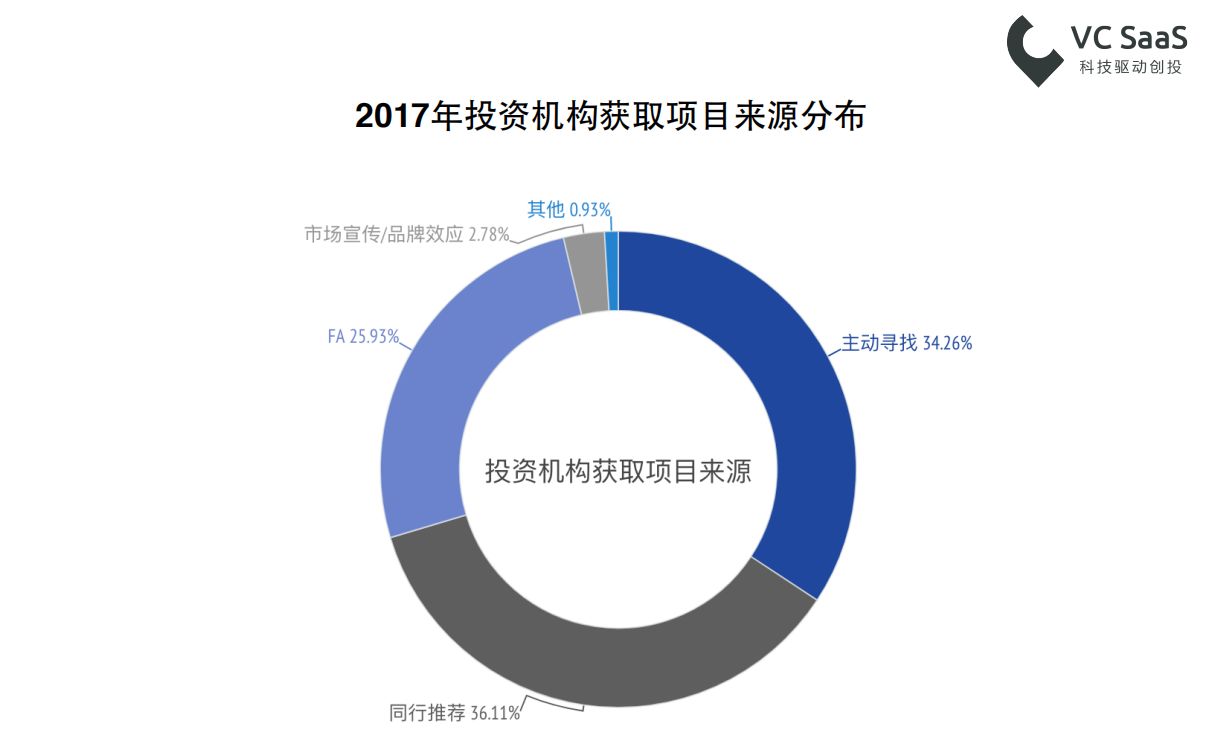

投资机构获取项目的来源

经过调研,34.26%的项目是投资人主动寻找的项目,36.11%的项目是投资人是由朋友或者同行进行推荐,而25.93%的项目是由FA进行推荐的,由市场宣传而发现的项目只占到2.78%。通过FA和同行/朋友推荐能够快速帮助创业者找到想要找到的投资人,而除此之外,练好内功才是创业者应该放更多精力的地方。

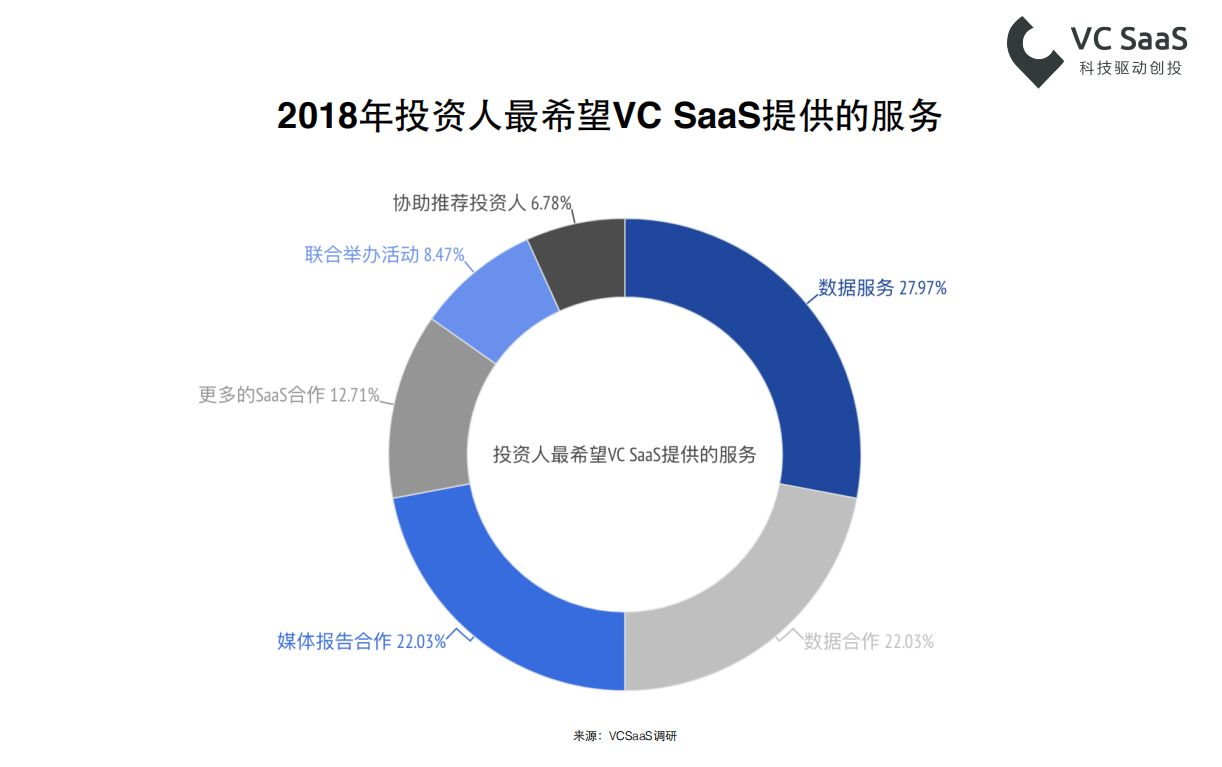

对于投资人最希望VCSaaS提供哪些服务,超过50%希望能够提供更优质的数据相关的服务,另外还有22%的投资人希望进行媒体报告的合作;还有提到提供更多优质的SaaS服务和联合举办线上/线下活动等。对于投资人的以上反馈,VCSaaS将在2018年加大数据的投研和分析能力,争取为更多投资人提供更优质的服务。

本文只放了数据报告中部分分析图,请关注公众号(微信ID:VCSaaSTech)并在公众号对话框回复“2017年报”获得本报告的PDF版本(48页),如果需要数据请加入我们的知识星球获得。

本文由VCSaaS原创,未经许可不得转载,转载请联系本公众号或者vcsaas@vcsaas.cn申请,谢谢!