焦点分析 | 10亿元拿下凯莱英,高瓴重金押注的CXO有何魅力?

一波三折后,高瓴还是拿下了凯莱英。

昨日晚间,凯莱英披露非公开发行股票发行情况报告书。报告书显示,本次非公开发行新增股份1017.87万股,发行价格为227.00元/股,预计10月16日上市。

本次发行对象共有9名,其中高瓴资本管理有限公司(简称:高瓴)获配股数(股)约440.53万股,获配金额近10亿元,锁定期为6个月。

早在2020年2月初,凯莱英就首次披露23亿元定增预案,并由高瓴全额包揽到如今定增方案落定,凯莱英的定增历程历时8个月。这期间,凯莱英的定增方案还经过了两次修订。

其中最大的变化即为,本次非公开发行对象由高瓴资本变更为不超过35名特定投资者。并且,定价方式由询价改为竞价,当前的发行价格将近翻了一倍。这恰好呼应了此前凯莱英否掉高瓴的120块每股定增的解释:自己绝对不止这个价。

即使如此,高瓴仍偏爱凯莱英。在这9家获配对象中,高瓴成为最大买家。且此定增消息一出,凯莱英开盘涨2.21%,截止目前,公司市值达695.05亿元。

20年布局的制药工艺技术帝国

凯莱英缘何吸引高瓴?

先看公司的成色,凯莱因具有技术优势,且正处于快速成长期并具有较大的成长空间。

凯莱英是一家全球性的CDMO(医药合同定制研发生产)企业,为国际主流制药企业提供医药外包综合服务,同时为国内药企提供从临床前研究直至药品上市商业化生产、申报文件及现场核查等一站式服务,服务的药品范围覆盖病毒、感染、肿瘤、心血管、神经系统、糖尿病等。

与其它CXO企业不同,成立逾20年的凯莱英走出了一条不一样的路。

根据其董事长兼CEO洪浩博士的公开讲述,“做传统工艺做不了的反应、挣传统工艺挣不到的钱、省传统工艺省不下的资源、解决传统工艺解决不了的问题!”

洪浩为中国医学科学院药物化学博士、美国Georgia大学药物化学博士后,在1992年到1994年间,曾连续在多个顶级期刊上发表了三篇关于喜树碱合成的论文,均是利用不对称合成的原理,将原本繁杂的步骤逐渐缩减至10步、9步,最后减至6步,成为利用商业化原料全合成喜树碱的最短路线。

在此基础上,凯莱英率先尝试了连续性工艺,希望能解决高能化合物易燃易爆的问题;而经过多年摸索、普遍应用后,洪浩博士发现,它还具有大幅度降低成本,提高收率,减少三废等更为抢眼的优势。这也为凯莱英奠定了一定的技术先发优势并形成了自己的护城河。

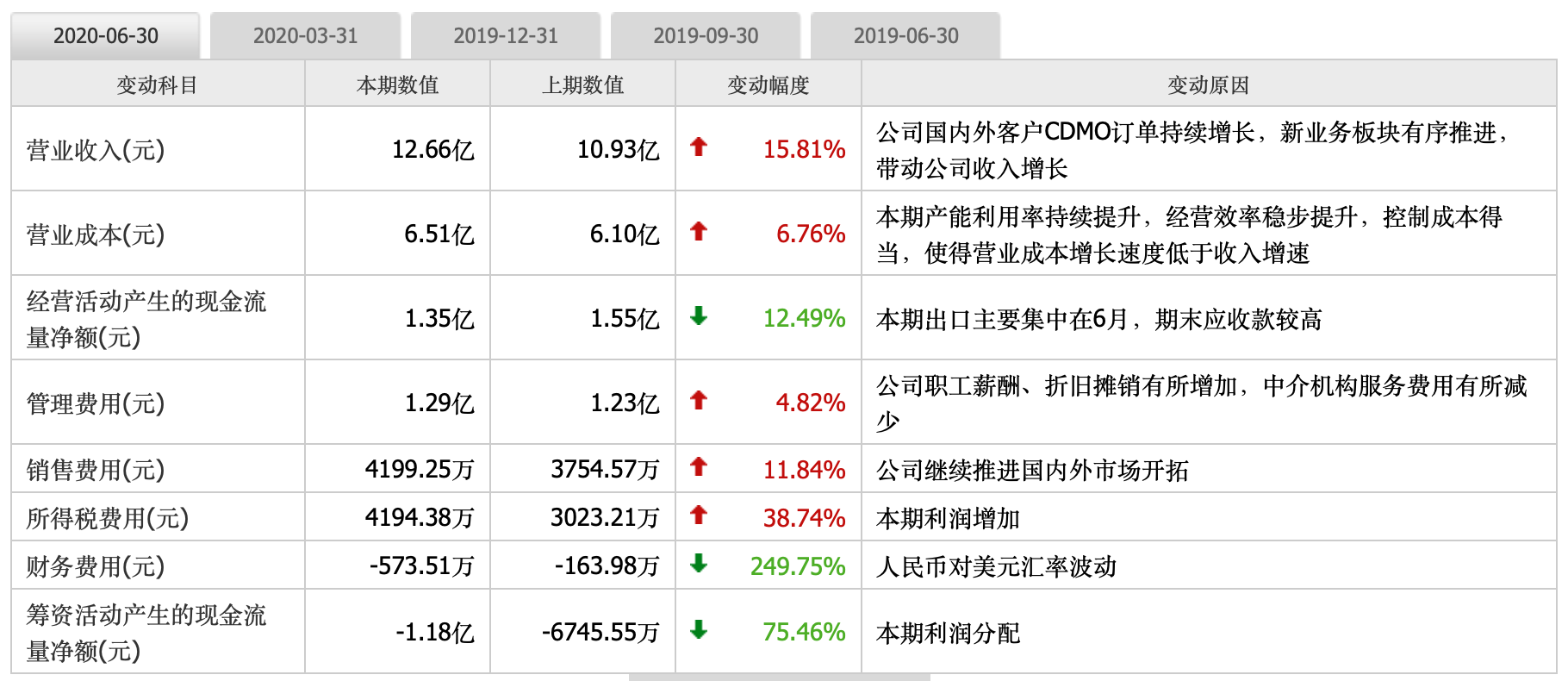

凯莱英2020中报解读

再看业务进展,2020年年中报显示,凯莱英实现营业总收入12.66亿元,同比增长15.81%; 归属于上市公司股东的净利润3.16亿元,同比增长37.63%。

而距离海外第一梯队企业Catalent、Lonza等20亿-25亿美元左右的收入规模,凯莱英目前的收入利润体量还有较大成长空间,且还未到巨大体量下边际效应递减的瓶颈阶段。

反映到中报上,2020H1公司共计完成303个项目,其中商业化阶段项目24个,临床阶段项目100个(其中临床Ⅲ期23个),技术服务项目179个,在商业化阶段项目方面,新增欧美跨国药企商业化项目3个,部分海外大客户目前订单规模相较2019年已实现翻倍增长。

而随着公司研发和生产能力的快速提升,订单承接能力的持续提高,各阶段项目数量有望继续保持快速增长。

从需求端来看,目前无论是全球新启动临床试验数量还是FDA批准的小分子新药数量也都呈现逐年上涨的趋势。这其中,大部分在研药物是由中小型药企贡献,他们均会是CDMO的重要客户。

这通过凯莱英的客户结构可窥一斑。公开资料显示,2017年凯莱英前五大客户收入占比为73%,相较2016年的80%有所下降。对公司而言,中小型生物医药公司客户还有较大的开发空间。

此外,凯莱英的订单结构也相对均衡:临床阶段订单每年100多个,商业化阶段订单20多个,平均每个商业化订单金额不到3000万。这也就意味着它对单一订单的依赖性不大,能摊薄风险。

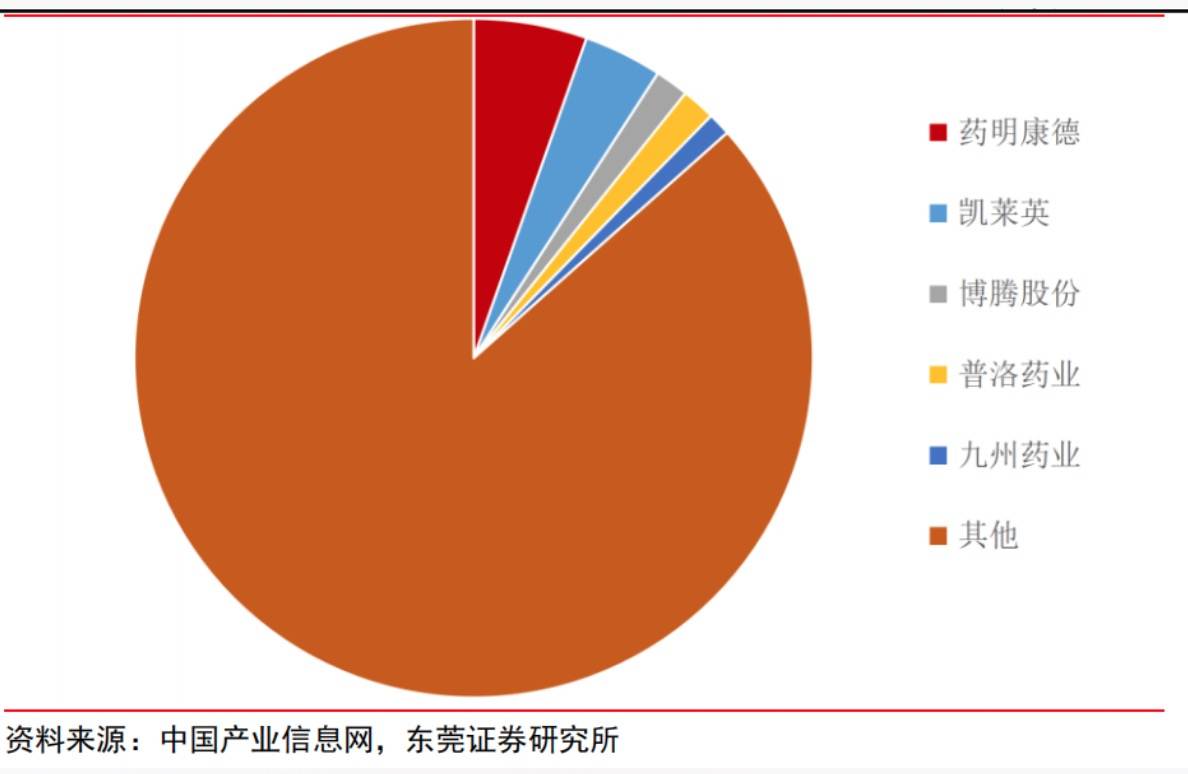

CDMO行业市场格局

更为重要的是,凯莱英和药明康德在市场占有率上领先于其他竞争对手,未来随着头部企业的虹吸效应和技术资金优势的显现,其为阿里的稳定成长也更为确定。

创新药蓬勃发展下的“卖铲子”行业

其实,截至目前,在CRO、CMO/CDMO领域,高瓴资本已经聚集了药明康德、泰格医药和凯莱英,只差康龙化成,高瓴就集齐了这一领域备受关注的“四驾马车”。

何以重金押注呢?这还要从它所处的CXO赛道说起。

CXO主要包括研发外包CRO和生产外包CMO/CDMO。它们都是创新药的蓬勃发展背景下,为其配套服务的“卖铲子”行业。

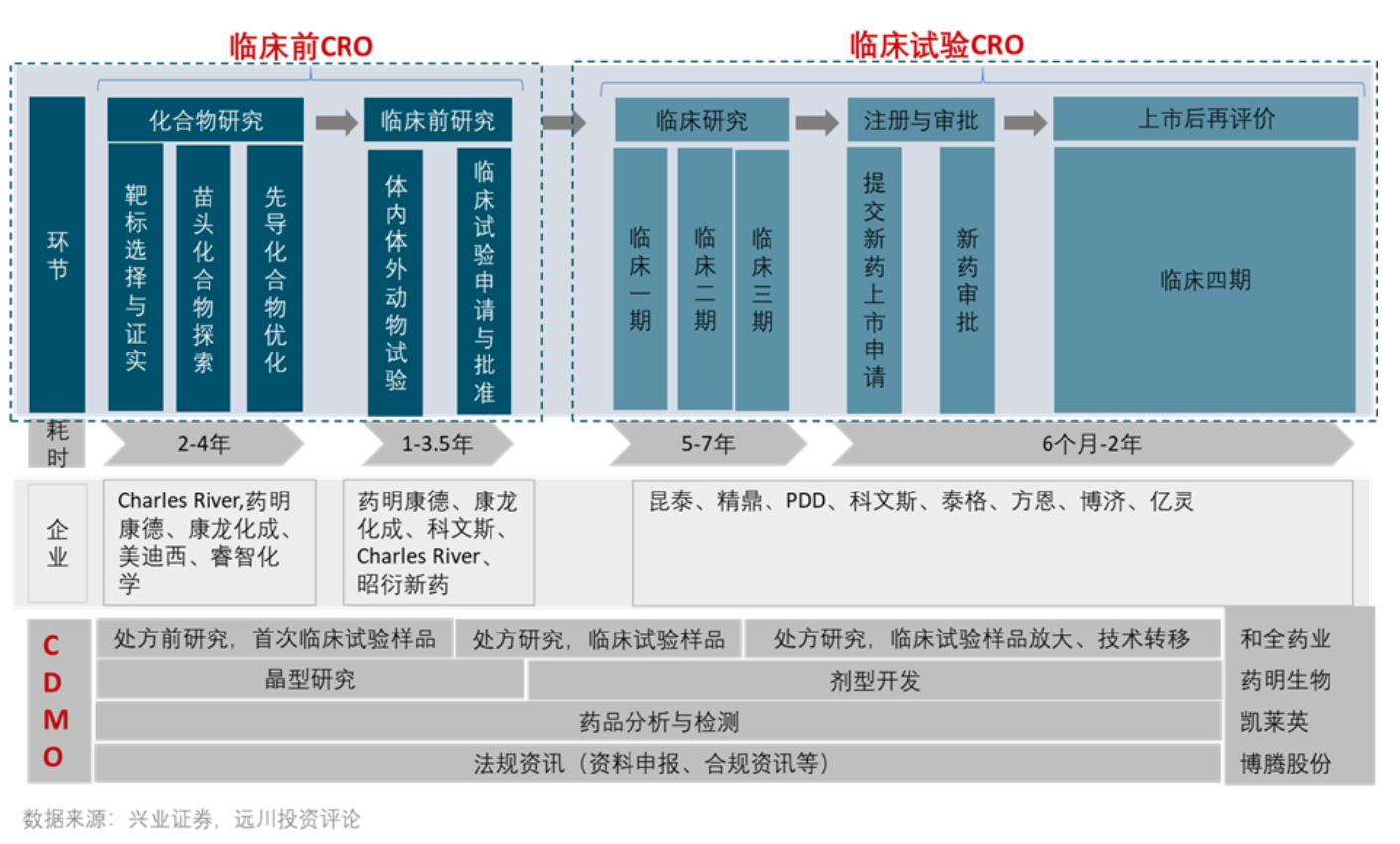

CXO业务概览

所谓CRO,即通过合同的形式为制药企业和研发机构在药物研发过程中提供专业化服务的公司和组织,主要为新药产品发现、研发、开发等临床前研究及临床数据管理、新药注册申请等专业技术服务支持;CDMO主要是接受制药公司的委托,提供产品生产时所需要的工艺开发、配方开发、临床试验用药、化学或生物合成的原料药生产、中间体制造、制剂生产以及包装等服务。

根据新药研发成功率统计数据测算,从临床I期到最后通过批准上市的总成功率仅为9.6%。也就是说,10个进入临床的药物,仅有1个能最终上市,更不用说一个还处于药物发现或成药性研究阶段药物了。

而从时间上来看,2013年可视作第一波资金投入药物研发的起始年份,推导7-10年来计,今年算是第一波创新药商业化的爆发元年,而帮助药企提升研发效率的CXO企业恰好能充分享受创新药研发投入的富集。

综合来看,相较于创新药,CXO是更具确定性的投资选择。

现如今,基于产业转移的趋势和国内政策的利好促进,中国CXO行业的前途也愈发光明,加之不受药品控费等负面政策的干扰,也是难得的政策避风港。

顺应时代所驱,除了凯莱英,近年来,一众CXO企业都在加速扩张,有的拼命增发、有的大手笔融资。举例来看,就在不久前,就有CRO企业百奥赛图完成9.7亿元D+轮融资、CDMO企业博志研新完成过亿元B轮融资。

不过值得关注的是,除了是布局下一个未来外,CXO也和创新药一道,也被视作一个资本游戏。

雪球上有位资深人士此前介绍了CXO这种增长模式:即利用资本投资创新药企业,然后以股东身份锁定这家药企的CXO订单,吃资本和实业两条路的钱。

以国内CRO龙头药明康德为例,它背靠红杉、淡马锡、富达投资等机构。其中富达投资就是一边拿着一众美国大药企的股份,一边买下药明康德,直接将这些药企在中国的创新药研发外包的服务订单转手送给药明康德,实现资本和实业两手抓。

在依靠这种模式赚到大笔的钱后,药明康德也继续了这种模式:左手买药企、右手卖CRO服务。

现如今,在高瓴资本在医药赛道持续“买买买”的加持下,凯莱英也有望走上这样一条路,一旦对应新药产业化顺利,或是新的利润爆点。