2019年TMT行业IPO复盘:一半海水,一半火焰

编者按:本文来自微信公众号“IPO那点事”(ID:ipopress),作者 May,36氪经授权发布。

从香港新股融资额来看,TMT行业在IPO市场一枝独秀。

2019年港交所再登全球IPO集资排名榜首,然而贡献最多募资额的TMT行业(科技、传媒和电信行业)却可谓是“一半海水,一半火焰”。

正如那句话所言“2019可能会是过去十年里最差的一年,但却是未来十年里最好的一年”,2019年,在各行业中占据主导地位的TMT行业冷暖交加,不少互联网明星公司在“最差的一年”中沉沦坠落,或股价折戟,或倒闭消亡。同时,也有不少企业在“最好的一年”中高歌猛进,或迎接IPO的重要里程碑,或业绩造好股价扶摇而上。

01.一半海水

从香港新股融资额来看,TMT行业在IPO市场一枝独秀。根据德勤的分析数据,香港2019年TMT行业的融资额达1215亿港元,其次为消费行业、房地产行业、医疗及医药行业。与2018年一样,TMT行业仍然是港股IPO筹资额最多的行业,没有之一。但2019年这“募资额行业第一”却仅仅是阿里巴巴来港作第二上市独自撑起的表面繁荣。

万得数据显示,2019年香港市场的IPO宗数为164宗,远低于2018年的208宗,下降幅度为21%,其中主板上市宗数为149宗。港交所2019年上市的前十大募资额的企业分别是阿里巴巴、百威亚太、申万宏源、翰森制药、滔搏、中国飞鹤、康龙化成、中国东方教育、ESR、保利物业,前10名中仅有阿里巴巴为TMT公司。相比之下,2018年香港IPO募资额的前三甲分别为中国铁塔、小米集团、美团点评,均自于TMT行业。

阿里巴巴凭一己之力,撑起了整个行业的筹资额。阿里巴巴首发募资总额为1012亿港元,占2019年TMT行业筹资额的92%。放眼整个新股市场,阿里巴巴也是一枝独秀,其募资额占2019年香港新股总筹资额的约33%,而2019年港股新股中第二名至第十名的合计募资总额才1079.11亿港元。

这意味着什么?这意味着如果阿里巴巴2019年没有返港上市,港股TMT行业的募资额将暴跌超90%,港交所的整体募资额也将大跌超30%。若如此,港交所也将失去“全球新股集资王”宝座。

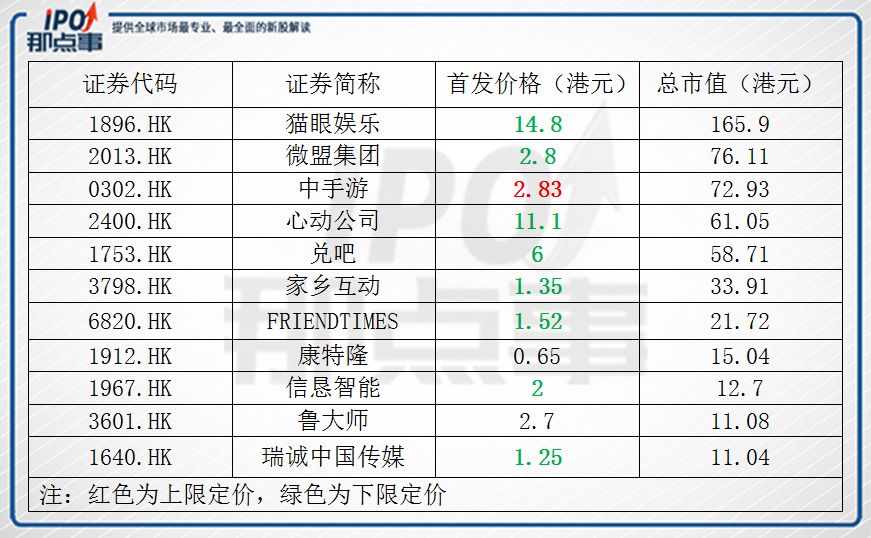

不说没有其他大型规模了,融资规模超过10亿港元的都寥寥无几,其中猫眼娱乐的募资额为19.59亿港元,中手游的募资额为15亿港元,属于中等规模,剩余的大多为小规模上市项目。

与此同时,2019年港股TMT新股大多定价于招股区间的下限,例如猫眼娱乐、微盟集团、心动公司等。在市值较大的一些TMT新股中,仅有中手游是上限定价。

事实上,2019年赴美上市的内地TMT企业中同样缺乏大型的新股。与2018年的爱奇艺、拼多多、腾讯音乐等相比,2019年赴美上市的斗鱼、新氧等虽然也具有相当的市场关注度,但不管是从融资规模还是品牌知名度来看都逊色不少。从数据来看,2019年美股TMT新股的平均首日回报率为-10%,远低于去年的12%。

Uber、Lyft是2019年全球前10大IPO项目中第三位和第八位,而这两大互联网独角兽的IPO情况也并不好,股价在上市之后下跌超三成。共享办公企业Wework则梦断IPO,估值暴跌,摩根士丹利首席美国股票策略师直言,WeWork首次公开募股的失败标志着一个时代的结束。

事实说明,二级市场投资者开始不再为一级市场投资者的过度投资买单。很多企业最终还是在资本寒冬中熬不住了,在这“最坏”的2019年互联网烧钱思维的爱屋及屋、淘集集、熊猫TV等纷纷倒下,昔日风光无限的ofo在倒闭的边缘垂死挣扎。从这些再也没机会IPO的互联网公司也可以看出TMT行业的海水有多深沉,而他们的倒下或许也更能给后来者带来前车之鉴。

02.一半火焰

如果没有阿里巴巴,TMT行业的港股IPO表现将惨败。可惜没有如果,在阿里巴巴的回归下,炽热的火焰终是湮灭了海水的深沉,港交所第六年拿下全球募资额的冠军。在已经上市的互联网公司中,按市值计算,ATM(阿里巴巴、腾讯控股、美团点评)是中国前三大互联网公司。在“最好”的2019年,互联网三巨头ATM终于齐聚港交所。

2019年下半年随着阿里巴巴和百威亚太的上市,港股IPO市场变得活跃起来。而TMT行业的新股更是拿下了港股IPO诸多方面的第一名。阿里巴巴是募资额第一,而赤子城科技是超额认购第一,鲁大师则是上市首日表现第一。

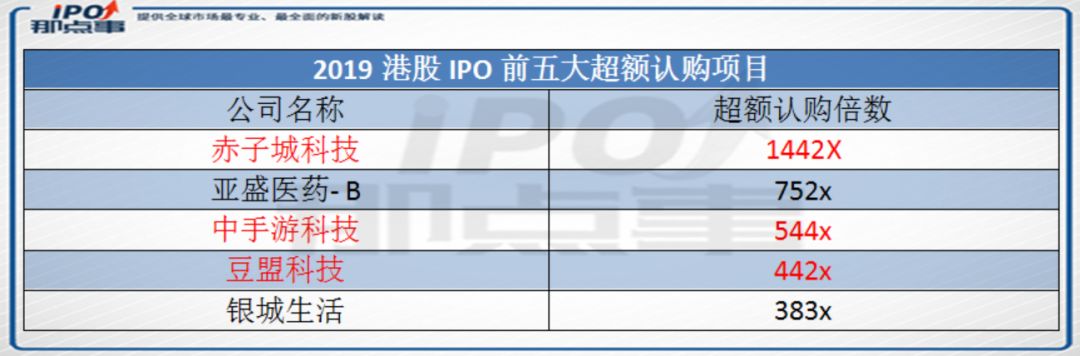

12月31日,被称为“海外版字节跳动”的赤子城科技挂牌上市,首日涨幅达到93.45%。值得注意的是,赤子城科技的超额认购倍数达到1442倍,超越亚盛医药- B的752倍,成为2019年港股IPO的“超额认购王”。港股前五大超额认购IPO,TMT行业的公司占了三个,除了赤子城科技,中手游超额认购倍数达544倍,豆盟科技超额认购倍数达442倍。

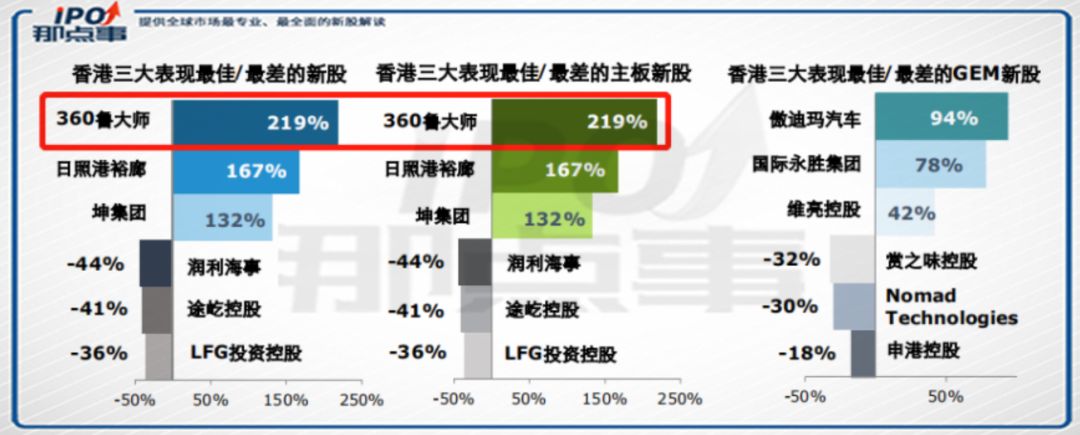

2019年前三大表现最佳的新股为鲁大师、日照港裕廊和坤集团,它们上市首日的股价涨幅分别为219%、167%和132%,鲁大师获香港IPO上市首日表现最佳。

除了鲁大师之外的其他大多数TMT新股也都在上市首日实现了正收益。其中,豆盟科技上市收入上涨53.66%,禅游科技上市首日上涨30.89%,家乡互动上市首日上涨26.67%;而旅橙文化、康特隆、瑞诚中国传媒等公司的股价累计涨幅已经翻倍。

值得一提的是,阿里巴巴、美团点评、字节跳动和拼多多等头部互联网公司都在2019年维持着高速发展,去年上市的美团点评在经历破发之后,股价从年初的40港元一路向上突破100港元,2019年的股价涨幅达到接近150%,发展势头十分火热。

03.TMT行业冰与火之歌的背后,正在发生哪些变化?

TMT行业冷热相撞的背后反映了时代发展的几大变化。众所周知,移动互联网的红利正在消失殆尽,用户时长也迎来了增长天花板。据Quest mobile《2019年中国移动互联网秋季大报告》,中国移动互联网月活跃用户规模9月已达到11.33亿,截止到9月全年只增长了238万,增长率仅1.3%。

在用户及用户时长的存量市场争夺战中,互联网流量正在高速向互联网巨头聚合,流量集中在互联网头部公司。据统计,仅阿里巴巴、腾讯控股、百度、字节跳动四家公司,就控制了整个中国互联网超过70%的流量。

马太效应之下,强者恒强,这成为了行业的一大发展趋势。大家可以看到,2019年市值越大的公司,股价反而涨的越好。例如美团、拼多多、阿里巴巴2019年的表现都很亮眼。

行业的另一大发展趋势是,传统互联网通过烧钱获得市场份额的打法正在逐渐失效,资本难以堆砌出新玩家。简单的撒币行为很难再为企业带来什么护城河,烧钱打广告的爱屋及屋,疯狂补贴的淘集集就是最好的例子。在本地生活领域同样如此,饿了么持续补贴之下,美团点评2019年的市场份额却还在提升。在这种背景下,能够突围而出的消费互联网企业越来越少。

未来崛起的新玩家大概率是产业互联网企业。中国正在从消费互联网向产业互联网转型,这是TMT行业的第三大发展趋势。为什么去年上市的TMT公司大多为我们耳熟能详的公司?很简单,因为去年上市的很多互联网企业都是面向C端消费者的公司,而2019年有不少都是面向B端商户的公司,例如微盟、兑吧等。

随着互联网公司从To C转为向To B发展,提供企业服务的公司迎来了发展机遇。同时,那些在To C业务上已经做的不错的企业也在通过开辟To B业务获得新的增长动能,例如猫眼娱乐深耕文娱产业链,美团挖掘餐饮供应链,阿里巴巴聚力云计算业务,不断推动To C业务向To B业务转化。

企业级的服务需要深耕细作,提供个性化的服务,垂直细分领域存在机会。美国已经拥有500多家超过50亿美金的To B企业,中国未来会有多少?想必优秀的企业服务商这会是未来IPO的新成员。

04.结语

2020年TMT行业能否继续在港股的IPO市场上独领风骚?根据毕马威的统计数据,2019年在香港主板申请上市的公司中,有20%来自于TMT行业,数量上低于基础设施/房地产企业的31%。

但中概股的回归,有望给香港市场带来大型IPO项目。正如港交所行政总裁李小加所说“阿里都回来了,没理由不相信那些漂泊在外的中概股公司不回来”。中概股中TMT企业占了很大一部分,TMT王者阿里巴巴已经带了个好头,其他中概股也有可能会跟随回归。今日,已有消息称港交所与网易、携程就二次上市洽谈。

此外,蚂蚁金服、字节跳动、滴滴出行等TMT巨头都有过上市传言,他们是否会在新的一年搅动互联网江湖?

免责声明:内容仅供参考,请读者谨慎依此进行投资决策