桥水疯狂加仓中概股,达里奥没有爱错

编者按:本文来自微信公众号“格隆汇财经追踪”(ID:glh-focus),作者:饭桶菌,36氪经授权发布。

春去冬未来,夏尽秋分。看那天上的云聚了又散,散了又聚。一个季度又过去了。过去的第二季度市场是那样的波诡云谲:疫情从持续发酵到逐渐好转,美联储开足了印钞机,乔治·弗洛伊德之死引发大规模骚乱等等,不一而足。

每件大事件都足够市场坐几轮过山车。身处乱世,小散定有沉浮雨打萍之感,多想抱抱大佬的大腿。

昨天,大佬达里奥的桥水基金公布第二季持仓。如果你到现在还雾里看花心茫然,那不妨抱紧大佬达里奥的大腿,抄抄别人家的作业吧。

1 中国,中国,还是中国!

桥水第二季动作幅度很大。新建仓68只个股,增持137只个股,减仓177只个股,清仓153只个股。持仓总市值亦从第一季末59.6亿美元骤降至50.4亿美元。

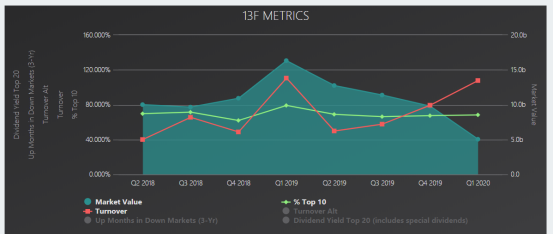

从去年第一季开始,桥水基金的持仓市值就不断下降,但前十大持仓所占比例却不断提升(至最新已升至76%)。第二季基金持仓市值下降尤为明显,换手率(Turnover)高达107%,说明在动荡的市场中,大佬如达里奥也在迅速切换风格,寻找不确定中的确定性。

(图源:whalewisdom)

能给他稳稳的幸福的还是他所深爱的中概股。第二季桥水增持幅度最大的五只个股,有三只与中国有关,分别是安硕中国大盘ETF和安硕MSCI中国指数ETF,加仓幅度分别为717%和486%。

达里奥第三只大幅加仓的中国概念股便是阿里巴巴。第二季他增持阿里巴巴241%的股票。阿里巴巴也跻身桥水第六大持仓。

这其实是非常难得的。素来谨慎的桥水基金前十大持仓一般都是ETF,很少把鸡蛋放在一个篮子里。机构最新前十大持仓除了阿里巴巴外,其余全部都是ETF和信托。

机构除第六至第八大持仓分别为阿里巴巴、安硕中国大盘ETF及安硕MSCI中国指数ETF外,前五大持仓分别为SPDR 标普500指数ETF、SPDR黄金信托、安硕核心标普500ETF、先锋领航富时新兴市场ETF及安硕黄金信托。

第九和第十大持仓分别为先锋领航富时发达国家ETF及安硕MSCI EAEE指数基金(欧澳远东指数基金)。前十大持仓中,达里奥仅减持了新兴市场的ETF,增持幅度最大的则是三只中国股票。

背后的寓意亦很明确。市场动乱之际,达里奥依然看多美股市场及发达国家市场,更要死死地抱紧中国市场,新兴市场则看空。

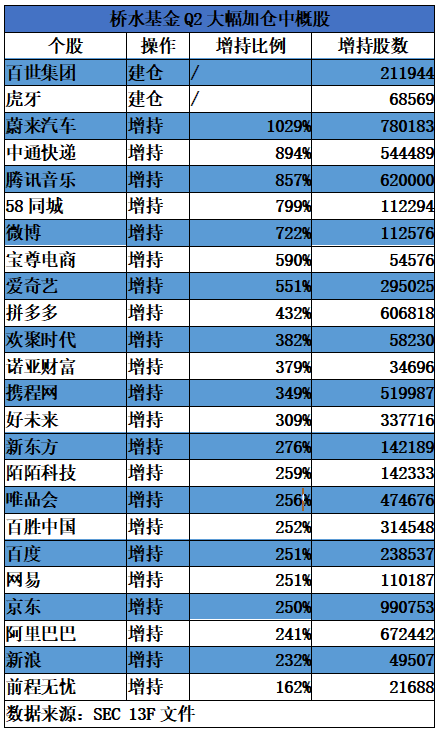

除前十大的持仓外,多只美股上市的中概股亦获得达里奥大幅增持:新建仓百世集团、虎牙21万股及6.9万股。

蔚来汽车、中通快递、腾讯音乐、58同城、微博、宝尊电商、爱奇艺增持幅度均超过500%。从所属行业来看,达里奥心仪的中概股多集中在电商、物流、教育及互联网行业,其中还包括近期业绩并不佳的58同城。

看起来达里奥买中概股,买的并不是具体几家公司,而是通过买下行业的龙头公司下注他认为中国最有发展前景的几个行业。

第二季,达里奥不确定中最大的确定性来自中国。

2 看多黄金、看空新兴市场

乱世买黄金,大佬达里奥亦深谙此道。

桥水前十大持仓中,SPDR黄金信托、安硕黄金信托分别增持34%及35%,持仓市值分别为15.56亿美元及2.68亿美元。

近日黄金屡创新高,达里奥重仓的黄金信托应该收益颇丰。但最近三四日金价已出现回调,外界认为可能是ETF赎回令资金面出现紧张。另外,美国总统大选拜登赢面增大等原因亦导致避险情绪下降。

(图源:同花顺)

总而言之,黄金一味追高并不可取。达里奥第二季重仓黄金信托,显然是觉得市场不确定风险因素较多。来到第三季,情况亦并未出现太大改变。

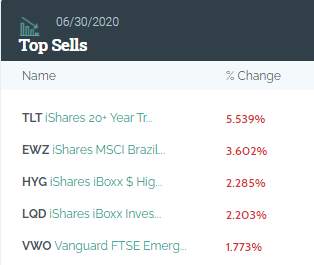

除了黄金之外,桥水另一个避险的方法自然是减仓。机构前五大减持个股分别是安硕20年国债ETF、安硕MSCI巴西指数(减持比例高达94%)、安硕高息公司债ETF、安硕投资级公司债ETF及先锋领航富时新兴市场ETF。

显然,达里奥在第二季疫情严重影响世界经济活动的情况下,一些新兴国家市场(如巴西)股市将不具备吸引力,而一些垃圾公司债亦应该规避——这和一些华尔街机构在当时美联储放水之后大幅加杠杆买入垃圾债的态度截然相反。

在乱市中,桥水的投资策略还是比较谨慎的。

(图源:whalewisdom)

个股方面,桥水第二季清仓了多只能源股,埃克森美孚石油、必和必拓、英国石油、淡水河谷等悉数在列。结合第二季能源股的萎靡表现,该决定并不意外。

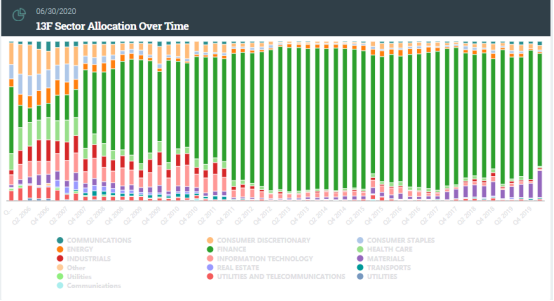

整个第二季度,遭减持做多的是金融行业,占比下滑了10个百分点。其中因为ETF投资亦计入金融业,新兴市场ETF遭大幅减持是金融业持仓占比下滑原因之一。

(图源:whalewisdom)

从减仓及清仓操作来看,达里奥显然认为疫情等风险会持久影响市场,而受疫情影响,印度、巴西等新兴市场及风险抵抗能力较弱的中小公司投资吸引力会大幅下降。

最后,还有一条不在表上披露出来的信息:桥水持仓市值大幅下滑,说明在乱市中持有现金也不失为一个好的选择。

3 小结

事实证明,投资大佬达里奥的眼光大概还是不错的。发达国家市场第二季均大幅反弹,中国创业板指和纳斯达克指数齐齐涨逾30%,笑傲全球。年内,主流股指收涨的只有纳斯达克、创业板指数、深成指、标普500和上证指数——即中美两个市场。

(图源:同花顺iFinD)

而巴西市场股指在三月份开始下坠之后,虽然近几个月已探底回升,但仍未恢复疫情前水平。

(图源:英为财情)

当然,达里奥也有看走眼的时候,如减持特斯拉44%的持仓。第二季特斯拉一度因疫情影响停工,估计很少人想到它的新能源电车受影响并不大,最近还宣布拆股吸引更大散户投资,股价屡创新高。大幅减仓的达里奥可能现在也有些后悔吧。

但总体而言,达里奥的操作在动乱的第二季度还是十分成功的。复盘他的仓位变化,其实并无十分出乎常人意料的操作,清仓能源股、减仓金融股,及巴西市场ETF,其实大多数人都能想到。

至于看多中国概念股,大幅买下中国的互联网、电商行业龙头公司,很多国内投资者也这样做。

难能可贵的可能是他在乱市中还能保持果断、冷静和持之以恒。

之前在文章《The Big Cycles Over The Last 500 years》中,达里奥就提到,自1984年以来,中国人口的受教育程度显著提高,人均实际收入增加了24倍。中国已成为世界上最大的贸易国(超过美国在世界贸易中的份额)、技术领先的竞争对手、拥有世界上最大规模的外汇储备且比第2名大一倍,是新兴世界最大的放贷者/投资者。

他认为中国实力的增长速度远远快于美国和其他发达国家。因此,在公开场合他总宣称坚定看多中国(龙头)公司。

他对中国市场的坚定信仰为他在乱市中带来了不错的回报。

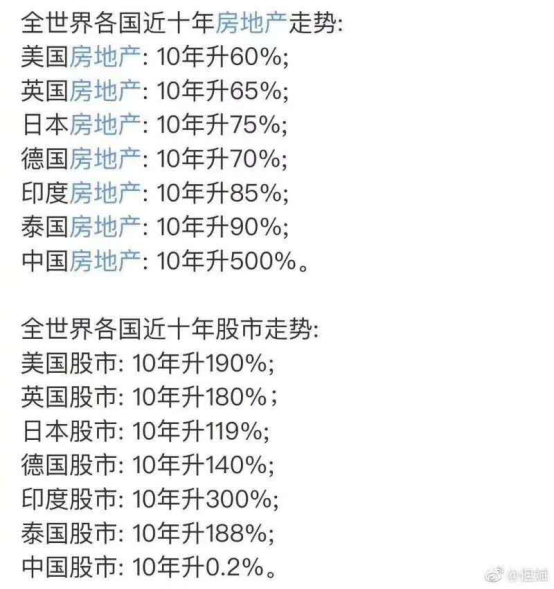

过去十年的中国投资回报最高的几个行业无疑有房地产,或许下一个十年如达里奥所言,亦终于会轮到股市。

(图源:新浪微博)