硬不硬,是检验小米的唯一标准

编者按:本文来自微信公众号“光子星球”(ID:TMTweb),作者:吴先之,编辑:王潘,36氪经授权发布。

5月26日盘后,小米集团公布了2021Q1报表。财报显示,一季度实现营收769亿元,同比增长54.7%;经调整净利润约61亿元,同比大增163.8%,核心数据双双超预期。

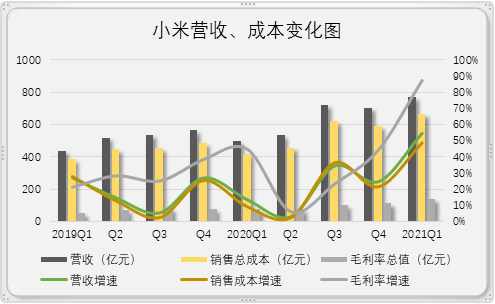

小米毛利润增长主要取决于营收增速与销售成本增速差值,营收增速超过销售成本增速,毛利润越多,反之,毛利润则越少(一季度科研投入占比不到4%,影响不大)。增速差相比去季扩大了2个百分点。毛利润绝对值也同步扩大,2020Q1毛利润为142亿,同比大增87.4%。

由于去年受疫情影响和华为市场份额压制,两大因素让小米上半年业绩一度跌落谷底。今年经济基本面与市场格局都对小米有利,因而该季度各经营数据云开雾散,雷军得以继续一往无前。

整体而言,手机重新成为新增长引擎,高端化初见成效,未来毛利润持续增长可期时。所以管他小米是不是互联网公司,手机赚钱才是硬道理。

华为的遗产

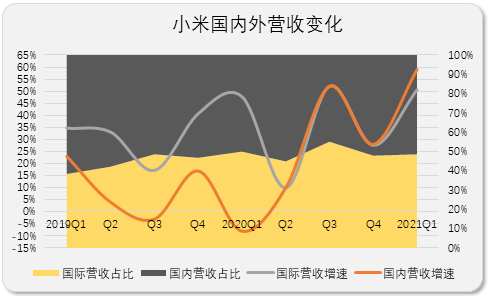

分市场看,小米国内外市场杠上开花,且无论规模还是增速二者日趋均衡,更容易应对复杂多变的宏观经济形势。

一季度小米国内市场营收约为395亿元,同比增长59%,占比约为51.4%。疫情虽然依旧在国外肆虐,但国际业务保持相当韧性,该季实现营收374亿元,同比增长50.6%。

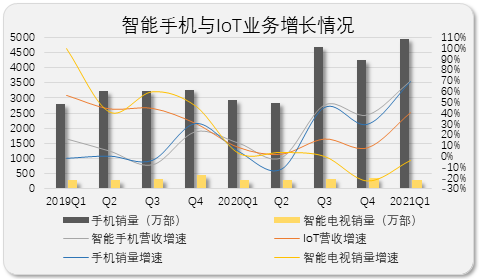

国外市场一直能让雷军睡得着觉,相比之下国内市场自去年Q3开始一改颓势卷土重来更有价值。2021年一季度,受益于华为手机留下的空白市场,手机出货量同比大增,创下4940万部的新高,同比增长69.2%。根据Canalys统计,2021Q1国内手机市场份额中,小米排在第四。

增量可观,高端化也明显加速。

该机构发布的《2021年第一季度中国手机市场》报告指出,华为在2021Q1高端市场虽然依旧掌握优势,但小米、OPPO、vivo的高端机与之差距正在缩小。

2020Q1的旗舰机米10系列销量为100万部,2021Q1旗舰机米11系列订单量达300万,同处4000-6000价位,一年之隔,米11已登顶安卓机该价位榜首。

值得一提的是,经过几年发展,小米国内外营收日趋平衡,呈同步增涨之势。华为空出的市场一方面让小米业绩触底回升,另一方面小米国内外两条腿得以均衡发展。

去年Q2营收曾出现销量滑坡的情况从Q3迅速止跌反弹。国内外营收平衡表明,小米承接华为空出的国内市场更多,国外市场更少。此外小米ASP(平均手机价格)增速对国外营收的影响更直接,对国内影响较小。

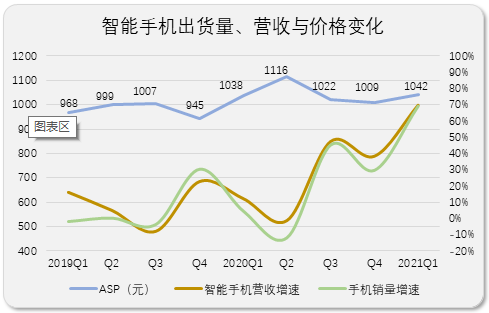

用“鱼与熊掌”来比喻价格与销量再贴切不过,小米长期受累于价涨量跌、价跌量涨的怪圈中。

去年Q2因为米10发布放量,小米ASP达到史无前例的1116元,可惜华为在该季度市场份额扩大,严重挤压了其他厂商市场份额。小米受挫尤甚,智能手机增速与销量双双下滑,且销量增速创下近年新低,该季实际售出2830万部,接近回到2019年一季度销量。

今年一季度,虎躯一震,小米首次出现量价齐飞的盛况。当前国内手机市场高端品牌出现真空,加之苹果不断抬高高端机价格上线,价格或许不再是阻碍小米高端化的拦路虎,短期营收、毛利率将维持增长态势。

总而言之,手机业务高端化进步明显,只不过手机盈利能力大幅改善,小米“硬不硬”的问题又将重回议题了。

小米还是硬件公司

手机业务历来占据营收与成本大头。

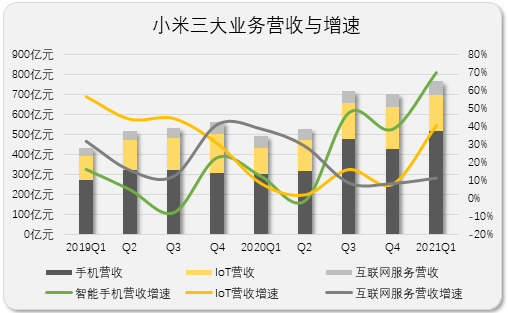

智能手机一季度实现营收515亿元,同比增长69.8%;成本449亿元,同比增长60.9%,其营收增速超过IoT、互联网增值服务以及被视为“边角料”的其他业务。同时,智能手机业务营收占比创下2019年以来的新高,占比高达67%,为近年新高。

小米究竟是硬件公司,还是以硬件为获客来源的软件公司?进一步梳理细节数据或许能够得出结论。

前文提到,小米一季报的增量主要来源于硬件,且同比各项数据皆大幅提升。

去年一季度小米手机毛利率与毛利润分别为8.1%、24.54亿元,出货量2920万部,单部手机平均售价为1038元,每卖一部手机毛利润为84元。

今年一季度小米手机毛利率与毛利润分别为12.9%、66.44亿元,出货量4940万部,单部手机平均售价为1042元,每卖一部手机毛利润134元,比去年足足多了50元,取得六成增长。

手机还是很赚钱的。

常常有人将小米用手机获客的方式与靠外卖获客的美团对标,二者商业模式不能如此对比,卖服务和卖商品有本质区别。至少美团外卖的毛利率要敢像手机毛利率这么上蹿下跳,那么监管和非议定将纷至沓来,别说王兴吟首诗,即便背诵全唐诗也无济于事。

美团与小米最大的趋同性在于,二者都是聚合中低频为高频的代表。于美团是本地服务,于小米是电子消费品与不带电的生活消费品。

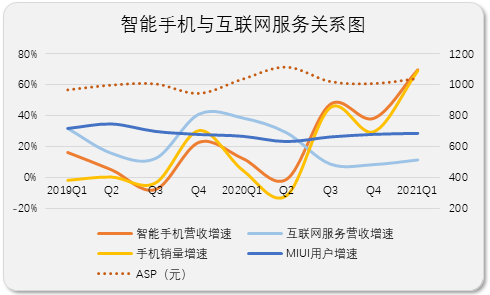

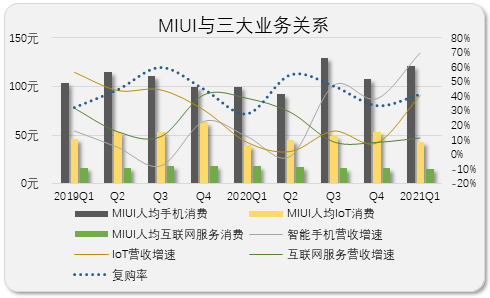

小米从硬件毛利润抬升中受益匪浅,最大的问题是硬件带动了MIUI月活,却并未明显带动软的一面增长。

一季度,MIUI月活达到4.25亿,净增长2900万,同比增长28.6%,继续高位增长。从数据看,硬件获客赚钱的观点当中,用硬件获客是成立的。

智能手机与互联网服务营收增速、手机销量与MIUI用户增速,两组关系,便能看出是每年卖出千亿价值的手机赚钱,还是依靠数亿MIUI用户的互联网服务赚钱。

2019Q1至今,过去几个季度,虽有波折,但整体上小米手机营收与销量都保持了震荡上行,在今年还有加速之势,而且每部手机平均售价对小米手机销量的影响越来小。

手机营收与销量密切相关,可另一组数据之间的关联却越来越小——互联网服务与MIUI月活。相同周期内,互联网服务与手机销量在最近三个季度呈负相关,稳健增长的MIUI月活数也没有带来增量,表明硬件与MIUI都没能助推小米的“软”实力。

小米互联网服务缺乏吸金能力,这不仅反映在MIUI中,还进一步体现在MIUI新增用户中。

Q1售出手机4940万部,MIUI月活增长2900万,也就是说,有2400万购机者来源于MIUI用户,复购率为41.3%,去年同期复购率仅为28%。

该组数据既好也坏。

好的是更多MIUI用户愿意继续选择小米,回头客增加,几个季度高端化开始出现老用户回流的情况。坏的是这些MIUI用户并未带来互联网服务营收更上一层楼,一季度营收增速仅为28.2%,低于MIUI月活增速,远低于手机销量增速。

业务毛利润占比也不支持小米赚互联网服务费用,2021Q1,互联网服务毛利润占总毛利润的34%低于手机的47%,而去年同期互联网服务则贡献了超四成毛利润,彼时手机毛利率仅占三成,相互对调了一番。

营收结构方面,本季度小米硬件营收占比高达91%,同期苹果占比仅为72%。整体上看,一季报中硬件获客的任务超额完成,尚未传递到软的一侧。

“硬”的更硬,“软”的更软

业务结构与经营数据同样支撑“硬件获客没有增长软实力”的观点。

对标相同模式的苹果,截至今年3月27日,其硬件营收占比不到73%。反观小米,硬件营收占比高达91%。要知道,iPhone的利润和销量,同小米手机走路子截然不同。

小米硬件业务由智能手机与IoT构成,其中IoT一季度实现182亿营收,同比增长40.5%;毛利润为26亿,同比增长69%,毛利率从12%提升至14.5%。

以智能电视为大头的IoT业务该季增长强劲。

不过曾经的排头兵——小米电视销量连续两个季度下滑,2020Q4、2021Q出货量分别为340万、260万部,同比分别下滑23%、4%。

有趣的是,智能电视的衰减并未阻挡IoT增长的步伐,原因来自SKU增长与新品放量,IoT产品内部实现了正常的产品新陈代谢。新品包括新推出的小米笔记本Pro 15与小米路由器AX9000,而智能手表与小米手环6的放量,延续了其爆款能力。

智能电视增速此前领跑硬件,而今智能手机接过增长的接力棒,相互协同之下,小米毫无疑问具备了“硬件大厂”的自我修养。

去年,小米调整战略为“手机×Iot”战略,从具体数据看,三大业务之间,手机与IoT的关系更为密切。营收占比上,手机重回高位,而增速上的带动效应不断强化。

MIUI用户增长情况是分析小米商业模式关节点,因为手机销售带动MIUI用户增长,再由MIUI用户扩散到IoT、互联网与其他消费行为。

一季度得益于MIUI新增用户再创新高,为智能手机、IoT与互联网服务营收增长提供了可观的用户资源。理论上,复购率越高,人均消费也会相应抬升。小米也适用,只是不太明显,这表明MIUI用户与IoT、互联网服务的联系还有很大提升空间。

截至3月31日,MIUI用户人均用于手机、IoT、互联网服务的消费分别为121.1元,42.8元、15.5元,同比增长分别为21.3%、8.9%、-12.9%。考虑到MIUI月活有助于提升智能手机粘性,因而在此将智能手机一并列出。

硬件消费增长,可互联网服务发育不良。既暴露了小米变现软能力不足问题,而且成本大幅降低(同比降低28.2%),说明去年调整互联网业务组织架构的举措并未奏效。

互联网服务主要包括广告、游戏与其他增值服务,在该季度动能不足。其中增值服务包括金融业务,由于监管环境不佳,小米金融业务营收同比下降8.6%,无法承担增长任务。

另外两项业务中,前景不佳、变现不稳定的广告营收占比将近60%;更赚钱的游戏营收仅占16.7%。

苹果拥有软件及服务、iTunes两个“软”的业务板块,眼下小米依靠“广告+游戏”,很难扭转局面,更别提“苹果论”了。

终

综上所述,小米交出了一份靓丽又很“硬”的财报。

从数据上看,作为基本盘的智能手机有望上演王者归来,替代华为叫板苹果。从期望来看,或许让那些希望用“软件”给小米估值的投资者失望了,这份财报硬的亮点远胜于软的方面。

其实小米不必急于扔掉硬件公司的帽子,更无需在意“软硬之辨”,毕竟软件与硬件的估值是随周期波动的,用浮动的准绳苛求自己只会画地为牢。

任何新时代来临时,硬件会比软件更容易放量,比如PC时代的微软、移动时代的苹果。当下,AI、5G与近场技术正在酝酿下一个时代,指日可待的换机潮与不断普及的IoT设备都极具潜力,不输互联网业务。

小米容易被忽略的价值是庞大的MIUI用户,MIUI是其维系用户的脐带,承载了小米“软硬”通吃的梦想。趁着当下国内硬件市场的有利条件,尽可能吃下更多市场份额,只要MIUI月活持续增长,小米就有充分战略纵深寻找其他变现机会。

毕竟,MIUI用户的粘性、可开发性,是除苹果之外,其他手机厂商难以企及的。