靠核酸检测生意营收增7倍 杭州博日科技赴港IPO

编者按:本文来源于微信公众号“节点财经(ID:jiedian2018)”,作者 韩宇,原标题《核酸检测的生意有多大?营收增7倍的博日科技赴港IPO》,36氪经授权转载。

近日,博日科技向港交所递交招股声明书,拟登陆资本市场。这家成立于2002年的公司默默无闻19载,在疫情肆虐之时业绩猛涨实现巨变。此时奔赴资本市场,或许是最好的时机。

而对于市场参与者而言,博日科技以何起家,现状怎样,随着疫情变化何去何从,也是值得关注的问题。

疫情爆发,博日收入利润巨幅增长

博日科技所属的杭州博日科技股份有限公司坐落于钱塘江畔,2600平方米的园区内共有员工500余人。作为PCR设备的市场开拓者,博日科技目前正致力于打造“仪器+试剂+耗材+服务”的生态系统。

所谓PCR检测,是一种有关将测试样品中的目标片段放大到足以进行分析的检测方法。通俗的说,就是通过在被检测物身上取一定量的血液、尿液等样本,通过试剂放大样本中的某些生物特性或提取生物片段,然后用仪器对样本进行分析,从而得出检测结果的一整套流程。

通过对企业业务模式的大致了解,不难看出博日的商业模式围绕着检测仪器、日常维护仪器的耗材、检测时所需用的相关试剂以及产品售后提供的增值服务展开,这便是企业选择上述生态系统作为打造方向的原因所在。

检测行业发展的黄金时期自然是疾病肆虐之秋,在2003年非典、2009年H1N1、2019年非洲猪瘟等抗疫救灾工作中,博日科技均作为参与者贡献了力量,同时也获得了自身的长足发展。根据灼识咨询报告,2020年企业PCR设备的国内销量占据了18.5%的市场份额,海外销量在中国出口PCR设备的公司中排名稳居第一。

从整个行业内部来看,PCR设备集中程度还是相对较高的,市场份额排名前四的公司能瓜分74.5%的市场总份额,此外头部公司之间差距极小竞争激烈,市占率第一的公司享有20%的份额,排名第四的则享有16.7%。但虽处于同一行业,但由于细分领域上各有各的特色,因此对于博日科技而言,尚处于“小蓝海”领域。

恰如医疗公司一贯重研发的风格,博日科技已在中国注册了13个发明专利、25项实用新型专利、5项外观设计专利、30个商标及14项软件著作权。除此之外,目前处于在审状态的还有25项专利申请和38项商标申请。2018至2020年,公司研发支出发生额分别为978.2万元(人民币,下同)、1177万元、8427.8万元,增幅达到20.32%和616.04%,截至2021年第一季度,公司研发支出金额较上年同期增长331.27%达到1598.7万元,粗略估计2021年相关支出很可能再创新高。

此前一直默默积蓄力量的博日科技在2020年迎来爆发点,点燃引信的则是席卷全球的新冠疫情。

由招股书可见,2018年企业收入仅为7085.9万元,随着疫情发展不断演进,2019年收入翻番至1.44亿,2020年则完成了更为惊人的蜕变,756.25%的飞跃幅度让企业收入额顺利破12亿大关,而且从2021年1季度趋势来看,3个月创收5.43亿的成绩值得期待。

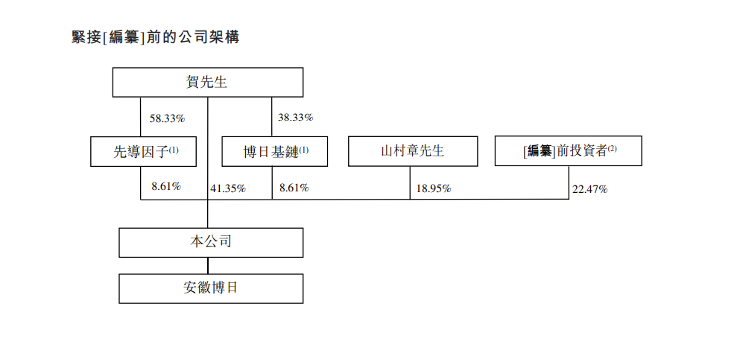

除了业务运营外,博日在资本运作方面颇懂顺应时势的道理。公司创始人为日本商人山村章与中国商人王默坚,彼时的博日注册资本仅为1.5亿日元,山村章持股60%,王默坚持股40%。

2003年王默坚将所持股权以6000万日元的对价转让给现有实控人贺贤汉,此后贺贤汉通过其控股参股的先导因子、博日基链等公司增强对博日科技控制,最终成为公司实际控制人。

变革来自2020年。乘着疫情推动下的业绩猛涨,博日做起了趁热打铁的上市打算。为此,公司进行了三步走战略:

首先,一直为有限公司的博日科技于2020年正式变更为股份公司,将注册资本由3.78亿日元转为人民币6000万,为登陆资本市场埋下伏笔;

同时于2020年、2021年两度引入金主增资,其中2020年拉来了铜陵沪深、中微半导体、华大共赢等帮手,将注册资本由3.44亿日元增至3.78亿日元;

2021年则找来了杭州普华、浙江深改、浙江财务等伙伴,将人民币6000万的注册资本抬升到6331.71万元。

万事俱备后,博日开始考察资本市场选址。2020年9月,企业在完成股份制改制后立马将目光投入到A股科创板市场,并签订了《督导协议》,准备接受中国国际金融股份公司的督导。但最后出于自身考量放弃了登科想法,将目标变更为港股市场,于是便有了6月12日递交招股书的故事。

博日科技及时的抓住了机遇,以爆炸增长的业绩为砝码试图跻身更大的舞台。但众所周知的是,前往港股市场的漫漫长路上,需要考虑的事情方方面面,绝不是单靠业绩就可以一蹴而就马到成功的。

看似无懈可击的博日科技有什么潜在的风险需要应对呢?

紧跟疫情,外销拓展面临重重难题

疫情爆发是推动博日科技产生质变的催化剂,帮助博日在近两年度一并完成销路拓展和业务升级两大步骤。

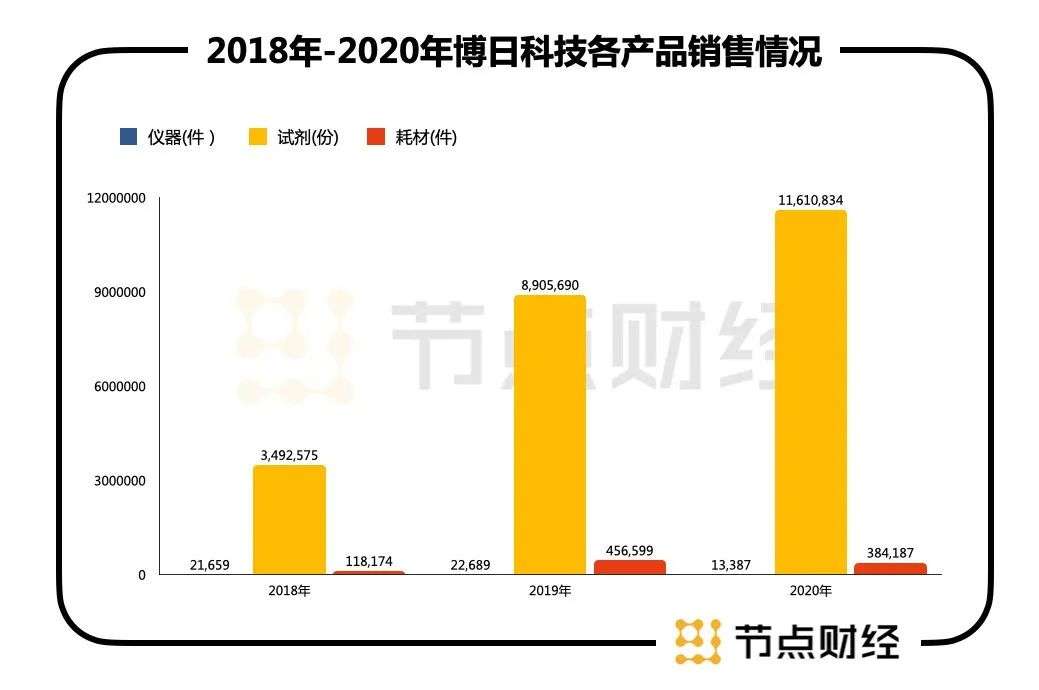

通过上述图表,可以看到疫情持续对博日科技业务转型的影响。比较明显的一点是,试剂业务无论是在销售量,还是收入贡献上都占据着越来越大的比重,收入占比从2018年的9.2%上涨至2020年的42.1%,在2021年一季度中甚至还展现出继续上浮的趋势,这对于博日科技未来发展而言是利好信号。

在这里我们需要首先捋顺一下博日业务链条中各个收入板块的作用,客户前期最先购买的虽然是三项业务中单价最高的仪器,但衡量检测活动是否频繁的判断标准,实际在于试剂的使用。

唯有大规模、频繁的检测才是检测机构生意是否“兴隆”的晴雨表,数据方面则会反映在试剂销量的变化上。博日仪器与试剂的独特匹配关系将会在此时发挥作用,受到下游业务量的影响。目前来看,博日科技的试剂销售量、销售额大幅增加,可以直接说明博日的产品已受到市场的欢迎。

但从宏观卫生的大环境来看,真正观察企业接下来同类业务发展潜力的,还是要看仪器销售量的变动,每销售一台仪器就好比博日新增了一个“销售网点”,更能反应潜在的市场需求。

从这个角度来看,博日科技虽然依旧前景乐观,但强劲的势头有所放缓。在各项业务板块一季度销售量中,仪器销售2.38万件,是唯一不到去年整年数量四分之一的板块,虽然还有漫长的三个季度,此时不好断定最终结果,但开始疲软的增长趋势仍需警惕。

这与疫情最新阶段的发展息息相关。截至6月17日,我国现有新冠确诊患者12516人,日均增长数量至多不超过200例,经过前一阶段全民核酸检测的高峰后,接下来以局部预防、构筑免疫防护群为目标。医学检测在未来很长的一段时间内仍将得到频繁运用,但想要重回巅峰并不现实。

所以,这也倒逼博日将目光放在疫情猖獗的海外市场,毕竟目前海外现有患者在2000万,仅美国、印度、巴西三国每日新确诊数量就有15万人,给博日科技带来新的机会。

2019至2021年一季度,公司境外收入分别达到2830万元、4.55亿及1.43亿,各占收入总额的19.6%、36.9%及26.3%。作为公司目前的现金牛业务,能否继续追随疫情脚步对最终能否上市、能否找到后疫情时代经济增长点实现二次进化起着至关重要的作用。

纵然博日科技并非第一天涉足海外市场,但在如今的多事之秋想要更远更稳的走出去,还面临着许多潜在问题。

排在首位的当数下游经销商管理难题,可以说这是博日科技国内外销售渠道的通病。

博日科技的销售环节十分倚重经销商,近三年一期经销商创收比分别达到64.2%、67.9%、64%及77.3%,截至2021年一季度末,公司经销商队伍已扩充至803支;因此如何找到稳定靠谱的经销商并与之建立长期的合作关系,尤其是在人生地不熟的海外市场,对于企业业务拓展起着决定性作用,如果进展不力,博日产品难免面临着“酒香也怕巷子深”的窘境;

在供应商管理中企业存在两大问题,一是对于临时小额采购的普通经销商,博日从不与之签订经销协议,双方的法律权利都难以得到保障,鉴于医疗检测行业的特殊性,此等漏洞看似微小,却会带来很大隐患。

其次,企业经销商时常会在自己销售区域内自行寻找二级经销商,对于下线的下线,博日更是采用放任不管的策略。尤为关键的是,二级代理们贡献的销售收入占比并不小,仅从近三年来看,占比最小的年份仍有16.4%,最高时则有26.8%。

无论是精密的仪器还是耗材,或者需要完好保存的试剂都要求经销商拥有一定的实力,如此散漫的下游管理模式大大增加了博日科技“背锅”的风险,考虑到企业在上下游对话中并不弱势的地位,出现此等问题实不应该。

除了管理问题,宏观金融环境的变化也不够友好。作为国际通用货币的美元近两年来对人民币汇率接连下降,不断贬值。虽然短期内看似有利于企业对外投资,但长此以往带给公司的资产贬值危害更为严重。

博日科技境外收益主要以美元结算,近三年外销收入占比分别达到37.1%、19.6%以及36.9%,以2020年及2021年的美元收入体量来看,仅仅5%的汇率波动对企业造成的正负损益影响就能达到1234.1万元和1707.5万元之多。

因此,在如何解决经销隐患同时规避汇率风险,是博日需要面对和考虑的问题,容不得大意。

“研—产—销”全方位融资需求

一手好牌的博日后续如何出招?

博日科技的融资需求覆盖“研—产—销”各个方面。公司既要用钱来支持研发、兴建研发大楼,又想完善营销网络、扩大产能、推动各类临床试验。

如此多方面的融资需求并不常见,将此看做没有重点杂乱无序,还是博日科技野心勃勃准备大展拳脚,都有一定道理。说到底还是因为公司近两年业绩暴涨让自己有了底气,为自己所在的PCR产品市场吸引了大量目光的同时推动了行业利好预期。

根据灼识咨询给出的数据,全球PCR产品市场增长迅速,由2015年的52亿美元增至2020年162亿美元,复合增长率达19.3%,在下个10年预计达到388亿美元。具体到中国市场,过去5年由4亿美元发展至27亿美元,复合增长率为远高于全球水平的43%,并会在未来继续维持高增长态势。

当下甜蜜,未来利好,这样的双重福利怎能让博日不甩开袖子加油干?

需要提示的是,虽然新冠疫情目前看来已渡过波峰阶段开始逐渐稳定,但PCR产品覆盖的范围并不仅仅是人类流行病检测。按作用方向可以分为临床检测和非临床检测两大板块。

临床场景主要应用于肿瘤、传染病等方向,2003年非典和新冠疫情均属此列;非临床场景则适用于为作物、禽畜检疫的农业、海关检疫和研发等方面,想要将增长趋势常态化,在非临床应用上加码发力是必经之路。

但是,最现实的问题是博日科技如何能够打通农业销售网络和政府招标采购的环节,产品质量过硬是基本要求,灵活的公关能力某种程度上会起着更重要的作用。

除此之外,博日还想通过收购仪器、试剂制造商的方式打通上游,发挥协同效应,但能否掌握好收购尺度是考验决策层眼光能力的试金石,毕竟因收购产生的商誉暴雷、整合不利反噬原有业务的例子比比皆是。

其实单从企业目前财务和经营状况、所处行业当下发展态势等角度,很难不承认这是一家集天时地利人和于一体的公司。但在现实的资本市场中,你总会听到看到类似的故事,某些公司勤勤恳恳兢兢业业发展了好多年终于借着大势顺理成章陡然做大后,瞬间登天的速率让之前习惯于稳扎稳打步步为营的朴实管理者失了方寸乱了阵脚,一阵猛如虎的盲目操作后直接走向衰落。

这姑且可以称作是资本界的“范进中举”案例吧。博日科技目前正处于刚刚登天的时点,蜕变还是坠落都在于战略层接下来的操作方向。而这一点,才是关注博日科技的人应该聚焦的所在。

你看好博日科技未来的发展吗?欢迎在评论区留言。

发现未来独角兽,项目BP发过来!

如果你的项目足够优秀,希望得到36氪浙江的报道,参加36氪浙江的“未来独角兽活动”,请将你的需求和BP发至36氪浙江项目征集邮箱:zhejiang@36kr.com,我们会及时回复。

36氪浙江——让浙江创业者先看到未来!