新三板资本系研究:BAT新三板跑马圈地哪家强?

新三板在线 · 文/徐玮翎

研报要点:

1、阿里巴巴谋求新零售的产业联动,通过4条线投资了超过33家新三板企业,合计浮盈高达64亿元,成为BAT中体量最大、最赚钱的资本系。

2、相较于阿里的大面积布局,腾讯则偏爱于与“技术宅类”企业进行战略合作,除直接股权投资的15家新三板企业外,已与超过11家企业进行过业务、产品上的开发合作。

3、百度则致力于信息、广告业务的扩展。除了到新三板“掘金”外,百度还在新三板遍地“洒金”。2016年年报显示,新三板上共有11家新三板互联网企业的第一大客户是百度,合计销售金额达3.17亿元。

4、从投资情况来看,BAT在新三板的投资并不图短期收益,而是出于标的带来的产业链战略价值,新三板俨然已成为BAT布局互联网战略的“企业筛选池”。

引言

资本总是带着血腥,在市场里寻找回报最高的猎物。中国互联网BAT三巨头的“胃口”可以说是越来越大,哪里热,哪里便会有他们的身影。

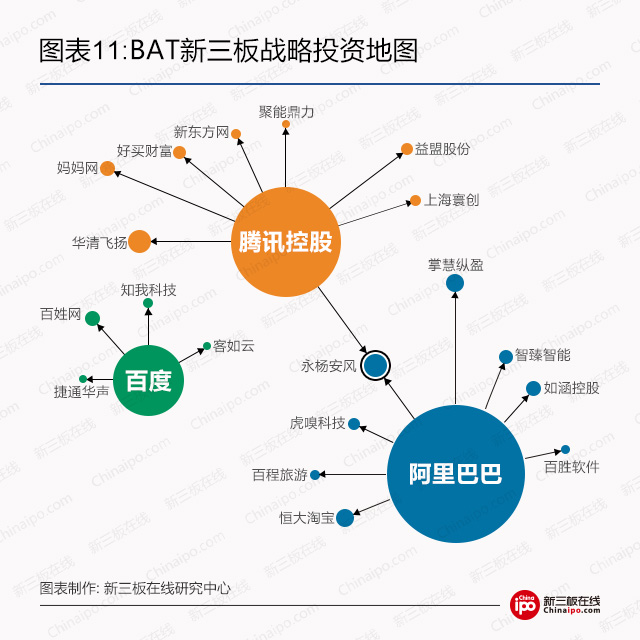

从A股主板战到创业板,再到大举“杀进”新三板。如今,BAT三巨头的脚步已经全面踏入了新三板。截至2017年7月11日,BAT直接/间接投资的新三板挂牌公司(包括挂牌申报中)已超过52家,合计市值高达761.28亿元。

本次新三板在线研究中心就给大家梳理一下BAT在新三板的行业布局与持股策略,论一论BAT新三板跑马圈地哪家强?

一、最赚钱:阿里系——打着新零售的算盘,浮盈64亿元

1、新零售的算盘,A股新三板融合布局

今年7月10日,阿里无人超市落地,掀起了一场零售业的大风暴,那些年马云吹过的“牛X”可算是又成真了一个。而这也仅仅是阿里巴巴向新零售进军的大版图中的一角。

新零售的核心是对线上服务、线下体验以及现代物流三大业务的深度融合。

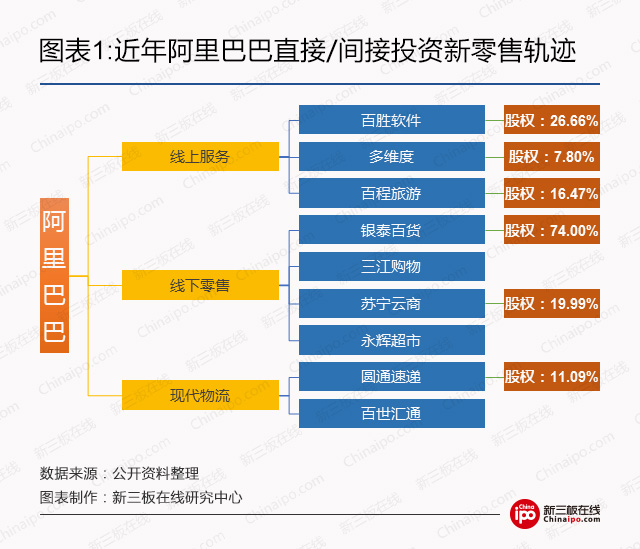

对于线下零售的布局,阿里在1年内直接/间接投资了数家知名实体零售、物流企业。例如银泰百货、A股上市公司三江购物、苏宁云商、圆通速递、永辉超市等,涉及总投资额超470亿元。

至于线上服务的扩展,阿里巴巴则多将注意力集中在新三板。今年6月,阿里巴巴“豪砸”了1.74亿元,认购了全渠道零售解决方案服务商百胜软件26.66%的股权。此外,阿里巴巴还在新三板先后布局了多维度、百程旅游、掌慧纵盈等多家新零售产业链上的互联网企业。

整体来看,阿里巴巴对线下零售、物流业务的布局多选择在A股市场,互联网线上业务的标的选择则多在新三板。

2、谋求产业联动,新三板投资浮盈超64亿元

在新三板,阿里巴巴集团主要是通过阿里巴巴(中国)网络技术有限公司、杭州阿里创业投资有限公司、上海云鑫创业投资有限公司(属于蚂蚁金服旗下)、天弘基金管理有限公司这四个渠道进行投资。

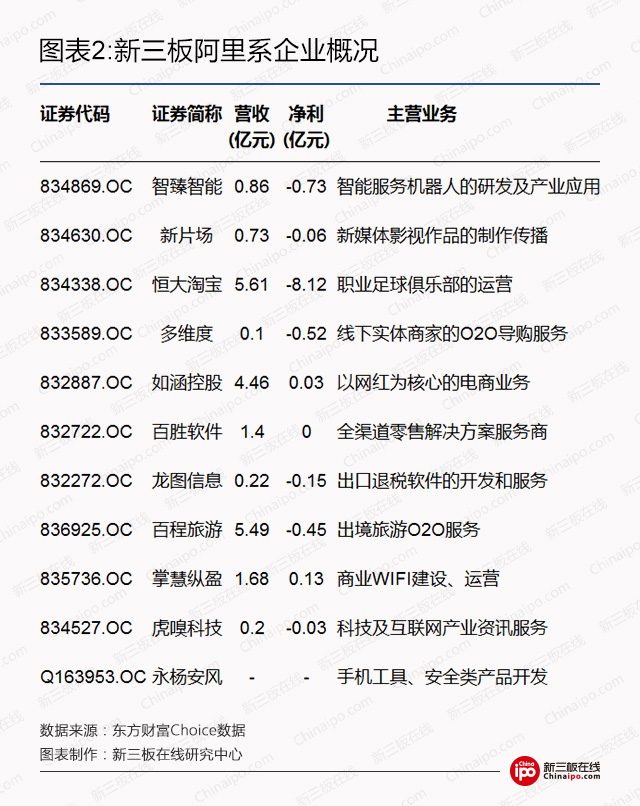

新三板在线研究中心统计,截至2017年7月11日,阿里巴巴(阿里中国、杭州阿里)与蚂蚁金服(旗下公司“云鑫创投”)共涉足11家新三板企业,其中10家已挂牌,合计市值达234.75亿元。

整体上,阿里和蚂蚁金服在选择新三板投资标的时,最主要还是从战略投资角度出发,谋求产业联动。从主营来看,其所投的11家企业大部分集中在消费、互联网、娱乐内容等服务类领域。

而从业绩来看,包括未挂牌但最新一期报表出现亏损的永杨安风,阿里与蚂蚁金服所投的11家企业,实现的2016年净利均未超过2,000万元,且出现了8家净亏损,其中恒大淘宝更是亏损高达8.12亿元。

综合来看,为了契合产业整合需求,阿里巴巴对投资标的的业绩等财务数据似乎并不太在意。

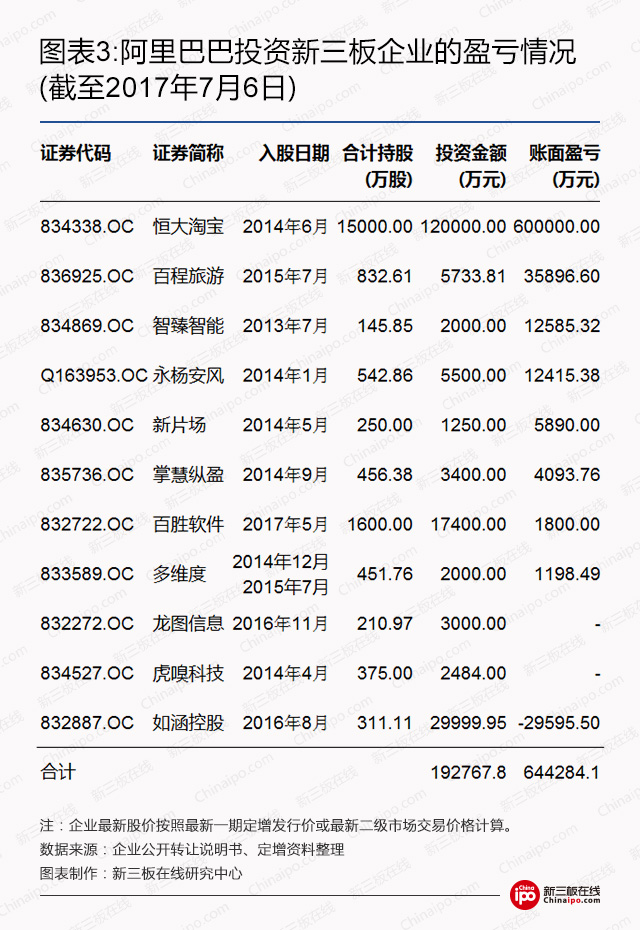

尽管所投企业多家业绩惨淡,但阿里巴巴投资的账面盈亏情况却令人格外“赏心悦目”。新三板在线研究中心据公开资料整理,阿里巴巴投资新三板企业的总投资额达到19.28亿元,账面总浮盈高达64.43亿元,较总投资额19.28亿元翻了3倍。其中,2014年6月认购的恒大淘宝1.5亿股,就让阿里浮盈了60亿元,股价从成本价8元跃至如今的48元/股。

此外,值得注意的是,阿里所投的永杨安风虽尚未挂牌,但其第五次增资45.38元/股的价格已较阿里入股价13.88元/股增长326.94%。

3、旗下基金主攻新三板定增市场

除了直投外,阿里还通过参与定增的方式,布局“心仪”的新三板企业,主要的投资渠道是旗下天弘基金。

天弘基金正是余额宝的基金管理人。截至2017年3月31日,天弘基金公募资产管理规模达12,026.53亿元,连续3年蝉联行业第一。

2015年3月,天弘基金开始布局新三板业务。据东方财富Choice数据统计,目前天弘基金已发行了6只新三板专项资产管理计划,总实际募资规模达7.44亿元。

据公开数据以及Choice数据,新三板在线研究中心不完全统计发现,截至2017年7月11日,天弘基金通过定增、挂牌前增资、二级市场增持等方式投资了共24家新三板企业,涉及资金约4.43亿元,目前浮亏约1,159.01万元。

从个股的情况来看,天弘基金在选择所投资的新三板股票时,更偏重那些交易活跃、条件优质的做市创新层标的。新三板在线研究中心统计,天弘基金投资的24家样本企业中,10家采取的是做市转让方式,有12家属于创新层。从业绩表现看,其中19个企业2016年实现营业收入过亿元,16个企业的净利润超过1,000万元。

当然,作为阿里系的一员,天弘基金在投资新三板时,也有选择的关注相关产业链业务。24家企业的主营主要还是专注于互联网、消费、娱乐、医疗健康等行业,能够与阿里集团、蚂蚁金服产生业务协同。

二、最拼命:腾讯系——5条线布局15子,偏爱“技术宅”

不同于阿里系大面积的“买买买”,腾讯在新三板的布局策略似乎更看重业务上的合作。

1、战略并购:关注高成长的“技术宅”

从新三板腾讯系企业中,可明显看出“计算机出身”的腾讯对于互联网技术企业的偏爱。

腾讯控股在新三板的布局,主要是通过腾讯创业、腾讯计算机、腾讯产业投资基金、林芝腾讯和利通产业投资基金(利通产业四大股东及法人均为腾讯职员)等五种渠道投资。

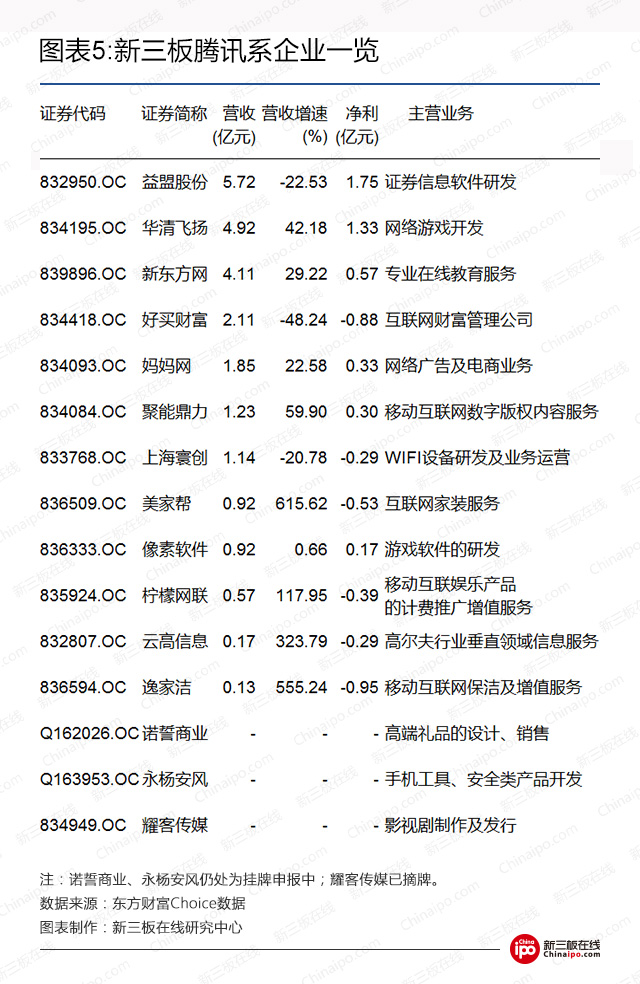

新三板在线研究中心统计,截至2017年7月11日,腾讯在新三板共涉足15家企业,其中12家已挂牌,1家已摘牌,合计市值达268.16亿元。此外,值得注意的是,腾讯所投的永杨安风也有阿里的身影,虽尚未挂牌,但其亏损严重却仍被两大巨头同时相中,均是看中其处于手机安全领域的数据分析和运营能力,其潜力“毋庸置疑”。

盘点表中12家已披露2016年报的企业,新三板在线研究中心发现,其中仍有6家处于亏损状态,盈利能力有待提升。但是,在成长能力方面,共有9家企业实现了营收正增长,12家企业平均营收增速高达139.63%,整体上业务处于快速上升阶段。

尽管所投企业变现能力有待提升,但对腾讯而言,所投的新三板企业能够带来的产业链战略布局价值似乎更重要。在15家企业中,有13家为信息技术行业。具体来看,这些公司分别处于高尔夫、金融、保洁、教育、家装等各个行业的互联网服务细分点。

2、掘金新三板,浮盈近27亿元

布局产业链的同时,腾讯也悄悄地赚得一座“金山”。

新三板在线研究中心统计,截至2017年7月6日,腾讯投资新三板企业的总投资金额达12.32亿元,账面总浮盈高达26.96亿元。其中好买财富、益盟股份、华清飞扬、妈妈网、逸家洁、永杨安风分别给阿里带来了11.57亿元、6.53亿元、4.31亿元、2.35亿元、1.11亿元、1.06亿元的浮盈。

3、偏爱业务合作,与新三板互为借力

综合来看,论投资新三板的企业数量和赚钱能力,腾讯系均比不过阿里系,但若论与多少新三板企业的业务合作的话,腾讯可以说是BAT中的“合作霸主”。除了直接的股权合作之外,腾讯与新三板企业在业务、产品开发合作上交集甚多。

例如,新三板企业华燕房盟就曾与腾讯地图街景房产合作,推出了“云燕安家”2.0平台。云燕安家2.0平台为腾讯地图提供了020的用户引导,腾讯地图则帮助云燕安家平台扩大了媒体资源、提升商业价值。

类似的案例不胜枚举。游戏方面,据不完全统计,腾讯在新三板上的游戏供应商就有8家,除了腾讯已入股的华清飞扬、像素软件,还有墨麟股份、白鹭科技、欢乐互娱、羲和网络、页游科技、超级玩家。

三、最谨慎:百度系——宁缺毋滥,数年仅落下5子

与阿里巴巴的大面积覆盖和腾讯重点布局相比,百度在新三板上的布局不算多。

1、少而精,致力于信息、广告业务扩展

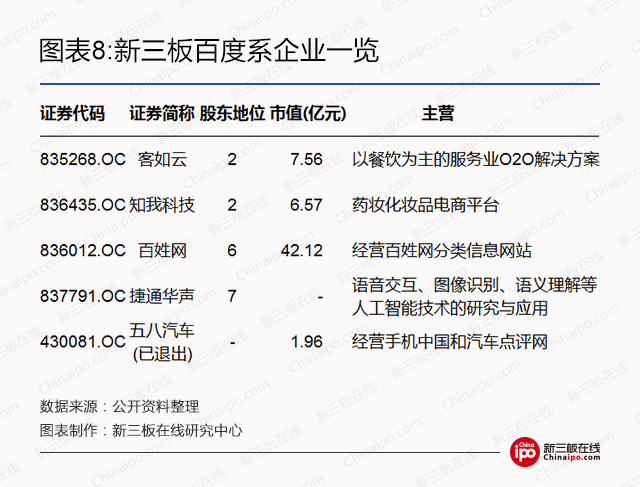

新三板百度系企业相对阿里、腾讯就略显得较为清冷。截至2017年7月11日,百度投资新三板的项目只有5个,主要是通过两条投资渠道来布局:北京百度网讯科技有限公司、北京鼎鹿中原科技有限公司。

除去已在2015年6月退出的五八汽车,新三板百度系企业合计市值为56.25亿元,在新三板BAT资本系中,可以算是体量最小的一支。从所投企业的主营来看,搜索引擎出身的百度更偏爱于选择能够与自身主营信息、广告等业务产生协同效应的企业,其所投的企业主营多为O2O服务商、网站类企业。

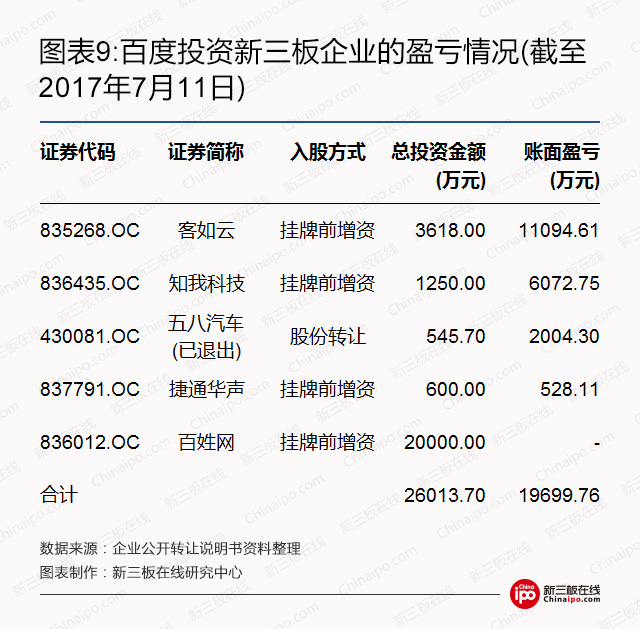

投资方面,和其它BAT巨头一样,百度投资新三板的方式更偏爱于挂牌前的风险投资。截至2017年7月11日,百度投资新三板企业的总投资金额达2.60亿元,账面总浮盈达1.97亿元,除百姓网暂无盈利外,其余投资标的的回报率均超过80%。

值得一提的是,百度在2015年6月已成功退出了五八汽车的项目。百度曾在2011年6月、2012年合计购买了五八汽车510万股,每股价格为1.07元/股,占公司总股比达51%,并成为公司的实际控制人。2015年6月,百度以2.5元/股将其所持股份全部转让,成功退出,净赚了2004.30万元,投资回报率高达367.29%。

2、11家新三板企业的第一大客户

身为全球最大的中文搜索引擎,百度也与多家企业保持合作,为其导入流量,更有多家新三板企业就靠着百度“维持生计”。

新三板在线研究中心不完全统计,2016年共有11家新三板企业的第一大客户为百度。具体来看,销售金额最高的为百度参股的百姓网,高达1.14亿元,占比33.41%;销售占比超过70%的有4家,分别为香哈网(94.95%)、六智信息(90.71%)、爱问科技(86.14%)、驱动人生(70.09%)。其中,驱动人生近期的IPO申请获证监会受理。

从业务来看,11家百度的新三板供应商中有8家主营为互联网广告及营销业务,而有3家则为百度提供的是专业性的技术服务。

四、 结论:BAT各有侧重,当为新三板的互联网战略投资者

投资方式方面,财大气粗的BAT擅长的投资风格多属于企业挂牌前的股权风险投资,同时还通过参与定增、二级增持等方式,布局心仪的新三板企业。

从投资情况来看,BAT三系在新三板的投资并不图短期收益,而是出于标的带来的产业链战略价值,随之展开相关业务、产品上的合作。

新三板俨然已成为BAT布局互联网战略的“企业筛选池”。

免责声明

本报告中所提供的观点及信息仅供参考,不构成任何投资建议。本报告基于已公开的资料或信息撰写,但本研究中心不保证该等信息及资料的完整性、准确性。本报告所载的信息、资料、建议及推测仅反映本研究中心于本报告发布当日的判断。

在任何情况下,本研究中心不对任何人因使用本报告中的任何内容所引致的任何损失负任何责任。本研究中心对本声明条款具有惟一修改权和最终解释权。

本文出品:新三板在线研究中心。研究员:徐玮翎。

转载声明:本文为新三板在线原创文章,转载请注明出处及作者,否则侵权。

风险提示:新三板在线呈现的所有信息仅作为投资参考,不构成投资建议,一切投资操作信息不能作为投资依据。投资有风险,入市需谨慎!