融资“紧箍咒”紧逼“钱袋子”,中小房企如何生存和自救?

编者按:本文来自:每日经济新闻,作者:吴若凡,编辑:魏文艺,36氪经授权转载

一边是上半年高达2108亿元的到期债券;一边是包括信托在内的房地产融资风险防控加强、规模严控。

房企正在经历一次“缩衣紧食”的考验,一次对“钱袋”的保卫。

记者注意到,近期五洲国际、新光集团、华业资本、中弘股份等企业相继爆出债务危机。其中,中弘股份甚至因为债务爆雷于2018年12月退市;市值曾达400亿元的银亿股份,也在2019年6月因债务问题,提出了破产重整申请。

克而瑞研究中心总经理林波直言,2019年二季度以来,一些大型房企还能依靠银行融资,但中小型企业的境内融资渠道逐渐遭遇压缩,压力越来越大,净负债率较高、融资成本较高的房企更可能面临更大风险。

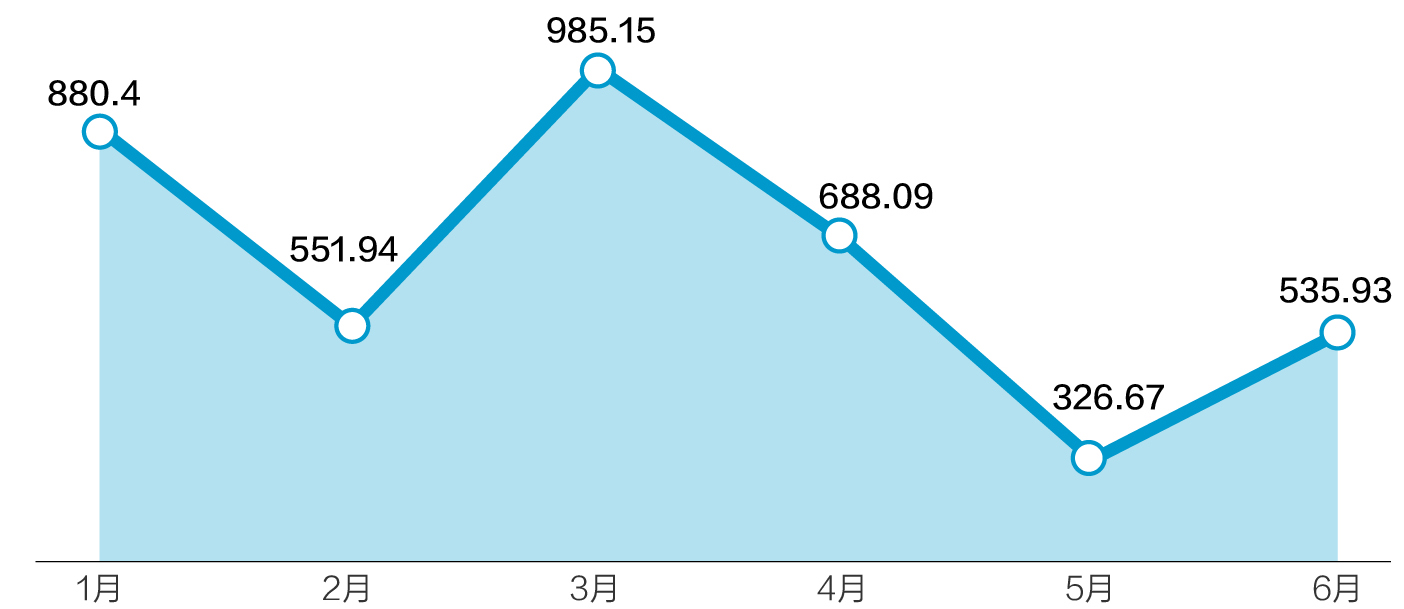

2019年上半年典型上市房企债权融资规模走势(单位:亿元)数据来源:上市公司公告、同策研究院 每日经济新闻 邹利制图

中小型房企融资压力倍增

克而瑞数据显示,今年一季度过后,从4月份开始房企单月融资便持续减少。5月份房企发债规模大幅缩水,95家典型房企境内外发债总量210.6亿元,环比下降73.1%,为2017年3月以来的最低值;至6月份单月融资已经降至两年来的最低值,仅为492亿元。业内预测,在目前的融资环境之下,房企的单月融资额可能继续会维持在低位。

“当下房企市场化融资途径融资愈发困难,资金需求较大的房企采用多元化融资方式,但融资金额有限,小企业融资则更加困难。”同策咨询指出。

的确,融资环境收紧的下半年,小型房企或是“第一波”遭受冲击的。

林波表示,一些资金紧张的企业,想融资则只能走非标融资,如信托、基金、理财。而即使是非标融资,政策趋势也愈发紧张,如针对房地产信托公司产品,政策已要求“不允许超过6月份”,即后续不允许新增规模。

随之,海外发债成为不少房企保证资金的途径,5~6月的房企海外发债虽然发行量环比是下降的,但比例逐渐上升。

今年上半年,房企境内外债券类融资总额4286亿元,占2018年全年的59.3%。其中,境内发债1402亿元,占发债总量的33%;境外发债2883亿元,占比67%,相较于2018年上升了19个百分点,发债规模大。

“海外发债明显放量,主要就是因为国内发债过审批很少,资金紧张的企业不得不选择其他渠道。”林波表示。

但不容忽视的是,境外债券融资成本达8.34%,较于2018年全年增长1.19个百分点。实际上,2019年上半年以来,房企新增债券类融资成本为7.25%,较2018年全年上升0.77个百分点,普遍呈上升趋势。

境内渠道受限,海外成本攀升,对中小型企业而言压力不容忽视。

克而瑞分析师房龄告诉记者,今年6月份发行的海外债票面成本普遍较高,部分甚至超过了10%。其中如华南城及新湖中宝的票面利率分别达到了11.875%、11%,若算上综合融资费用,实际成本还将更高。

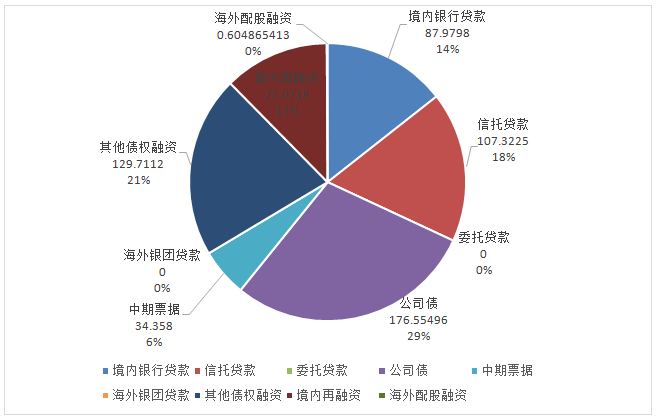

2019年6月典型上市房企融资方式占比(单位:亿元)数据来源:上市公司公告、同策研究院

财务不良企业或陷危机

在这一场行业优胜劣汰中,资金周转率低、债务压力大且紧急的中小房企,面临的压力和风险首当其冲。

以银亿股份为例,其市值一度达400亿元。2016年为改变主业单一,银亿以120亿元的价格开启收购(美国ARC、日本艾礼富和比利时邦奇),转型“房地产+高端制造”双主业的综合性公司。为筹措资金,亿银选择了举债与股权质押,埋下了债务危机的导火索。

2017年地产调控加码,银亿房地产业务雪上加霜。加之汽车行业寒冬来临,汽车业绩大幅下滑,导致2018年银亿股份的总净利润仅为-4.74亿元。伴随债务到期,2018年银亿的持有现金降到了历史新低的8.35亿元,而现金短债比则下降至0.09,短期的偿债压力巨大,最后出现债务违约。

一位不愿具名的机构人士向记者表示,“很多中小房企目前可能还未必到银亿这个地步,但一些小房企已经开始卖项目,这是出现生存危机的前兆。至少机构会担心企业未来,对企业在资本市场的融资更不利。”

除短期债务高企,净负债率较高、融资成本较高的企业,同样面临风险。

据克而瑞数据,目前房地产业内平均净负债率约70%,不少企业净负债率超过100%,比如泰禾的300%,中南的160%。

上述机构人士认为,这类企业需要尽快把现金周转出来,才能抵抗风险。

但不容忽视的是,不少企业都参与了2016~2017年的高价拿地,也拿了不少三四线城市的土地,甚至有些房企货值里约80%土地都在三四线城市。

林波认为,失去了棚改红利的三四线城市,去化速度下降明显,一些重仓三四线的房企销售压力会明显增加。所以也能看见,今年以来房企纷纷回归一二线,这类城市虽然有限价压力,但去化不成问题。

“重仓三四线城市的这类企业,如果现金无法覆盖短期负债,要么在项目股权上进行处置、转让,回笼资金,要么以房抵款、向供应商押款;当然,最简单的办法还是降价促销。毕竟在这一波行情中,如果项目去化一旦出现问题,没有踩准节奏,等待房企的将是灭顶之灾。”林波表示。

“相对而言,全国化的大企业项目分布均衡,可以平衡销售节奏,来抵御风险。如果是布局少的企业,则压力更大。”房玲则认为,即使在拿地和城市布局层面,大企业也的确展现出了更高的抗风险能力。

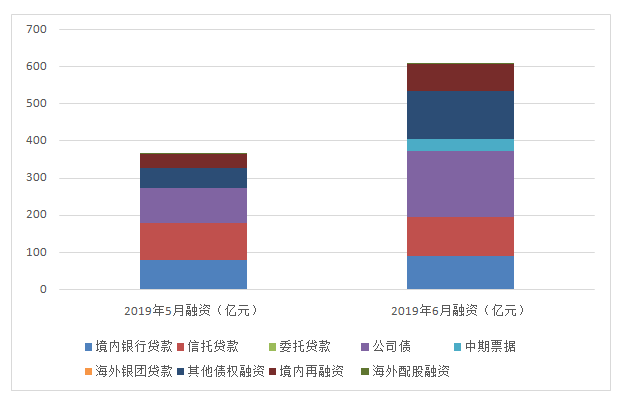

2019年5月、6月典型上市房企融资情况对比 数据来源:上市公司公告、同策研究院

高周转自救与“多条腿”求生

面对风险,企业有哪些“降压”办法?

林波指出,如果前两年拿的土地能顺利变现,对企业现金流、资金链就不会造成影响。所以,高周转、能够在时间内完成销售和资金回笼,依然是房企“自救”的关键。

“此外,处在调控中,如果企业出现资金问题,要么去融资,要么卖资产。”一位业内人士直言。

记者观察发现,为缓解资金压力,今年上半年以来房企的股权融资金额及占比不断攀升。

2019年6月份克而瑞监测数据显示,40家上市房企实现的股权融资金额为75.68亿元,环比上涨83.17%(5月股权融资总额41.32亿元);占总融资金额比重为12.37%,相比上月份的41.32亿元(占比11.23%),绝对值及占比双升。有4家房企选择项目子公司部分股权转让。

“在债权融资受限的情况下,越来越多的房企不得不选择股权融资,通过项目子公司部分股权转让进行融资。”上述人士认为,多元组合融资,也是房企多采取的方法。

例如金科股份、泰禾集团就采用了境内银行贷款、信托贷款、其他债权融资三种债权融资方式;阳光城采用了境内银行贷款、信托贷款、发行公司债三种债权融资方式;中南建设采用了境内银行贷款、发行公司债及其他债权融资三种债权融资方式。

该人士进一步表示,债务方面,企业还是要提前做好债务到期提前偿还的规划。“有些企业出问题,就是因为一笔债务到期,出现连锁反应。一旦出现一个债务违约,未来预期会很大程度降低,不从根本解决而不断借新还旧,容易陷入恶性循环。”