“心动怪象 ”背后:游戏产业大变天

编者按:本文来自微信公众号“海豚投研”(ID:haituntouyan),作者:海豚投研,36氪经授权发布。

好产品 + 新渠道,才是中国游戏下半场下游戏厂商变身黑马的破圈之道。

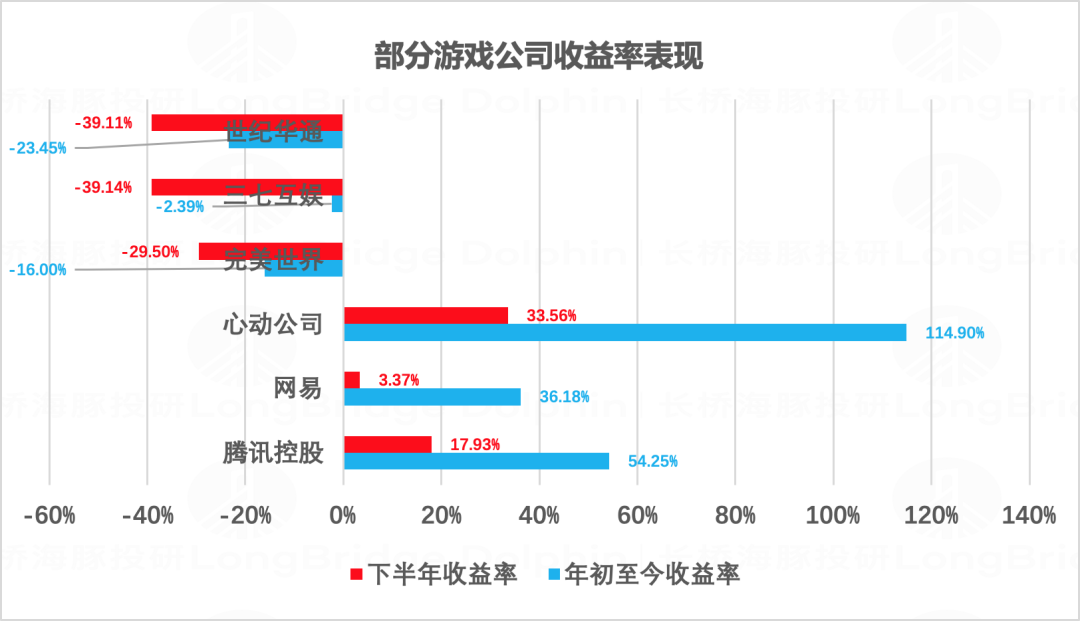

2020 年即将过去,对于游戏市场来说,今年是充满争议的一年。从上半年因为疫情带来的整体行业业绩爆发,到下半年高额买量的效果未及预期,游戏公司股价在今年相继新高后一路走低。

市场对于游戏行业除龙头公司(腾讯、网易)之外的公司,未来是否具备持续造血能力又一次深深的产生了质疑。

在市场信心如此不确定的情况下,还有一家公司在股价上的表现亮眼,在国内一众中小游戏公司中脱颖而出——心动公司 (2400.hk)。心动公司于 2019 年底在港交所上市,年初至今涨幅超 145%。

而与此同时,2020 年半年报披露,心动在上半年其他游戏公司业绩爆表之际,其自身游戏运营收入增速仅 8%,整体收入增长也不到 10%,远低于同期行业增速 22.34%(来自 2020 中国国际数字娱乐产业大会)。

那么,同是游戏公司,游戏业务看似明显掉队,心动却大幅领涨同行,“心动怪相” 背后到底反应是怎样的行业和公司基本面?这样的溢价表现是否具备长期持续性?要回答这两个问题,理解心动的 “特例” 性,我们先要搞清楚这两年游戏行业的翻天巨变。

本篇作为心动公司投研价值探讨的三部曲之一,我们就重点来看心动所在游戏产业链上中短期、长期的预期到底发生了什么变化。

一、长期预期:云游戏——远水不解近渴

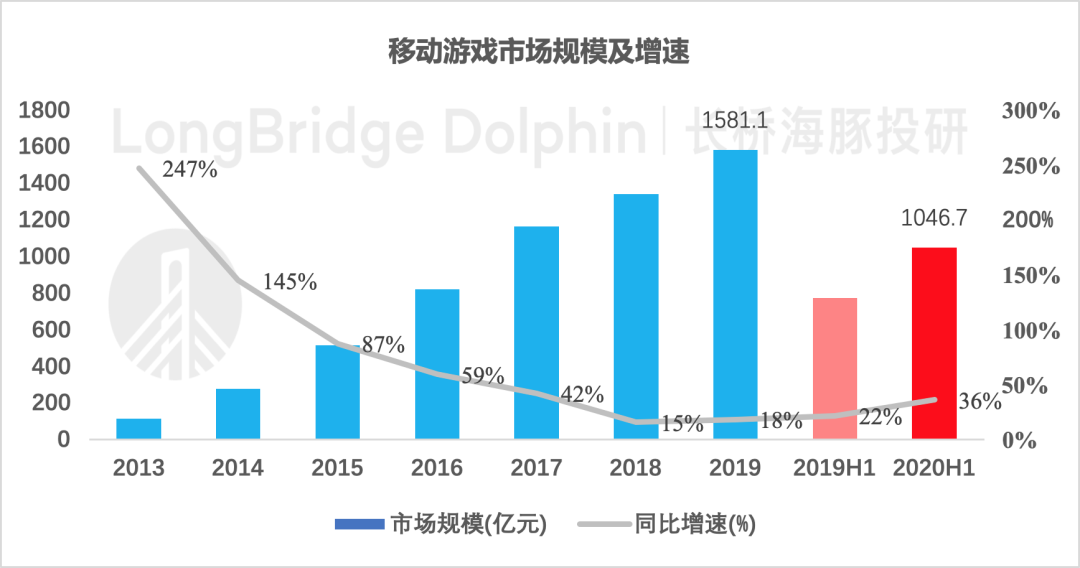

游戏行业苦高增长久矣!近 5-10 年,全球游戏市场规模一直保持 10% 左右的增速发展。主机游戏、PC 游戏则维持在 5% 以下的增速,俨然已是成熟行业的发展速度。

移动游戏市场在受益于 2011 年开始兴起的智能手机浪潮,高速发展了几年之后,当前也出现了下滑态势。虽然 2020 年的新冠疫情对游戏行业有了一个短暂的活力激发,但中长期来看游戏行业急需一个新的高速发展方向。

数据来源:游戏工委

从历史发展来看,游戏行业每一次的变革性高增长都伴随着技术的迭新或者现象级内容的出世。

游戏设备的技术迭代对设备大小、便携性、存储空间、运行流畅度等方面进行了优化升级,给游戏开发提供了更广阔的设计空间(画面精美度、剧情背景、人机交互复杂度、运行流畅度)

除了技术革新,一个游戏行业的大增长行情还需要叠加适配的现象级内容。现象级内容的出现在一定时期内能引爆整个市场。

从街机到手机,每一次设备技术的更迭,结合适配设备的优质内容,才能带动每个细分市场的高速成长。

值得一提的是,如果技术在未完全成熟,相应的现象级内容还未出现的情况下,新行业对于整体游戏市场规模向上拉动效果的将非常小。若技术和内容一直未发生较大改善,短期看似已经引燃的市场也将会迅速熄火。

四年前被热捧的 VR 游戏就是一个例子。VR 行业终究还是因为技术未达到用户体验的临界点而从神坛跌落,当初被资本热炒的 VR 项目大多归于沉寂。

二级市场也不例外,最突出的例子无外乎是暴风集团,其在 VR 之火点燃早期就巨额押注 VR 设备——暴风魔镜,在国外 HTC、Oculus、PlayStation 等高价 VR 设备面前,暴风魔镜以其价格优势在国内市场获得一众黑科技尝鲜者追捧,反应到二级市场上就是暴风集团的股价一路走高。

然而随着 VR 泡沫的破灭,暴风集团也落地一地鸡毛。如今来看当年的暴风魔镜,不免有些唏嘘。

对于当下的游戏行业来说,短期内可以期待的最大的技术变革就是 5G 的普及应用了。在 5G 时代,云游戏被市场寄予了厚望。伽马预测国内这一新增市场今年有望达到 10 亿元,2 年后将接近 50 亿规模。

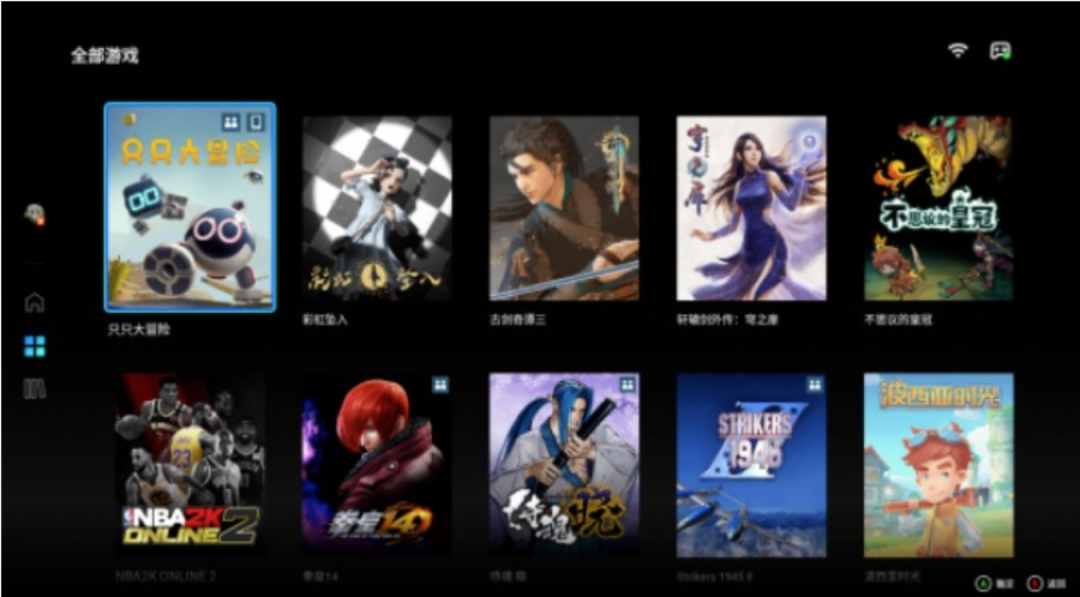

12 月 12 日,腾讯云游戏平台 Start TV 版(覆盖多款经典主机单机游戏)发布

但远水救不了近火,云游戏给整体行业带来显著增量市场的时机更多还是得看长期。云游戏平台,尤其是移动端平台,目前延迟率还非常高,大大影响用户体验,5G 技术加持至关重要。

2020 年是 5G 落地商用的元年,根据中国信通院统计,截至 2020 年 11 月国内 5G 手机出货量占同期手机出货量的 68%。可以说,在未来 3-5 年内(用户换机周期一般为 2-4 年),5G 手机基本可以全面取代 4G 手机。

然而在技术优化普及之下,还需要培养用户新的消费习惯。未来云游戏市场更多会采取平台化运营模式,即游戏公司通过会员付费模式(类似国内长视频的模式,基础会员费来玩大量游戏资源,少量游戏用 VVIP 来实现)来获得收入,当前国内用户的游戏消费习惯——免费下载 + 游戏内服务——需要改变。

短期内若没有适合于云游戏平台的现象级大作出现,恐无法很快地去培养用户平台付费的游戏消费习惯。

当前更加重要的变化和看点还是在中短期游戏产业链的重塑。

二、中短期:产业链重塑进行时

如上文所说,游戏行业高增长主要看技术和内容革新。在没有出现革新的情况下,除非有类似疫情这样的偶发性驱动因素出现,短期内整体行业更多的还是处于一个相对稳定的低速成长阶段。

低速稳定增长并不意味着整个游戏行业都没有看点,恰恰相反,近几年游戏产业链发生了非常大的变化,与此带来的则是不同游戏公司业绩的出现高度分化。

产业链变化核心主总结起来主要通过两个现象来佐证:“渠道势力变迁” 与游戏厂商 “买量失效”。

① 渠道:新势力 vs 旧势力

游戏产业链上,传统游戏产品议价力相对较弱,一直有渠道为王的说法:游戏开发者辛辛苦苦开发好游戏后,但是渠道商凭借流量优势,直接拿掉 30%-50% 的销售收入,游戏厂商 “不听话” 的下场,就是无限期的下架整改。

对于移动游戏 CP 来说,传统的分发渠道——iOS 端的 App store 和安卓系下的各大手机厂商应用商店以及腾讯应用宝等第三方应用商店,一直在产业链收益分成上拥有绝对的话语权。

但随着新兴渠道的崛起,这种格局正在悄然生变:

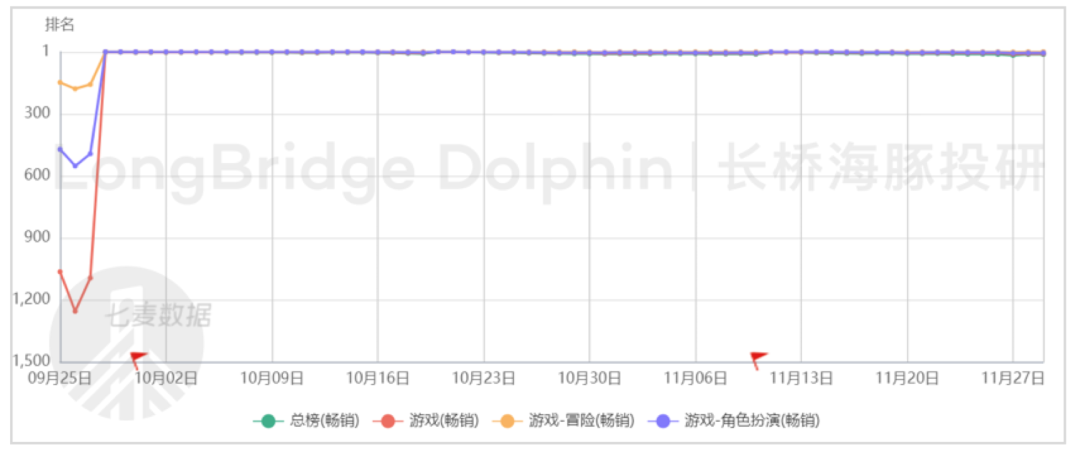

今年 9 月,米哈游和莉莉丝同时宣布:各自最新的拳头产品——《原神》和《万国觉醒》,不会上架华为游戏应用商店;《原神》还宣布不会上架小米应用商店、腾讯应用宝。

尽管没有上架主流的安卓渠道,但在其他宣发渠道的投入以及在顶流的泛娱乐平台 B 站上架的助推下,两款游戏上线后的首月表现似乎并未受到影响。

据 QuestMobile 监测,《原神》和《万国觉醒》9 月 MAU 分别为 1015 万和 224 万,《原神》更是在 iOS 畅销榜中持续霸榜第一。

数据来源:七麦数据

有了 “叛逆” 的领头羊,以后将会有越来越多的优质 CP 叫板传统分发渠道,也就是说未来腾讯和应用商店不再是游戏厂商绕不过去的一道坎。这个背后本质上体现的是新的流量和时长平台会带来游戏分发平台的格局重塑。

② 买量悖论

游戏买量非常常见,是游戏分发环节必然一环。比如,除了搜索之外,在我们浏览微博、贴吧、头条、抖音等顶流社交平台或者是运行一些热门 App 时,我们也会很容易看到以图片、视频等呈现方式的游戏广告以及相应的下载链接,这就是游戏公司为了加大自身游戏曝光度而采取的买量推广模式。

热门社交平台往往拥有巨大流量以及较高的用户使用时长,能够在短期内迅速给新产品带来非常好的引流效果。

图片:微博与热门 App 的推广信息

按道理来说,新渠道的崛起,对很多中小游戏厂商应该是福音。新渠道的分成低,也就是说很多游戏厂商的销售费用应该有所改善,但今年三季度的财报确是一个相反的趋势:游戏买量之下销售费用率飙涨。

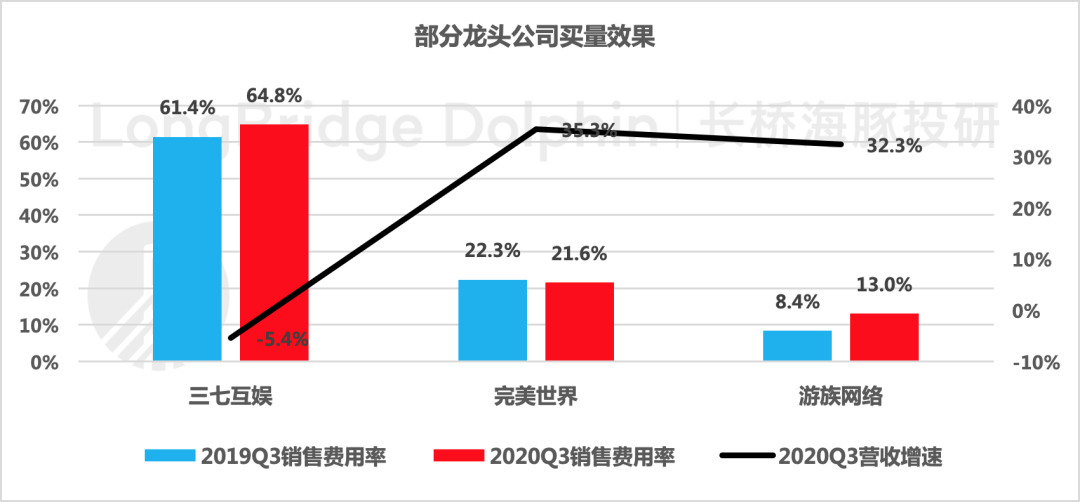

前段时间,国内游戏企业三季报不断发布,后疫情时期缺少了整体行业抬升估值的刺激因素,更多的是企业之间表现出现高度分化。但在面对众多游戏龙头收入增速显著小于销售费用增速的成绩下,市场明显是对整体游戏行业是失望的。

近两年兴起的买量模式在短期刺激游戏流水表现的同时,也使得流量成本被做的越来越高。

游戏龙头中三七互娱的买量风格尤为明显,2019 年整体销售费用率接近 60%,其中互联网流量销售费用占比达到了 90% 以上。2020Q3 业绩中,三七单季营收同比下降 5.39%,而销售费用率却在攀升,买量对于推高流水的边际效用越来越小。

除此之外,其他龙头公司如游族网络等,2020 年三季度单季的销售费用率也在大幅增加,同样表现出高额营销下的流水增幅却未成正比。

数据来源:各公司财报

成本不断堆高后当投入产出比小于资本预期收益率的一个临界值,很容易导致模式反噬:游戏公司依赖买量,习惯养成短时间内也很难戒掉,长期买量等于将把研发这种资产型投入做成了留存率不高、用户忠诚度不足下单纯买流量的费用型投放,类似饮鸩止渴,侵害的是公司长期下优质自研能力。

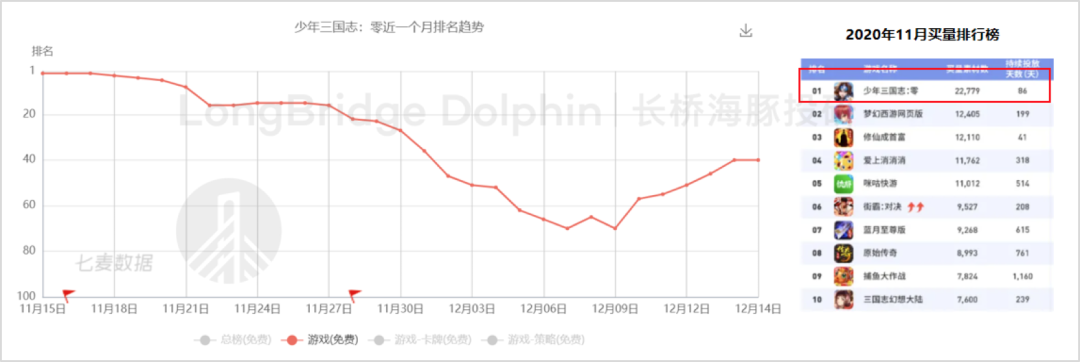

以游族网络旗下游戏《少年三国志:零》为例,该游戏于 11 月 12 日公测,在整个 11 月买量素材数位列国内榜一,且远超第二名。

但从游戏下载排行榜来看,不到一个月很快从上线首日的第一名滑落至 70 多名,其热度消退之快可见一斑,巨额买量并没有带来原本期望的持续霸榜和亮眼的流水。

数据来源:七麦数据、Data Eye

结合(①)——(②),新流量渠道崛起,而买量反而不再奏效,海豚投研认为,背后反映的是游戏行业硬币的另一面:

用户对于游戏产品力本身的追求在强化,中国的游戏产业正在从 “渠道为王” 迈向美国等成熟市场的 “内容至上” 的过程中。

目前,好产品 + 新渠道,才是中国游戏下半场下游戏厂商变身黑马的破圈之道:

优质游戏研发商的话语权在快速被抬高。

可以同时提供” 发行与渠道” 功能的平台化趋势逐渐凸显。渠道市场由于众多渠道新势力的进入,流水分成的话语权在降低。而社交平台的 “推广 + 发行” 的商业模式也使得传统渠道商的固定分成模式弊端尽显。