中国公司集中上市抵御资金短缺,这轮资本寒潮会持续多久?

编者按:本文来自《财经》杂志,记者:陈钦房 宫一柳,编辑:宋玮。36氪经授权转载。

图说:2017年11月8日,新经济独角兽阅文集团在香港上市。

在美国发动全球贸易争端不足三个月、全球经济形势难言乐观背景下,上市潮正在中国公司中爆发。“这个密度有点疯狂。”一位律师告诉《财经》记者,他服务于香港上市的两大律所之一。

2018年上半年,有101只新股登陆港交所,较去年同期上涨了49%。德勤预计,今年下半年香港将迎来10家独角兽上市,其中融资在百亿港元以上的至少有5只。外界熟知的公司有小米、美团、映客、宝宝树、艺龙等。根据毕马威预测,全年港股IPO募资总额将超过2500亿港元,较去年全年的1290亿港元接近翻番。

与高涨的上市热潮相对的,是港股市场的持续走低——2018年上半年,恒生指数从1月29日的33483点,到7月4日的28241点,跌幅约14%;上半年发行新股创新高,总融资额却较去年同期下降了8%——而这并没有减缓国内公司争相赴港上市的进程。

同时,还有一批登陆美股的公司,从年初的三大视频股,到优信、拼多多。其中拼多多成立仅三年。

“除了到上市时间点的公司外,有大量公司是赶窗口期的。”上述律师观察到,很多提交赴港上市申请的公司,发展与盈利情况并没有到成熟期,而是迫于环境压力。

《财经》记者采访的多位行业人士认为,资本寒冬是这个窗口期形成的主要因素——一级市场募资困难,公司融资难,通过发行股票募资是公司的最后选择。

最先感知寒流的是二级市场——Wind数据显示,2018年上半年A股受重挫,117只个股跌幅超50%,766只个股跌幅在30%到50%之间,1622只个股跌幅在10%到30%之间,三者合计占比超过70%。A股总市值蒸发6.5万亿元。

寒流的源头,可以追溯到2016年起一系列去杠杆政策,2018年资管新规加速了寒流滚动——4月,《关于规范金融机构资产管理业务的指导意见》公布,资管新规收窄了作为一级市场主要资金来源的银行放贷,因此私募机构资金输入减流,股票投资减少,价格跌落。

市场资金来源越来越不明朗,一场自上而下推动的资本寒潮正在来临。从私募、VC到公司,每个角色的战略都将被重组——那些处于钱荒中的公司,估值泡沫会进一步破裂,优胜劣汰的进程将大大加速。

寒冬会持续多久?中信证券明明团队研究认为,目前去杠杆及破刚兑或将持续到2019年底。若一切平稳,寒冬将暂告一段落。但即便熬过寒冬,并不意味战斗结束。人工智能解决方案企业PerceptIn创始人刘少山认为,2020年是一个很大的分水岭,如果没有好的商业模式,企业将被淘汰,既便熬过寒冬也难再获得融资。但对初创企业来说,如何熬过寒冬已是当下更重要的事,一级市场局势正在改变。

一级市场募资难

“去年我们投出了十几个亿,今年一分钱还没投出去。”一家覆盖全轮次的中型规模基金投资人在2018年中告诉《财经》记者。该机构募集的资金主要来自上市公司、信托、理财机构以及高净值人群。

来自山东一家上市公司数亿元人民币的募资协议被紧急搁置,因为这家公司也没钱了——国内二季度消费逐渐疲软,上市企业无法回笼客户的欠款,银行又紧缩贷款额度,现金流吃紧的该公司暂停了对外投资。

市场资金紧张后,GP(普通合伙人)的弱点暴露出来。“一级市场GP专业化程度还不够。”朴汇资本执行董事陈也告诉《财经》记者。LP(有限合伙人)对GP压力极大,退出能力弱再遇上钱荒的基金不在少数,湖里退水时LP发现很多GP在裸奔,整个行业专业度还是很初级,真相暴露后,加大了募资难度。

2018年上半年,类似的场景在人民币基金屡次上演。一位成立多年的头部风投公司合伙人告诉《财经》记者,募资问题是目前基金主要危机之一,收窄是大趋势。

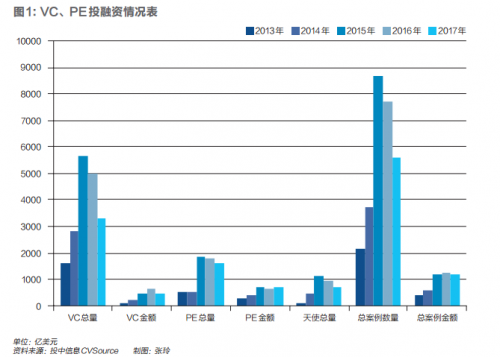

从2017年开始,私募基金市场资金缺口明显——根据投中研究院报告显示,2012年-2017年,开始募资的基金规模在2017年上涨明显,升至5349亿美元,但是完成募资的基金规模基本和2015年持平。

新增资本量从2017年12月至2018年4月持续下降。4月,资管新规出台,打破银行刚兑,从理财产品入手,控制住银行资金来源,减缓金融机构扩张。新规提高投资者投资私募基金、信托等机构的门槛,原先给高净值人群设置的门槛为100万-300万元,而新规出台后将其提至500万元,直接减少合格投资者数量。新规限制银行、信托等机构的通道业务,使得原先容易流入私募机构的资金被卡住。私募机构拿不到钱,也就难以投入股市和一级市场。

“去年上半年股票质押能做都做,下半年看心情做。”一位券商理财顾问告诉《财经》记者,去年上半年股票质押利率5.5%,下半年6%,现在已经7.8%了。券商不敢承接股票质押,一些上市企业出现了资金荒。

预期违约率攀升以及融资困难,也使金融机构开始收紧贷款,关闭了资本市场的“水龙头”。资本市场像个大湖泊,一级市场属于湖泊旁的稻田。当资本市场自身的水源被截流后,能流入一级市场及股市的水流也将大幅减少。清科研究中心6月发布的数据显示,从2017年6月至2018年5月,新募集基金数从2018年1月达到最高峰后出现“断崖式”下降。

这场去杠杆政策调整,显示出2008年金融危机后四万亿政策刺激的后续隐患。国内宏观债务率在2008年以前稳定在130%左右。美国次贷危机后,中国宏观债务率到2016年已经升至242%。当时国内产能过剩,钢铁、煤炭等实体产业利润下滑、亏损,面临破产。经济增速从2010年的10.6%下降到2016年的6.7%。

杠杆率过高,为摆脱依靠举债发展经济的模式,避免经济出现重大风险,必须降低杠杆率。居民、非金融企业、政府三大部门中,企业负债最高。

2016年经过供给侧改革,将煤炭、钢铁等行业中未达到监管要求的企业出清,企业部门杠杆率由2016年的158.2%回落至2017年的156.9%。进入2018年,改革的利剑挥向了债务的源头——金融机构。控制住水源,就控制住了整个湖泊的水位。

在国内稳步推进去杠杆的同时,美国发起了贸易争端。同时,美联储连续加息,引发了全球资本市场的变化。从2015年到目前为止,美联储已经加息了7次。2018年6月,美联储又一次加息,将联邦基金利率从1.50%-1.75%提升到1.75%-2.00%之间,年内可能还会有两次加息。这会引起美国资本回流,加上减税政策,更多企业也将回美国,利空资本市场。

中国资本市场寒冬正在逼近。

股市暴雷,基金清盘

“上半年个股闪崩之多前所未有,投资者财富的毁灭也是我从业25年来前所未见的惨烈。”中欧瑞博董事长吴伟志如此形容上半年股市。

A股遭重挫的原因之一,来自于特朗普。

中大期货资管部首席投资官袁玉玮认为,特朗普是有备而来,趁中国去杠杆之际,发动贸易战,以牵制中国经济发展。

3月23日凌晨,特朗普针对中国贸易签署备忘录,将对中国征收500亿美元惩罚性关税。全球股市暴跌,当日上证指数跌去3.39%,收盘为3152点。此后一个月,股市渐稳,上证指数在3150点上下徘徊。

贸易争端与去杠杆正同步进行,年初到5月,近20只债券出现违约,包括大连机床、丹东港、亿阳集团、中城建、神雾环保、中安消等企业,金额超130亿元。

中美双方代表继续磋商,贸易争端的局势逐渐缓和。5月20日,中美达成共识,停止互相加征关税的消息传入资本市场。市场早已预判到了结果,在5月18日上证指数以1.24%的上涨幅度来迎接这一轮贸易争端的消停。

但6月15日,特朗普批准了对大约500亿美元的中国进口商品加征25%关税,上证指数击穿3000点。之前一味认为贸易战打不起来的分析师也开始悲观,市场终于意识到这不是简单的贸易摩擦。“净值受到了暴击。”一位分析师如此评论他们旗下的基金收益。股市重挫之下,亏损只是大部分基金经理烦恼的开始,清盘接踵而来。

上半年,约2700个私募产品被清盘,7000多个私募产品净值在6月份创出历史新低。除了触及风控线的被动平仓,也有不少基金管理人主动清盘。资管网数据显示,2018年5月份有持续业绩记录的6082只基金产品,5月份整体平均收益0.74%,而去年收益率是7%。

厚石天成投资管理有限公司CEO侯延军表示,在和同行的交流中,多数机构开始收缩战场,清空股票类产品,将资金投入到固定收益等安全边际高的产品中。

一家百亿级私募基金工作人员告诉《财经》记者,去年该机构收益良好,发出的产品不到一周便被投资者疯狂认购,一些有钱的客户排队也抢不到认购份额。

更严峻的是基金公司的合作机构包括银行、信托等企业,因为金融去杠杆的背景以及资管新规的出台,不再给基金输血。

“头部效应将加剧,好的基金和股票将吸取更多市场资金。”一位基金合伙人告诉《财经》记者。

公司上市潮来临

“如果具备上市条件,那肯定想趁市场比较热的时候抓紧时间上市。一般公司会先考虑港股,如果不符合港股上市条件再考虑美股。”富途证券行政总裁邬必伟对《财经》记者说。富途证券是小米的承销商。

港股、美股都迎来了好时候。港股市场,2017年恒生指数上涨36%,领先全球其他主要股票指数涨势。2018年1月24日,恒生指数盘中最高达33018.71点,港股百年历史上首次突破33000点。 2017年,美国三大主要股指均创下了四年来的最大涨幅。以科技股著称的纳斯达克指数在2017年全年累计上涨逾27%,标普500指数中信息技术成分股2017年累计暴涨37%。

进入2018年,即使在全球经济面临下行风险的环境下,美股和港股都保持在相对高位。即使在2018年上半年,MSCI明晟全球指数市值蒸发1万亿美元,是2010年以来表现最差的上半年,但纳斯达克指数上涨8.79%,领跑全球股票指数。恒生指数回落14%,从26555开始高位震荡。

港交所新政为互联网公司的上市需求铺平了道路:2017年12月15日,港交所宣布,香港上市机制改革后,将开放接纳三类公司:尚未盈利的生物科技公司、采用非传统管治架构的公司,及拟在香港作第二上市的中国内地公司。相比A股,盈利指标的放宽和对同股不同权的投票权架构的接纳,是互联网公司的特征,也是吸引互联网公司赴港上市的因素。

2018年境外上市公司股票托管凭证(CDR)出台。香港证监会主席唐家成14日出席论坛时表示,中国企业如果以CDR和“同股不同权”形式在内地及香港一起上市,将会是双赢的结果。

一位港股资深律师告诉《财经》记者,在按正常节奏上市外,严峻的融资环境催生了另一种心态,无论公司是否准备好了,随着盈利性要求的放宽,只要条件允许就趁热赶紧上。“越早越好,赶在市场对同类型公司审美疲劳前面,讲一个好故事,拿一个好估值。”

而2018年上半年的市场表现却事与愿违。香港市场创新高地有101只新股发行,是全球各个市场中最高的,较去年同期上涨了49%。但总融资额却较去年同期下降了8%,共503亿港元。上市潮之后,却是破发潮。据万得数据统计显示,2018年以来港股发行的101只新股中,截至6月29日收盘有71只破发,破发率高达70.3%。

以互联网公司为主的新经济公司也让投资者较为失望。众安在线、阅文集团、易鑫集团、雷蛇和平安好医生年内股价均呈现较大跌幅,除了阅文集团外均破发,其中雷蛇、易鑫集团破发50%以上。

类似的市场反应在美股重演。优信、B站、爱奇艺等在2018年上半年上市的互联网公司均在开盘破发。优信甚至在挂牌前几小时,向SEC更新了招股文件,将发行区间从10.5美元-12.5美元下调至9美元,总股数从3800万股下调到2500万股,降低了市场预期。最后仍然以9.67美元的价格收盘。

“大势好,投资者就会对估值有比较高的容忍度,相比较大的亏损,可能更看重公司的前景;但如果市场趋势走低,那么投资者的风险厌恶程度将更高。以前景和概念为主的公司将承受更大的压力。”邬必伟说。

在下半年港股上市潮中,小米或成为互联网公司估值分水岭。在IPO过程中,小米屡次被质疑估值过高。最终小米敲定IPO价格为17港元/股。这是小米IPO发行价17港元至22港元区间的下限价位。一种市场说法是,按照17港元来定价,小米的市盈率在39.6倍,是苹果的两倍。也就是说,如果按照苹果的市盈率定价,小米今日股价要打对折。

“小米一直在push投行给高估值,最后给出了估值区间的下限价位,是比较折中的做法。”一位接近小米IPO的行业人士称。

持续走高的HIBOR是港股市场资本逐渐收窄的表现。蜂拥而至的上市公司又将加重资本压力。

如果下半年港股仍然维持高破发率,意味着越来越多的资本将被套牢,一定程度上降低资本流动性。

基于不同的资本和经营状况,公司的上市需求不尽相同。但资本环境变化将这批互联网公司的上市需求拉到了一起——这次集中在港股的上市潮,预计将在2018年底前迎来高峰。短期来看,集中上市可能会带来资本流动性危机,但从中长期来看,这将加速互联网公司估值的理性回归,加速优胜劣汰。

股市不断下挫,高层却没有像过去一样出资救市,表明其去杠杆的决心。国内企业杠杆率过高,若不及时处理,或将出现系统性风险。这一轮的资本寒冬不是一级市场或二级市场独有的现象,而是必然要发生的。未来将以现金流为王,缺少资金或杠杆率过高的企业或许会在这场寒冬中受到冲击。