焦点分析丨众安在线为何三年打不了翻身仗?

文丨杨亚茹

编辑丨Cheer

从“三马保驾”到互联网保险第一股,再到千亿市值,曾经多重光环加身的众安在线(06060.HK)正变得有些暗淡。

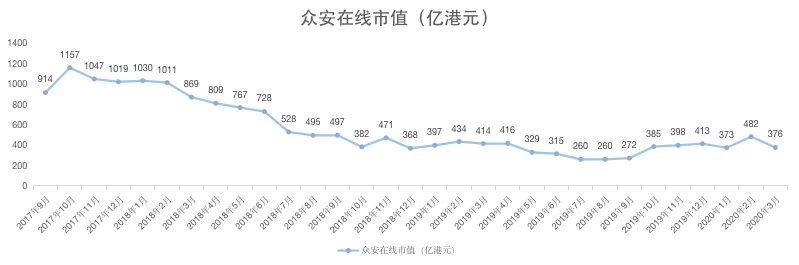

2018年初离开千亿市值俱乐部后,众安在线市值规模逐步向下,最终在300亿港元左右的市值区间“躺平”。截至3月底,众安在线市值距离最高点已经缩水了近70%。

36氪制图;数据来源:雪球

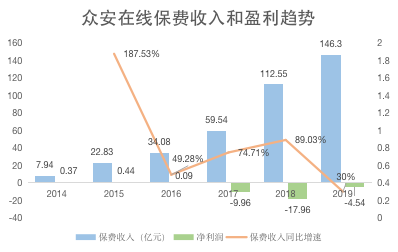

从基本面看,其上市以来交出的三份年报,均是亏损。众安在线财报数据显示,2019年全年实现归属母公司净亏损4.54亿元,较2018年净亏损17.44亿元,亏损大幅缩窄。

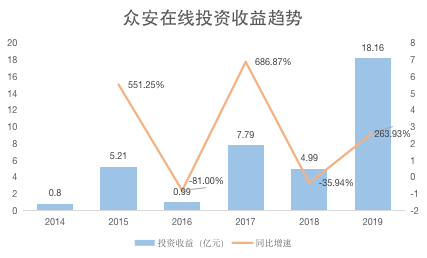

貌似众安在线的盈利能力正在改善,事实上2019年的盈利大部分都来自于投资收益。受益于A股市场的优异表现,其2019年投资收益为18.155亿元,同比增长264%,总投资收益率达到9.3%。

36氪制图;数据来源:财报、招股书

如果除去这部分投资收益,众安在线2019年的净亏损幅度可能并不会比2018年少。增收不增利是众安在线的一大特点,其净亏损曾在2017年、2018年连续扩大。

因此,投资者可能正在失去信心。截至发稿,众安在线股价相比其59.71港元的发行价已蒸发近6成,距上市初的股价高位跌去了约70%。

在2019年的财报电话会议上,众安在线高管声称要“争取在2020年承保端盈亏‘打平’”,关于整体何时盈利,无人提及。在充满不确定性的2020年,这个问题的答案或许仍将扑朔迷离。

众安在线,为何三年打不了翻身仗?

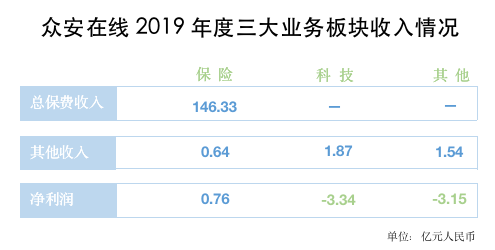

三大业务大幅亏损

众安在线目前有三大业务板块,分别是保险业务、科技业务,以及还在早期投入阶段的其他业务,包括生命科技、虚拟银行等项目。在主营业务中,科技业务和其他业务亏损规模最大,分别达到了3亿元以上;保险业务2019年实现了盈利,但从财报可以看出,保险业务下半年出现了大面积亏损。

36氪制图;数据来源:财报

众安在线2019年保险业务全年净利润760.1万元,但2019年上半年其保险业务净利润为3.2亿元,这意味着众安的保险业务下半年亏损可能达3.12亿元。

这是什么原因呢?一方面来自于投资收益的变动,一方面来自于由来已久的高额承保亏损。

回顾2019年的A股市场,全年沪深两大股指累计涨幅分别超过22%和44%。上半年,在政策因素的刺激下,上证指数上涨了35%;而下半年,市场逐渐回归平静,逐渐回落到3000点以下。

大盘的走势,或许可以解释众安在线的保险业务为何在2019年上半年出现巨额盈利,而在下半年部分盈利又被吐了出去。

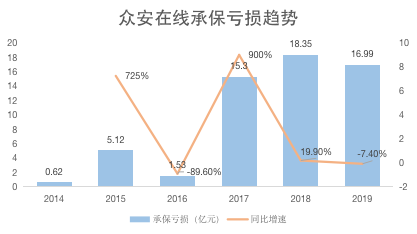

过去三年,众安在线的保费收入一直是两位数增速,在中国互联网非车财险市场保持第一,财险行业保费规模排名也从2014年的43位升至2019年的第11位。但保险业务的综合成本率高企问题,却迟迟未得到解决,这直接导致其承保亏损额一直处于较高区间。

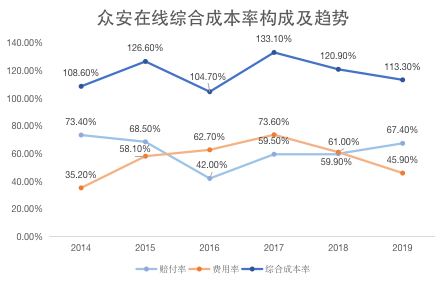

36氪制图;数据来源:财报、招股书

过去6年,众安在线保险业务综合成本率一直高于100%。一般来说,当综合成本率低于100%,表示承保盈利;而高于100%,就会亏损。

36氪制图;数据来源:财报、招股书

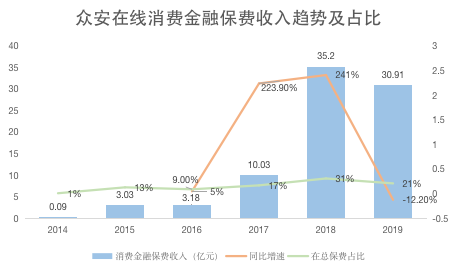

综合成本率是费用率和赔付率之和。由于缩减渠道费率较高的航旅险等原因,众安在线费用率在2017年达到最高值后开始回落。但众安在线的赔付率控制并不理想,2019年比2018年提升了7.5个百分点,问题出在保费收入规模顺位第三的消费金融生态。

在宏观风险上行、投诉率居高不下的背景中,消费金融生态赔付率同比大幅提升了至97%。这一数据在2019年上半年、2018年全年,分别为78%、72.3%。

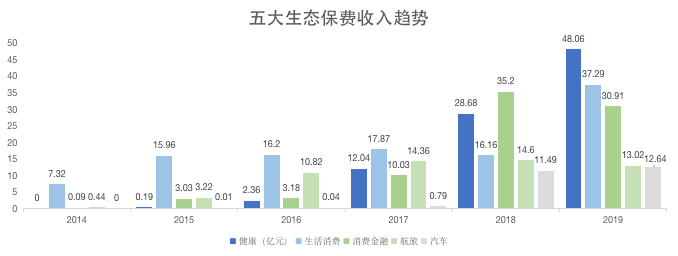

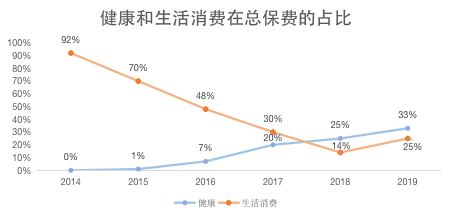

2019年,众安在线的健康、生活消费、消费金融、汽车、航旅生态以及其他保险板块的保费收入分别占公司总保费的33%、25%、21%、9%、9%、3%。

36氪制图;数据来源:财报、招股书

众安在线最早依靠退货运费险等产品实现了企业快速冷启动,在初具规模后,开始涉足健康、航旅险、车险、消费金融等领域,开启了广撒网的产品多元化战略。

与此同时,各类细分领域的用户数据并不完备,加之企业的风控系统也还在完善当中,导致众安在线在部分航旅险,以及健康团险、雇主责任险等多个保险产品上都是先尝试、再修正削减的路子,体现在费用率和赔付率上,交了不少学费。

而由众安在线完全自己把控的科技业务板块则是常年亏损,包含保险经纪、生命科技、虚拟银行的其他业务板块也是嗷嗷待哺状态。这两部分在2019年合计亏损了6.5亿元,合计收入3.41亿元。

三大主营业务板块都面临盈利压力,科技和其他业务板块还得依靠保险输血,众安在线陷入了保费规模不断增长、公司却不盈利的状况。

36氪制图;数据来源:财报、招股书

深度绑定阿里

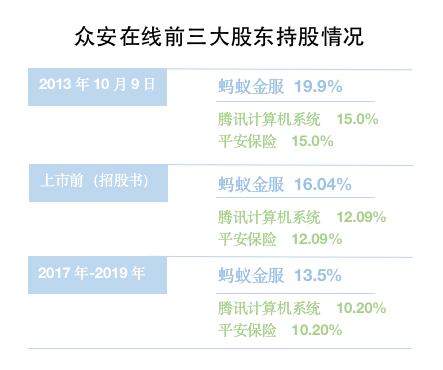

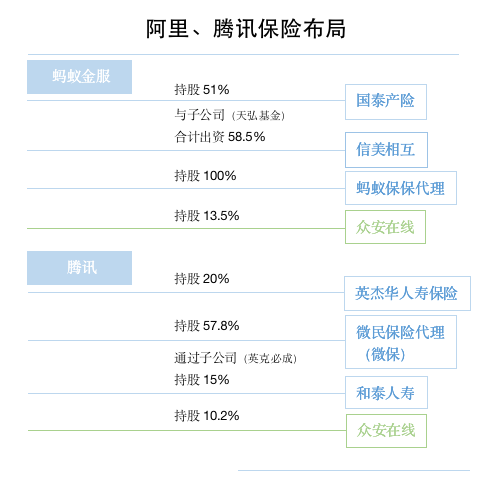

众安在线最初由蚂蚁金服、腾讯、平安保险发起设立,至今,这三大股东所持股份都稳居前三,其中,蚂蚁金服一直位列第一大股东席位。

“没有股东的支持及资源,我们将无法实现快速增长。”这句三年前列在招股书中的风险项,同样适用现在的众安在线。三年的时间,众安在线依然牢牢地绑定阿里系,无论是产品还是人事。在用户方面,众安在线是一个被动的接受者,在绑定业务来源的时候,也为自己设定了天花板。

36氪制图;数据来源:财报、招股书

众安在线成立后的第一个完整财年2014年获得保费收入近8亿元,其中生活消费生态保费收入占比达92%,这背后是阿里系的力量。依赖淘宝、天猫平台的退货运费险,仅当年“双十一”一周内,众安在线就售出保单约1亿份。

到了2019年,众安在线的五大保险生态中,前两大生态都与阿里捆绑紧密。健康生态超过消费金融生态贡献了最多的保费收入。而连续4年保费收入占比下滑的生活消费生态,不仅占比掉头上升至第二位,还一跃成为五大板块中增速最快的生态。

36氪制图;数据来源:财报、招股书

健康生态的核心保险产品是中端医疗保险“尊享e生”和支付宝保险好医保系列,其主要销售渠道是支付宝。尊享系列2019年保费收入占健康生态总保费的89.7%,而源于支付宝保险平台的收入贡献占比约76%。也就是说,目前驱动众安在线第一大保险生态增长的场景由股东阿里系提供。

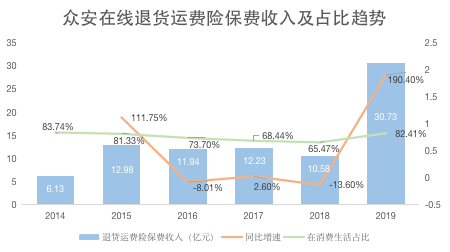

生活消费生态的主要产品是退货运费险,由众安在线与蚂蚁金服合作为淘宝、天猫提供。2019年,其退化运费险保费收入30.73亿元,在整个生活消费生态中的保费占比再次超过八成,回到2014年、2015年的水平。

36氪制图;数据来源:财报、招股书

彼时,众安在线启动不久,保险产品相对单一,完全依赖股东说得通。但三年过去了,并没有看到众安在线的明显改变。

深度绑定阿里系,就必须承担风险,这种风险在历史上已经出现过。2016年,蚂蚁金服开始布局自己的保险生态,并控股国泰产险,还将运费险的蛋糕分给了国泰一部分。当年,众安在线的运费险保费收入出现负增长,众安在线的解释是——“继续多元化产品组合以及向其他产品分散销售及营销资源”。

可以看出,“三马”,尤其是阿里方面与众安在线这样的合作模式,也大量发生在阿里、平安、腾讯与其他外部公司之间,众安在线的业务随时可能会被其他合作伙伴腾挪。股东们投资的其它保险版块与众安在线同台竞技,众安在线的优势可能会被弱化。

36氪制图;数据来源:天眼查、媒体公开报道、众安在线财报

2019年7月,掌舵众安在线5年的联席CEO陈劲宣布卸任,原副总经理联席CEO姜兴接棒。姜兴于2014年加入众安在线,主要负责健康生态、电子商务和保险业务。从2011年到2014年,姜兴的履历都在阿里,曾任淘宝保险事业部总经理等多个职位。

互联网保险做的是流量的生意。根据华兴资本3月发布的行业研究报告,互联网保险以第三方渠道销售为主,未来将延续这一格局。但对众安在线来说,已经把太多鸡蛋放在了阿里系的篮子里。

转型维艰

深知自身弱势,众安在线立志转型,但过程却较为艰难。在保险业务上,众安在线也曾扶持拥有更多场景的消费金融生态,与寺库、小赢科技、翼支付等平台签约合作。2017年、2018年,消费金融生态保费收入增速超出200%,并在2018年于五大生态中保费收入占比第一。

但随着互金行业整体风险上行,加之众安在线2019年被银保监会多次点名整改旗下产品,并有其联合网贷捆绑销售保险的行为被媒体曝光,2019年消费金融生态赔付率陡然上升24.7个百分点至97%。随之,公司快速缩减业务规模,消费金融承保在贷余额较上年末下降22%,比重也在下降。

36氪制图;数据来源:财报、招股书

在场景拓展上,众安在线也开始重注App、小程序等自有平台建设。不仅做起了保险知识科普,还投放了保险教育短视频,来吸引用户注册。

把数据单独拎出来看,有所回报。2018年,其尊享系列在自有平台获得的保费收入在健康生态中占比约8%,2019年占比升至约24%达11.144亿元,对总保费的贡献也从上年的2%升至7.6%。截至2019年12月31日,众安在线自有平台付费用户达150万。自有平台存在感提升,但这比之百亿规模的保费收入,九牛一毛。

从业务拓展看,科技业务是众安在线自2016年起就开始的布局。先拿下了日本财险SOMPO、新加坡综合保险企业NTUC Income两大单,以技术输出的方式帮助其进行数字化转型,之后与东南亚O2O巨头Grab签约合作,设立数字化保险销售平台。

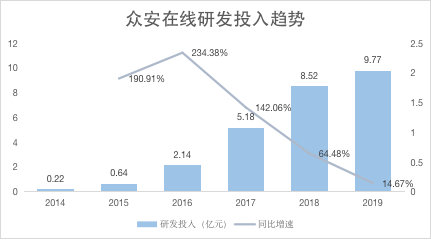

科技业务开展3年的成绩单不差,但合作推进之外能转化成财务收入的成果不多,反而是投入不断增长。这可从众安在线的研发支出窥得一二。自2016年众安投身科技布局之后,其研发投入逐年加码。其中,2017年光是众安科技就投入了1.31亿元。

36氪制图;数据来源:财报、招股书

然而,2018年科技输出亏损4.53亿元,2019年继续亏损3.34亿元。全由众安在线自己把控的科技业务短时间内难以抹平亏损,还需要保险等其他业务来反哺研发投入。

众安在线还在做主营业务之外的各种尝试。互联网医院是众安在线在2019末的落子,意在直接获取医疗数据以推动其健康险的保险规模。香港虚拟银行今年3月开始正式运营,经济学家宋清辉此前向《商学院》表示,虚拟银行可以通过互联网等电子渠道,对零售业务提供银行服务,这有助于众安在线消费金融业务的扩张。

2017年11月,众安在线市值处于千亿港元高位,前掌门人陈劲接受《中国经济周刊》采访时,一边表示自己对现状的满意,一边展望众安在线的未来,直言不会依赖股东,“跟股东合作的所有业务的绝对量都会上升,但是在整个大的占比会下降。”

两年后,在2019年12月众安开放日上,现任CEO姜兴的表态变成了“蚂蚁、电商生态我们认为依然是最具有爆发潜力的平台,也是众安全力以赴要深度精耕的场景。”

众安在线新的自主加分项业务都是着眼于未来。但从投资者角度看,“未来”也需要有个时间限制。何时能迎来收获期?目前并没有答案。

海通证券则在一份研报中给出了风险提示,由于公司科技业务维持较高投入,保费高增速但目前承保亏损,且上半年投资端或受市场波动影响,短期仍难以迅速实现盈亏平衡,2020年众安在线或仍将较难实现盈利。