组合有道:FOF配置的“国际惯例”和“本土实践”

编者按:本文来自微信公众号“FOFweekly”(ID:FOF_weekly),作者:陈能杰,36氪经授权发布。

母基金投资中常说的Primary基金配置、Secondary二手份额、Direct直投(简称PSD)的概念,作为行业基础话语体系,在国外业已经过长期的实践应用,而在中国的应用和实践仍处于摸索阶段。本文将从投资组合、配置节奏以及本土化应用三个方面对FOF的配置加以探讨,希望可以抛砖引玉。

一、组合有道

现代投资组合理论(MPT ,Modern Portfolio Theory)是最早由马考维茨(Markowitz)提出的,用于指导资产组合的数学框架,以期在给定的风险水平下,将预期收益最大化。

现代投资组合理论的核心是投资者如何利用分散投资来优化投资组合。最早主要用于证券市场,随后不断结合其他方面理论与实践进行完善,包括交易费用和流动性、风格投资、长期投资、非效用最大化和行为金融学等等。有多位学者对这一理论有突出贡献,但最早提出它的马考维茨(Markowitz)对其进行了系统、深入和卓有成效的研究,对该理论的发展起到了最关键的作用。

哈里•马科维茨(Harry Markowitz,1927年--),研究金融经济学理论前驱工作被誉为“华尔街的第一次革命”。因在金融经济学方面做出开创性工作,与夏普和米勒同时荣获获得1990年诺贝尔经济学奖。

在此,需要特别说明的是现代投资组合理论假定投资者是优先规避风险(Risk Averse)的。如果两个资产拥有相同预期回报,投资者会选择其中风险小的资产,只有在获得更高预期回报的前提下,投资者才会承担更大风险。在这一理论的指导下,FOF的核心卖点是能够风险平滑,在保证风险可控的情况下,获得相对而言高收益。

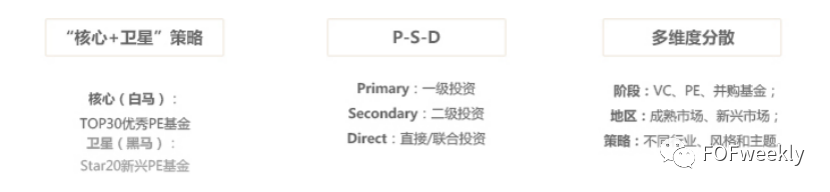

FOF资产组合和配置基本进行平滑风险的第一层逻辑是PSD。这个做法跟基金项目Portfolio在规避风险逻辑一致。基金组合有行业配置,医疗投多少、智能制造投多少,或者在某个行业垂直基金里面阶段配置,早期投多少,成长期、中后期的比例。一般国内PE基金,80%会投在中后期和Pre-IPO项目,20%配偏早期项目。

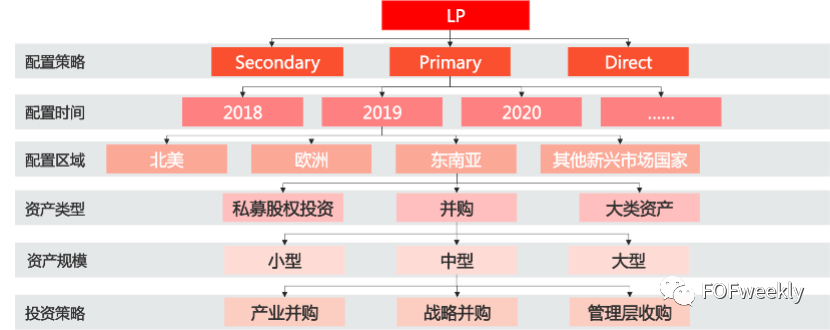

图:机构LP配置框架(资料来源:FOF Weekly《LP全景报告》)

PSD是从LP角度投基金时的组合概念,在项目组合之上有基金的组合,从理论上讲,实现风险的双重平滑。但基金组合概念会跟项目的组合概念有所不同。

为什么要先从做PSD作为配置逻辑?

首先Primary策略投基金。对于国外的很多大型LP来说,钱太多了,但管理团队很少。国内也有类似情况——中小保险的非标部门,主要的钱都会分布在大类资产方面,为覆盖相对分散、专业门槛高的私募股权市场和创新公司,通过投GP来补充和延展自己的能力。

就像是《母基金周刊》内容平台请行业资深从业者作为特约作者供稿,请某个细分领域专业的人来输出。投资也是同样道理,投资本身就是非常专业的部分,特别是对于不确定性的、高风险、长周期的私募股权投资,对于基金管理人的认知水平、行业人脉和团队要求非常高,通过这种方式去延展自己的投资能力。

除了认知水平和投资能力的补充之外,以LP的身份进行基金配置也方便管理。若干笔钱分散到很多各式各样的直投项目里面,会很分散,没有办法投后管理,所以通过选择基金管理人间接投资的方式来实现配置目标。

Secondary二手份额一般基金配置的增强策略,核心目标是提高DPI,优化配置年份的分布和再平衡。

优化J曲线,提高DPI和现金回流是S策略的重要目标。一般基金需要7-10年,甚至更长才能回款, S基金一般份额过了投资期,它只需要三到四年就可以拿到回款,LP回报实际落袋为安的效果就会变得更好,直接的现金回报更高。

年份的分布优化国外是比较多的,国内S基金现在基本上还做不到这一点。不同的年份它的基金的收益率是不一样的,时间跟回报相关,因为在比较基金收益的时候,需要把它放在时间的、周期的角度去比较。

例如,2010年左右的基金目前看来年份是比较好的,收益也比较好。但是比如2016、17年年那个时候整个市场估值都偏高,平均收益的Benchmark不一样,这个年份投的好的基金就会非常难得,就和巴菲特的定位是跑赢S&P500指数一样,有时候不一定看绝对值,还要看相对值。上周跟某个母基金的负责人交流,同一GP不同年份的基金业绩差异挺大,能在每一期都保持业绩水平的机构非常的少。

最后通过买卖进行再平衡,阶段性的调整投资目标和迭代投资策略,某些LP可能刚开始做的时候,在医疗基金里面布局太多,可以把一些医疗基金转让退出,多配置一些其他行业,比如制造或者TMT,后者某一年份配置太高,通过再平衡把整个组合变得更优化,变得更加平滑。

从交易机会上看,当你投了大量基金之后,基金本身会有一些LP需要退出,或者之前有基金在募集的时候,各种原因LP call不上款 ,这时候有份额转让机会,因为对基金有一定了解,而且底层资产清晰,实际的投资期较短,这跟投项目的早中晚期一样,无非是在确定性和风险性上面找到平衡。

近两年,中国S基金兴起的主要原因不是自上而下的配置逻辑考虑,而是因为不好退出,资产太集中在某一阶段某一行业,一旦风险暴露,达不到配置的目标。

Direct直投或者跟投策略,事实上也是增强策略的一种。当你有覆盖足够多的GP,对整个私募股权行业的理解有一定基础后,就可以接触到大量底层项目,通过直投、跟投或者合投一些项目来提高整体的收益,这与S策略不一样,S是为了提高DPI,直投则是为了提高IRR,目标和定位是不一样。

但这里面也有个争议,争议就是说LP到底应不应该做直投,之前《母基金周刊》有一位特约作者李晓写过一篇文章《LP直投这事儿,靠谱吗?| 母基金周刊特稿》,核心观点是不要做直投,理由是LP要在更高层面做配置,如果你直投投得好你要GP干嘛?如果你直投投得不好你还不如直接投GP。所以不论是做得好还是不好都不合适。

在比例方面,一般的情况下的PSD的组合模型是60-80%配置在基金里面,10-20%投在二手份额或直投,这是比较常规的模型。当然每家机构情况不一样,他会有一些其他考虑,比如前海母基金一半要做跟投、一半做GP,核心原因是他没有管理费,carry比较少,通过这种配置设计来提高自己的收益率,基金设计的时候就会和传统的LP或者FOF在逻辑不太一样。

以上就是整个PSD的概念,本质是投资组合理论在私募股权领域的延展,组合跟搭积木、排兵布阵一样,需要机构LP更关注的是更上层面、更宏观层面的资产分布,而不仅仅是在微观层面去看某个单点的项目和单个GP,这是作为机构LP和某个具体的直投GP、投资基金在思维上的差异。

二、配置节奏

一般来说,机构LP在配置私募股权的时候,并不是所有的策略同时展开。一般的路径是从P到S再到D。先做LP投GP,然后再开始做S基金和直投。也有从D到S到P,一般是大型的基金或者另类资产管理公司为了自身业务拓展,通过FOF在机构上下游的生态布局,比如说IDG,随着自己的管理规模越来越大,为了布局早期的项目做生态的布局,跟宜信财富一起成立天使母基金,专门布局更早期的天使投资机构和天使投资人,这个生态就会源源不断提供在VC阶段项目。是所谓“GP的LP化”《深度观察:一线GP的母基金化 | 母基金周刊独家》

现在目前国内市场上主流母基金,一类是P+D型,母基金加上直投的模式,为了扩大收益,有强烈的跟投需求,整只母基金里面的配置较高比例的直投,甚至超过50%以上,来提升整个的母基金的收益回报。比如前海母基金、光大、兴业等;

一类是P+S的模式,S策略配置近一两年国内开始比较火,特别是从去年下半年,各大机构纷纷扩大S基金配置比例,从原基金分出更多资金投到S份额到单独设立S基金,S策略都越来越明确。典型代表有国开,宜信,苏州元和、清科母基金、远海明华等。

国内也有一些机构刚开始S占主要策略,特别是国内的一些三方财富的资管部门。他们的目的很明确,一方面在市场流动性不好,比较缺钱的情况下,可以“捡漏”;一方面是三方财富的的特殊性,对确定性,周期耐受性和反向募资的灵活性的特性,比较适合S基金份额的资产。

一般情况下,投资基金会先投白马基金再投黑马基金,因为白马基金的历史业绩比较长、清晰,机构化程度高,会比较稳定,再开始投一些比较新的基金,还没有完全被验证、形成投资闭环的,但管理团队在细分领域比较资深,比较有成长性,再进一步会支持first time fund和新的基金,这个风险更高,因为这个管理人以前做过投资但是没有自己做过基金。这是随着对GP的认识和判断能力提升递进的过程。

具体的配置节奏,要根据每个机构在进入这个市场阶段、时间节点、掌握的基金的规模、特点在具体研究和分析。

三、中国实践

PSD的配置逻辑是源于西方的方法论或者模型,在中国应用的时候会有中国特色或者本土化的情况。下面重点说明在目前国内市场遇到的典型问题。

1、资金规模有限导致“有限组合”

因为FOF不够大,钱少,大部分的市场化基金也好或者三方财富,甚至包括一些大机构在一级股权市场配置方面钱太少,钱少团队也会少,没有能力或者没有实力去做全策略配置。

例如,有一些FOF直接从S开始,随着S慢慢做大的时候它开始做直投或者做P的策略,也有一些刚开始从P开始做,甚至配置的时候直接从某个细分领域开始配,比如某FOF专门做医疗母基金。

这个在国外很难想象,一般行业都会有行业的分散,做单行业的话风险蛮高的,很难在基金层面做到真正的组合或者通过组合平滑风险。

2、资金周期有限导致来不及“再平衡”

国内的钱不够长,整个基金本身期限或者产品期限非常短,投GP的投资期过了后发现钱只能投S,S确实底层资产比较清晰,回款周期也比较短,本质因为你的基金的期限已经非常短,你不能再持续出资到新的新的GP,有时候是被动选择,谈不上所谓再平衡。

3、资金经验有限导致没有验证闭环和管理体系

国内的LP大部分都没有被验证, 没有实现投资闭环,完整周期至少需要10-12年。目前中国市场非常少的几家,像元禾、国开第一期母基金开始有大部分退出,而且当时做的早,基金质量非常不错的。大部的LP或者FOF,到底有没有通过母基金配置这套逻辑挣到钱,大家都在摸索,只能说理论上是这么做的,能挣到钱。

另外,管理不够细,管理缺乏体系性,很多LP对GP的分析和GP的评估是很有限的。算账也不够细,税、资金成本的考虑等等;

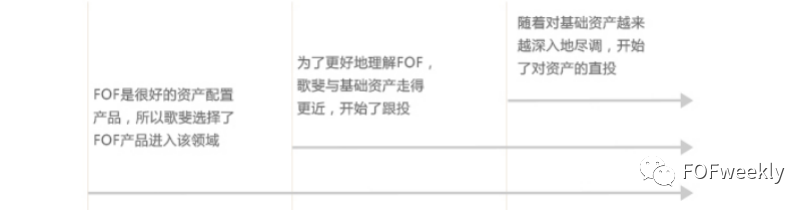

国内在资产配置方面,歌斐资产是相对而言体量比较大、全面,经历比较长周期的机构。据官网介绍,从2010年3月歌斐资产注册,5月发行第一支私募股权母基金开始,尽调并追踪的基金管理人超过200 家、投资100 多家基金管理人,超过210支子基金,间接投资累计超过2800 个项目。其配置策略有一定的参考性。

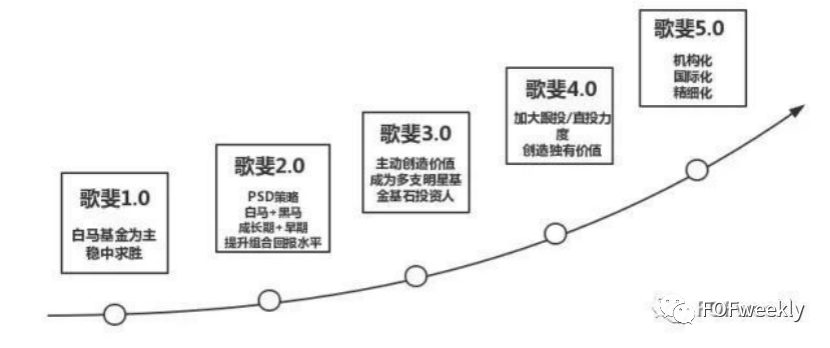

图:歌斐策略从1.0版本进阶5.0(资料来源:歌斐报道)

刚开始1.0版本的时候比较简单,就是投基金,而且以白马基金为主,稳中求胜,因为白马基金业绩比较平。到2.0版本的时候把策略展开,就有P+S+D全面配置,S基金歌斐算是国内比较早的先行者,然后在基金选择也会白马+黑马,在阶段的选择里面会把早期和成长期纳入,之前会以成长期为主,提高整个组合的回报水平。

图:歌斐配置策略(资料来源:歌斐官网)

3.0阶段会再往前走一步,主动创造价值,投新的基金或者作为first time fund基石投资人。走到这一步的时候说明对自己基金的判断和管理更自信。4.0阶段开始加大跟投和直投,逐渐进入到底层资产,前面三个阶段都是在积累基金投资的经验和资源。5.0阶段更加机构化、精细化运作,在国际化方面启动美元基金。

图:三步深入到底层基础资产(资料来源:歌斐官网)

资产配置组合有很多不同的方式,没有绝对统一的标准,但通过对配置框架的梳理,体系化去思考作为LP如何进入私募股权领域,更好的把握好路径和节奏以及本土特色。

*本文根据陈能杰在FOF Weekly内部分享和研讨整理

陈能杰

现任《母基金周刊》创始合伙人兼CEO,商业思想类畅销书《新商业图景》作者。曾任和君集团合伙人,就读于香港中文大学商学院。