VC投资降温,企业开始积极寻找收购目标

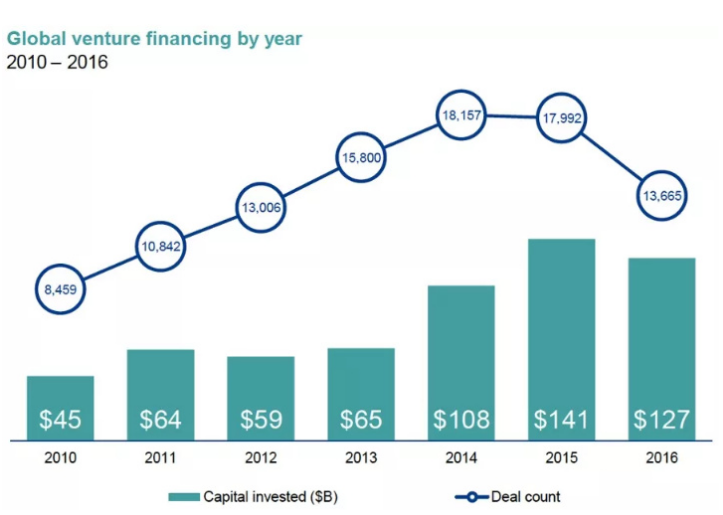

编者按:2015年VC完成的投资交易数量约为18000宗,到了2016年降至13660宗。2016年总投资额约为1270亿美元,其中50%流向了软件企业。现在市场氛围已经改变,创业公司开始调整方向,削减资本支出。

2016年,VC投资人对创业公司好像不再那么感兴趣了。2016年全年交易数量减少了5000宗,降至13600宗,总价值仍然很高,约为1270亿美元。

在过去几个季度,VC市场十分不稳定,因为投资者对企业越来越挑剔,它们更加看重企业的长远价值。毕马威会计师事务所和CB Insights最近公布了“Venture Pulse Report”报告,分析了VC市场的现状和走势。

报告发现,整个2016年VC的活跃程度降低,2015年交易数量约为18000宗,到了2016年降至13660宗,与2012年相当,当时交易数量略高于13000宗。不过2016年交易价值仍然远高于2012年,达到了1270亿美元。

2016年投资降温,尤其是交易数量下降,我们从中可以看出投资者越来越谨慎,他们对估值、IPO退出问题有着更多的考虑。2015年投资者疯狂撒钱,他们不想错过“船只”。现在市场氛围已经改变,创业公司开始调整方向,削减资本支出。

毕马威高管Brian Hughes认为:“对于VC市场来说2016年是检测之年,投资者谨慎后退。他们暂停投资、重新估值,专注于现有投资组合,当他们决定向新企业或者现有企业投资时,审查更加严格。”

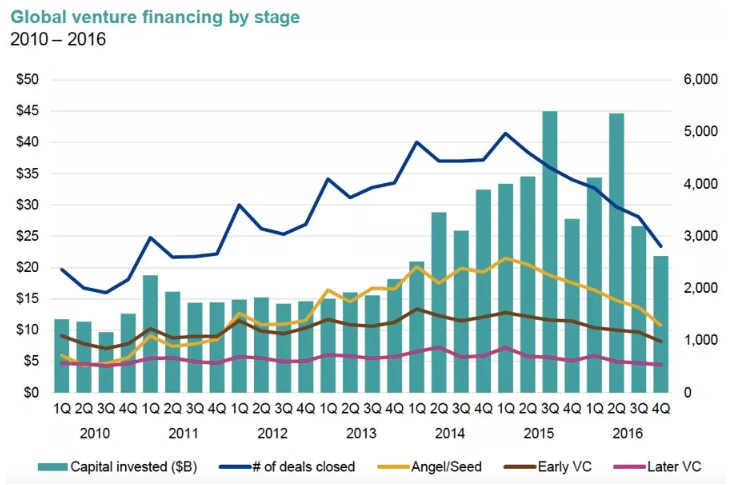

有一些创业公司获得了天使投资人的投资,还有一些企业处在种子阶段,2016年,VC向此类企业投资的交易数量明显减少,2015年一季度交易宗数约为2500宗,到了2016年四季度降至1300宗。交易数量的下降速度比较稳定,最近几个季度交易的数量与2012年年底差不多。不只如此,最近几个季度早期VC融资交易数量也在减少,就连晚期VC融资交易数量也减少了一点点,但是基本保持稳定。

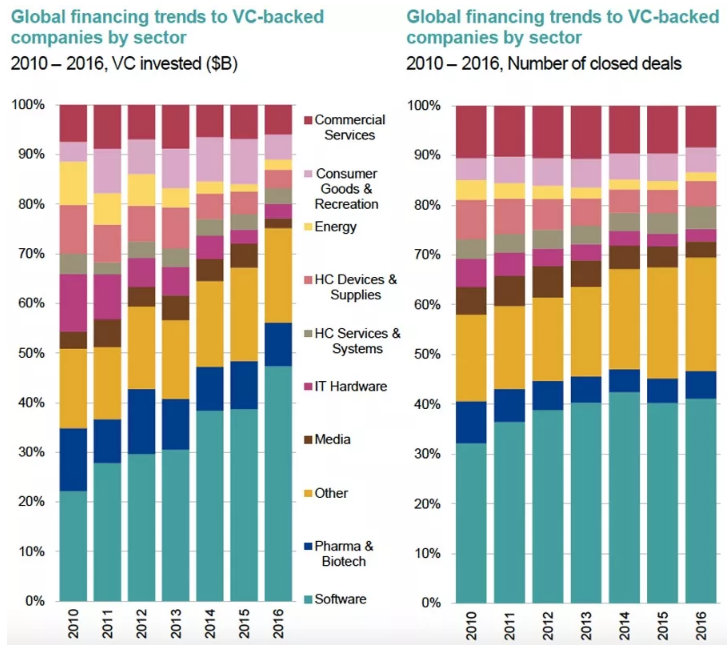

创业公司包罗万象,哪个领域吸金能力最强呢?报告发现,在过去几年里,如果单看价值,软件企业吸引投资的能力最强,它所占的份额不断增长。

2016年,1270亿美元有50%流向了软件企业,在之前的两年里比重约为38%,2010年略高于20%;之所以有如此多的钱流向软件企业,大宗交易功不可没,比如Uber融得巨额资金。从绝对数量看,消费品娱乐企业融得的资金增加了许多,但是它在整个融资中所占的比例降幅最大。从价值角度看,能源产业吸收的资金仍然很多,投资者对IT硬件、媒体企业倒是很冷淡。

再看交易数量的分配就会发现情况完全不同了。软件企业融资交易数量所占的比重增加了10个百分点,制药与生物科技公司所占的比重基本保持稳定,与消费品娱乐企业一样。媒体与IT硬件企业交易数量所占比重下降明显,但是交易的数量却是上升的。

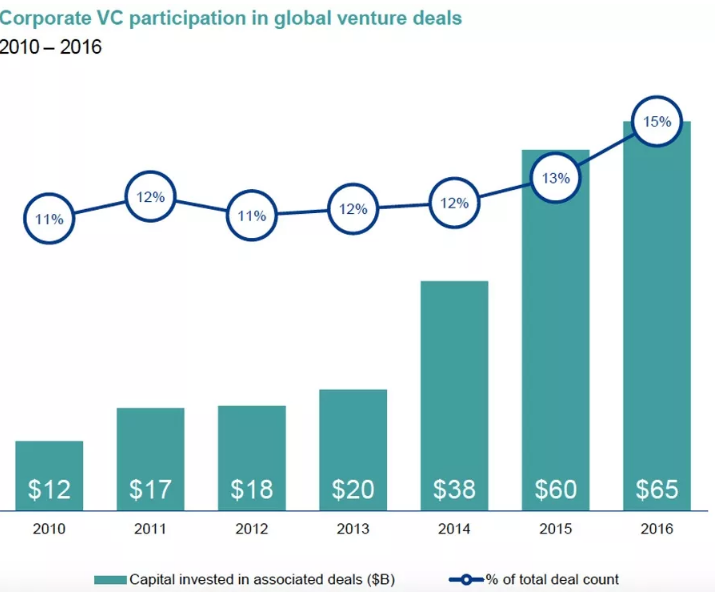

在庞大的VC市场,企业投资活动越来越多。为了获得创新技术,企业不断向第三方投资,这种投资属于战略投资。通过投资,企业可以获得人才,可以进入不同国家,这种投资对双方都有利。

2010年,企业投资数量占了总量的11%,2016年上升到15%;总价值更是增长迅猛,从120亿美元上升到650亿美元。

毕马威以色列科技主管Arik Speier认为:“2017年投资者还是会保持谨慎。利息很低的时候它们已经筹集了许多钱,不过投资时仍然会谨慎行事。在IPO市场完全打开、看清估值之前,投资者不太可能放手一搏。”