「JS环球」通过香港上市聆讯,募资5至6亿美元:为九阳间接控股股东

编者按:本文来自微信公众号“IPO早知道”(ID:ipozaozhidao),作者Uncle C,36氪经授权发布。

据IPO早知道消息,家电生产商JS环球生活有限公司(以下简称“JS环球生活“)于9月30日通过了港交所的上市聆讯,预计募资5至6亿美元,瑞士信贷、摩根士丹利和工银国际担任联席保荐人。

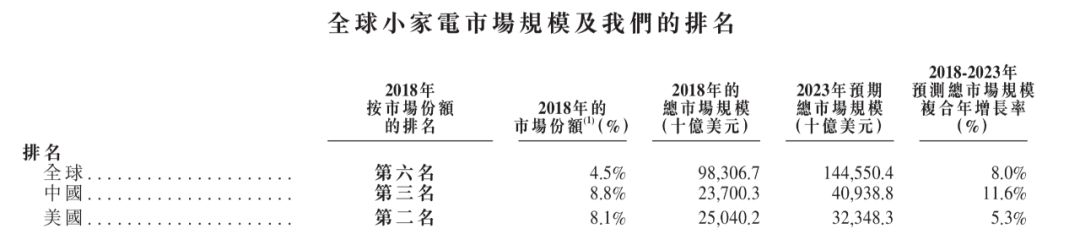

与JS环球生活相比,其旗下的家电品牌九阳、Shark和Ninja更为人熟知。招股书援引弗若斯特沙利文的报告,按市场份额计算,JS环球生活在2018年小家电企业中分別排名全球第六及国内第三。

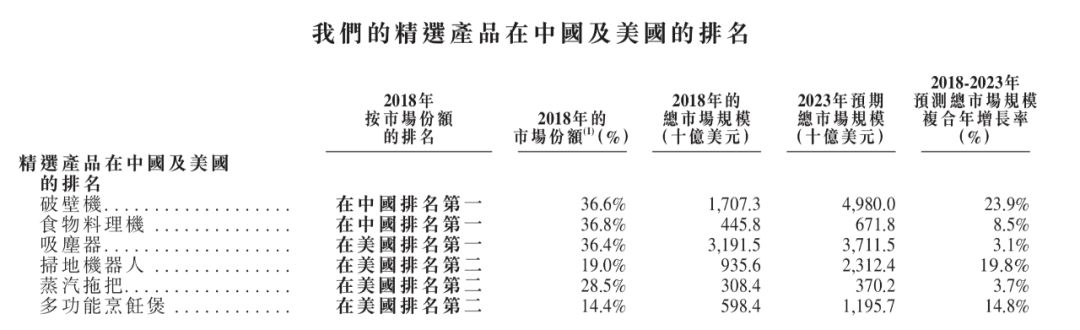

从具体产品而言,JS环球生活的破壁机和食物料理机位居国内市场份额之一,吸尘器在美国排名第一,而扫地机器人、蒸汽拖把和多功能烹饪煲则占据美国第二大的市场份额。

从销售模式来看,JS环球生活在中国主要通过提高存货管理、 供应链管理、产品遴选、物流效率等方式来整合线上及线下的销售及分销资源,产品也同时在天猫、京东及苏宁易购、国美及沃尔玛等各类线上线下平台出售。

而在美国、加拿大、英国及日本,JS环球生活主要通过网站直接与零售商及消费者对接销售产品,并无委聘经销商,已形成自身的DTC(直接面向客户)及DTR(直接面向零售商)销售模式。

其中,DTC模式是指通过SharkNinja网站或电视购物平台直接向消费者出售产品;DTR模式则指与主要零售商(包括沃尔玛、塔吉特 (Target)、Costco、亚马逊、Kohl’s、Bed Bath & Beyond及山姆会员店)建立长期合作关系,并利用主要零售商的现有客户群及品牌认知度扩大消费者触及范围。

关于JS环球生活的境外业务剖析,C叔此前已单独撰文进行了详解,在此就不再赘述。(详见:JS环球生活赴港上市:九阳豆浆机老板的境外业务剖析)

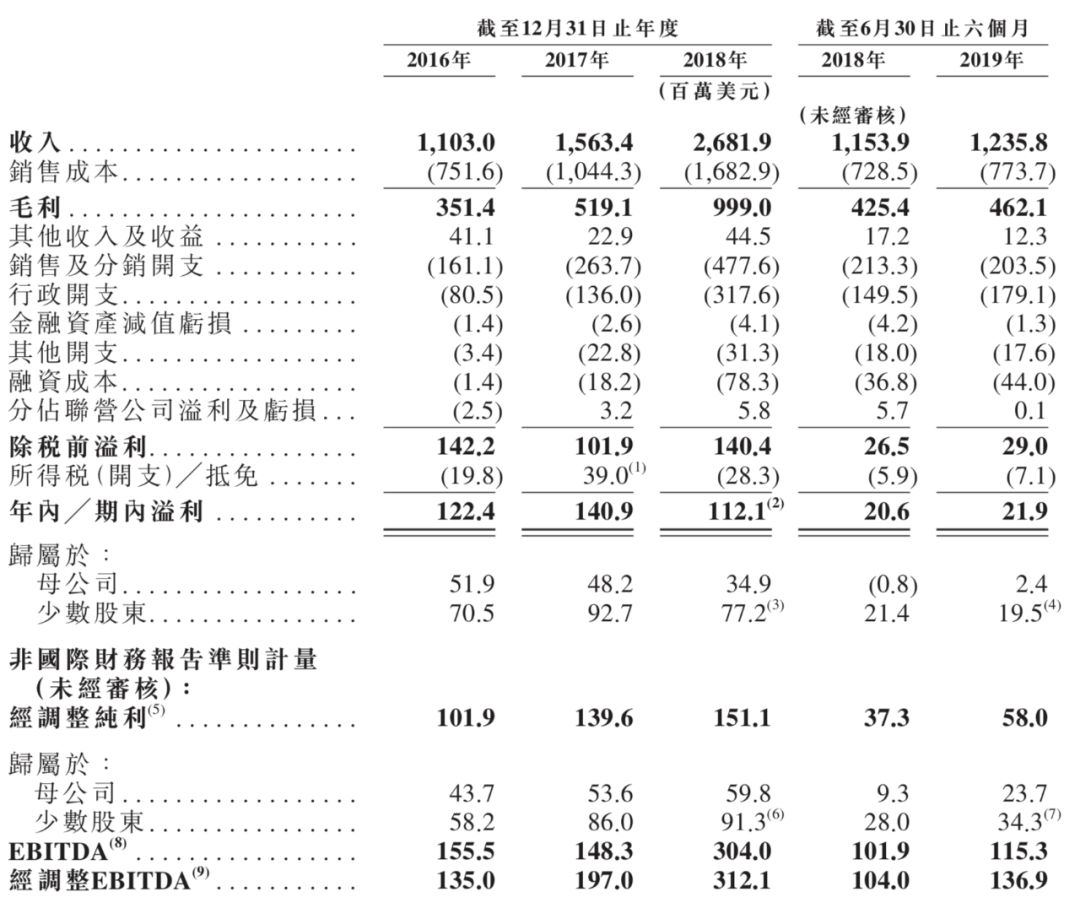

更新后的招股书显示,2016年至2018年,JS环球生活的营业收入分别为11.03亿美元、15.63亿美元和26.81亿美元,毛利分别为3.51亿美元、5.19亿美元和9.99亿美元,年内溢利分别为1.22亿美元、1.40亿美元和1.12亿美元。2019年前6个月,JS环球生活的营收为12.35亿美元,同比增长7.1%;毛利为4.62亿美元,同比增长8.7%。

更新后的招股书显示,2016年至2018年,JS环球生活的营业收入分别为11.03亿美元、15.63亿美元和26.81亿美元,毛利分别为3.51亿美元、5.19亿美元和9.99亿美元,年内溢利分别为1.22亿美元、1.40亿美元和1.12亿美元。2019年前6个月,JS环球生活的营收为12.35亿美元,同比增长7.1%;毛利为4.62亿美元,同比增长8.7%。

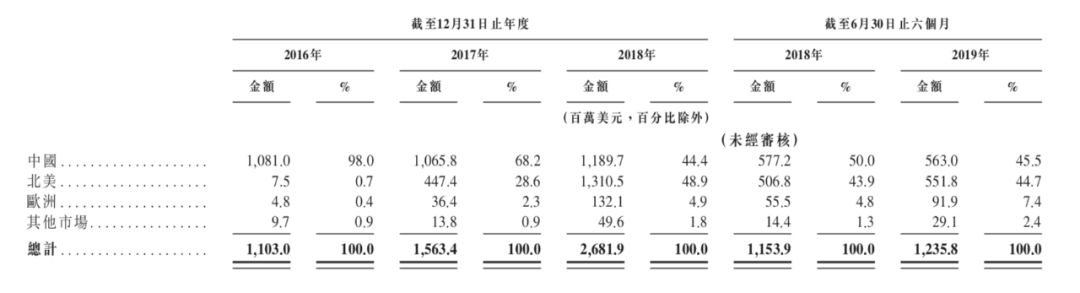

其中,鉴于JS环球生活在2017年9月完成了对SharkNinja的收购,因此2017年和2018年的收入分别有同比41.7%和71.5%的增长。同时,此次收购也使得JS环球生活在海外市场的收入来源有了大幅增加,2018年来自北美、欧洲以及其他市场的收入已超过国内

。JS环球生活方面表示,此次募资到的资金将主要用于:一、偿还来自一家商业银行的部分定期贷款;二、研发新产品及进一步整合及开发供应链三、全球的市场开发和扩展以及提升品牌形象和知名度;四、用于营运资金和一般公司用途。

值得注意的是,9月30日午间,九阳股份(SZ:002242)亦发布了一则《关于间接控股股东在香港联合交易所有限公司网站刊发聆讯后资料集的公告》,明确表示间接控股股东本次发行并上市不会导致公司的控股股东及实际控制人发生变化。

在九阳股份最新的股东结构中,最大股东上海力鸿企业管理有限公司即为JS环球生活中国营运实体的控股公司,而第二大股东Bilting Developments Limited已在今年4月转由JS环球生活100%控股。