三只松鼠的“艰”果求生路该怎么走?

编者按:本文来自微信公众号“一点财经”(ID:yidiancaijing),作者:一点财经,36氪经授权发布。

自2019年7月上市后,三只松鼠股价一路走高,成为零食消费领域的标杆企业之一。可是近来,在整个市场尤其是消费行业走高的同时,三只松鼠却逆势走低。

2020年5月19日,三只松鼠市值高达360亿元,然而12月31日,三只松鼠市值已下滑至163亿元。

“公司股票一直下跌有没有什么补救措施”,“公司股票在食品类今年是暴跌了”……在某投资者交流网站上,股价下跌已经成为投资者最关心的问题。7个月的时间,市值减半,三只松鼠身上发生了什么?未来,三只松鼠还能再起跳吗?

7个月市值跌去一半

去年5月时,三只松鼠创始人、“松鼠老爹”章燎原应该志得意满。

2020年5月8日,三只松鼠迎来了安徽省委领导的参观,并留下力争成为“云上大老虎”的寄语;5月20日,于2019年7月上市的三只松鼠,举行了自己的首个线下股东大会,横幅、接站牌、松鼠玩偶等都表达了三只松鼠对外界的热情。

无论是一路走高的市值,还是疫情影响下线上渠道优势的凸显,都让三只松鼠赢得市场的认可。5月19日,也就是三只松鼠股东大会前一天,其股价达到最高点的89.72元,市值360.90亿。

只是好景不长,伴随疫情后时代线下市场的复苏,三只松鼠却走向衰退,市值一路走低。12月31日,三只松鼠股价收于41.09元/股,市值下滑到164.77亿,减少一半还多。

“三只松鼠怎么了?”这成为市场内外一致的疑惑。

是零食品类不再受宠?同是零食品类,同为上市公司的良品铺子、来伊份,股价虽然也在去年完成了走高、下滑的过程,比如来伊份股价在去年8月达到历史高点后下滑,但下滑幅度远不及三只松鼠。

还是三只松鼠身上发生了什么?事实上,压倒三只松鼠的最后一根稻草是大股东减持。

2020 年 7 月 8 日 ,在三只松鼠上市一年股票解禁期满之际,第二大股东NICE GROWTH LIMITED与一致行动人、第五大股东GAO ZHENG CAPITAL LIMITED公告称,计划在 6 个月内减持不超过 9%的股份。

紧接着一周后,第三大股东LT GROWTH INVESTMENT IX (HK) LIMITED也拟减持不超过总股本9%的股份。

截至2020年12月4日,NICE GROWTH LIMITED仍然为第二大股东,持股19.88%;LT GROWTH INVESTMENT IX (HK) LIMITED为第三大股东,持股14.68%。

三只松鼠前十大股东,来自Wind

对于大股东的减持,外界议论纷纷,投资者多次向三只松鼠询问。有投资者在与三只松鼠交流时表示:“(股东减持)明显造成巨大市场压力,公司股价持续下跌。”

NICE GROWTH LIMITED其实就是IDG,LT GROWTH INVESTMENT IX(HK)LIMITED其实就是今日资本,作为知名的创投机构,二者先后在2012年、2013年投资三只松鼠。

“(两者)投资年限较长,减持也是出于基金管理及自身资金需求的考虑,不代表其对公司发展前景和长期投资价值的判断”,三只松鼠如此安抚投资者。

但这样的安抚并不能抑制三只松鼠的股价下跌态势。2021年的第一个交易日,三只松鼠收于41.63元/股,涨1.31%,爬升艰难。

跨越向第二阶段的阵痛

去年12月,三只松鼠在回答投资者有关股价为何持续下跌的提问时表示:“二级市场股价除受一家公司经营情况影响,还受资金、市场偏好、投资者情绪等多种因素综合影响。”这句话固然正确,但根本上,影响一家公司股价的还是自身的基本面。

对三只松鼠来说,大股东减持或许是引发其股价大幅下跌的原因,但下滑的业绩增幅,因渠道分散而被抢占市场,才是三只松鼠股价下滑的根本原因。

成立于2012年的三只松鼠,伴随中国零食消费的崛起与线上渠道扩张一路快速发展,八年间规模从0到百亿。但实际上,它一直盈利艰难。

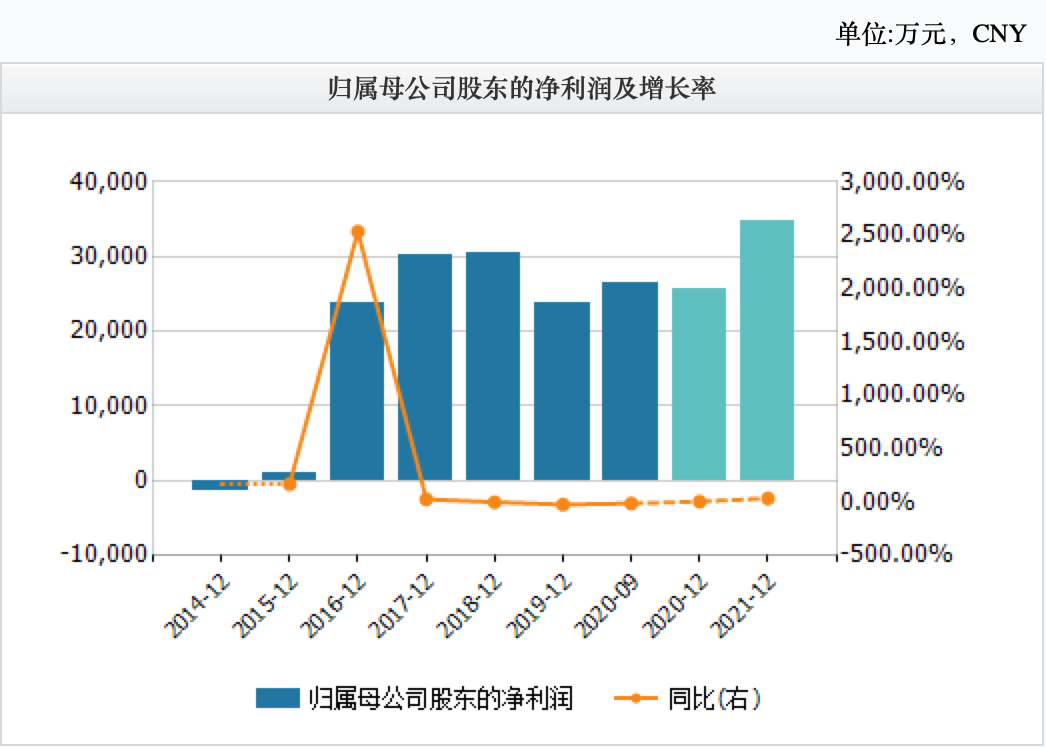

自2016年以来,三只松鼠净利润增长一直呈下滑趋势,并在2019年达到最低点。财报显示,2019年三只松鼠营收101.73亿元,同比增长45.30%,净利润2.39亿元,同比减少21.43%。

来自Wind

在休闲零食这个市场,三只松鼠是典型的互联网玩家,甚至被归类为淘品牌。它的发展也延续了典型的“互联网”风格,以攻城略地和营收扩张为首要,利润增长被看作是营收扩大之后的第二阶段目标。

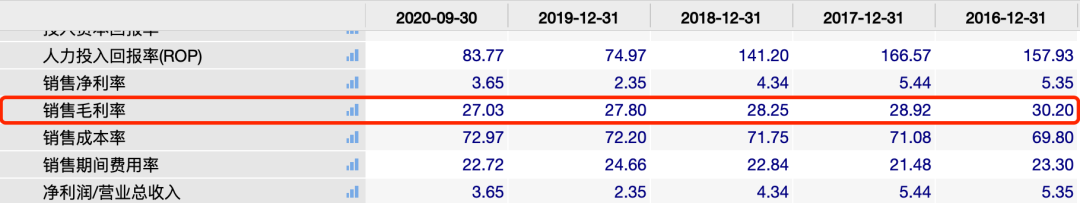

较为独特的发展历程,也决定了三只松鼠在利润水平上的不足。2020年三季报显示,三只松鼠销售毛利率27.03%,在同类休闲零食上市公司中最低——良品铺子31.5%,洽洽33.55%,盐津铺子42.48%,来伊份43.64%。

三只松鼠近五年销售毛利率,来自Wind

2019年7月三只松鼠上市时,章燎原颇多感慨,其中之一就是认为三只松鼠已经进入企业发展的第二阶段,不再单纯依靠规模增长,而要依靠管理创新所带来的增长。去年5月份,章燎原在股东大会上再次透露出三只松鼠发展阶段在转变的信息。

那次会议上,他谈到了多品牌发展、线下发展、如何提升净利水平等问题。在回答投资者有关净利水平的提问时,章燎原着重提到了三只松鼠互联网起家与线上发展给它带来的弊端:“互联网对价格的敏感性很强”,“(线上)压制了线下的定价体系”。

在他看来,三只松鼠一直以来的净利润水平低,与自身的互联网发展有关,一方面在互联网战场上利润很难做,“从过去同质化跟随式的微创新走向产品自主性创新,并把品牌和情感做得更好”;另一方面,三只松鼠之前线上线下一盘货,线上压制了线下定价。

在分析问题时,章燎原也在着手解决问题,去年是三只松鼠大变样的一年,无论是线下渠道重视,SKU调整,还是多品牌被推出,发展八年的三只松鼠确实在向自己的下一阶段跨越。

尤其在渠道上,三只松鼠加快线下布局。2019年,三只松鼠门店数量为386家,其中包括108家直营门店、278家加盟小店,而到了2020年12月25日,门店已超过1000家,直营店167家,联盟小店914家。

“同时,公司新分销渠道正积极布局KA系统、连锁便利店等线下渠道终端,目前已覆盖较多零售终端。”三只松鼠方面透露称。同时,针对章燎原说过的线上线下两盘货,三只松鼠在线下精选了约100款产品推出了mini包,并在门店推行食玩产品、玩偶周边。

渠道变革,只是三只松鼠跨越向第二阶段的尝试之一。从业绩数字来看,这一“跨越”变化明显。财报显示,前三季度,三只松鼠净利润2.64亿,同比下滑10.62%。虽然净利润仍然在下滑,但与2019年年报相比较,三只松鼠增收不增利的局面正在发生转变。

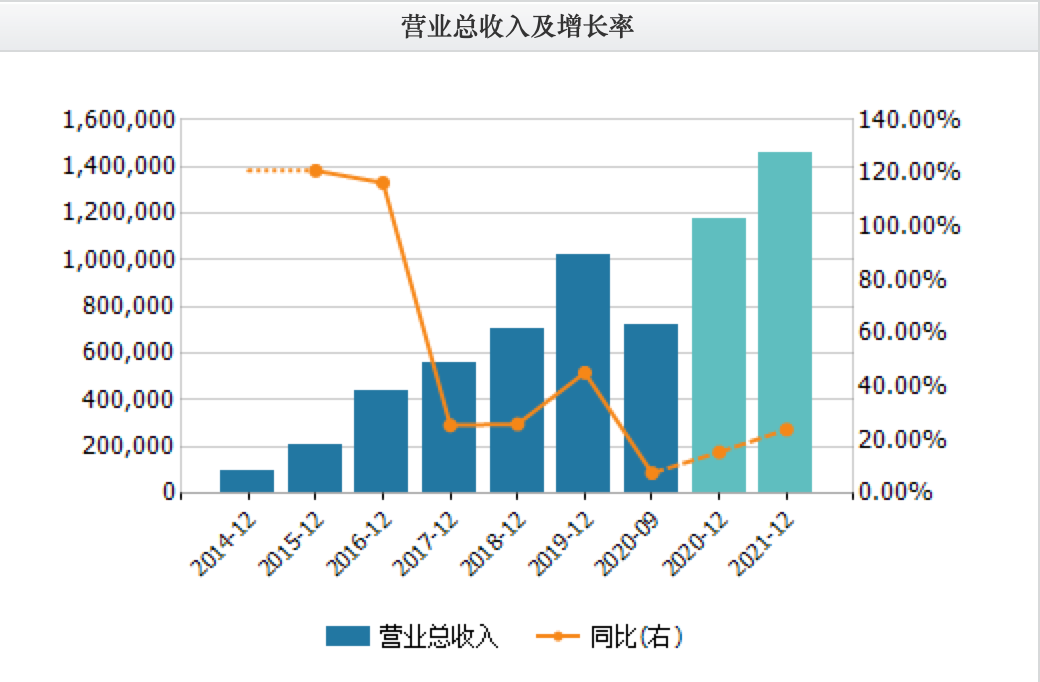

对三只松鼠来说,这本来是好事,但需要关注的是,净利润降幅收窄的前提是营收增幅的下滑。财报显示,前三季度,三只松鼠营收72.31亿元,同比增长7.70%,是2015年以来的最低增幅。

来自Wind

所有公司的转型与转变都会经历阵痛期,有的人挺过去,有的人没有。虽然三只松鼠极力在发展线下,但当下它仍然是一家“互联网企业”,对互联网企业来说,规模不增长就意味着衰退。三只松鼠,显然还没有做好转换动力源的准备。

“最强的点”不再

在2020年这个特殊节点,三只松鼠预期中的管理创新式增长并未实现,相反,它原本作为王牌的渠道体系、营销体系都受到挑战。

“但凡一家公司要长足发展,必须要找到自己最强的点并不断发展壮大,即如何从过去的消费级互联网应用过渡到产业级应用。”去年的股东大会上,章燎原如是说。

三只松鼠,显然是知道自己的最强点是什么。如他所说,过去八年,三只松鼠抓住了互联网带来的革命,形成了新的连接,一个囊括用户数据、工厂数据、新营销在内的连接。

因此在跨向第二阶段时,三只松鼠选择的是将自己已有的用户、工厂、营销做大,所以有了三只松鼠的多品牌布局。去年,三只松鼠一齐推出了四个子品牌,铁功基、小鹿蓝蓝、养了个毛孩以及喜小雀,切入方便速食、婴童食品、宠物食品和定制喜礼业务。

在原本的三只松鼠品牌上,推行的是精简策略,即精简到300个SKU,从全品类发展到聚焦“坚果果干+精选零食”。

在三只松鼠某电商平台官方旗舰店,一点财经发现,版头已经在着重突出坚果,只是当前SKU共641个,囊括坚果、肉食、果干、糕点等分类,坚果炒货SKU仅87个;销量前十中,有7款坚果,三款其他零食类产品(肉脯、面包、果脯)。

对三只松鼠来说,回归坚果是初心,但也要经历一番伤筋动骨。当然,哪怕伤筋动骨,这样的品牌与品类调整也势在必行。与其说三只松鼠的新品牌扩张与主品牌收缩是主动转型,倒不如说是被动选择下的无奈之举。

2019年,三只松鼠市场占有率18%,销售规模已达百亿,线上第一多年的它,未来增长空间有限,与在之前的路线上“耗着”相比,开拓新领域、省下精力开拓单一品类显然更划算。

新的流量背景下,线上流量越来越贵。对于严重依靠线上销售的三只松鼠来说,这意味着销售成本高企,利润受抑制。财报显示,2019年,三只松鼠平台服务及推广费达6.6亿元,在销售总费用中占比28.8%;2020年上半年,这一数字再次攀升,平台推广费3.98亿元,占比40%。

“上半年度平台流量分散,电商渠道流量下滑,导致公司流量获取成本进一步提升,同时受疫情下交通因素影响,销售费用、固定费用摊销攀升,对利润产生了一定影响。”三只松鼠曾在回答投资者提问时坦陈道。

平台流量的分散,导致的不只是单品牌销售成本的攀升,还有市场格局的变化。这几年尤其是2020年的直播电商爆发,带来的除了用户购买习惯的变化,还有完美日记、花西子等新品牌的快速崛起。

休闲零食领域,原本市场就较为分散,淘宝等电商平台的集中崛起带来了以三只松鼠为代表的品牌化和市场集中度提升,如今随着平台流量的分散,三只松鼠等依靠原有电商渠道体系的品牌备受打击。

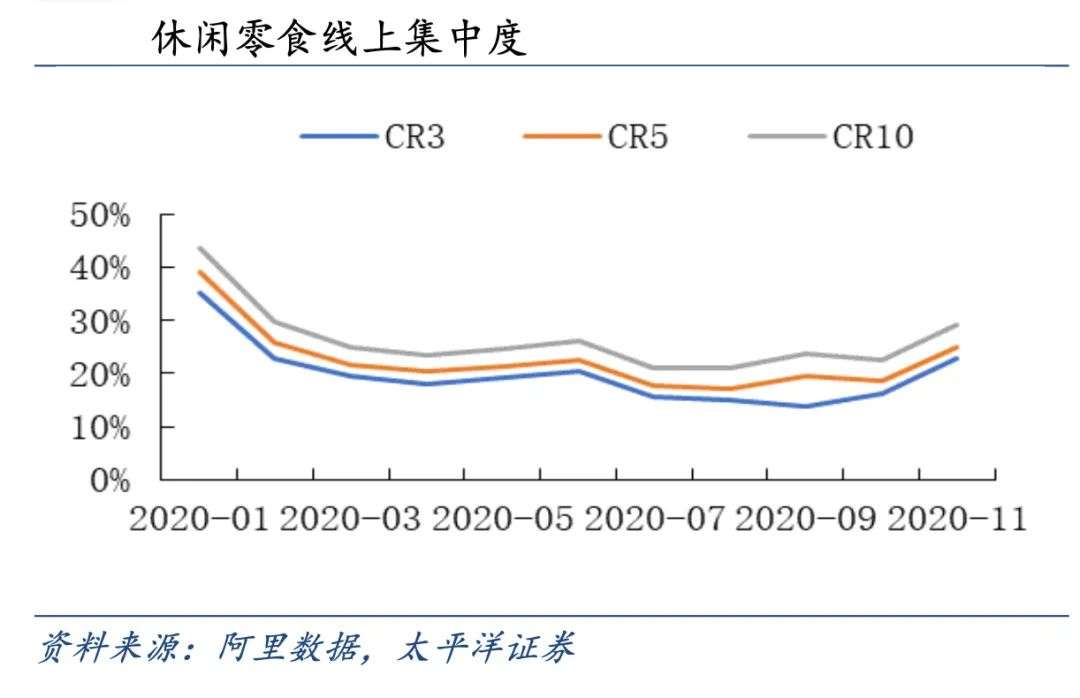

太平洋证券数据显示,2020年10月、11月,休闲零食行业的市场集中度均同比下滑,10月CR3同比下滑11.21个百分点,CR5同比下滑10.92个百分点,CR10同比下滑11.11个百分点;11月,CR3、CR5、CR10分别同比下滑7.39、7.19、6.80个百分点。

越是头部品牌,市场占比越在下滑,新渠道的崛起,给了众多品牌以平等的机会,导致休闲零食市场一改淘宝那一波电商集中崛起所带来的集中度提升趋势,迎来小品牌崛起。

“相较于平台型零食企业,消费者逐步开始倾向选择大单品牌,小品牌有一定崛起趋势;同时也与直播带货、私域营销等利好小品牌有关。”太平洋证券在研报中分析称。

为适应这一变化,在铁功基、小鹿蓝蓝、养了个毛孩、喜小雀等子品牌上,三只松鼠采用了与此前完全不同的渠道策略,以内容化短视频、直播和站内广告为主要阵地,试图以此复制出三只松鼠的成功。

但理想是一回事,现实是一回事。时移事易,三只松鼠成功于渠道中心化,即流量向淘宝天猫等电商平台的聚集,而现在是渠道去中心化时代,品牌格局天然也在去中心化,三只松鼠曾经的成功并无法复制。

三只松鼠曾经“最强的点”,是用户,是渠道,是营销,但现在,用户在变,渠道在变。曾经强的,不再强,这是三只松鼠无法逃避的现实。

结语

成也萧何,败也萧何,三只松鼠的崛起,受益于渠道变化,受益于新渠道的崛起、新营销的出现,如今,新渠道、新营销方式再次出现,三只松鼠由原本的受益者变成了被挑战者。

在渠道变革中,其他企业是在挖掘线上渠道的剩余价值,使得市值节节攀升,与之相反,三只松鼠线上渠道被证实未来空间不大,而零售实质上就是渠道的竞争,这导致其股价持续走低。

新品牌、新渠道,三只松鼠的一系列转型计划勇气可嘉,但当下并不能支撑起三只松鼠的未来和想象空间。