18家民营银行小微贷分析:客群下沉明显,特色仍需加强

编者按:本文来自微信公众号“麻袋研究院”(ID:madaiyanjiuyuan),作者:苏筱芮,36氪经授权发布。

回首2019年,民营银行批设又现开闸迹象。

自2014年首次获批以来,民营银行已发展超过 5年时间,作为我国金融体系的重要“毛细血管”,民营银行在支持实体经济、支持小微企业服务方面取得了长足进展。

当下,新冠肺炎疫情在我国已初步得到遏制,复工复产工作早已被提上日程。小微企业是我国市场经济中重要的参与主体,亦是民营银行的主要服务对象。振兴小微机构、发展小微贷款,将是未来中长期经济发展中的主旋律。

这篇文章,我们将对已开业的18家民营银行小微贷产品作一分析归纳,并结合当下疫情现状予以点评。

一、我国民营银行的发展概要

01 民营银行清单

截至目前,我国共拥有19家民营银行,其中18家已开业,1家获得批筹尚未开业,具体名单如下表所示:

02 民营银行定位

民营银行根据其特色定位,主要可以分为两大类:一是注重线上业务的互联网银行,二是注重线下业务的产业、区域经济银行。

已开业银行中,定位互联网银行的主要有:浙江网商银行、前海微众银行、四川新网银行、福建华通银行、武汉众邦银行、吉林亿联银行、江苏苏宁银行、北京中关村银行等。

另有一批具有线下特色的产业银行,例如天津金城银行,定位于“公存公贷”,主要面向企业法人提供服务;又如威海蓝海银行,定位“深耕蓝海,特存特贷”,线下立足山东半岛蓝色经济区,主要为区内开发银行群体提供服务。

值得关注的是,主打线下的产业银行,近年来也开始加强了线上基础设施的建设,例如蓝海银行提出“一体两翼”发展战略,“两翼”指线上基于互联网的供应链金融和C端普惠金融;天津金城银行也提出了“拥抱金融科技”的目标,坚持创新驱动和互联网驱动,力图打造互联网化的供应链。

二、产品解析--按放款对象区分

部分民营银行针对重点行业、重点领域设计了专门贷款产品,目前来看,这些专门行业和放款对象的分布范围从高到低依次有创业贷款、农业贷款和医疗贷款等,具体如下所示:

01 医疗

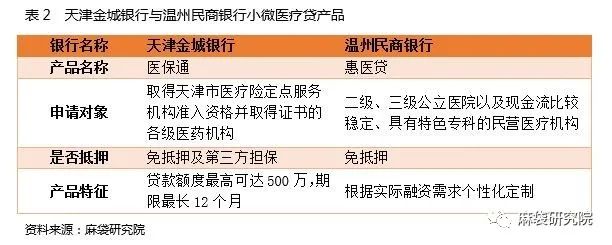

新冠肺炎疫情蔓延期间,民营银行驰援医疗机构的消息屡见报端,但从各民营银行官方渠道观察,将医疗机构作为特定放款对象的产品并不多,目前仅有温州民商银行的惠医贷与天津金城银行的医保通:

02 农业

农业在我国的经济发展中具有基础地位,是小微机构的重要业务,然而18家民营银行中,专门针对农业机构设置贷款产品的寥寥无几,主要观察到浙江网商银行与吉林亿联银行的相关产品,如下表所示:

另外,新近成立的江西裕民银行在生猪产业领域亦大有作为。去年年末,裕民银行走访了生猪养殖企业及养户,推出“易建栏”、“养户贷”、“生猪活体抵押贷”等产品,其中“易建栏”主要用于解决养殖户新建、改扩建养殖场的资金需求,最高可贷额度达200万元;“养户贷”主要用于解决养殖户向养殖公司采购猪苗、饲料和兽药的流动资金需求,最高额度达300万元。江西裕民银行仅成立一个月,就已发放生猪供应链融资2500万。

疫情期间,梅州客商银行还为养殖农户提供了帮扶措施。针对开展的温氏物联网金融业务,梅州客商银行及时跟进温氏股份各辖区,尤其是疫情严重区域的业务开展情况,逐户了解在贷的600余户养殖农户生产经营情况及疫情期间遇到困难,迅速做出了延期还款决定。

03 创业贷

相较农业、医疗贷款而言,民营银行针对创业而设计的特色产品数量更多,例如上海华瑞银行就科创机构推出生态链融资业务,新网银行、新安银行等均推出创业相关贷款产品。

样本银行中,安徽新安银行推出的产品线更为丰富,该行针对园区被重点扶持的民营企业,开发了“新创贷”“新创盈”两个创新产品;针对高新区内的招商引资企业,开发了“创业贷”“创新贷+”产品。

04 疫情支持

新冠肺炎疫情导致部分中小企业停工停产、陷入困境;还有一些临时增加产量或改装生产线的医疗企业急需资金援助,因此,一批民营银行身先士卒,通过“特事特办”、“绿色通道”等方式火线为小微企业提供审核放款,如下表所示:

疫情中获得支援的群体以医疗企业为主,还包括其他类型的小微企业,例如餐饮企业、物业企业等。

除了为小微企业提供增援,部分民营银行还为小微个体量身定制出疫情期间的专属的产品,例如吉林亿联银行为吉林省内所有三甲医院的医护人员推出低利息的亿联易贷(天使贷),该产品纯信用、无抵押;又如微众银行推出网约车司机专项“抗疫”贷款,该产品循环额度、随借随还、最高额度6万元,申请后最快20分钟到账。

三、 产品解析--按风控方式区分

按风控方式区分,民营银行贷款产品可简单划分为抵押贷款与无抵押信贷。

01 无抵押信贷

无抵押信贷,对民营银行的线上风控能力和数据积累形成考验。现有民营银行产品中,无抵押授信的审核方式主要包括发票、纳税以及其他方式。

(1)发票

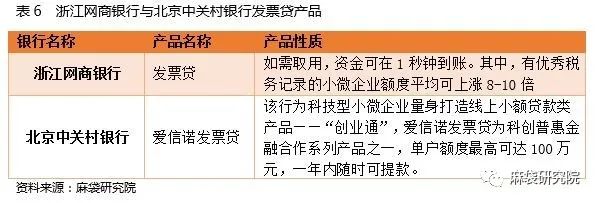

浙江网商银行与北京中关村银行拥有“发票贷”产品,二者均为线上操作,额度较小,如下表所示:

此外,江苏苏宁银行还在疫情期间紧急上线了一款名为信易融(发票贷)的产品,中小微企业只需线上提供统一社会信用代码证和法人代表身份证,即可获得最高500万元的信用贷款,最快当天审批、30分钟放款。

(2)纳税

从财税信息切入进行风控,既能获取准确、权威的数据源,又能够提升风控效率,较好地还原出企业真实的经营能力,因此涉足税务信息贷款的民营银行数量,显著要高于农业、医疗等专项贷款,如下表所示:

从申请条件来看,各家要求较为趋同:连续经营两年以上,纳税信用等级较好;而从产品特征来看,多为随借随还,期限最长不超过3年等。

(3)其他

其他无抵押信贷的风控方式,包括但不限于供应链金融中的订单贷、POS贷、政府采购贷款等。

02 抵押贷

针对小微企业及企业主的抵押贷款,抵押物通常为房产,包括厂房、商业用房、个人住房等。相较前述信贷而言,抵押贷款额度大、期限长,更受民营银行青睐,如下表所示:

四、民营银行贷款产品的若干思考

民营银行的产品展示,是对接小微企业/企业主的第一窗口。从上述信息来看,现存民营银行贷款产品具有如下特征:

1.高度依赖现有公共系统

从放款对象来看,目前民营银行还是依赖于现有的政府系统,诸如纳税信息贷款、政府采购贷款仍是主流,而针对医疗、农业等重点领域的专门特色产品仍为少数,究其根源,医疗、农业等重点领域尚未探索出一套行之有效的风控模型,目前仍注重线下的实体探访和地域考察。

2.高度依赖抵押贷款

房产抵押在小微企业的融资渠道中仍占据主流地位,无抵押信贷的融资方式,仍面临周期较短、额度较小的现实。尽管发票贷、税务信息贷款等产品初具雏形,但在当前环境下,是否具有足够的抵押物与抵押价值,仍是金融机构“敢贷”、“愿贷”的先决条件。

五、总结

小微企业是我国市场经济体系的重要主体,央行行长曾经指出,小微企业最终价值占GDP约60%、纳税占国家税收总额约50%,而小企业贷款余额却只占企业贷款余额的不到四成。

2020年1月底以来,政府采用了 “停工、停学”等隔离措施,内防扩散、外防输入,以雷霆手段遏制疫情蔓延,从近期数据观察,全国除湖北以外的确诊病例逐步稳定在个位数,背后付出了大量的经济代价。当前,“复工复产”成为了社会正常运转的主旋律,国家连续发布针对小微企业的财税优惠政策,帮助中小企业渡过此次难关。

一场疫情给各行各业带来了诸多思考,从金融机构角度,加强线上化基础设施的建设已是刻不容缓;而从贷款产品设计层面,应给予重点行业,例如农业、医疗等以更多关注,提高信贷风控在贷款业务中的比例,只有各方齐心协力、共克时艰,才能在全面建成小康社会的收官之年取得最终胜利。