数据会说话,如何通过三张表分析医疗器械股

编者按:本文来自微信公众号“苏宁金融研究院”(ID:SIF-2015),作者为苏宁金融研究院投资策略研究中心副主任顾慧君,36氪经授权发布。

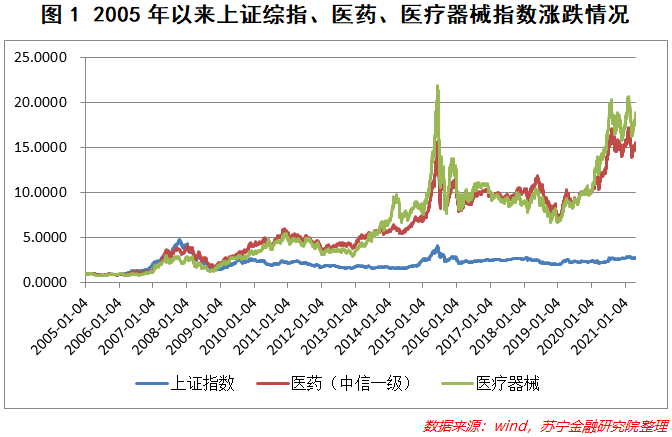

突如其来的新冠疫情,催生了对特定医疗器械的需求,让这个较为冷僻的行业进入众多投资者的视野。医疗器械作为A股的一个细分领域,从长期来看,不仅跑赢大盘,表现也优于医药这个行业大类(见图1)。

分析医疗器械行业,是做好医疗行业投资的第一步。在此,和大家分享我们的分析方法和分析框架。

1、如何通过三张报表衡量医疗器械上市公司的投资价值

上市公司的财报主要由资产负债表、利润表和现金流量表构成,三张报表从不同侧面反映了公司的核心竞争力和投资价值。通过对三张报表的分析,我们可以以管窥豹,从微观层面较为准确地衡量医疗器械上市公司的投资价值。

首先,来看资产负债表。资产负债表反映了一个时期内企业资产的来源和去向。

在资产来源这一端,我们可把资产来源细分为分红后利润(企业赚的)、股权融资(企业融的)、债权融资(企业借的)、占用上下游资金、其他负债(例如交易性金融负债、应付薪酬、应交税金等)和其他来源。

在资产去向这一端,我们可把资产去向分为现金或现金等价物、经营性资产(例如应收资产、存货、在建工程等)、或无资产(例如无形资产、商誉等等)、长期投资和其他去向。

把不同时点上的资产负债表堆叠起来,通过比较不同阶段企业的资产来源和资产去向,就可以看出企业的商业模式、差异化的发展战略,从而判断其经营风格和经营质地。

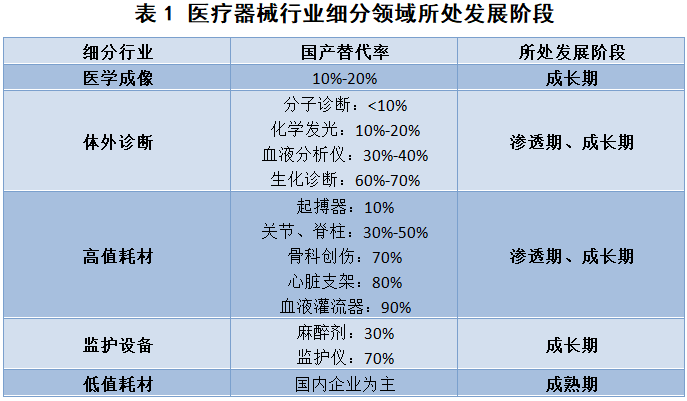

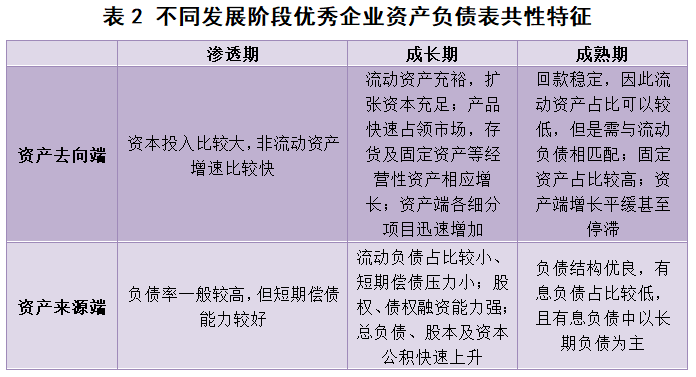

具体到医疗器械行业,我们可以把医疗器械行业进一步细分(表1),在细分的基础上评估其所处发展阶段(在此,把发展阶段分为渗透期、成长期、成熟期、衰退期/再造期),进而大致框定处于不同发展阶段优秀企业资产来源和资产去向的共性特征(表2)。

其次,来看损益表。损益表提供了一段时间内企业生产经营过程中的收入和费用情况。

从长期来看,ROE是判断一家企业投资价值最重要的评估指标之一。基于损益表中提供的数据,使用杜邦公式,我们可将ROE拆分为销售净利率、资产周转率和权益乘数,独立反映企业的盈利能力、运营能力和偿债能力。也因此可将一家高ROE企业的经营模式归因为高利润模式、高周转模式和高杠杆模式。

具体到医疗器械行业,该行业中的优秀企业,无一不是对专业使用者(医生群体)和一般使用者(普通患者和消费者)具有极强心智占领能力的企业。这种能力是通过持续的研发投入、耦合的产品管线设计和绵密的品牌宣传达到,上述战略和经营层面的动作也集中表现在损益表中。通过分析损益表中的研发支出、销售费用等数据,我们可以判断一家公司研发的底色和成长的潜力。

最后,来看现金流量表。资产负债表和损益表是根据权责发生制的原则编制的,而现金流量表是根据收付实现制的原则编制的,两者的差距越小,说明这家企业收入的“现金”含量越高,也在一定程度上反映了这家企业在市场中的话语权和竞争力。

我们一般把企业的现金流分为三类:经营活动产生的现金流、投资活动产生的现金流和筹资活动产生的现金流。经营活动产生的现金流是其中最核心的部分,是企业自身造血能力的体现,是企业研发投入转变为产品和服务进而变现的能力的体现。不能自我造血,长期靠变卖资产等投资活动取得现金流,或是靠发股发债等融资活动取得现金流的企业注定是不能长久的。

具体到医疗器械行业,我们期望看到的现金流量表应具备以下特点:净现比、收现比整体较高;资本开支保持健康状态,既能维持企业的后续增长,又能在合理的范围内。

2、注意宏观和微观分析的结合

上文我们从三张报表入手,阐述了如何对医疗器械行业进行自下而上的分析,找到这个行业中最具成长潜力和投资价值的标的。不过,在实际投资过程中,需要将自下而上的分析和自上而下的分析结合起来。

自上而下的分析是通过宏观和行业层面的分析,找到影响行业发展的共性因素。以医疗器械行业为例,影响行业发展的宏观和中观因素主要有:经济增长和居民收入的增长情况、医保投入、分级诊疗制度、医疗器械集采制度等等。此外,医疗器械这个行业是科技和消费的集合体,通过对专业使用者/一般使用者的心智占领,通过对高素质劳动力和非劳动力的生产要素聚集,形成了持续有效的行业护城河。

通过自上而下的分析,找到投资的好赛道;通过自下而上的分析,找到赛道中的好选手。

由此可以看出,自上而下和自下而上从不同的层级和维度对投资标的进行分析,两者相结合,就能找到坡长雪厚的投资标的,也就是好赛道中的好公司。

投资,既是科学,也是艺术。但无论是科学还是艺术,都有规律可行,都可以通过自己日积月累的投资历练凝结成与自己的投资心智相匹配的分析框架。一个成熟的投资者应当有独立的、兼收并蓄的投资框架,这样才能在投资的道路上行稳致远。