中芯国际科创板挂牌,距离台积电还有多远?

“硅谷”、“摩尔定律”,许多并不熟悉半导体行业的人也一定听过这两个名字,仅从这两个词的意义,就能看出芯片对于科技互联网发展的关键地位。

7月16日,中芯国际在科创板正式挂牌,虽然在A股的流通股只占已发行总股份的14%左右,并且市盈率高达113.12倍(按发行价27.46元/股计算),但依然收到狂热的追捧,开盘暴涨;另一方面,与中芯国际对标的全球芯片第一大晶圆代工厂台积电也将在今天发布2020年第二季度的财报。

在全球贸易争端四起的情况下,芯片战争也成为科技行业的必争之地,而芯片一般分为上中下游三个环节——芯片设计、芯片制造、芯片封装测试,其中,中芯国际和台积电所在的芯片制造中的晶圆代工环节,是目前中国大陆芯片产业链上最为薄弱的环节之一。

“一流的设计、二流的封装测试、三流的芯片制造”,全球咨询机构Gartner半导体研究组、分析师副总裁盛陵海向《商业数据派》如此评价当前中国大陆芯片行业与全球对标的情况,“目前华为海思的芯片设计已经是全球一流水平,封装测试技术门槛相对较低,但芯片制造环节——包括上游光刻机设备、晶圆代工的技术还与全球一流有很大差距。”

据不完全统计,在4~7月份科创板上市和拟上市的芯片企业高达20家,然而其中芯片制造的只有中芯国际一家。

就在近期,就在芯片制造的“中场战事”剑拔弩张的时刻,中科院宣布已经突破5纳米光刻技术,中芯国际也已经研制出7纳米以下的生产工艺,年底就可以量产,这些给芯片国产化又带来一丝曙光,但这些对缓解1~3年内高端芯片迫切的需求又有多少呢?

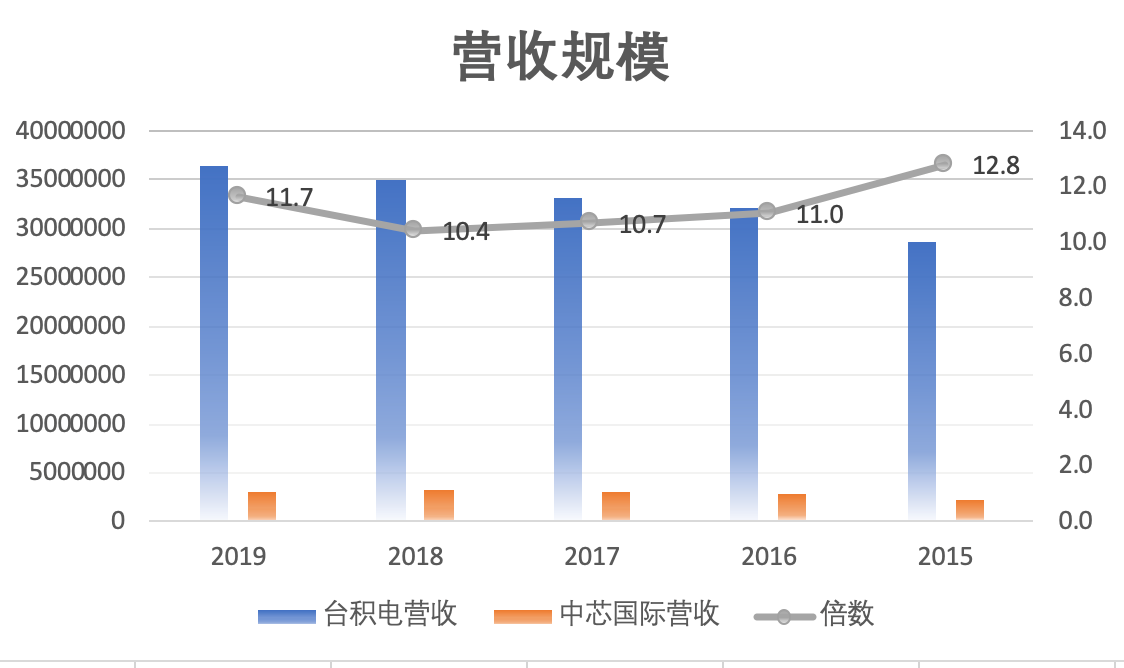

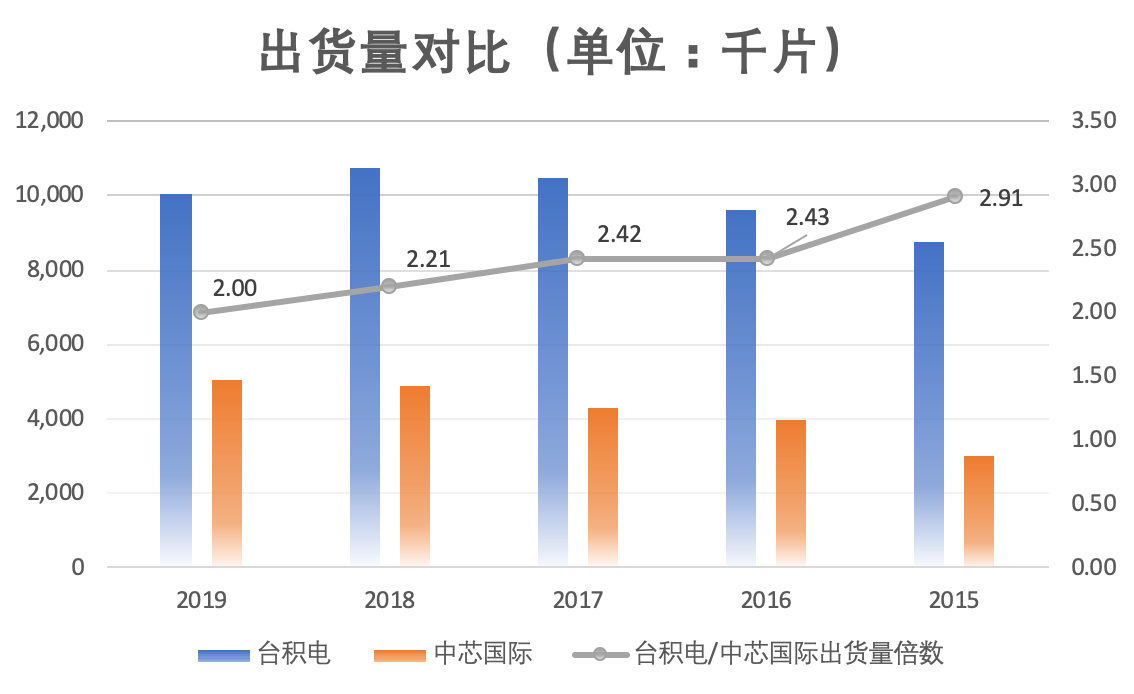

价格差距大:单个晶圆价格仅是台积电的六分之一

《商业数据派》在中芯国际和台积电近5年的详细业绩方面做了详细的对比,从营收规模上看(详见下图),台积电的营收一直都在中芯国际的10倍以上,而其晶圆出货量的倍数才仅仅2~3倍左右,也就是说中芯国际每个晶圆的价格比台积电便宜,可见中芯国际的议价能力远远低于台积电。

(制图:商业数据派)

(制图:商业数据派)

据《商业数据派》粗略计算,在2019年,台积电每个晶圆的出货价格约为3609.1美元,而中芯国际只有619.6美元,价格相差6倍之多。

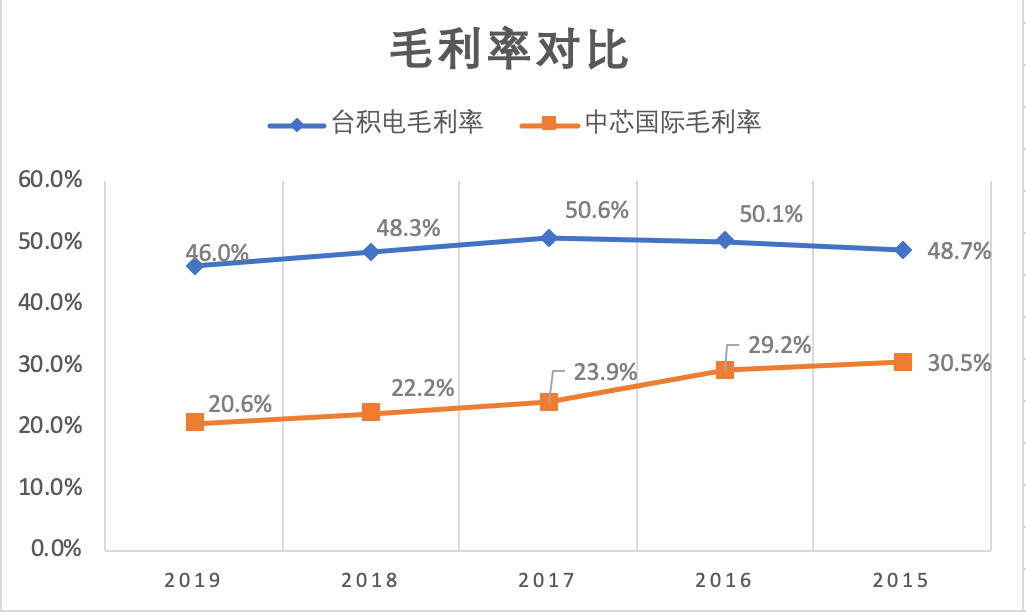

(制图:商业数据派)

也正是因为价格低廉,中芯国际的毛利率一直保持在20%~30%之间,远低于台积电超过45%的毛利率水平。

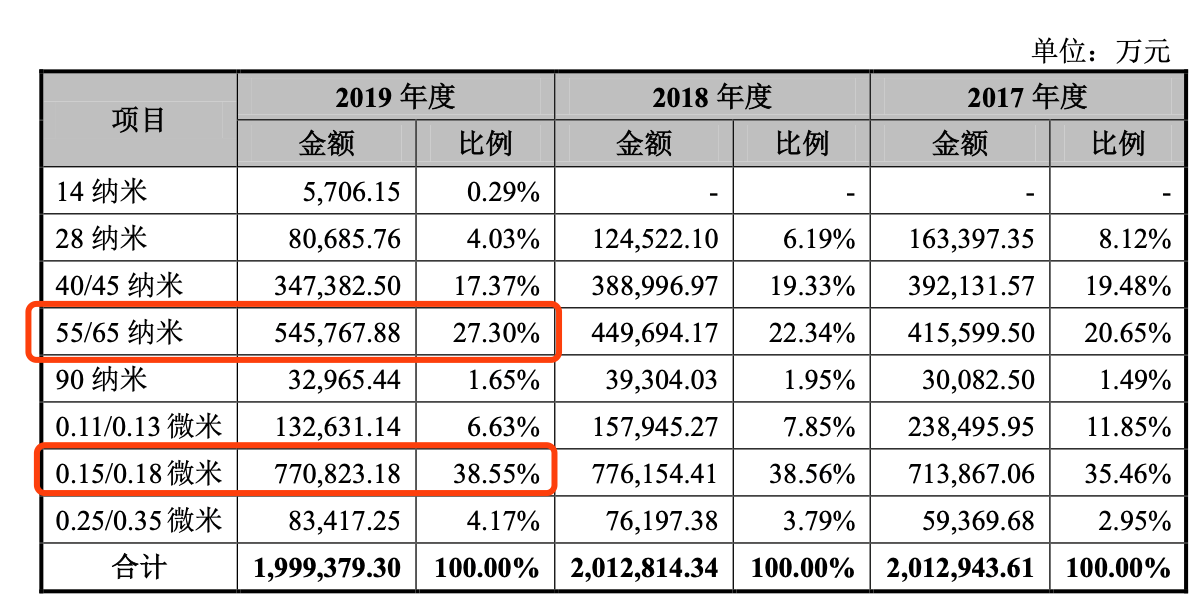

之所以价格差距这么多,是因为中芯国际目前量产产品仍然比较落后,2019年产能最大的两个领域仍然在0.15/0.18微米和55/65纳米之间,而当前国际一流的高端芯片以14纳米为主,尤其在28纳米现在已经出现了全球产能过剩的局面。

目前,中芯国际14 纳米及 28 纳米制程产品收入占比较低,28 纳米制程产品面临产能过剩、收入持续下降、仍面临较高的折旧压力、毛利率为负的风险。

近三年内,中芯国际 28 纳米制程产品收入分为 16.3亿元、12.4亿元及 8.1亿元,占比分别为 8.12%、6.19%及 4.03%,收入及占比持续下降; 于 2019 年第四季度开始量产14 纳米制程产品,相关收入为 5706.15 万元,占比为 0.29%。

综上考虑,中芯国际将部分原用于 28 纳米制程的通用设备转用于生产盈利较高的其他制程产品。

(制图:商业数据派)

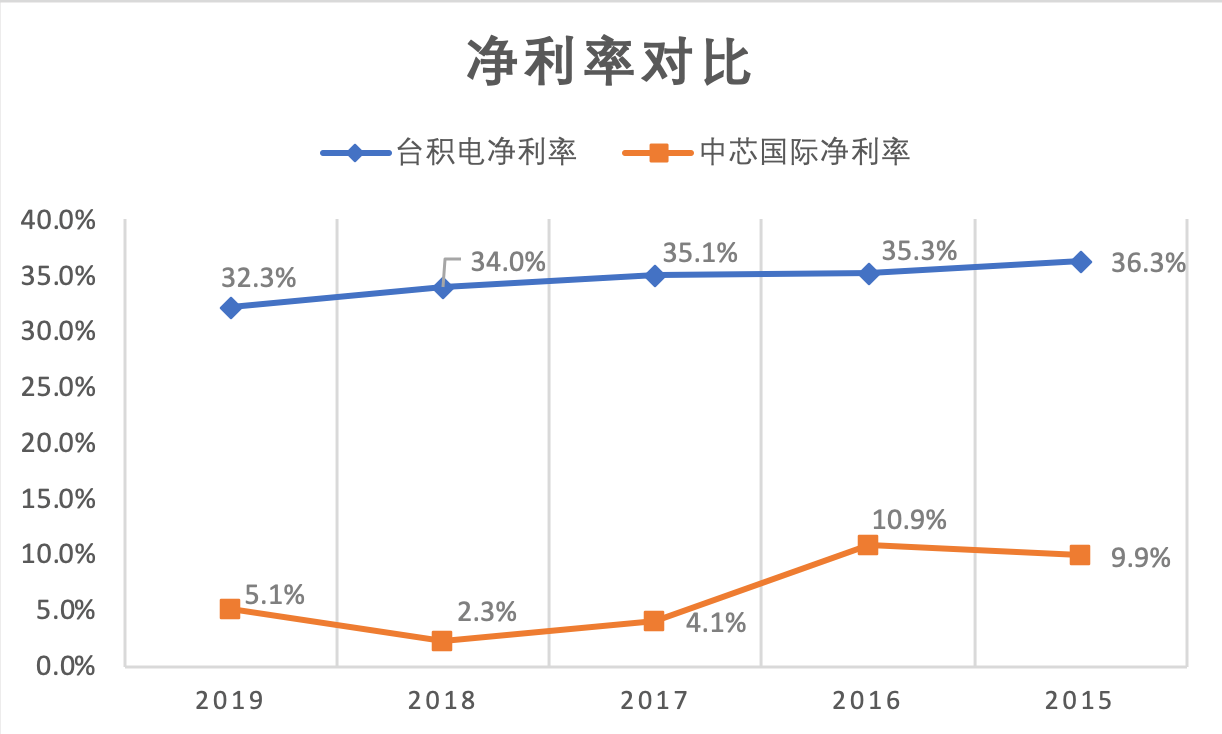

这也直接决定了净利润的水平,中芯国际近三年的净利率分别在5.1%,2.3%和4.1%,远低于台积电32.3%,34.0%和35.1%的净利率。

中芯国际2018 年、2019 年扣除非经常性损益后归属于母公司股东的净利润为负,分别为-61.68亿元、-52.2亿元。

技术追赶:7纳米 PK 5纳米

中芯国际与台积电芯片价格不同的背后,是先进技术的落差,要实现商业竞争力的进一步提升,只有在技术上奋起直追。

集成电路丰富的终端应用场景决定了各细分领域芯片产品的主流技术节点 与工艺存在差异,且技术迭代与相应市场需求变化较快。

先进工艺一般一到三年往前推进一代,如台积电2015 年量产 16 纳米/14 纳米,2016 年量产 10 纳米,2018 年量产 7 纳米,2020 年量产 5 纳米。若晶圆代工厂商技术迭代大幅落后于产品应用的工艺要求,则无法满足市场和客户的需求。

根据 IC Insights 统计,2018 年度台积电占全球纯晶圆代工市场份额的 59%,中芯国际占 6%。中芯国际 14 纳米制程的量产时间为 2019 年,下一代工艺已进入客户导入阶段。

虽然先进技术的研发需要不断的资金投入和积累,但往往关键技术人物的出现,能将这个进程向前推进一大段。

中芯国际能在14纳米和7纳米技术上的突破,背后的一个关键人物,就是中芯国际联席CEO梁孟松。短短298天时间,就攻克了14纳米工艺技术的难关,而且还将该工艺良产率提升至95%。

作为前台积电的研发骨干,梁孟松全球前十的顶尖芯片人才。2009年梁孟松从台积电离开半年后,加入三星,直接将三星的技术水平提升了一代,从28纳米直接跨越到了14纳米。

而下一个中芯国际要攻克的就是7纳米的量产。

另外,据梁孟松介绍,中芯国际7纳米工艺技术的发展路线与台积电相差不大,在7nm工艺节点上,已经发展了3种类型,其中N7与N7P制造工艺可以不采用EUV光刻技术,而N7+工艺才会使用EUV工艺技术,不过就算使用EUV技术,其光罩层数也非常少。

在5nm工艺节点上,EUV光刻技术就得到了充分的利用,且光罩层数可达到14层之多,属业界较高的技术水平。——这也是目前台积电正在尝试量产的部分。

另外在产能方面,台积电目前运营着一个150mm晶圆厂,六个200mm晶圆厂,五个300mm晶圆厂和四个先进的后端晶圆厂。2019年的年产能(以12英寸等效晶圆为单位)约为1230万晶圆,而2018年约为1200万晶圆,这一增长主要来自7纳米技术的扩展。

中芯国际的晶圆厂布局如下,在上海建有一座300mm晶圆厂和一座200mm晶圆厂,以及一座控股的300mm先进制程晶圆厂;在北京建有一座300mm晶圆厂和一座控股的300mm先进制程晶圆厂;在天津和深圳各建有一座200mm晶圆厂;在江阴有一座控股的300mm凸块加工合资厂。

研发投入高:芯片制造“烧”设备

既然是强技术驱动的商业,那么必然在研发投入上少不了。下图是2019年全球芯片企业对于研发投入上的量级和占比。

然而对于芯片制造产业来讲,其实所谓的“研发投入”并不等于“新技术的研究测试”,设备的折旧成本也非常高。

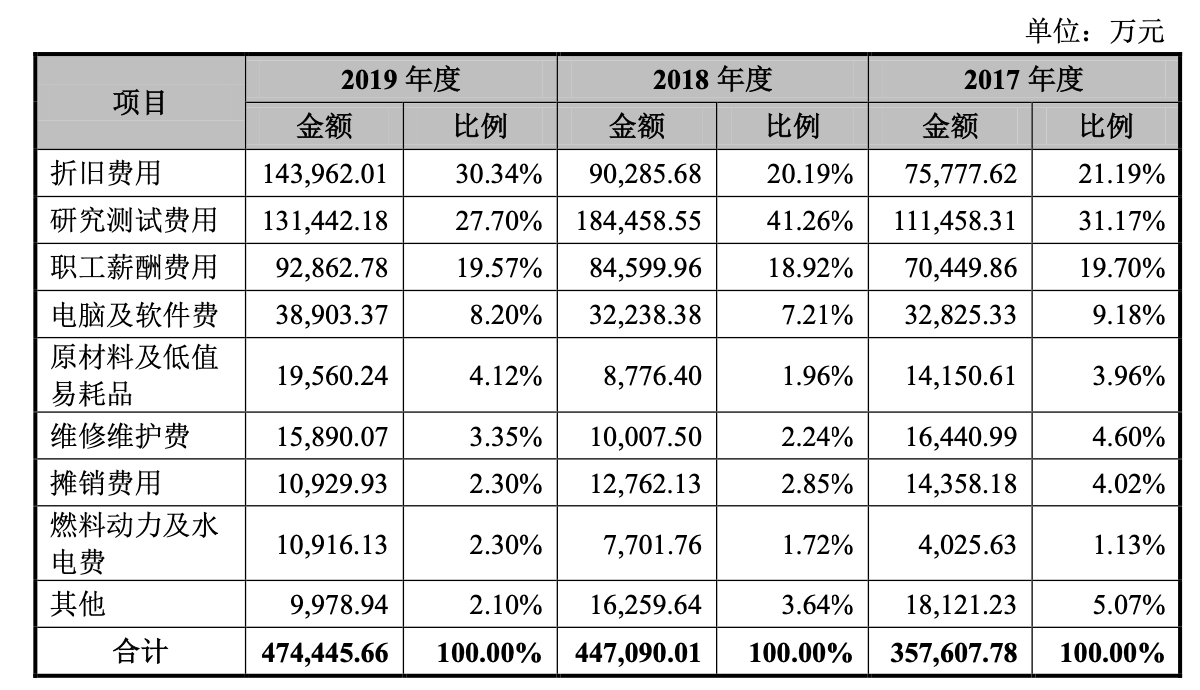

以中芯国际为例,研发费用用主要包括折旧费用、研究测试费用、职工薪酬费用等,2017~2019年间,研发费用分别为 35.7亿元、44.7亿元及 47.4亿元,呈增长趋势。

但其中增长最快的其实是“折旧费用”,这是因为购置了部分单价较高的先进机器设备,使得折旧费用逐年增加,2019年占研发费用的30.34%。

其次是研究测试费用主要为试片费,2019 年度为13.1亿元,占研发费用的27.70%,研发效率有所提升。

再次,就是研发人员的薪酬成本上,2019年中芯国际的研发人员薪酬超过了9亿元。

盛陵海透露,由于目前芯片行业比较热,目前芯片的工程师都非常贵,一个有10年经验的芯片设计工程师,年薪都在100万以上。

再回到此次中芯国际登陆科创板的事情上来,其募资的主要用途也是用于新生产线的建设和研发储备。其中,12 英寸芯片 SN1 项目的募集资金投资额为 80亿元,用于满足建设 1 条月产能 3.5 万片的 12 英寸生产线项目的部分资金需求,生产技术水平提升至14 纳米及以下;先进及成熟工艺研发项目储备资金项目的募集资金投 资额为40亿元,用于工艺研发以提升公司的市场竞争力。

芯片国产化虽然是大势所趋,但全球化趋势没有变——芯片在美国设计、中国台湾加工、马拉西亚封装,最后送到中国生产向全球销售。

“半导体自诞生就是各国共同发展的一个结果,到目前为止没有哪一个国家可以独自拥有完整的半导体产业链。”华润微电子代工事业群总经理苏巍表示,“当下国产芯片自给自足率不足三成,中国整个半导体产业链发展明显有短板和不足,但是在功率半导体领域,我们看到它率先进行突围,与国际一流技术水平差距在缩小。”

目前低端芯片基本已经可以国产化,但如果要向高端走,未来3年内,中芯国际所在的晶圆代工环节对于7纳米量产的情况,是非常关键的一环,如果能够成功实现,中国大陆芯片制造将向全球一流的目标又迈进了一步。