雅居乐完成全年销售目标50.2%,毛利同比下降5.8%至108.49亿元

8月18日午间,雅居乐控股发布2021年中期业绩报告。

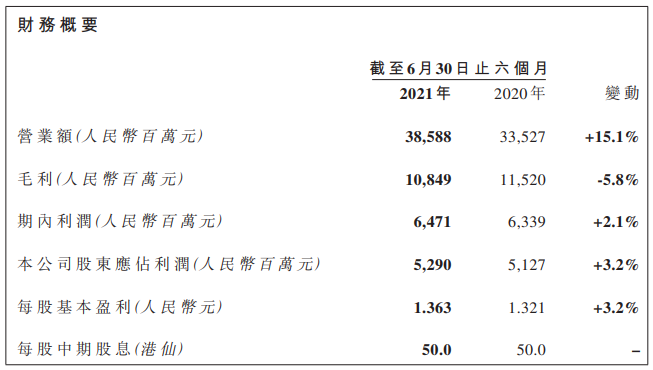

根据报告显示,雅居乐实现收入385.88亿元,同比增15.1%。期内毛利108.49亿元,同比下降5.8%。归属股东净利润52.90亿元,同比增3.2%。

来源:雅居乐中期业绩公告

报告称,毛利及毛利率的下降主要由于毛利率较高的项目所占比重有所下降,而单位土地成本较高的项目所占百份比增加,其毛利率相对亦较低。

报告显示,雅居乐预售金额合计为人民币753.3亿元,较去年同期上升36.7%,在售项目为215个,其中包括20个全新项目。

在2020年业绩发布会上,雅居乐管理层曾表示,“2021年,雅居乐地产销售目标为1500亿元”。可见雅居乐已经完成了全年预售金额目标的50.2%。

对于此业绩,雅居乐称主要原因为对销售策略作出了调整,雅居乐将最终审批权限下放到区域层面,以提升集团层面营销策效益为目的。持续寻求多渠道的销售组合模式,通过线上线下双结合的销售策略,以一站式为客户提供全方位多维度的购房服务。

2020年,住建部提出“三道红线”为房企融资戴上紧箍咒。这“三道红线”分别为:剔除预收账款的资产负债率不得大于70%;净负债率不得大于100%;现金短债比不得小于1倍。三道红线的出台让房企纷纷想办法降低杠杆率。

而在2020年年低,雅居乐剔除预收款后的资产负债率为71.9%,还略微超出监管要求。经过半年的努力,雅居乐资产负债率下降,“三道红线”达标绿党。截至2021年6月底,雅居乐剔除预收款后的资产负债率为68.4%,较2020年底下降3.5个百分点;净负债率较2020年底再度大幅下降15.7个百分点至45.3%;现金短债比为1.18倍。

在物业发展收入上,报告显示,2021年上半年雅居乐的物业发展的确认销售收入为人民币320.92亿元,较去年同期上升9.5%。物业发展业务收入与多元化业务收入的占比分别为83.2%及16.8%,其中多元化业务收入的佔比较去年同期上升4.2个百分点。在报告期间内,雅居乐物业管理及其他(包括环保、酒店营运及物业投资(商业))收入分别为人民币49.92亿元及人民币15.04亿元,较去年同期分别上升57.1%及44.5%。

对此,雅居乐表示,这反映雅居乐“以地产为主,多元业务协同发展”的营运模式续见成效。

在土地储备方面,雅居乐的土地储备比较平稳,2020年,雅居乐积极拿地,土储面积从2019年末的3970万平方米增至2020年末的5301万平方米。

而在2021年上半年,雅居乐新添22个新项目,新增预计总建筑面积达304.3万平方米,其中集团应占预计总建筑面积为220.3万平方米,相关应付土地金额为人民币105.47亿元。

截至报告期末,雅居乐在85个城市,拥有预计总建筑面积达5295万平方米的土地储备。