最后的赢家:金融产业家/产业金融家

编者按:本文来自富慕资本 高探生物科技 张川 ,36氪经授权发布。

导读:唯一不变的是每天都在变。在快速发展和迭代进化的数字时代,没有什么可以阻拦那些不断进化和不断探索真理的智者们的前进步伐。他们每天都在用强烈的理智的好奇心、寻找变化的正确答案,不断地将不同学科的知识通过各种融合变异出各种新物种

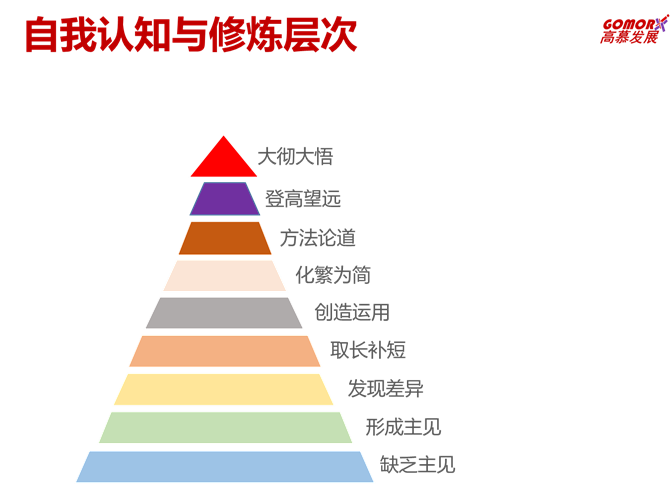

Part 1自我认知与修炼层次

这段时间静下心来读了很多有价值的书籍、与很多行业专家交流、不断的实践与尝试;与此同时,还在高礼价值投资研究院首届价投班研习班深度学习价值投资理念,现场聆听到导师们的真知灼见,也结合自己在风险投资、电商、零售、管理等领域的成功与失败的经验和认知,陆续用“化繁为简”的方式将听到的、读到的、学到的、认知到的知识转换成了几百页文字少但图形多的PPT,尽量上升到“方法论道”的层次

其中的一些PPT还与部分专业人士做了多次小范围的分享和讨论,也收到了很多非常好的建议。今天就第一次公开其中的3页内容,与大家分享下我提出的“金融产业家/产业金融家”理论

先来看第一张:自我认知与修炼层次。我用9层塔的图形将自我认知与修炼层次的图形做了简明扼要地划分。很容易理解,也就不多解释了

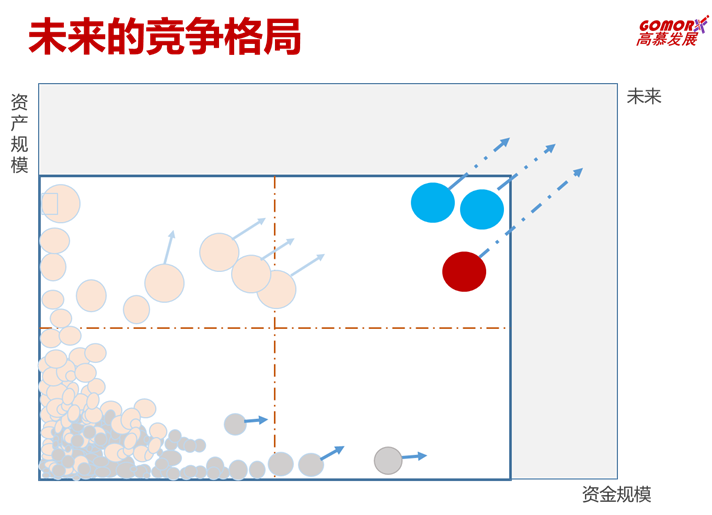

Part 2 未来的竞争格局

传统的二级市场投资公司从业者大都有金融和财务等背景,在华尔街在证券在投行工作过的,聚焦在二级市场的股票、债券等领域。二级市场的投资以实际发生的业务、数据、财务、竞争格局、未来发展推演、企业家精神、团队等,二级市场通常看财报、看现金流、看友商表现、看市场规模等,也较容易通过实地走访、市场调查等进行理性和数据化的分析就比较容易得出是否值得投资

传统的一级市场的风险投资人通常带有产业背景,对企业从0到1的过程比较熟悉。因为在产业工作过,也就比较容易理解一家从什么都没有,通常只有一个idea,甚至还没有从原单位离职到想做的事情和未来发展的演变过程和想象空间。因为不想二级市场,一级早期市场几乎没有验证过的数据等,多半采用看人 看事看时机,感性+理性和艺术+科学的方式来决定是否值得投资

以前一级市场和二级市场泾渭还是很分明的,双方都几乎不跨界去自己以外的市场,尽量只在自己的“舒适圈”内发展,不轻易去拓展自己的能力边界

但却有极少数机构通过不断地观察学习了解、构建分析预测等理性思考、发挥丰富的想象力和创造力的机构在悄无声息地运用和迭代着自己的一套完全不同于传统投资机构的哲学思想在行动着并且起到了非常好的成就

我花了不少时间多国内的投资机构和国内一些互联网企业做了深度研究,于是画出了下面这张图

这张图向我们展示了一些很有趣的现象:

灰色圆点的纯投资机构AUM越小,团队越小、市场影响力也越小、竞争力不强、获得好项目的机会就越少,未来的发展也越小;左下角的纯投资机构越集中,恶性竞争就越厉害

褐色圆点代表产业规模越小的企业,同样在人才、规模、品牌、产品/服务等影响力的越小,产生利润的能力越低,竞争也越残酷

有能力募资做大AUM,且还能不断投资和退出的纯投资机构可以向右边发展,产生投资的规模效应,通过回报大的项目来弥补损失的金额

想做大产业规模的企业可以向左上边移动,实现产业规模越越大竞争有优势的规模效应;也可以向右上角移动,在不断壮大产业的同时逐步沿着产业链和生态圈进行投资

有意思的是右上角象限中蓝色圆点的机构。这些机构是有明显的产业优势的企业,如我的两位老东家阿里和京东,以及腾讯、小米、美团,或还没有上市的几家巨头企业。

它们通过募集到的巨额资金,且又是各自行业的领军企业们的有利地位,不仅收割着产业优势带来的巨大收益,而且还可以沿着相关产业的上下游和生态圈,对各阶段的企业进行资本投资,不断地形成有相互协同效应的众多城,而且还拥有着一圈又一圈的护城河。自己的规模越大,可以投资的项目越多;投的项目越多,存活的数量就越多,最终产生的战略收益和财务收益也越大。这类企业已经从单纯的产业发展快速进入到了投资领域,马太效应在这里发挥的淋漓尽致。

如果从AUM来讲,阿里、腾讯已是国内最大的投资机构了

同样在右上角,还有一个红色圆点。这是以前做二级市场投资的机构,如以长期价值著称的以高瓴资本为代表的投资机构,本着“严谨的分析体系、深入的考证方法和完整的思维框架”和“弱水三千但取一瓢”等哲学理念,不仅在二级市场长期投资那些已明显成为行业第一梯队领先的上市公司,凭借超前的认知、资本、人才、资源等多方面的优势,还积极地通过发现价值、创造价值、科技赋能、管理赋能、人才赋能、思维赋能、主动管理、资源整合、收购兼并、企业裂变等高超的艺术和投资融合技能直接收购控股公司或私有化上市、从天使轮就开始寻找未来有可能造就伟大企业的企业家们,甚至还直接发起公司,成为新公司的创始人。

用张磊先生的话就是“我们都是企业家,只是碰巧成为了投资人”。这类从投资界进入产业的金融机构也正在成为跨界融合的高手

从行业划分来看,高瓴资本、阿里、京东、美团、小米等既有资本又有产业的机构已无法用简单的行业划分来定义它们了。它们不断地将看似不相关的行业和金融、科技进行交叉融合、裂变,俨然进化成了一个新物种(这里需要起个新名称,但不想用“超级物种”)

现在和未来,那些只有小规模AUM的纯投资机构会越来越面临“金融产业机构”和“产业金融机构”的双重降维打击了。因为自己手中既没有资产,也没有AUM优势,也没有产业链、生态圈和各种自有的核心资源,以及资源整合的话语权,只能在体外寻找原先的想创业的同事或通过同事和被投企业创始人等等轻度竞争力的方式寻找各种可能成功的创始人的机率越来越低了。如果那些优秀的创始人遇到““金融产业机构”和“产业金融机构”之后,在同等情况下,还有几个创始人愿意再拿小型投资机构的资金呢?采用拉个微信群对接下资源和人脉或者提供缺乏竞争优势的的投后服务已经失去了核心竞争力

同样,资产小的企业如果不能成长为大规模资产企业那未来的日子也会越来越难。“金融产业机构”和“产业金融机构”们总是对那些有机会高速成长的企业提供更多的资金和资源倾斜,并且愿意付出溢价

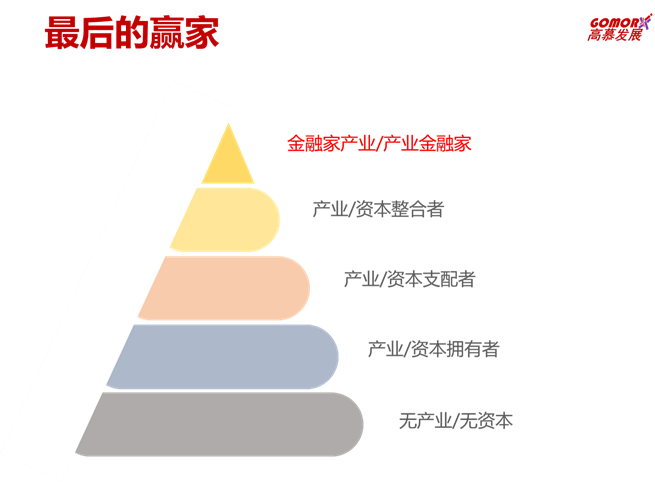

Part 3 最后的赢家

就此图所示,可以初步得出一个结论,未来肯定不是简单的AUM之间和产业规模之间的竞争,而是融合了AUM和产业规模的多维度竞争。只有那些能够将投资和产业链和生态圈,以及将交叉学科知识高度动态融合的“金融产业家”和“产业金融家”才会成为投资和产业中最有力的玩家和最终的赢家

我将这类从产业进入投资领域的企业家称为“产业金融家”,从金融进入产业领域的投资人称为“金融产业家”。请看下面的一张图

这张图可能冲击到了你以往的旧认知,一个新时代已经到来了吗?其实早已来了,已有极少数金融机构和产业机构已开始不断地将原本属于两个不同行业的认知交叉融合在了一起,在使用左脑/右脑工作的同时还在使用右脑/左脑在思考同一个问题,在方向大致正确的路上,不断地提出看似不可能的问题并不断地寻找变化的正确答案

大部分纯投资机构是在“产业/资本支配者”这一阶段。当然这也是很好了。那些将产业和资本作为频繁交易对象的涉及到的规模和资源更多,也能够成为很大的玩家

但“金融产业家/产业金融家”已不再单一从金融或产业角度思考问题了,他们不仅会用投同理心思考企业的企业文化、组织架构、价值观、团队建设、发展规划、市场规模等等,还会从科技创新与运用等角度来思考是否有机会将原本完全不相关或弱相关的学科如云计算、物联网、智能设备、量子计算、力场模型、化学、物理、生命科学等多学科与项目融合,是否产生颠覆传统思维的新认知或破坏性创新?产生出多种机会?能否重新演绎原有的行业?有机会裂变出一个新行业?是否能够产生更大的社会和经济价值?是否可以采用技术驱动提高效率?等等。这些已经不是单一的产业和投资机构可以做到做好的

可以对比下你的组织是属于哪一阶段的。一个只有产业但没有运用金融投资理念的,或你没有自己控制的产业、上下游和生态圈的单纯投资机构,如果你继续只做做产业或者只做单纯投资,是否开始感到一丝的压力了。马太效应也只会越来越明显了,以前可能还有机会80/20,现在可能已是90/10,不久后会是95/5甚至99/1吗? 凡是且有可能

很赞同杰夫.贝索斯的观点:如果你要创新,必须愿意长时间被误解。你必须采取一个非共识但正确的观点,才能战胜竞争对手

Part 4 感谢

在这3页PPT成型的过程中,研究了很有代表性的资本公司,如高瓴资本、普华资本、3G资本、KKR、高盛、黑石等;产业公司如阿里、京东、美团、亚马逊、Tesla、丹纳赫、10xgenomics、Missionbio、药明康德、微创医疗、PACT Pharma、百济神州、同盾科技、栈略数据等等

还获得了一些资本大佬和好友的建议和分享,在此向你们表示衷心的感谢请

所思所想不一定正确,如果该文章对你有一点启发那我也就满足和开心了

当然,我们更欢迎任何建议,甚至批评,与我们一起分享和探讨您的认知

Part 5 One more thing

经过几个月的筹备,我和多位从美国留学回来的生命科学和生物工程等多学科的科学家们(有教授、博士后、博士)刚成立了“上海高探生物科技有限公司”。从一开始我们就运用了金融产业家和交叉学科融合的理念,立志做一家创新跨界的数字免疫生物科技公司,高精准地探测生命的奥秘,帮助人类健康快乐长寿