埃森哲:从IT咨询鼻祖,到十年十倍股

编者按:本文来自微信公众号“国泰君安证券研究”(ID:gtjaresearch),作者 国君计算机团队,36氪经授权发布。

1953年,通用电气正在为如何对全球125家分支机构和数十万雇员进行薪资管理而烦恼。

比通用更加头疼此事的,是要为它做审计的安达信。

于是,一位项目经理提议:

不如我们试试商用计算机?

商用计算机在当时是占地面积等同一个标准车位大小、价值百万美元的铁盒子,没有生意人知道它能做什么。在大家心目中,其可靠程度恐怕还不如现在的区块链。

恐惧是力量。超过四十万雇员的薪资统计,给了通用电气莫大的力量。

1954年,一串代码被写入了那个“铁盒子”。

成了。

通用电气就此成为全球第一家雇员薪资自动化计算的企业。

而做出这个决定的安达信项目经理Joe Glickauf,被后人誉为技术咨询之父。

通用电气的案例只是一个开始。就此,安达信开始开展咨询业务,并使用各种创新技术,帮助客户解决传统审计中遇到的问题。

1989年,安达信咨询更名“安盛咨询(Anderson Consulting)”,又经过漫长的谈判和诉讼仲裁后,2001年1月1日,Accenture挂牌,新名字取自Accent on the future, 寓意着眼未来。

一个企业的发展总需要一些运气。就在同一年晚些时候,安达信因为安然事件被推上风口浪尖,而彼时,埃森哲的股价在纽交所站上了16.5美元,触及上市三个月来的历史新高。

本应身处漩涡的埃森哲,成了隔岸观火的众人之一。

此时的埃森哲眼里,只剩下未来。

01 万幸还是侥幸

安达信退出历史舞台,其实是专业服务的商业模式难逃的宿命。

咨询、审计鉴证等从业人员用自己的专业知识为客户提供服务的同时,也在为自家公司的品牌建设贡献价值、彼此捆绑。

对于世人眼前全新的Accenture这块招牌而言,也不例外。

彼时,MBB的咨询顾问们,正拿着万元的月薪诱惑着后来者在尚属荒野的中国咨询市场上开荒。IBM家的小型机一台接着一台的运进中国的城市,咨询顾问也在一个接着一个敲开中国公司的门。

埃森哲必须做个选择。

一方面,埃森哲启动大量并购,从业务范围、地域和专业能力三个维度完成扩张。

2000年开始,埃森哲以每年2-4笔交易的速度收购位于北美、欧洲的电子商务、金融服务和技术供应商。

在这一阶段,埃森哲着重加强IT基础设施运营的能力,并购标的包括数据处理公司、IT外包与实施供应商,甚至还有位于挪威的运营商Telekom。

2007年,埃森哲并购了乔治集团、Ariba等高价值且与埃森哲的业务属性有很强兼容性的企业,实现“1+1>2”,提高了公司的品牌溢价,一举跻身咨询行业龙头。

2011-2019年,埃森哲加速收购步伐,期间公司收购ASM Research,扩大其在美国国防中的军事医疗市场业务,收购Acquity、Fjord和avVenta,提升其在创意设计、数字内容和电子商务平台之间的互动能力,收购Cloud Sherpas,巩固其作为领先企业云服务提供商的地位,收购太平洋链接集团,增强其在大中华区的数字营销和商务能力,收购FusionX,进一步增强其网络安全能力,并购战略拓宽了埃森哲的经营范围、打破了埃森哲经营的空间限制,对埃森哲的发展壮大功不可没。

另一方面,埃森哲通过对大型知名企业的赋能,完成自身品牌的原始价值积累:

与Microsoft合作推出适用于Microsoft Azure的埃森哲混合云解决方案;

与亚马逊网络服务合作创造新的业务集团,以帮助客户迁移到云;

与苹果公司合作,帮助客户为iOS创建创新的解决方案,从而改变他们与客户互动的方式。

在提升用户体验与创新服务模式的同时,埃森哲收获了更多忠诚企业用户,为公司成功打下了坚实基础。

于此同时,在埃森哲的内部,业务被划分为五大类,包括战略,咨询,数字,技术和运营。

埃森哲战略与咨询业务为公司发展提供了核心驱动力;数字与技术业务使得能够通过人工智能、区块链等多方面帮助公司及客户提高生产力和新的增长机会;运营业务则致力于帮助客户优化运营流程。

五大业务相互联系、相互推进,促进了埃森哲在咨询行业多年来稳步发展。

在这其中,运营事业部又成为埃森哲主要的市场渠道,为全球40多个行业的客户提供服务,通过建立与维持长期的客户关系,为客户提供管理和技术咨询业务。

2018年,埃森哲全球收入达到396亿美元,员工超过45万人,成为IT咨询行业的巨无霸。

02 “卖人头”是不是一门好生意

时至今日,To B业务的商业模式早已不再是当年劝说GE购买一台电脑那么简单。

大型企业客户,特别是超大型企业客户,由于业务复杂度高,子公司、分公司、分支机构众多,标准化的软件难以满足特殊的需求,往往需要实施和二次开发。

以ERP为例,一般而言,百万级的ERP项目实施周期在六个月左右,需要5个以上的实施人员进场作业。没有哪家公司的ERP是直接从原厂拿来就能用的,企业客户并不完全是产品接受者,他们除了需要产品,还需要与之配套的服务。

此外,企业的IT需求是长期的,但不一定是连续的,外部实施团队可以在短时间内帮助企业解决集中IT需求问题。另外,企业自身的实施团队如果人员较为稳定,难以紧跟新技术发展,外部团队能给企业带来最新技术。

而在企业IT开支中,服务的占比实际上要大于软件的占比。我们分析了近十年IT服务占企业IT开支中的比重,发现软件、IT服务支出占比越来越大,且IT服务的支出占比持续高于软件的支出。

IT服务的市场将长期存在,并且其增速有望持续高于IT总支出的增速。

因此,IT服务商对企业,尤其是大型企业而言显得尤为必要。这意味着服务商自身的收入与盈利虽然不具有高弹性,但成长的确定性可期。

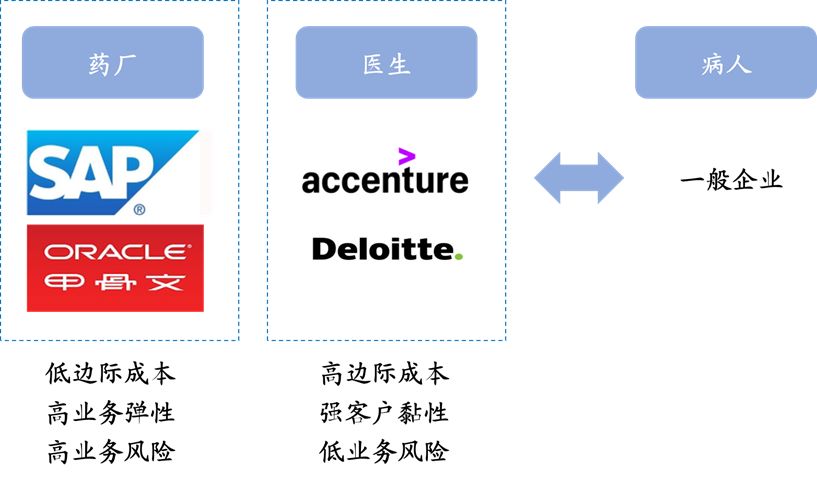

要说明软件厂商、实施厂商、客户三者之间的关系,可以举一个较为简单的例子。

对于一个病人来说,小毛病靠吃药,大毛病还得去医院,企业的问题如同病人一样,小问题可以用标准化软件解决,遇到大问题还需要定制化。

数据来源:国泰君安证券研究

实施厂商如同搭建在客户与软件原厂之间的桥梁,起到了医生的作用。发现企业的问题,用什么样的软件,怎么使用,都掌握在实施商手中。

对客户IT规划有一定的话语权,是区分实施厂商和软件外包的重要因素。实施厂商深知客户的需求和痛点,与客户之间的关系较软件厂商更为紧密,虽然没有软件厂商可以通过边际收益递增带来可观的利润弹性,但收入的确定性较高。

03 缺少弹性,成长缓慢,美国投资者为什么买

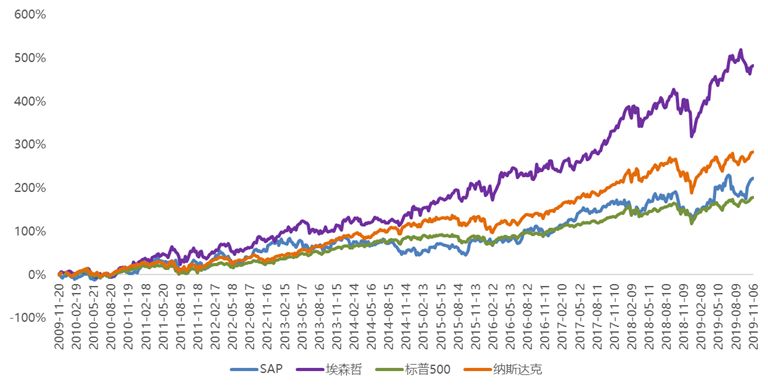

简单比较近十年来埃森哲的股价走势,以及软件厂商老大哥SAP、美股主流指数的涨跌幅可以看出,投资埃森哲的股票有明显的超额收益,不仅仅领先软件厂商,同时还领先于主流指数。

数据来源:Wind, 国泰君安证券研究

为何美股投资者纷纷看好一只“没有弹性”的股票?

首先,没有短时间爆发的利润弹性,并不代表IT服务行业没有增长。

行业增长来源于新技术、新商业模式等带来的新变化。企业发展中会遇到新的问题,需要用新的技术手段解决,其核心就是变化。

就像医学不停进步一样,药要随着病的变化而变化。但注意在这个过程中,医生的角色始终不变,这就是IT服务行业相较于产品厂商的客户黏性优势体现。而药厂,即软件厂商,反而有可能因为没有紧跟时代而被竞争者反超淘汰。

总结而言,软件厂商可能有较高的收入利润弹性,而风险较大;实施厂商收入利润弹性较小,但能稳定增长的确定性较强。

其次,埃森哲前100个客户中,98个与之保持了10年以上的合作关系。

如同我们在上一章所分析,实施厂商的粘性远大于软件厂商,埃森哲与客户保持的都是长期合作关系。

数据来源:埃森哲官网

无论客户选择什么样的软件,都会交由埃森哲负责实施,这样的绑定关系增强了埃森哲业绩确定性,也反映在了公司的估值水平上。

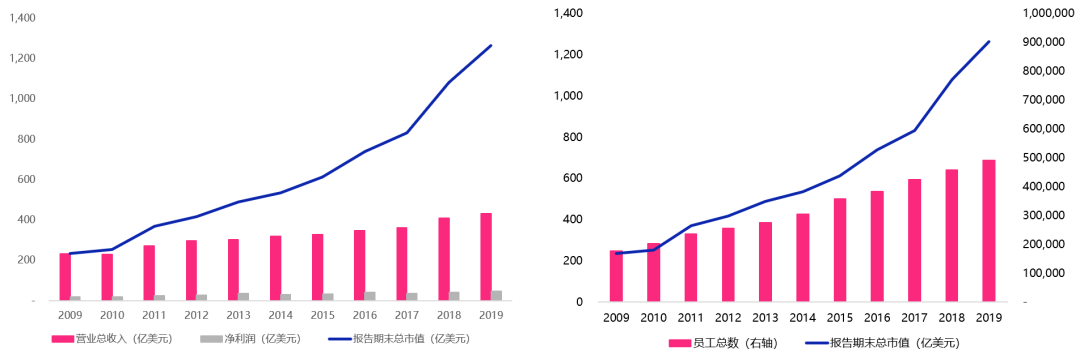

分析近十年来埃森哲的营业收入、净利润、员工总数与总市值的关系,我们发现,单位营收对应的市值(PS),单位净利润对应的市值(PE),与单位员工对应的市值三个指标都在上升。

公司的估值水平连续走高,说明投资人接受确定性溢价的逻辑有一个过程,公司稳定的增长逐渐让更多的投资人信服。

最后,无需过分纠结于市占率,人均指标才是我们要关注的。前文我们也分析过,因为实施厂商的毛利率普遍较低,因此实施服务行业不存在规模效应。一个没有规模效应的行业,应该是一个极度分散的行业。

我们从Gartner的数据中也可以看出,行业集中度仍然很低,CR5仅15.9%。

在这个行业中,公司收入的增长不在于抢占对手的市场份额,而在于如何开发老客户的新需求,正确且充分的利用新加入公司的劳动力。

数据来源:国泰君安证券研究

收入端的重要指标:人员利用率

“卖人头”的生意就要把人用到极致。

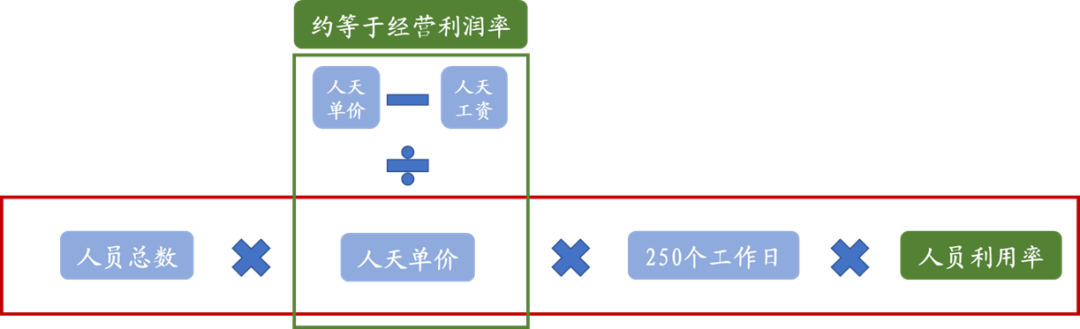

公司的项目计价方式一般以人天为单位计价,人天单价与顾问的资深程度成正相关。

假设把人用到了极致,那公司平均人天单价*工作日数量*员工总数应该与公司的营收划等号。二者之间的差额可以用人员利用率(Utilization Rate)来衡量。

埃森哲的人员利用率一直保持在高水平且持续走高,近年来稳定在91%。

利润端的重要指标:营运利润率

由于公司的成本费用主要是人员开支,因此,埃森哲公布的经营利润率(Operation Margin),即收入扣掉成本、销售费用、管理费用、研发费用后的部分占收入的比例,显得尤为关键。

之所以用损益表推断人均工资而非现金流量表,是因为美国现金流量表采用间接法编制,无法获取准确的工资支付金额。

近年来埃森哲的人均创收逐步下降,主要是因为人天单价的降低,但是人均创利反而逐步提升。原因在于,埃森哲开拓新兴市场时,采用的本地化团队虽然人天单价较发达国家少,但人天工资也较发达国家更低,从而维持了稳定的营运利润率,维持了利润的稳健增长。

04 寻找“中国的埃森哲”

海外To B软件巨头如SAP、Oracle都很少有原厂的实施团队,其价格极为高昂,很少有客户能负担得起,大多数客户是在软件厂商处购买产品授权,再交由熟悉的服务厂商实施。

产品、实施的界限在海外市场分工非常明确,这是长期行业演化而成的结果,究其原因,可以理解为产品经理和实施人员不是一类人。

反观国内的厂商用友、金蝶等,还存在“大客户自己做,小客户伙伴做”的现象,软件厂商自己做实施仍然非常普遍。

我们认为,未来国内软件厂商和实施厂商的界限会越来越明显,在国产化大背景下,国内的软件要想进入大客户市场,可采取和专业的软件实施商合作的方式。

对于实施商而言,主动接纳国产软件作为实施产品之一是目前的占优策略。

主动扩大自己的“朋友圈”,增加可实施的产品品类,在一方面打开国产化市场,另一方面降低因产品单一带来的短期订单真空的可能,抹平收入利润波动。

我们期待,未来将在现有的实施厂商中诞生“中国的埃森哲”。