东鹏饮料上市“醒着拼”,林木勤胜算几何?

编者按:本文来自微信公众号“节点财经”(ID:jiedian2018),作者:节点财经,36氪经授权发布。

“年轻就要醒着拼,困了累了喝东鹏特饮”。这是电视机里经常听到的一句广告语。

近日,证监会官网显示,东鹏特饮母公司东鹏饮料(集团)股份有限公司(以下简称“东鹏饮料”)的上市申请已获得受理,拟募集资金14.9亿元在上交所上市。

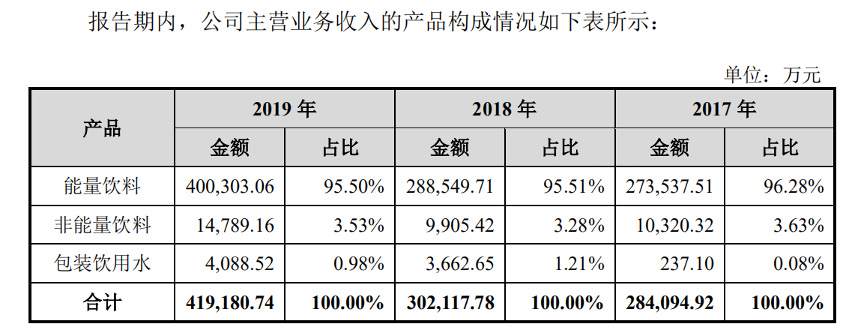

招股书显示,2017年、2018年和2019年,东鹏饮料分别实现营业收入约为28.44亿、30.38亿和42.09亿元。其中“东鹏特饮”单品为公司贡献了每年营收中的绝大部分,2017年至2019年能量饮料分别贡献收入27.35亿元、28.85亿元、40.03亿元,连续三年都占公司营收的95%。

此外,东鹏饮料还存在上市前突击分红的情况。2020年4月9日,东鹏饮料2019年年度股东大会作出决议,共计派现金股利3.6亿元,为历年来最高值。

营收严重依赖单一产品,上市前突击分红,东鹏饮料的操作让很多投资者看不懂。

01 产品单一,缺少B计划

资料显示,东鹏饮料始创于1987年,是深圳市一家老字号饮料生产企业,起初以生产利乐包豆奶、清凉系列饮料为主,之后慢慢形成了以东鹏特饮维生素功能饮料为主导,九制陈皮饮料为辅,纯净水、纸盒装清凉饮料为基础的产品结构。目前公司主要产品包括东鹏特饮、由柑柠檬茶、陈皮特饮和东鹏水。

2003年东鹏饮料完成全民所有制企业改制,改制后设立了广东、广西、华中、华东等事业部,并形成广东、安徽、广西等辐射全国主要地区的生产基地,销售网络覆盖全国近100万家终端门店。

图片来源:招股书

招股书显示,2017年至2019年,东鹏饮料实现营业收入28.44亿元、30.37亿元、42.09亿元,同期公司经营活动产生的现金流量金额分别是1.89亿元、1.95亿元、12.11亿元。从营收构成来看,能量饮料市公司的绝对主导产品,2017-2019年度分别贡献收入27.35亿元、28.85亿元和40.03亿元,分别占公司总收入的96.19%、94.99%和95.11%,产品结构较单一,呈现出“瘸腿”的局面。

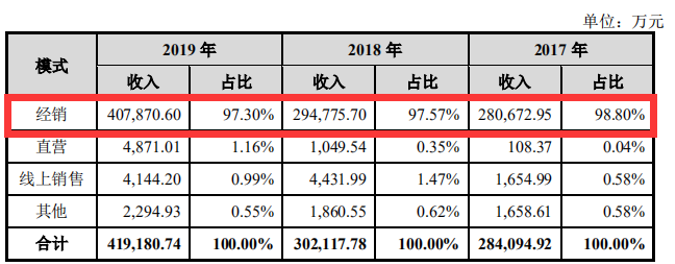

图片来源:招股书

不仅如此,销售渠道上东鹏饮料还严重依赖经销商模式。截至2019年底,东鹏饮料共有1263家经销商,销售网络覆盖全国100万家销售门店。2017-2109年,东鹏饮料经销模式下的销售收入分别占当期总收入的98.8%、97.57%及97.3%。

另外,节点财经(ID:jiedian2018)通过查阅招股书发现,东鹏饮料的净利润波动十分异常,2017-2019年,归属于母公司股东的净利润分别是2.96亿元、2.16亿元、5.70亿元,其中2019年同比增速高达164.36%,公司对此解释称2019年净利润上升主要是因为营收增长所致。

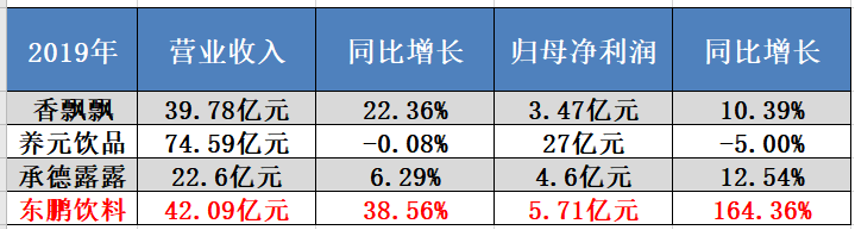

数据来源:东方财富

然而通过对比同行业其他几家公司我们发现,香飘飘、养元饮品、承德露露三家企业2019年的净利润同比增长率分别为10.39%、-5%、12.54%,东鹏饮料164.36%的增长远超行业均值,十分诡异。

对于2020年的发展预期,东鹏饮料坦言,“目前,随着国内疫情得到有效控制,公司已恢复生产经营,各项工作有序开展,但随着国外疫情蔓延以及我国境外输入性病例的增加,疫情的持续时间及影响范围尚不明朗,若疫情出现反复或进一步加剧,可能对公司2020年盈利水平产生不利影响,甚至出现业绩下滑的风险。”

02 突击分红,实控人拿走两亿

此次IPO,东鹏饮料拟公开发行新股40001万股,拟募集资金不超过14.93亿元。证监会官网显示,东鹏饮料招股书申报稿的递交日期是4月16日,然而在提交这份募资近15亿元的招股书的7天前,公司却大举分红。

据招股书,2020年4月9日,东鹏饮料2019年年度股东大会作出决议,向全体股东每10股派发现金股利10.00元(含税),共计派现金股利3.6亿元。公司实际控制人林木勤合计持有东鹏饮料56.41%的股份,以此计算,林木勤大约可拿走2.03亿元。而相比于2017年8732万元和2019年1.4亿元,本次上市前3.6亿元的股利分配是东鹏饮料报告期内额度最高的一次分红。

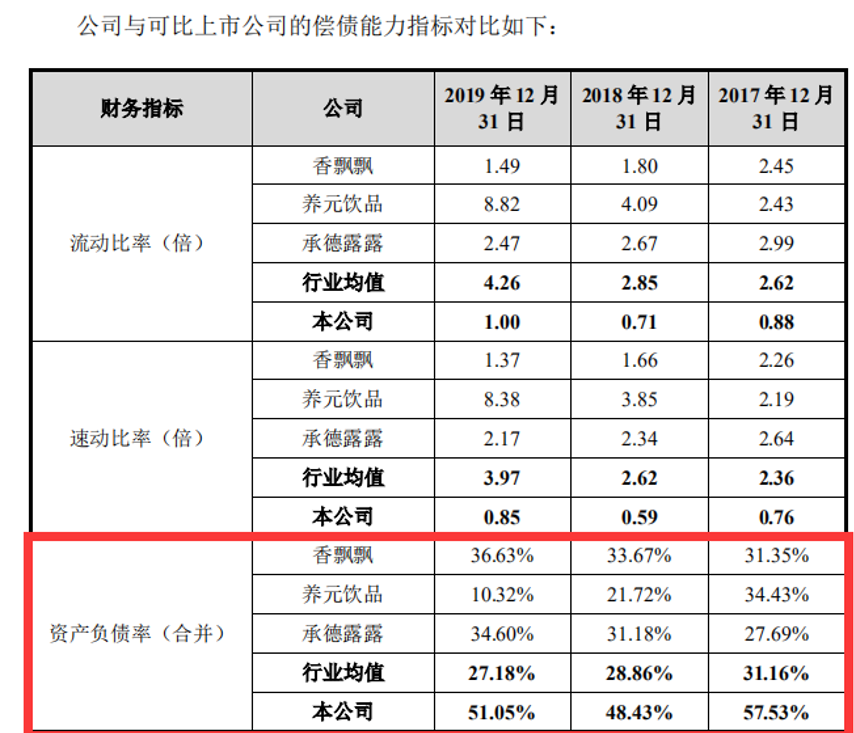

图片来源:招股书

“豪横”的分红背后,其实东鹏饮料的资产负债率明显高于同行。2017-2019年,行业内香飘飘、养元饮品、承德露露三家可比公司的资产负债率均值分别是31.16%、28.86%和27.18%,东鹏饮料的资产负债率分别为57.53%、48.43%和51.05%,比行业均值高出20个百分点。

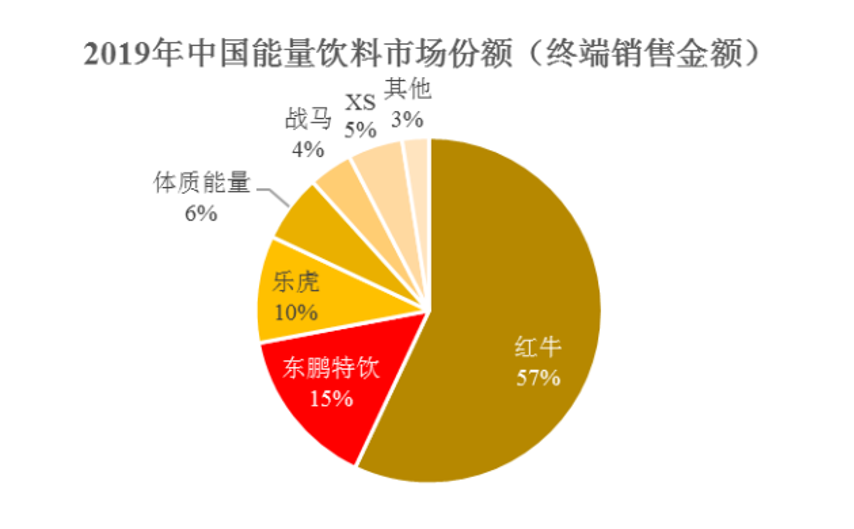

除了内部负债较高,东鹏饮料主打产品“东鹏特饮”也遇到了来自竞争对手的巨大压力。据欧睿国际的数据显示,2019年我国能量饮料市场销售总金额为427.75亿元,约占饮料销售市场总额的7.92%,过去5年间复合增速为15.02%,是饮料中增速最快的细分品类之一。

图片来源:招股书

巨大的前景吸引了众多玩家入局,目前赛道里已经拥有红牛、东鹏特饮、乐虎、体质能量、战马等多个品牌,其中东鹏特饮2019年的市场份额为15%,处于行业第二名的位置,与第一名红牛市场份额相差四成以上。而第三名乐虎市场份额为10%,已十分接近东鹏特饮,“前有牛后有虎”的情形让竞争压力十分巨大。雪上加霜的是部分知名企业也纷纷推出新型能量饮料,如统一旗下的够燃、安利旗下的XS、伊利旗下的焕醒源等。

未来,行业内竞争将更加激烈,东鹏饮料突围之举前路漫漫。

03 募资3.7亿搞营销

本次东鹏特饮计划募集资金14.9亿元,并对资金的详细用途做了列示。值得注意的是,花在营销网络升级及品牌推广上的费用约3.7亿元,是本次募资中除了生产基地建设投入外最大的花销。

从历史来看,东鹏饮料似乎十分热衷打促销战。2018年俄罗斯足球世界杯期间,东鹏特饮投入了1.5亿与媒体平台合作。2019年,东鹏特饮在电视台、电梯媒体、路边广告位等多个渠道铺设了广告,并植入《中国达人秀》《我家小两口》等综艺。2020年至今,东鹏特饮就已出现在《安家》《猎狐》等热播剧中,并独家冠名湖南卫视王牌综艺《天天向上》。据招股书称,也正是得力于去年丰富的日常促销与档期促销,500ml金瓶的销量得以在两年时间里增长数十倍,成为第一大单品,公司2019年的营收也能迅速增长。

图片来源:招股书

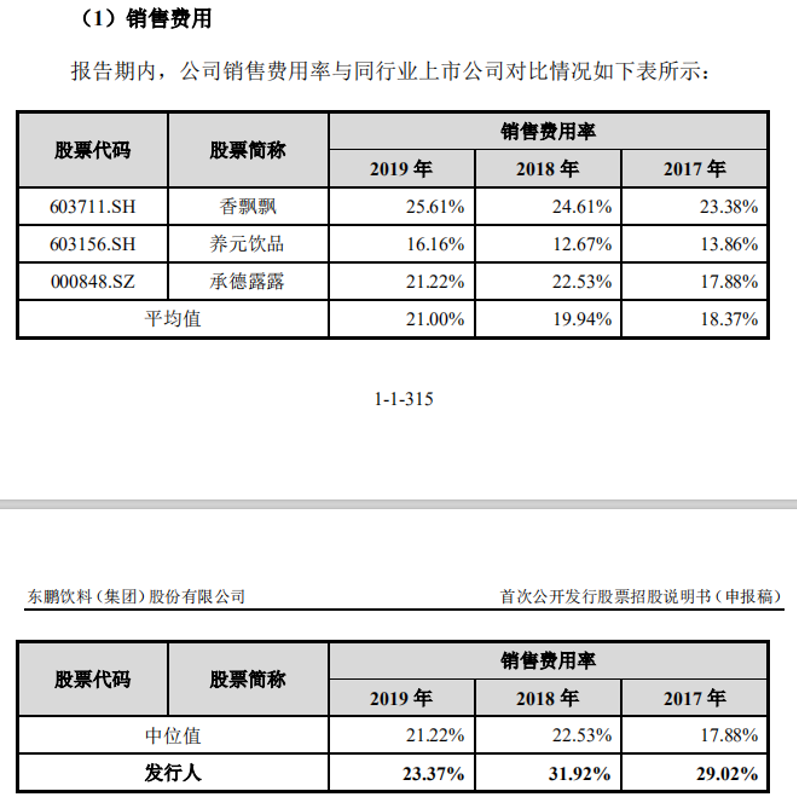

大力营销使得公司销售费用占比居高不下。报告期内,东鹏饮料销售费用分别为8.25亿、9.69亿、9.84亿,销售费用率达到29.02%、31.92%及23.37%,同期的同行业上市公司均值分别为18.37%、19.94%、21%,公司始终高于均值。对此问题,我们尝试拨打东鹏饮料电话进行询问,电话始终无人接听。

与上述大手笔营销投入形成鲜明对比的是,东鹏饮料的研发投入极低。2017-2019年,东鹏饮料的研发费用分别为2151.58万元、2180.82万元、2803.03万元,占营业收入的比例分别为0.76%、0.72%和0.67%,连续三年不足1%。

东鹏饮料的招股书显示,公司共有49项授权专利。不过我们查阅后发现其中绝大多数是外观设计、工业生产的专利,其中有8项核心技术专利,4项进入到批量生产中,分别是东鹏特饮配方及工艺技术、一种酸性饮料的中温灌装工艺、一种陈皮饮料的制备工艺、一种由柑柠檬茶的配方和生产工艺。另据企查查信息显示,与东鹏饮料相关的司法案件有20起,其中6起与其外观设计专利权和侵害商标专用权相关。

值得注意的是,过去一年里已有不少企业在IPO期间因专利诉讼被终止上会。如去年7月被终止上会的晶丰明源,10月IPO被终止审核的安翰科技,11月被终止上会的爱玛科技等。

04 总结

进入2020年,饮料企业出现“组团”上市风潮,农夫山泉、欢乐家、东鹏饮料先后披露招股书。

具体到能量饮料赛道来看,如今已经形成“一超多强”的格局,即以红牛为首的超级巨头,加上东鹏特饮、乐虎、体质能量、战马等品牌的局面。目前摆在东鹏饮料面前最大的问题是如何找到自己的差异化,并坚守。

不过,能量饮料赛道也有一个隐形的天花板。据新华网早前的报道显示“美国梅奥诊所研究人员找来25名18岁以上身体健康的志愿者,给部分人喝一罐某知名品牌运动饮料,另外一部分喝“冒充”成运动饮料的安慰剂。那罐运动饮料有473毫升,内含约240毫克咖啡因和2000毫克牛磺酸。研究人员发现,喝下饮料后,志愿者体内去甲肾上腺素激增74%,喝安慰剂的人只增加了31%。去甲肾上腺素是一种压力激素,能提高血压、增加心脏收缩能力、令头脑保持清醒。另外,喝饮料的志愿者血压上升6.4%,喝安慰剂的只上升了1%。”研究人员接受采访时表示,这样的变化会影响年轻人的身体健康。他们还将继续研究,以确定短期饮用运动饮料是否会增加年轻人患心脏病的风险。

能量饮料潜藏的风险尚未被确认,但在消费者越来越重视健康和安全的当下,未来销量能否持续保持高速增长仍有待观察。