普惠金融玩家众多,「纳鑫集团」认为多元产品、小型生态才能增强资产粘性

越来越多的金融机构意识到,小微金融和零售金融业务变得更加重要。

在GDP以超过10%的速度发展时,行业粗放式增长,整体经济向好,金融机构只需要做好批发业务,就可以获得丰厚的利润。随着中国经济增长速度趋缓,未来长周期内宏观经济都会处于L型底部,经济粗放式增长隐含弊端慢慢显露,资产不良率逐年攀升:以商业银行资产不良率举例,2014年3月为1.04%,到2016年3月变为1.75%,接近银行业2%的风险警戒线。

与此同时,小微金融和消费金融的需求长时间被压抑。随着征信和风控体系下沉,原本无法标准化、通过规模效应降低成本的小微金融和普惠金融也逐渐进入金融机构的视野。普惠金融蕴含着指数增长潜质的庞大市场,小额现金贷的火热让市场看到其中巨大的利润空间。不过,个人短微贷款已经是红海市场,玩家众多,共债比例高。

个人大中额贷款以及小微企业融资的供给端相对蓝海。

纳鑫控股集团(以下简称“纳鑫集团”)是一家具有汽车金融、消费信贷、融资租赁、投资并购、资产管理等多种业务的综合性金融集团,从2010年发展至今,纳鑫集团在全国拥有20家子公司、80家分公司,员工超过3200人。纳鑫集团董事长孙明达告诉36氪,纳鑫集团当前的形态就像是一个小型的抵押贷款银行,长远来看,纳鑫集团对标的是美国最大的抵押贷款银行富国银行。

按照产品的类别,纳鑫集团提供的服务包括三种:资产管理服务;借贷服务以及保险服务。目前纳鑫集团的贷款存量超过36亿,整体交易额约160亿,2016年服务客户30万,保险保费规模约4000万/年。根据普惠金融需求中不同的融资额度,纳鑫集团提供多元化的金融产品,以风控系统为中控,扮演资金路由的角色,为资产进行风险定价并对接匹配的金融产品。

纳鑫集团旗下的纳鑫普惠板块包括包括个人信贷、车抵贷、资产抵押。

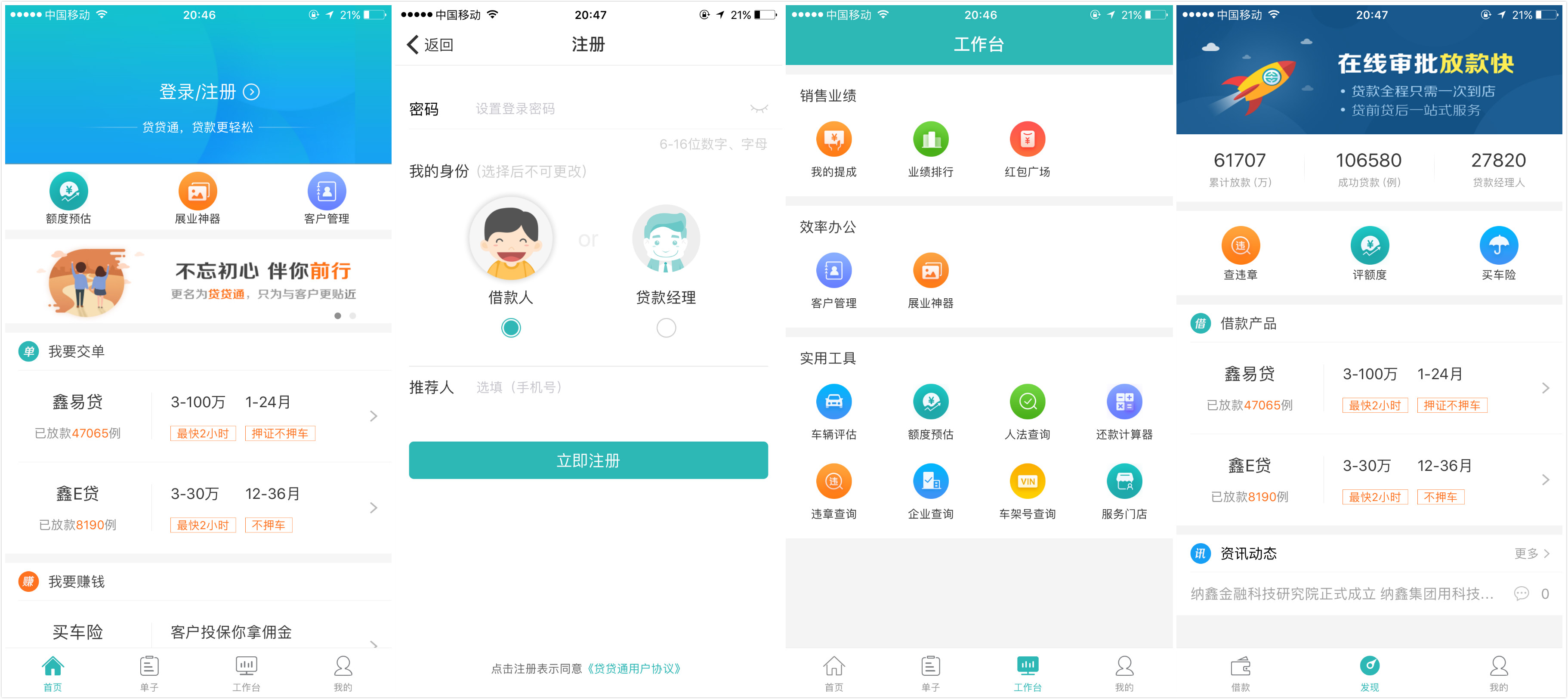

10万以下的融资需求,纳鑫集团提供车抵贷产品,车抵贷资产占了纳鑫集团资产中的80%左右。为了提升效率,纳鑫集团还推出了同时面向借款人和贷款经理的移动端产品“贷贷通”,信贷员可以通过贷贷通展业,借款人则可以在贷贷通上完成大部分申请环节,只需要一次到店办理手续。

贷贷通App界面

针对2万以下的个人信贷需求,纳鑫集团旗下有“金管家”产品提供服务。

孙明达告诉36氪,纳鑫集团希望通过多元化的金融产品增强用户粘性,用户的贷款需求并非一次性,多层次的金融产品可以延长用户生命周期,挖掘用户的长期价值。

风控能力和渠道能力是获取普惠金融资产的两大核心竞争力。尽管纳鑫集团在全国设有80家分公司,渠道人员约30万,孙明达认为,渠道存在倒戈现象,核心竞争力最终还是要回归金融产品设计能力,影响渠道粘性的因素包括通过率、放款成数、放款速度等,需要金融服务公司在金融产品便捷性和风控有效性之间寻找平衡。

纳鑫集团的资金来源包括ABS、网贷平台以及江西银行、平安银行等商业银行。

孙明达表示,纳鑫集团目前拥有融资租赁、保险经纪牌照,未来希望以开放合作,投资参股等的方式构建普惠金融生态。纳鑫集团创始人兼董事长孙明达具有长江商学院EMBA学位,曾供职于平安银行和平安信保;联合创始人兼副董事长张东波具有清华大学大数据财富管理硕士以及长江商学院工商管理硕士学位,曾供职于平安信保。创始团队70%来自传统金融机构,包括平安银行、平安信保等,风控团队则来自Capital One、国有四大行以及资产管理公司。