无糖气泡水赛道,究竟有没有泡沫?

编者按:本文来自微信公众号“吴怼怼”(ID:esnql520),作者:吴怼怼,36氪经授权发布。

01 人们可能不爱喝可乐了

碳酸饮料,可能正在成为时代的眼泪。

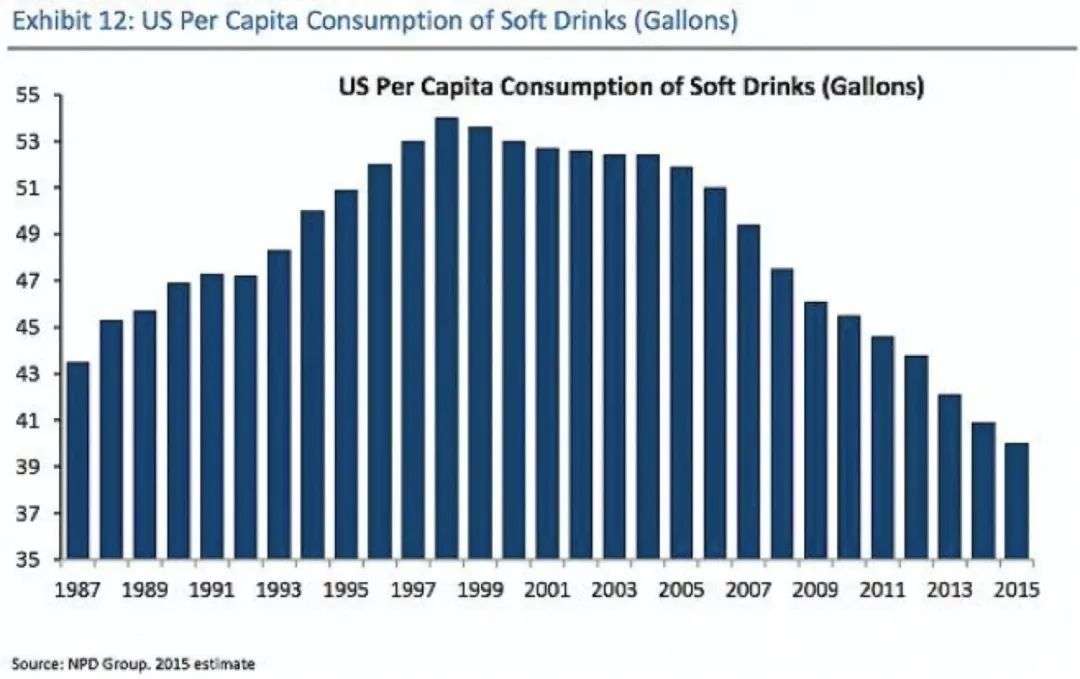

自2005年起,美国碳酸饮料市场的销量已经连续下跌11年。美国《饮料文摘》报告显示,在2015年,全球人均碳酸饮料消费量已经跌至谷底,是30年来的最低水平。

曾经让全世界的人们为之疯狂的绛红色液体,也失去了吸引力。

官方数据显示,过去几年来,在北美市场,无论可口可乐还是百事可乐,销量的增长几乎都是个位数。2018年,可口可乐在北美地区的全面销售额有机增长率,几乎为零。

很明显,传统饮料巨头的位置正在被撼动。

终端消费者对健康意识转变,无疑是碳酸饮料市场遇冷的最底层原因。销售遇冷之外,普遍含糖超标的碳酸饮料,还面临着健康组织游说后带来的糖税压力。

世界卫生组织早在去年7月就公布了,成年人每日标准糖分摄入量为25克。政策背景下,部分国家对食品和饮品的减糖标准和措施提出新要求,「糖税」就来源于此。

2014年,墨西哥成为首个对碳酸饮料征收糖税的国家,按一升一比索(注:比索为墨西哥货币单位)收税。此后,包括智利、葡萄牙、英国、法国、爱尔兰在内的多个国家,开始迈入糖税大军。

美国媒体QUARTZ报道认为,这直接导致碳酸饮料的成本压力,且用一种法定税的形式加深了消费者对含糖饮品的担忧。

一方面,消费者纷纷向健康、无糖的饮品靠拢。Beverage Marketing Corp.跟踪多方销售数据统计认为,早在2017年,美国健康饮品份额已经占据总饮品市场的41%。IBWA国际瓶装水协会统计也指出,在所有无酒精饮品中,72%的消费者者最偏向有气泡和无气泡的瓶装水。

另一方面,饮料巨头正在力挽狂澜,纷纷收购已经成熟的新锐健康饮料品牌,或者推出自研的产品线,来补充自身的产品矩阵,试图打造更加健康的饮品形象。以可口可乐为例,ZICO椰子水和冷轧果汁品牌Suja Life前后被收归旗下,还补充了Honest Tea等健康茶饮品牌。

很明显,健康无糖已经成为下一个十年的主旋律。

02 气泡水在中国火爆起来

和北美的消费趋势类似,中国碳酸饮料的消费市场在这几年也面临缓坡。

欧睿咨询和财通证券数据显示,2012年起我国碳酸饮料市场增速就持续走低,并趋于停滞。2017年,碳酸饮料的市场份额只有17%左右,这其中百事和可口可乐两家,占据超过九成的盘子。

与之形成对比的,是中国市场气泡水的火爆增长。

十几年前,当圣培露等高端气泡水带着巴黎的身份落地中国时,层级属性和星巴克一样壁垒分明。而如今,行业已经发展到把价格,做到人人可获得的地步。

而这种「人人可得」的平价,直接把气泡水的市场拓宽了不止一点半点。

前瞻数据显示,2019年国内气泡水整体市场规模为150亿左右,预计到2025年,将达到320亿元。另有数据指出,中国市场2018年气泡水的销售额同比增长了43.9%,远高于普通矿泉水5%的销售额增长率。

而这其中,以风味气泡水饮料为主的健康碳酸替代水在近几年风头日盛。尼尔森全渠道销售数据显示,截至2019年8月,风味气泡水的年零售额为24.5亿美元,虽然它在碳酸饮料中的比例不高,但涨势明显。

气泡水的火爆当然有原因。从口感而言,液体中的气泡在舌尖炸裂的一瞬间,二氧化碳会给口腔带来刺痛感,这和川渝一带爱花椒的麻,湖南一带爱辣椒的辣,并无二致。

而市场上的大多气泡水,也遵循了这个时代的健康法则。「0糖,0卡,0脂」几乎成为品牌的标配,消费者在大快朵颐的同时,还能毫无负担地开怀畅饮,不管是深夜食堂,还是海景餐厅,无糖水都让人无法抗拒。

不同于Beverage Industry中报道描述的美国气泡水市场,在中国,无味道天然气泡水消费者还比较少,人们更喜欢果味风味水或者气泡水。

巨头们既困于危机,又敏锐地嗅到商机,可口可乐和百事都不约而同地推出了自己果味饮料系列和气泡水新品。

2018年2月,百事推出一款叫做Bubly的无糖气泡水,包含芒果、草莓等8种口味。品牌对Bubly的重视在于,百事为其买下了当奥斯卡金像奖直播的两只电视广告,号称「史上最壕」的新品发布。

可口可乐也不甘示弱,在今年三月推出AHA,一款低因气泡水品牌,首席执行官詹姆斯·昆西(James Quincey)《饮料文摘》会议上的炉边聊天里说,可口可乐在气泡水上的动作应该更早。

事实上,不止巨头下场,本土市场的饮品玩家也都瞄准了气泡水的巨大商机。

坦白而言,饮品行业整个盘子超过万亿人民币,但多年来各个细分赛道各自相安无事。可乐领域百事、可口可乐让对手无法望其项背,包装饮用水被康师傅、农夫、怡宝、娃哈哈盘踞,果汁饮料有康师傅、统一、汇源、可口可乐等四大巨头,功能性饮品里,红牛、脉动当仁不让,而茶饮市场里,也有各自的佼佼者。

但这几年新茶饮赛道里,奶茶、咖啡大混战时,几乎所有玩家都惊人地发现,各自为王的时代已经过去,每一家都悄悄地入侵了别家的后院。

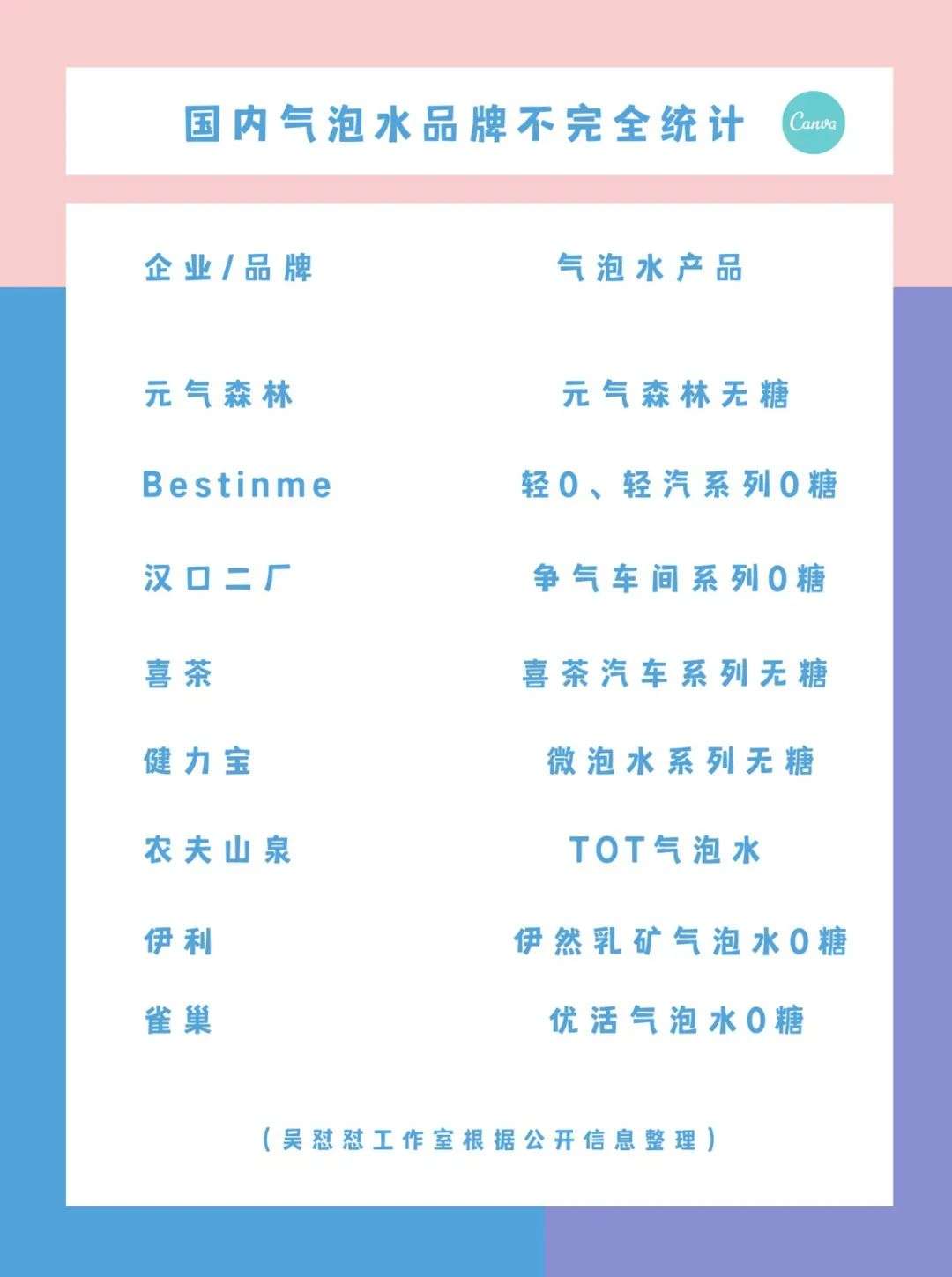

就拿气泡水这个领域来说,不仅是元气森林、Bestinme、喜茶等新锐品牌,汉口二厂、健力宝等老牌厂商,刚刚上市的包装饮用水巨头农夫山泉,甚至是奶制品大腕儿伊利,咖啡老师傅雀巢都想分一杯羹。

值得一提的是,这么多家齐齐下场,当整个消费市场处于大爆发的前夜时,无论是销售渠道,还是连接消费者,或者物流等基础设施,行业整体都迎来了一个迭代升级。

以部分无糖气泡水所使用的甜味替代剂之一三氯蔗糖来说,上游供应链的厂商如金禾实业等都因此达成了业绩的环比改善,不仅提升了精细化工的业务比重,更试图通过2C产品建设成为无糖零卡行业的领导者。

这从一个侧面证明,无糖饮品的新品问世周期即将缩短,产品迭代的速度即将变快,这对专攻无糖领域的新入局者来说,是一个巨量加速引擎。

03 渠道渗透,也是场景革命

坦白而言,此前行业分析者总是惊叹于元气森林的铺货速度。

从上线天猫到亮相李佳琦直播间,从线下切入全家、便利蜂等连锁便利,这个新秀几乎以anywhere的极高频次,占据了年轻世代的目光所及之处。

消费者的注意力有限,当颜值过关后,高频地出现他们的视野中,也一定会加深品牌印象和认知。

饮料行业和其他行业不同,尽管元气森林很舍得在营销上砸下血本,但强渠道始终是销售保障。这也解释了为什么上世纪九十年代,国产汽水能有一个以地理位置为区隔的百花齐放的市场。

北冰洋牢牢占据了东北市场,健力宝在长三角呼风唤雨,陕西的冰峰远近闻名,台北的黑松沙士想起来就酸爽。

这也是后期国外品牌入局时大量收购国产汽水品牌,迅速拿下渠道的普通方式。像前面提到的,百事和可口可乐几乎占据超过九成的汽水市场。

但市场的机会在于,当消费升级浪潮开始席卷,连奶茶这样的细分品类都跑出了喜茶这样的新锐品牌时,这意味着绝大多数品类的市场份额开始交叉,消费者流转率迅速上涨。

这也暗示了老牌行业巨头的位置开始出现松动,行业集中度有所降低,渠道红利的边际已经显现。

在这场角力里,首发者元气森林动如脱兔,而行业后来者只能跑得更快。

老牌选手推新时,线下的渠道积累就比较给力。举例而言,北冰洋旗下的零糖苏打气泡水品牌北极有熊甫一诞生,就出现在百年义利、物美、多点便利、京东超市、盒马鲜生的货架上。但淘宝上的北冰洋食品旗舰店,还并未开售。

相比之下新兴品牌的作战方式就灵活很多。

以喜小茶为例,听名字就自带喜茶的品牌优势,落地线下时选择低线城市的街边、校园等场景,并非核心商圈,渠道渗透上的打法已经比较明晰,选址下手自然就快了。

类似地, 即使遭遇了疫情黑天鹅,新锐饮料品牌Bestinme在5-10月的铺市节奏也未受影响。

新锐品牌熟悉线上操作,他们在天猫旗舰店已经有售卖,而在线下便利店、新零售、自动贩卖、校园便利、健身房等场景都有铺开,在盒马和便利蜂也能经常看到。这些都是品牌与消费者的直接触角。

这里有个有趣的点。

新品牌去渗透盒马、永辉、便利蜂等商超便利本身并不足为奇,但直攻友宝等自动贩卖机,以及精准用户密布的校园和健身房点位就很有意思。

在上海的健身房里转了一圈后,我发现威尔士和一兆韦德里面可以买到这个牌子。挥汗如雨的健身房对无糖饮品来说,简直就是刚需。

单纯想减重的运动小白,本来就偏好无糖饮品,渴了之后在目光所及之处消费目标品牌简直再自然不过了;专业的健身高阶选手,也会配合营养补充剂,和无糖饮品交替使用。比如Bestinme的轻0椰子电解质风味水,就可在运动后,补充大量电解质。

至于年轻人集聚的校园,渠道渗透等于是在弯道超车。新生代消费者是饮料产品的主要消费群体,目标品牌越早进入消费者认知领域,就越早占据消费者心智。

解数咨询认为,线上碳酸饮料的主要消费群体是18-24岁的人群,瓶装水的主要消费群体是25-29岁的人群,这和校园学生群体的年龄跨度,正好有了巧妙的重叠。

而在校园里,无论是食堂还是课堂,图书馆还是体育场,多点位的铺货必然能满足年轻群体的不同场景需求。

吴声在《场景纪元》里提到,场景是不固定的,也是叠加的。譬如一个相对固定的校园空间,也能衍生出无数线下场景,而重新设计「无糖时代」、「心理免疫」所需要的场景解决方案,可能会给一些细分品类带来巨大的市场。无糖水、能量水的机会就在于此。

可想而知,这是加快的渠道渗透,也是一场即将到来的场景革命。

04 没有谁可以稳坐头把交椅

即使可口可乐高调下场,元气森林火了,他们也都需要一个对手。

在激烈的市场竞争里,没有哪个品牌可以稳坐第一把交椅。根据天猫数据,今年618的饮料产品销售榜中,元气森林销量超越可口可乐,位居第一。在此之前,与可口可乐缠斗多年的百事可乐,都从未这一榜单中胜出。

于是,叱咤风云近十年的世界巨头,也会在中国的第一场无糖气泡水的竞争落败里,重新评估自身的差异性。

差异在于,大家都是无糖,谁更好喝,谁更健康。国产新锐品牌多以赤藓糖醇为主,比起可口可乐用的阿斯巴甜,原料上就贵了不止10倍。

正是执着于这些细节,国产品牌正在强势抢位。

Mintel的一份调查显示,40%的中国软饮料消费者更偏向尝试新奇的口味。黑松沙士和崂山可乐也有大把忠实粉丝,就足够说明问题。

而了解中国人群的本土品牌,显然在口味的甄选上,比起国外品牌更有优势。

目前,中国市场的口味首选要遵循听上去和看上去都清爽健康的感受。比如,柠檬、柑橘都酸爽口味就比较受欢迎,青瓜、青提等青色系果蔬是增加清凉感的辅助法门,而椰子、芦荟等植物自带清爽icon。

以Bestinme的轻汽系列为例,青柠莫吉托味、清新白桃味、青提海盐味,劲爽冰橘味,白草莓乳酸菌等5种口味可以基本满足消费者对清爽感受的需求,以及新奇口味的探索。

在功能性上,除了水分、电解质的补充之外,聚葡萄糖、低聚果糖等膳食纤维的补充也有利于改善肠道功能。

而在国潮复古的当下,以本土文化为切口,部分品牌也迎来了新生机会。

和娃哈哈渊源颇深的KellyOne推出了一款青梅气泡水,瓶身上讲了一个千年以前的故事。唐代年间,青梅经遣唐使之手,经海路传往日本,而后风靡至今。巨大的青梅和船只在海浪上飘荡,创意画面让年轻消费者更能体会中国传统文化的内涵。

新锐品牌的崛起态势的确不容小觑,在已经成熟的生产链、销售渠道以及物流等基建之上,他们在颜值包装、创意设计和口感选择上,可能更容易贴近年轻消费者。

而当「打工人」这种梗流行起来时,气泡水品牌Bestinme也会在微信公众号上调侃,「打工十分不易,急需轻汽解气」;而源自熊猫精酿的气泡水品牌chill也为「打工人」们想好了翘班的理由,「今早有情绪,出门有点晚,所以要请假」。某种程度上,新锐品牌早就学会了与年轻世代对话的方式。

把时间线拉长来看,随着健康和瘦身经济的发展浪潮,一个明显的趋势是,去糖化很可能成为中国饮料市场的消费核心。

而当老牌龙头线下驾驭更自如,新晋网红品牌撕掉网红标签时,无论是气泡水还是无糖茶,无糖饮料市场在中国的竞争,才刚刚开始。