造车,富士康是认真的?

编者按:本文来自微信公众号“智能相对论”(ID:aixdlun),作者:蒋思憬,36氪经授权发布。

郭台铭绝对想不到,富士康有一天也会深陷造车的“旋涡”。

近日,富士康科技集团( 以下简称“富士康”)举行开工庆典仪式,公司董事长刘扬伟主持并回答记者提问时表示,第四季度左右会有2到3个按照MIH平台设计的汽车发布,其中预计会有一款电动大巴,以及一到两款电动乘用车。

在“造车运动”如火如荼,各类玩家纷纷下场的当下,富士康此时的入局也并不令人惊诧。但结合富士康为苹果代工生产智能手机的印象,富士康此举也着实让人稍感新奇。

同时,或许也伴随着疑问——富士康真能造好车?

富士康急于造车为哪般?

富士康的造车野心,从近期的新闻中便可一窥一二。

1月4日,富士康科技集团、拜腾汽车以及南京经济开发区签署了一份战略合作框架协议。根据该协议的内容,富士康将会为拜腾汽车提供制造工艺、运营管理经验和产业链资源,加速推进拜腾汽车旗下首款车型M-Byte的量产工作。

1月13日,富士康科技又与吉利控股签署战略合作协议,双方将成立合资公司,为全球汽车及出行企业提供代工生产及定制顾问服务,包括但不限于汽车整车、零部件、智能控制系统、汽车生态系统和电动车全产业链全流程等。

时间推进到1月29日,吉利控股发布再次公告称,与FF签署了框架合作协议,双方计划在技术支持和工程服务领域展开合作,并探讨由吉利与富士康的合资公司提供代工服务的可能性。

最近一起动作发生在2月24日,当日,鸿海科技集团与菲斯克发布联合声明,将联合开发电动汽车。这款电动汽车将由鸿海代工生产,冠以Fisker品牌,销售市场包括,预计将于2023年第四季度正式量产。

富士康近期频频造车动作的背后,「智能相对论」认为,这或许在一定程度上透露出富士康想要“转型”的想法,而这种想法也在此前有所表露。2019年,富士康母公司鸿海提出了由劳力密集行业迈向脑力密集的“Foxconn 3.0”长期计划,强攻包括机器人、数位医疗、电动车、人工智能(AI)、半导体与5G应用布局等领域。

「智能相对论」认为,这种转型想法的出现,部分是由于当下火热的造车趋势所致,而从更深层次而言,富士康也面临着不小的危机,这种危机既来自其内部,也存在着外部力量所致。

从内部来看,富士康长年的低毛利率或许是“症结”所在。从财报数据上,苹果公司旗下产品的总毛利率长年维持在40%上下,富士康的毛利率仅为5%左右,仅为苹果的约1/8。在全球智能手机渗透率快速提升的2010年代,在代工业务量和规模不断逐年提升的宏观背景下,这种悬殊的利润分配模式或许还能接受。

但在智能手机出货量和增量空间已经接近触顶的当下,低毛利的分配模式已经令富士康感受了发展的危机,因而也一直在寻找利润率和附加值更高的业务,在“造车风暴”愈演愈烈的情形下,在此时入局电动汽车产业或许是一个理性的选项。

另一个不安的因素来自于其多年的合作伙伴——苹果公司,苹果正在寻求旗下产品供应链的多元化。在屏幕供应链上,此前三星和LG是iPhone屏幕的固定供应商,而在iPhone12系列机型上,京东方已经成功“挤”入新供应商行列,iPhone12系列部分机型用的是京东方的屏幕。

而在代工领域也是如此。在Air Pods Pro的制造竞标上,富士康十分希望赢得这笔合同,并承诺愿意为此改装设备。但最终的结果却未能如常所愿,苹果公司最终还是将这份合同交给了富士康的竞争对手。

低毛利的利润分配模式,以及苹果公司的多元供应链策略使得富士康感受到危机,而代工领域竞争对手的日益壮大也构成了一个不可忽视的威胁。在富士康实施“南向策略”,在印度和东南亚等地建厂的同时,曾经的“小弟”比亚迪和立讯精密正在日渐崛起,成为代工领域的另一股势力。

2020年前三季度,比亚迪手机代工业务的营收为515亿元,净利润约为43亿元。从规模和体量上而言,比亚迪已经成为全球第二大手机代工生产企业。此外,比亚迪和苹果公司的关系匪浅,二者的合作最早可追溯到2012年,从苹果公司公开发布的供应商名单来看,比亚迪的排名位处前列。

另一个外部威胁因素来自于立讯精密,其现在是世界上最大的苹果Air Pods无线耳机制造商,Air Pods这项利润丰厚的业务帮助立讯精密成为2019年亚洲股市表现最好的公司之一。值得玩味的是,其创始人王来春是郭台铭的"昔日小弟",而据说前期还是富士康进行的投资。

或许正是这些“内忧外患”,才使得富士康走上了造车的道路。

富士康的造车能力,究竟几何?

与智能手机代工的模式类似,富士康进入自动驾驶产业的方式也是通过代工的模式。富士康在制造汽车上不会推出全新的品牌,更多的是与其他公司进行合作。

富士康董事长刘扬伟(以下简称“刘扬伟”)对于富士康造车雄心勃勃,此前曾表示预计到2025年,富士康将占据电动汽车代工行业10%的市场份额,综合电动汽车行业“群雄涿鹿”的竞争情况,以及传统燃油车品牌的市场渗透率来看,10%的市场份额可不算小。

不过,富士康造车的前景真能如刘扬伟所预想的那样吗?至少在「智能相对论」看来,恐怕还真未必。

1、造车伙伴多而不“强”

谈及富士康的电动车代工业务,不得不提的是其MIH电动车开放平台,这个平台由富士康推动建立,平台内的成员可以相互分享电动车造车经验,以便缩短开发时间和降低开发成本。截至今年2月,MIH平台的合作伙伴数量已经达到736个。

从MIH平台合作伙伴数量层面来看,富士康入局电动车行业所采取的的打法,依旧是“广撒网”模式。目前与富士康合作造车的企业中,虽然数量众多,但是普遍的实力均不强,这是富士康目前造车所面临的的第一重困境。

作为富士康的造车合作伙伴之一,拜腾的起点其实并不算低。此前共经历了四轮融资,融资总额高达84亿元,背后的金主包括富士康、腾讯、苏宁和一汽集团等资本圈“大佬”。但从目前的发展态势,拜腾早已“跌”出新势力造车企业头部行列。

2020年7月,拜腾就宣布了业务的停摆;据盖世汽车报道,2020年底,拜腾内部邮件显示公司停工停产时间将延至2021年6月30日。在此期间,中国区内地员工待岗,不予安排工作。

而在此背景下,富士康却依旧选择与拜腾展开深度合作。此前富士康曾向拜腾注资2亿美元;此外,拜腾汽车旗下首款车型M-Byte的量产工作,也将交由富士康制造。刘扬伟更是直言,“与拜腾合作是我们布局电动汽车领域的重要一环。”

「智能相对论」认为,在特斯拉一骑绝尘,小鹏、理想、蔚来等国内新势力造车企业纷纷加大量产的大背景下,富士康却选择与“身陷囹圄”的拜腾合作,不免让人对于富士康未来在造车产业链上的位置和能力产生质疑。而在「智能相对论」看来,富士康选择与拜腾展开深度合作,或许也正是因为其目前在造车产业的“尴尬”地位所决定的。

从入局时间上来看,富士康在此时才加大对于造车业务的投入,在时间层面上或许已经不算早。对此,全联车商投资管理(北京)有限公司总裁曹鹤也有所表示:“现在才看清这个行业的趋势有些晚了,一二线品牌已经基本成形。”因而,富士康在造车伙伴的选择空间上其实并不多,“经验玩家”拜腾或许是最优解了。

2、富士康的“钱袋”禁不起“烧”

造车,可谓是一项“烧钱”的产业。这一点,从几大头部新能源汽车企业近期发布的财报就可管中窥豹。

蔚来刚公布的2020年年报数据显示,全年营收超162亿元,同比增长108%,但与营收的翻倍增长相伴随的却并非盈利,蔚来在去年全年亏损额53亿元。另据数据统计,蔚来每卖出一台车要亏损5.3万元。

理想汽车在去年的营收数据为95亿元,净亏损约为1.5亿元,且在第四季度首度报告盈利。相较于蔚来,在全年车辆交付量二者相差不远的前提下,理想的盈利状况是明显好于蔚来的。但不可忽视的是,理想目前仅有一款车型,且其在四季度实现盈利主要是因为利息以及投资带来的大量额外收入。

小鹏的2020年全年报目前尚未公布,从蔚来、理想的财报数据来看,虽盈利能力有所改善,但亏损仍是主基调,且这种盈利的改善也是历时好几年。此前行业内人士曾预计,2021年将是新能源车从政策导向转向市场导向的关键一年,但从目前仅有的数据来看,「智能相对论」认为这种论调或许还为时尚早。

富士康虽不造整车,主导搭建MIH电动车开放平台的最终目的,也是为了降低造车过程中的开发成本。但MIH平台本身的搭建所需要的资金投入也绝非小数目,这涉及到硬件和通讯模组、软件应用、计算平台设计方案等诸多环节。这也导向了一个疑问——富士康真的有足够的钱可以“烧”吗?

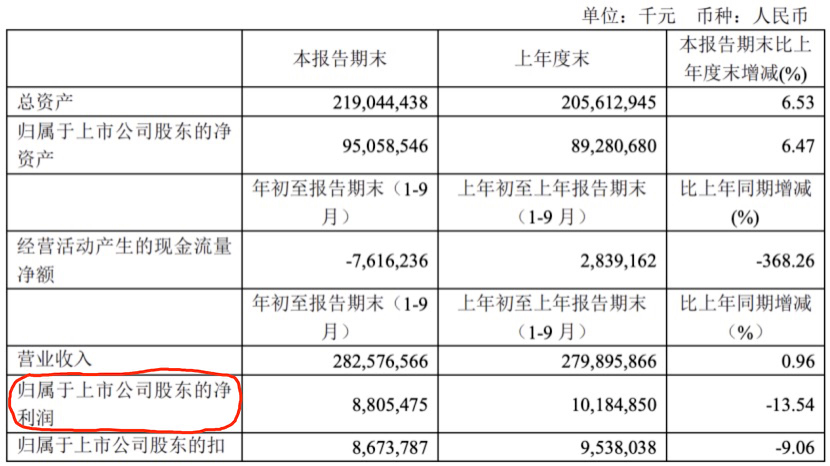

从富士康(工业富联「SH:601138」)2020年第三季度的财报数据,三季度归属于股东的净利润为88亿元,与上年同期相比下滑幅度为13.54%;此外,截至2020年9月30日,富士康的现存货币资金为695亿元,比9个月前增加了约26亿元。

(图源:工业富联官网)

695亿元的现金储备多吗?蔚来2020年年度财报显示其现金储备达到425亿元,体量稍逊的理想的现金储备约为95亿元。富士康此前向拜腾注资2亿美元(约合13亿人民币),这笔钱虽不少,但这放在造车领域却也并不算多。

蔚来四年亏了429亿,特斯拉2020年出售碳排放额度才实现7.21亿美元的净利润。富士康的盘子更大,在手机代工业务仍为重要收入支柱的情况下,在造车领域的资金投入也只能是很限的,虽然刘扬伟表示短期内不指望电动车代工业务能实现盈利,但究竟要“烧”多久的钱才能盈利?目前谁也不知道答案。

3、硬件能力抗打,“软件基因”缺乏

虽在造车代工生产领域入局时间不早,但这并非代表富士康没有自身独特的优势。在「智能相对论」看来,富士康在造车的硬件层面具有一定的优势,一个明显的优势就是车载面板。

富士康于2016年正式收购夏普,而夏普拥有一条10代液晶面板生产线,目前全球仅有夏普、京东方和TCL华星分别拥有10代及以上的先进液晶面板生产线,而这也意味着富士康在液晶面板生产上位居全球前列。

除液晶面板生产外,在车机系统、连接器等零部件的生产上,也是富士康的强项。但要想实现真正的转型,除了硬件实力的强悍,软件能力的提升也是必不可少的,尤其是在“软件定义电动汽车”的大背景下。而富士康为苹果手机进行代工的也仅是硬件层面,系统的设计则由苹果牢牢掌控。

在造车业务上,富士康为突破软件这层软肋,选择了与其他公司合作的形式。据悉,AutoCore将为MIH平台提供计算平台设计方案,Tier IV则负责定义软件应用层的功能需求。

图源:智能相对论

但这种合作能否补齐富士康在软件层面的短板,这种合作究竟能取得多大的效果,在「智能相对论」看来目前是存疑的。翻看富士康此前的造车历史,虽从2005年就开始有所行动,但没有哪次行动是切入行业头部位置,大多以草率收尾。

在电动车行业基本格局已经日趋形成的当下,头部企业在车载系统等软件层面已经形成一定的品牌壁垒,量产的不断提升也意味着供应链的构建已经相当成熟,留给富士康试错的空间已经不大了。

造车代工厂,富士康前途几何?

富士康为电动车进行代工生产,或许可以称得上是另一次“创举”。在这个尚属新兴的行业,还未出现成型的代工厂。富士康此举的意图也很明显,想如代工生产智能手机一样,抢夺电动车代工生产行业的规则制定权。

只是,手机代工的经验和技术,能否迁徙到电动车代工生产领域呢?「智能相对论」给出的答案是否定的。

智能手机和电动车行业存在着很大的差别,这种差别一方面是体现在零部件的数量上,一辆传统燃油车的零部件多达3万多个,电动车的零部件数量虽只有燃油车的2/3,但其数量仍远远超过智能手机。这同时也意味着电动车零部件的精细程度更高,对于富士康的代工能力要求更高。

而更为重要的一层是,造手机的底层逻辑和造汽车二者存在差异。做手机与做APP的逻辑类似,先做出一个60分的产品,再慢慢试错和迭代,发展到80、90分,因而手机通常以几个月至一年为迭代周期。

造汽车则与建桥梁类似,零部件一环扣一环,不能差之毫厘,否则轻则发生召回,重则车毁人亡。因而造车的周期通常以三年为一个单位,电动车的周期相较于燃油车有所缩短,但2至3年也是常态。由于底层逻辑的差异,富士康之前的经验或许派不上太大的用场。

再将焦点从底层逻辑拉回到具体的实践层面。刘扬伟强调称:“特斯拉是电动汽车中的iPhone,而富士康希望成为电动汽车的Android。” 在实践上,富士康也的确是这么做的。但「智能相对论」认为,不无夸张地说,新能源车企(尤其是头部)都想成为电动汽车领域的iPhone。

特斯拉在全球建有7座超级工厂,每个工厂的职能与分工也存在差异,上海工厂承担着量产的主要任务。蔚来目前在全球范围内的整体研发制造网络已经形成,蔚来全球总部和量产车研发中心位于上海,整车试制生产线在南京,整车制造技术基地不久前落户合肥。

特斯拉和蔚来都把从研发到整车制造的环节把控在自己手中,这也是由汽车行业封闭的供应链所决定的。汽车和手机不同,组装能力影响性能,最终决定汽车质量,这是一个车企最重要的核心能力之。

因而新能源车企,尤其是头部企业,很少将整车制造进行外包,都是进行自研自产。新能源车企交付富士康代工生产的,或许是那些技术含量不高的零部件。特斯拉的汽车制造业务净利润常年只有2%,其主要的收入来源是车联网功能、在线系统升级(OTA)和全自动驾驶等软件业务。

在这种情况下,富士康是否又会重复其代工智能手机只能“喝汤”的利润分配模式呢?或许唯有时间才能给出答案。