3年亏28亿:金山云拟赴美IPO ,雷军系3700亿市值后再遇考

编者按:本文来自微信公众号“财联社”(ID:cailianpress),作者:陈夏怡,36氪经授权发布。

《科创板日报》(上海,记者 陈夏怡)讯,继金山办公完成A股科创板上市后,日前,独立云服务商金山云正式向美国证券交易委员会(SEC)递交注册申请书(FORM F-1),拟在纳斯达克上市。

据悉,金山云拆分自港股上市公司金山软件,若成功上市,雷军将实际掌控着小米集团、金山软件、金山办公、金山云这四家上市公司,并分布在港股、美股和A股三个不同的资本市场。

《科创板日报》记者统计,截至4月17日,小米集团总市值为2502亿港币, 金山软件总市值为363亿港币, 金山办公总市值为1126亿元,三家公司市值折算共计3740亿元人民币。

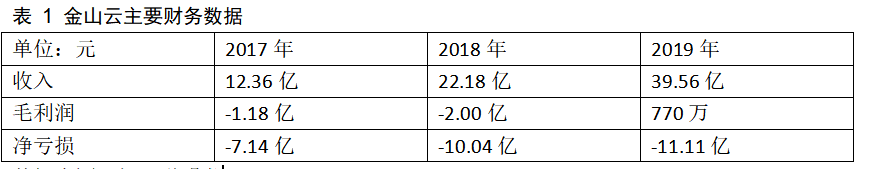

毛利润转正 净亏损加剧

据披露,金山云的业务主要由三部分组成。一部分是公有云业务,主要面向互联网企业,根据效用和使用时长向客户收费,2017年至2019年以来,该部分收入占总收入的比重为97.3%、95.1%、87.4%。

另一部分是企业云业务,主要面向传统企业和提供公共服务的公司,按项目制来进行收费。此外还有一部分收入来自于2019年刚启动的AloT解决方案业务。

数据来源:招股说明书

招股书显示,金山云为中国最大的独立云提供商,是中国排名第三的互联网云服务提供商。

截至2019年12月31日,金山云在2017、2018及2019年的营收分别为12.36亿元(人民币,下同)、22.18亿元、39.56亿元,三年实现年均复合增长率为79%。2019年财务年度实现毛利润转正,不过净亏损呈现扩大的趋势,数据显示,净亏损分别为7.14亿元、10.06亿元、11.11亿元。。

此外,金山云的客户结构较为集中,2017年-2019年来自“优质客户”的收入占到了整体收入的93.7%、95.3%以及97.4%。不过优质客户的数量从2017年的154名,上涨至2019年的243名.

从营运费用的角度来看,研发费用所占比重最高,不过占比趋势有所下降,2017年至2019年研发费用占总体营运费用的比重分别为65.6%、56.5%、51.7%。

相比之下,销售费用和管理费用占总费用的比重则持续上升,反映出随着公有云和私有云赛道竞争愈加激烈,金山云采取更为激进的市场和销售策略。

“这些云厂商前期十来年基本处于砸钱状态”,IDC行业资深人士郁向飞郁向飞向《科创板日报》记者表示。

但他认为,这个市场拥有巨大的发展机会。“国家提出的数字化转型,最基本的两个点就是数据中心和云计算。数据中心相当于停车场,云计算相当于高速公路。云计算是数字化转型的重要通道。”

金山系烙印

在招股说明书的风险提示中,金山云坦言“如果本公司不能持续从与金山集团和小米系企业的合作中收益,公司的业务将受到负面影响”。

金山云表示,自2017年至2019年,与金山集团相关联的收入占到整体收入的比例达4%、3.5%和2.8%。与小米相关联的收入占到整体收入的比例达到27%、24.6%和14.4%。

从股权结构来看,金山软件和小米集团是金山云最大的股东,分别占据金山云53.8%和15.8%的股份,雷军通过这两家公司控制着金山云15.8%的股份。而金山云CEO王育林持有公司2.1%的股份。

第三大机构股东为FutureX Capital, 持有金山云5.7%的股份。据悉,FutureX Capital是由华夏基金香港私募股权投资业务创始人张倩所创办,这也是持股5%以上股东中唯一一家非“雷”系资本。

小米执行董事周受资担任金山云董事。而在此之前周受资曾担任DST Global合伙人并负责中国地区投资业务,并在2013年主导完成了DST Global对金山云的投资。

而出现在董事会名单中的另一位投资人则是IDG资本合伙人牛奎光。根据天眼查显示,IDG曾在2015年和2016年参与了金山云B+轮和C轮的融资。

雷军的资本局

值得关注的是,金山云拆分自港股上市公司金山软件,如果成功上市,这将是从金山软件(03888.HK)体系内拆分出的第三家上市公司。

就在不久前,来自金山集团体系内的另一家公司金山办公(688111.SH)成功登陆上交所科创板上市。

从金山办公的股权架构可知,金山软件为其最大股东,占有67.5%的股份,雷军作为实际控制人拥有金山软件15.31%的股份,控制着25.7%的股份表决权。而与小米关联颇深的顺为资本占有其1.67%的股份。

除此之外,晨兴资本和纪源资本是除“雷”系资本之外,最大的机构股东,分别占有金山办公6.67%和3.35%的股份。

假若此次金山云冲击上市成功,雷军将实际掌控着小米集团、金山软件、金山办公、金山云这四家上市公司,并分布在港股、美股和A股三个不同的资本市场。

关于金山云选择纳斯达克,而未像金山办公一样在科创板上市,资深投行人士王骥跃向《科创板日报》记者表示,“金山云也可以选择科创板,选美股可能是股东考虑,具体未知。也可能不想两家公司都在科创板。”

资道智能创始人魏其芳向《科创板日报》记者表示,“此安排可能系金山集团根据各个业务板块的上市难易程度,及该业务板块在目标市场的估值水平、各业务板块业务成熟程度综合考虑决定的,同时,这也可以达到分散风险,兼顾利用各个资本市场的差异化优势。”