桥水也扛不住了?

编者按:本文来自微信公众号“格隆汇财经热点”(ID:glh_finance),作者:陈肖,36氪经授权发布。

在上周,桥水罕见裁员数十人的消息成为周末投资圈内一个高度关注的大瓜。

作为全球最著名的对冲基金之一的桥水,近段时间频频遭水逆——业绩暴雷,裁员、深陷诉讼风波等接连不断的负面事件,让人不由产生一种山雨欲来风满楼的感觉。

市场甚至有桥水这次恐怕真的要“人设崩塌”的声音。

回顾桥水的成长经历,我们没有理由相信这一次实际不算大动作的裁员和一连串负面消息,会对其造成多大的冲击,毕竟它的业务规模、核心团队都没有大的变化。

但桥水的这次“水逆”,多少也给我们对投资和认知方面带来不少思考。

1 桥水遭水逆

具体看,据外媒报道,桥水基金在本月已经裁员数十人,涉及研究部、客户服务部、人力资源部等。被裁员工中甚至包括达里奥构想的“核心管理团队”中的成员,一些在桥水工作15年以上的“老兵”。

桥水基金还将其“投资引擎”的大部分新招聘分析师的入职时间推迟到明年,这些分析师从事研究、账户管理和交易工作。

在2016年,桥水曾以“机构翻新”的命名义裁员约150人,这次虽然裁员人数不多,但把“核心管理团队”的老成员一起裁掉,还是非常少见的。

桥水对裁员的解释称,“考虑到新冠肺炎疫情正在为世界带来一些转变,由于更多员工在家工作,不需要和以前同样数量的后勤人手;创新技术改变了公司对人才的需求,也改变了公司服务客户的方式,我们也想变得更加有效率。”

据悉,在2019年,桥水的员工人数在1600人左右,目前桥水的大多数员工处于线上远程工作状态。

虽然桥水给出的理由说得通,但多少说明公司在人员开支方面的压缩,其实也是与其近期业绩表现“爆雷”有关。

今年上半年,桥水的旗舰基金“绝对阿尔法”亏了13.6%,抹去了过去五年的收益,尤其是在今年三月,该基金更是创下了历史上的最大亏损。

对比同期美国对冲基金平均亏损3.49%的行业标准,桥水这个业绩堪称“爆雷”。

对于一个对冲基金来说,业绩爆雷往往意味着客户可能会大额赎回,从而引发管理资产被挤兑的连锁反应。桥水基金的资产管理规模从年初的1680亿美金下降到了1400亿美金,虽然被赎回了一部分,但所幸没有出现挤兑。

据悉,桥水从新客户和现有客户那里重新筹集了数十亿美元,抵消了部分赎回。

不仅如此,桥水目前还面临前联合CEO艾琳•默里(Eileen Murray)提起的诉讼,艾琳•默里称桥水扣留了2000万至1亿美元的递延薪酬未支付,原因是她披露了与公司有关的一场性别歧视纠纷。

据了解,Murray今年4月离开桥水,她曾透露,桥水给她的离职金少于同级的男性雇员。她称,本次已经是至2017年以来第三次出现自己的薪酬回报低于同级男性同事的情况。

而桥水也刚刚在对两名前员工斯奎尔和米尼科内提起的诉讼中败诉,并被控“制造虚假证据”,试图证明两名前员工窃取其商业机密。根据判决,两位被告将获得200万美元的律师费和其他费用的补偿。

2 割在底部,踏空反弹

2020年是资本市场历史上“见证历史”最频繁的一年,在新冠肺炎疫情全球大爆发、国际油价跌至负值、全球各国股市短期急剧超大幅度波动等种种因素,导致即使是以对冲风险为主打特点的对冲基金都无所适从,面临巨亏局面。

在今年3月全球股市急剧暴跌的时候,桥水的《每日观察》,还详细列出了其旗下基金2020年以来的回撤情况:

全天候(10%vol)下跌了约12%;

全天候(12% vol)下跌了约14%;

全天候中国(人民币)下跌了约9%;

绝对阿尔法(12% vol)下跌了约14%;

绝对阿尔法(18% vol)下跌了约21%;

绝对阿尔法主要市场(14% vol)下跌了约7%;

绝对阿尔法主要市场(21% vol)下跌了11%;

最佳投资组合(10% vol)下跌了约18%。

从上述的的策略产品可以看出,截至3月中旬,桥水的所有产品都出现了严重的回撤,虽然回撤的程度与美股三大指数高达30%左右的跌幅相比好上很多,但投资圈还是觉得当时的桥水“爆仓”了。

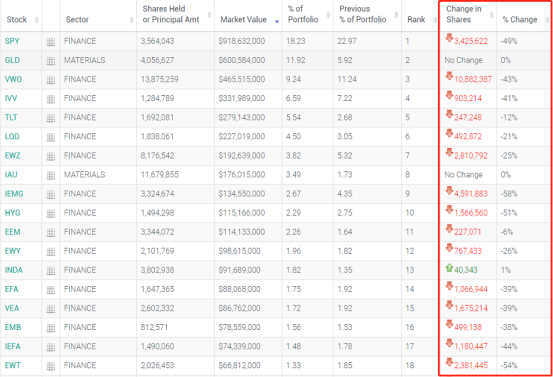

桥水基金发布今年一季度报告显示,首季所持美股市值超50亿美元,环比去年四季度近100亿美元减少48.5%,清仓股票数量高达251只。

报告同时显示,桥水基金主要买入了印度指数ETF及联合健康、麦当劳等消费股,并对黄金、国债这类避险资产进行了一定增持,而持有的股票指数ETF却遭到大幅砍仓,包括标普、新兴市场指数等在内的股票指数ETF仓位均降低超过50%。

同时,桥水基金在首季持有了部分中概股,具体来说,包括蔚来增持幅度达105%,中通快递增持了82%,58同城得到66%的增持。

2020年1月,达利欧在CNBC的采访中还劝告投资者加大投资,不要持有现金,“现金就是垃圾。”

一开始,达利欧的策略还是尽量采用更多的对冲产品,加大仓位。但是达利欧猜对了开头,却没有猜对结尾,起码目前看,疫情虽然确实对全球经济冲击严重,但资本市场却没有相应的持续暴跌,反而在急速大跌之后创出了历史新高。

而从上述的一季度持仓报告中得知,桥水在美股持仓上坚持了近半仓位,清仓股票高达251只。但恰恰相反,美股随之而来的却是超级大反弹。也就是说,桥水这一次割肉割在了市场的最底部,然后,踏空了!

而其买入的印度指数ETF及联合健康、麦当劳等消费股和一众中概股,整体收益表现却乏善可陈,也远远没能跑赢大市。

不仅如此,在3月16日,有报道桥水已经在欧洲的法国、德国、西班牙、意大利、荷兰等国,建立140亿美元的股票空头,其中包括1.763亿美元做空英国建筑材料公司CRH,10亿美元做空德国软件公司SAP,7.5亿美元做空荷兰光刻机制造公司ASML。

不过,一周之后,桥水很快发现市场走势与其预料的不对劲,于是又快速调整方向,大幅削减欧洲公司的空头仓位。

假如桥水后来没有相应的对冲操作,那么其在这一波来回操作中的亏损应该是十分巨大的。

3 从来没有一直有效的策略

回顾桥水的这一波略显“反常”的操作,实际上,如果是按照往常的研判思路看,逻辑上并没有太大问题的。只是其低估了这一次连巴菲特都“活久见”的大波动行情。

这一次资本市场的反应与全球疫情对经济面冲击的“背离”程度,远远超出了常人的预料,即使专业如达利欧这样的在资本市场浸润多年的大佬,同样未能幸免。

拿美股市场来说,但凡有点经济认识的投资者,都不会想到,在史上最短时间跌入熊市的美股三大指数,竟然又能以史上最快速度回归牛市趋势,并且还创出了新高。

然后一边是美国肺炎疫情全面失控叠加失业高潮、甚至全国性持续大骚乱,一边还是美股不动如山,持续上涨。

遇到如此奇葩的市场,考验的不单单是对资本市场的理解、和反人性的自觉,还要考验决策者的换仓手速。

但凡大一点的资产管理机构几乎都不能难逃亏损下场,差的只是亏损的程度不同。

即使是以对冲风险为起家的桥水,在面对如此少见又大级别的风险事件时,其策略也不见得及时有效。

桥水的对冲策略主要是靠根据(股债的)负相关性来考虑降低波动,以及根据现实一些异常的核心指标去提前预测未来资本市场的走势。

在以往正常的时候,桥水在这方面都做得非常成功:

1987年10月,美国经历史称“黑色星期一”的股灾,而达里奥的桥水基金逆势挣得了高达22%的收益,被当时的媒体称作是“十月英雄”。

2008年,美国次贷危机引发全球金融危机,桥水成功事先预见这场危机,并通过对冲策略获得高达14%的正收益。

2010年欧洲爆发主权债务危机,对冲基金行业整体表现惨淡,但桥水的纯粹阿尔法基金在2010年却获得高达45%的收益。

因此,创始人达利欧也一度被视为市场风向标、华尔街传奇,但2020年的这次由突如其来的疫情大爆发引发的全球金融资产大波动,他却没能幸免。

从一定程度上,这次危机发生的时间过短、以及非金融环境为起因,可能左右了达利欧在决策上出现偏差,但这与其一直以来的历史经验直觉依赖也有关系。

从今年1月份的“现金就是垃圾”到2月之后,现金反而成为最珍贵的资产。这个转变实在太快,以至于桥水都未能第一时间抽身而出。

在今年的3月15日,达利欧专门在英国金融时报刊登一份声明:“我们很失望,因为我们应该像2008年那样赚钱,而不是赔钱……回想起来,我们应该降低仓位风险。”

实际上,不仅是桥水,在这一次大波动中,即使是以“非人性”的机器决策同样也会亏钱。

此前有报道称,全球依靠大数据智能算法做决策的量化三巨头:文艺复兴、Two Sigm以及德邵,三者合计管理着近2000亿美元的资金(约合人民币1.4万亿元),在一季度,都出现了不同程度的翻车。

其中,文艺复兴规模超百亿美元的6只产品业绩全部转负;Two Sigma的“ 全球宏观 ”指南针基金表现一度回撤近20%,德邵的基金产品也自2008年以来首次出现亏损。

所以,在资本市场,从来没有任何策略能一直躲得掉了市场的考验,只要一直在场,总有一天会被闪电霹中。

桥水躲不掉,巴菲特躲不掉。

4 结语

桥水这次一系列“水逆”,从大的讲,并不能说明什么问题,即使是资产收益回撤,对它来说也并不会伤及根本,顶多只是其历史上的一个小波折。

你大爷,依然还会是那个大爷。

但其这一次翻车事故,确实有很多我们值得反思的地方。

在面临历史性宏观风险事件时,即使是国际金融大鳄都要面临亏损,何况是作为渺小投资者的我们。

资本市场从来没有永远不败的神话,只有轮流谢幕的舞台,和一直在变的风险,桥水的这一次翻车,与历史上发生过的并没有不同。