童装版SheIn走红,国内市场不值得?

近日,母婴出口电商平台PatPat 宣布完成5.1亿美元的C+轮以及D轮融资。其中C+轮系列融资由今日资本、泛大西洋资本(General Atlantic)、鼎晖百孚联合领投,SIG海纳亚洲、Ocean Link、渶策资本等跟投。D轮系列融资由DST Global领投,泛大西洋资本(General Atlantic)、Ocean Link、GGV纪源资本等跟投。

此前,PatPat的投资方还包括红杉中国、IDG、峰瑞资本等,股东阵容相当豪华,经过此次融资事件,PatPat成功跻身出海赛道里的明星公司,有望对标儿童版的3000亿估值的SheIn。

据了解,PatPat成立于2014年,创立于美国硅谷,起初,目标用户是为美国、澳洲和中东地区25-35岁中高收入群体。通过美国设计师将供应商提供的商品按照欧美习惯与标准做本地化修改,对产品图片进行优化以提升产品形象,同时建立自己的物流体系以及和第三方物流进行合作,确保产品及时送达。

目前用户已经覆盖全球100多个国家和地区。

而且根据对外公布的信息,2020年Q4中国出海品牌海外社交平台表现力百强榜上,PatPat高居电商类目Top1及总榜Top 9,仅次于TikTok、华为、小米等品牌之后;而且PatPat在Facebook上的粉丝数为600万+。

01 出海电商爆火背后

近两年来,出海成为一个热词,并且频频成为资本圈追逐的对象。

其实出海之火并非偶然,就像兴起于兴起于欧洲的工业化、美国的互联网在中国收割了一拨又一拨的财富。

如今中国电商的出海算是风水轮流转。

首先,如果说整个疫情,受益最大的是哪个行业,儿研所Club觉得电商绝对算是其中之一。疫情的非物理接触优势,让越来越多人看到线上购物的优点,整个疫情期间亦是线上购物人数不断发育的阶段。

这一点对于国内是这样,对于电商没有国内发达的国外亦是如此。

其次,国内电商赛道过于饱和。

发迹于2000年左右的电商,到今天已经经历了前期的萌芽、高速增长、如今已经成为大红海。

即使半路杀出来一个拼多多,如今的电商平台已经成为流量的黑洞。不管是对有资金还是小型的创业者来说,在国内与天猫、京东、拼多多等火拼并非明智之举。

另外,对于许多商家来说,流量越来越贵,潮汐涌进有交易,一旦停止买流量,交易规模就将大规模下降。

将产品卖到流量优势更为明显的海外市场,也是一条新出路。

再次,国内供应链优势。经过几十年的积累,国内制造业积累了相当完善的供应链和强大的生产能力。

不管是女装、童装、童鞋、玩具等等,我国产品拿到海外都具有明显的性价比优势。这个时候,去国外打品牌,具有很强的优势。

也因此,在电商并不是很发达的日韩、欧美掀起了一拨又一拨的出海热。如今这个风口已经延伸到了东南亚、印度、非洲等新兴的市场。

02 国内童装市场仍有待挖掘

虽说,出海是一条不错的选择,但也并非所有创业者都适合走出海这条路。毕竟出海所涉及的供应链链条更长,同时还面临本地化的难题。

不光是产品,还涉及到异地员工管理,要管理当地员工,比如印度、非洲地区的当地人也需要制作因地制宜的管理方式。

根据相关调查,我国童装行业品牌化起步晚,从产业周期看,行业仍处在成长期阶段,是目前服装行业最重要的增长力量,尤其是近几年该行业的市场规模实现了快速扩容,2015-2019年,中国童装行业市场规模的复合增速达到了14.32%,2020年受疫情影响行业规模有所下降,达到2292亿元。

随着多胎政策落实,我国童装市场仍有望迎来一个快速增长期,市场规模也更加宽广。

从市场规矩来看,目前国内包括巴拉巴拉、安奈儿、安踏等主要玩家。据了解CR3的市场占比超过了10.4%。国外的阿迪达斯、优衣库等也表现强劲。

根据最新618童装销售排行榜以及2020年双11童装销售排行榜,我们看到前在前面的品牌分别是:巴拉巴拉(森马旗下)、安踏、Dave&Bella 、南极人、优衣库、GAP。

1、巴拉巴拉

巴拉巴拉多年来一直占据着童装第一的位置,根据2020年数据,森马服饰旗下童装业务市场占有率达到了7.5%,与第二名相比,有3.1%的差距。

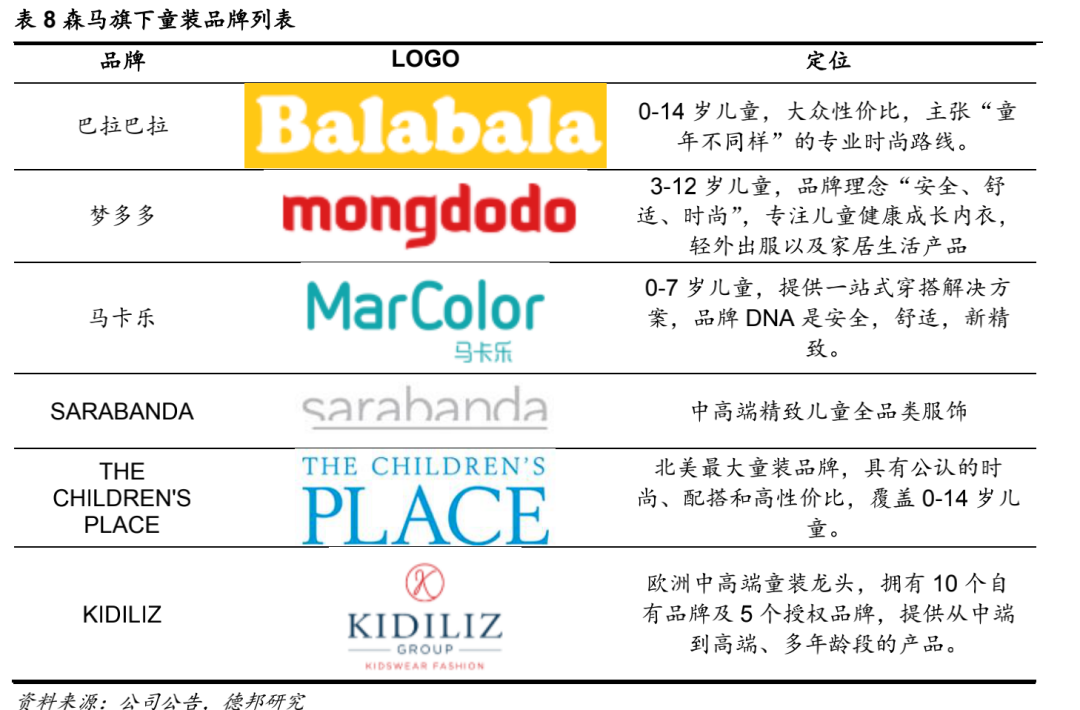

且近年来,森马童装还持续通过打造mini 巴拉巴拉、MarColor与Mongdodo等力图做到0-14岁婴童全覆盖。

据了解,MarColor基于安全舒适、愉悦百搭的产品理念,更加专注于0-7岁儿童专业服饰领域;而Mongdodo打造的都市时尚风童装则以“玩趣创意,彰显个性”的理念进一步完善其儿童整体造型专家的角色;mini巴拉巴拉 则更关注在0-3岁领域的宝宝;

2、安踏

作为传统运动品牌代表之一的安踏,近年来,在童装领域也表现不俗。分别在今年618和去年双11取得第二和第三的成绩。

2021年3月,安踏发布了其2020年经营数据。数据显示,全年公司营收355.1亿元,同比增长4.7%,连续七年保持高速增长。经营利润为91.52亿元,同比增长5.3%;毛利率同比上升3.2个百分点至58.2%,为行业最高。此外,安踏电商业务销售达到90亿元,占比26%,同比增长53%。

安踏在童装布局也较早。2008 年安踏体育凭借主品牌的优势、进入成长性较高的儿童运动鞋服领域,推出 Anta Kids,2009 年收购 Fila 在中国的业务,其定位高档运动时尚品牌;2015 年推出 Fila Kids,目标定位 7~12 岁高端儿童市场;2017 年 9 月收购童装品牌KINGKOW,KingKow成立于1998年,是一个定位中、高端的著名的童装品牌,专门设计和销售0至14岁的小童及儿童的服装及配饰,以优良的品质和独特的设计著称。

3、南极人

根据最新财报,南极电商业务高速发展,旗下南极人、卡帝乐鳄鱼、精品泰迪等品牌在2020年合计贡献了超400亿GMV,同比增长30%+。

据了解,靠贴牌为生的南极电商如今的供应商达到1600多家,经销商超6000家,店铺超7300家。2020年南极电商在各电商渠道可统计的GMV超过402亿元,同比增长超30%。

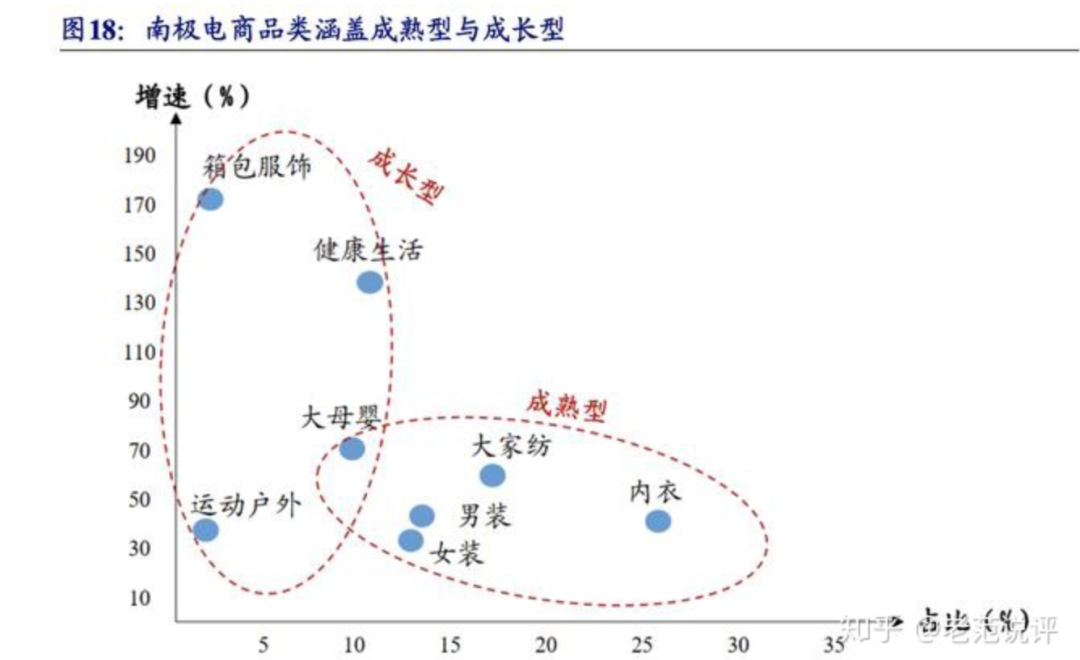

南极人品牌定位为全品类的新快消品,覆盖品类较多,且主要围绕大纺织、健康生活、大母婴等系列。经典泰迪定位大母婴产品,包括童装、儿童用品等,增速仅次于南极人品牌。

我们看到,大母婴系列在南极人的占比越来越高,增速也越来越快。南极人也是童装市场一个不容小觑的选手。

综上所述,随着消费升级以及多胎政策促进下出生率,出海虽然很美好,国内市场也值得好好做。

本文来自微信公众号“儿研所Club”(ID:eryansuoclub),作者:大橙子,36氪经授权发布。