知料 | ZARA关店,Forever 21 申请破产,快时尚是怎么慢慢过时的

知料是36氪推出的新栏目,挖掘新闻背后那些你需要知道的料,欢迎继续关注。

文 | 吴筱

编辑 | 乔芊

快时尚生意不好做已经是一个共识。不久前Forever21申请破产保护就是一个鲜活例子。打折、清仓、关店等一系列前奏让这个结局并不意外。

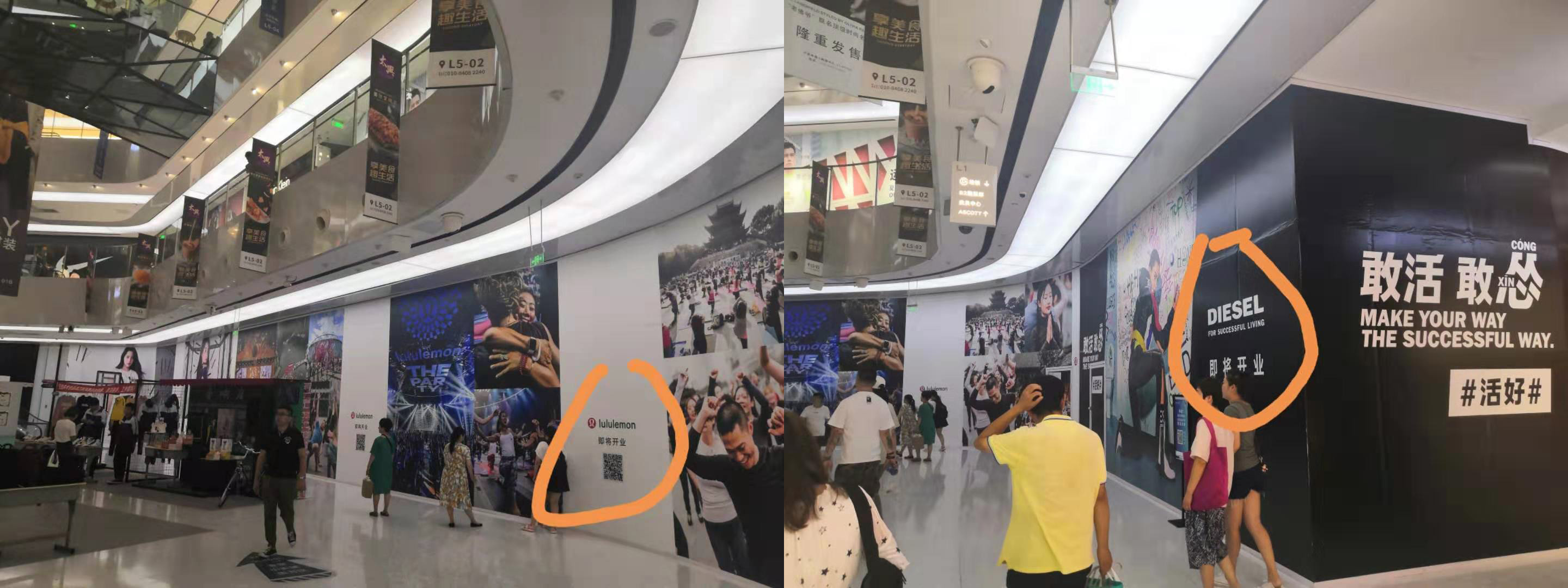

而36氪发现,快时尚头牌ZARA近期也连关了两家北京核心商圈的门店,一是东直门来福士店,另一个是王府井新东安店。据了解,两家店关闭都已两个月有余,具体关店原因不详。新店正处于装修阶段,商家分别是lululemon、DIESEL和LANCOME。

北京王府井新东安购物中心ZARA原店址(LANCOME待开业) 拍摄者:吴筱

一种猜测是租约到期后不再续签。ZARA进入中国是在2006年,据36氪了解,快时尚品牌当年和购物中心签约一般在10年到15年之间,眼下正是合同到期阶段。“购物中心就是要不停有新东西,所以不愿意把最好的位置和最大的面积给到快时尚很正常,特别是一线位置的商场。”一位资深商业地产从业者告诉36氪。

无论具体原因是什么,关店终归不是向好。事实上,ZARA早就开始“甩掉包袱”了。2017年2月3日,位于成都的全国最大ZARA旗舰店关闭曾引来业界一阵唏嘘。而在去年9月,ZARA纽约首家门店的关闭也震惊了快时尚圈。

ZARA已不是ZARA

Zara母公司Inditex集团近几年营收增速放缓是不争的事实。

从2015财年开始,Inditex集团的净利润增幅就在逐年下滑。2015财年到2018财年,净利润涨幅从14.9%一路滑落到2%。而这个2%的数字,和中国市场的低靡有很大关系,过去两年Zara在中国市场的售价平均下跌了10%至15%。

ZARA的劲敌H&M过得也不好。在2012年到2016年间,H&M营业利润率就从18%降到12.8%;为了保证利润率,H&M集团2017年初决定放弃每年新增10%~15%家新实体店的目标,大力发展电商业务,在中国标志性的西单大悦城店在2017年也被关闭。甚至2018年三季度,H&M库存占总销售额的33.5%,超过了服装企业30%健康库存率的警戒线。H&M不得不将天量库存付之一炬,导致当年公司利润跌去41%之多。

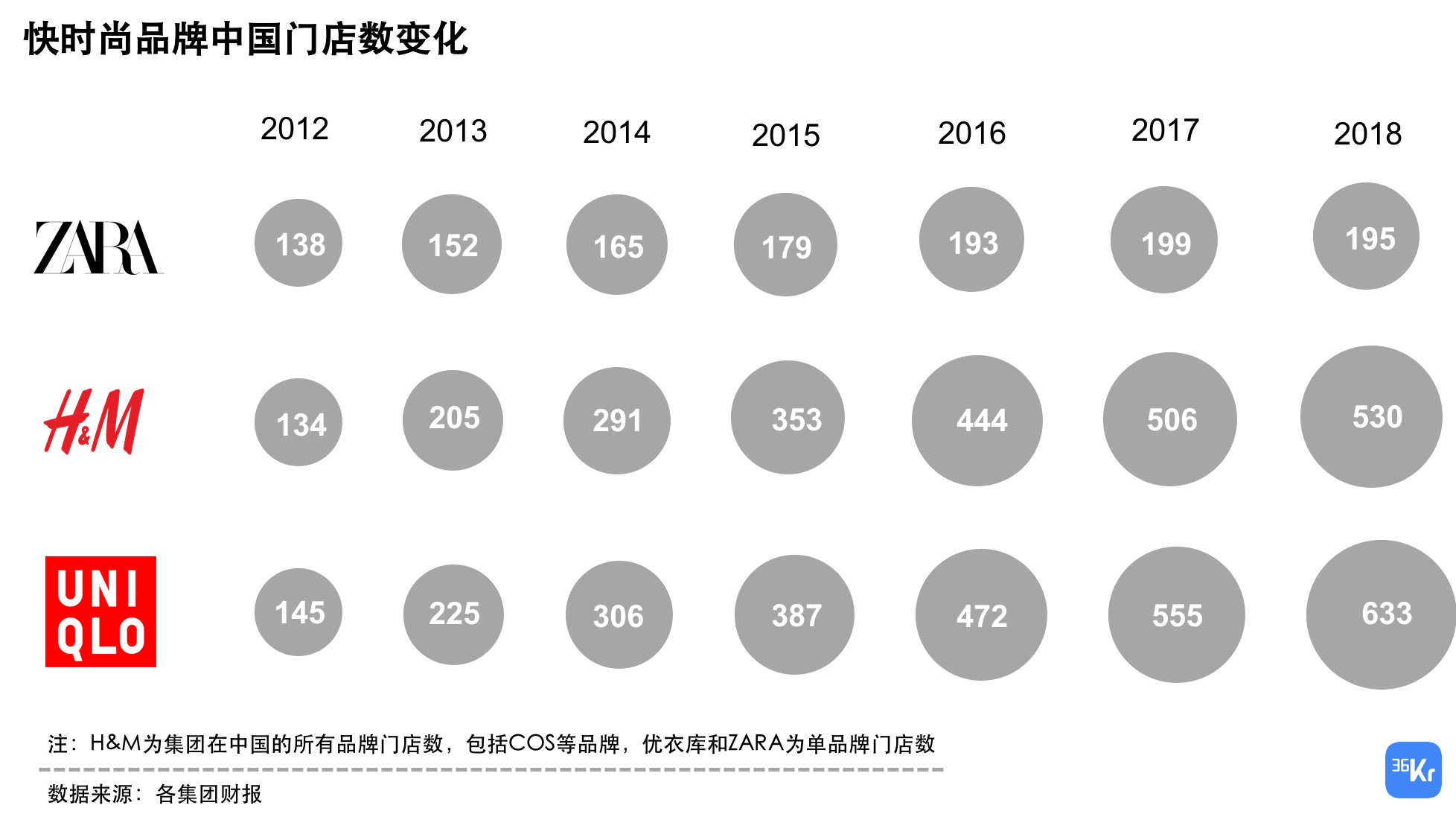

对于快消服饰品牌来说,门店的扩张情况直接影响到全年销售及盈利。但在2016到2018年间,ZARA的门店数量基本没有变化,数字分别是193、199和195。值得注意的是,在2018财年,Inditex中国区门店关闭数目首次高于门店新增数目,也就是首次出现负增长。

与ZARA和H&M形成鲜明对比的是另一快时尚品牌优衣库。从2015到2018年间,优衣库净增246家中国门店,这个数字是ZARA的15倍,是HM(包括COS在内的集团所有品牌门店)的1.4倍。

图片来源:36氪根据公开资料整理

快速扩张的背后,意味着更漂亮的业绩增长。优衣库母公司迅销集团发布的2019财年前三季度数据就是很好的佐证。数据显示,综合收益、营收以及税前利润、归母净利润都刷新历史最高纪录,主因是品牌优衣库在中国市场的强劲增长。

相形之下,ZARA却没什么亮眼的数据表现,ZARA的黄金时代似乎已经永远过去了。

时间拨回到2006年,ZARA于上海开设了中国第一家实体店,让国人见识到了什么是真正的Fashion。更令人跌破眼球的是,这家店在当年春节创下了单店单日销售额80万元的惊人业绩,而当时中国同类服装品牌日销售额也就1万元。

ZARA看中了国内巨大消费潜力,开启了疯狂圈地的模式。Inditex年报显示,2008年,ZARA在中国只有23家门店,2009年增加到44家,而2011年ZARA在中国新开门店数达到120家,并向哈尔滨、昆明等二线城市扩张。

可以说2010年前后的中国市场,是快时尚品牌正当红的时期。当时,国内原创品牌处于起步期,电商售卖服装也不火,性价比高的可选品牌并不多。

据相关数据统计,截止至2013年12月31日,十大快时尚品牌在中国开店近1000家。其中优衣库新开店82家,门店总数达到257家;H&M开店62家,门店总数达到176家;GAP新开店28家,门店总数71家;ZARA新开店18家,门店总数137家;MUJI新开店42家,门店总数100家;C&A新开店9家,门店55家;U&R新开店9家,门店29家。

不能忽略的是,在这疯狂扩店的背后有着各大商业综合体的支持,不惜低租金招其入驻,想借其背后的年轻消费群体带动百货、餐饮、影院等。ZARA的黄金时代于城市而言就是地标性的存在,表达着这座城与异域的链接,是城市洋文化的象征。而这个阶段服装企业的成长逻辑也是靠渠道推广,开更多的店就能更快成长。但前提是在店铺盈利以及投资回报率没有风险的情况下。

近几年店面扩张的收窄以及营收增速的放缓,也就意味着ZARA正在面临着发展的阵痛期,一马平川的拓荒已经定格在那个物以稀为贵的“黄金时代”。毕竟从2009到2019这十年的移动互联网发展让中国大地发生了翻天覆地的变化,脚步跟慢了就是慢了。

ZARA满足不了这一届的消费升级

“紧跟时尚、欧美风十足、款式多、上新快、价格低”这些都是ZARA崛起之路的关键词,也是将其母公司创始人阿曼西奥·奥尔特加五次推上世界首富之位的必备武器。但是,ZARA的供应链体系,也很难PK过“算法时代”下的野生军。

36氪发表的《抱紧李佳琦,带货赚钱才是正经事》对新的供应链体系有过报道,网红直播卖货背后的逻辑是,不备库存,只生产一件样衣,网红直播各种试穿讲解,然后消费者看好下单买“预售”,再根据订单数据让工厂快速出货。有现成面料的话,半天就做出来了。由于每天都要用新款换掉部分旧款,在7-10天内要完成整个换新周期,一盘货需要至少300个款左右。

这个魔性体系离消费者更近,直接反馈消费者需求,而且这种模式完全瓦解了“生于款型,死于库存”这个底层逻辑。更重要的是,它价格更低。

消费者也在变。2017年11月,一份来自第一财经商业数据中心的调查报告显示,“90后、00后对国际大牌的敏感度降低”成了其中的关键词。相较于70后、80后当年对快时尚的“新鲜初体验”。大部分90后、00后审美独特,对街牌不太感冒。要不追求个性化,要不追求基本款。

“不买ZARA是觉得风格没什么差异化”,80后白领孙粒告诉36氪,“我身边的90后小朋友也买的少,他们比较追求个性化、差异化,会挑一些隐含自己喜好、偶像或是观点的衣服买,比如东京古着店的衣服,或是像尔意咖啡店售卖的从国外买手店淘来的单品。”孙粒还提到,“如果不追求价值观的话,身边朋友会倾向买一下基本款,比如90后同事橙子个字比较高,就喜欢买优衣库U系列男装,即使撞衫也不觉得怎么样。”

其实这不是个案,根据DT财经《款式不及对手1/5,优衣库凭啥跑得比ZARA快》报道,优衣库和ZARA两个品牌天猫旗舰店5月的热销商品,最畅销的款式都是基本款。

这也就印证了ZARA是很难满足消费者个性化着装需求的。而且,消费升级的到来使得消费者摒弃了那些质量较差、只能穿一季的快时尚消耗品。“买少买好”成为新的购物口号,这样的理念在一些中产阶层时尚类KOL的影响下更加深入人心。

还有一个因素值得注意,就是其他品类正在崛起,手袋、鞋履、街头潮牌还有运动服饰品牌,这些正在分流消费者的预算。根据德勤去年的报告,1987年普通消费者将其支出的5.9%用于服装,但到2017年,这一比例已经暴跌至3.1%。对于低收入者而言,女性服装的平均支出尤其下降,鞋类支出的上升是唯一的亮点。相比于快消类的季节性服装,鞋履和手袋更保值,更吸引消费者资金投入。

此外,也有一些新晋品牌强势崛起。比如象征着中等收入阶层的加拿大瑜伽品牌lululemon。据时尚商业快讯监测,得益于强劲的业绩增长,lululemon自今年以来的股价涨幅累积高达48%。36氪观察一下lululemon在北京的开店情况,目前有四家,分别开在了北京三里屯、侨福芳草地、王府井apm店和颐堤港购物中心。

北京侨福芳草地购物中心lululemon店 拍摄者:吴筱

有趣的是,东直门来福士ZARA店的原址正在被lululemon所替代,lululemon的第五家店开业在即。对于购物中心而言,他们也需要新的引领性品牌吸引消费者。来福士ZARA原址处还有另一家店正在装修,是Diesel。巧合的是,去年Diesel、Marni母公司针对Inditex集团的设计抄袭进行诉讼,法院判决Zara败诉。这个取代虽然是一个巧合,但“一胜一负,一来一走”也颇令人玩味。

北京东直门来福士购物中心ZARA原址(lulumenon与DIESEL待开业,二者毗邻) 拍摄者:吴筱

ZARA求生欲很强,大力布局电商

面对发展瓶颈,ZARA也没有坐以待毙,而是积极转型布局中,并在今年取得了初步成绩。INDITEX在2019财年第一季度,集团销售额同比增长5%为59.27亿欧元;净利润增长10%,至7.34亿欧元。虽然销售额相比2017年同期14%的增长仍是较低的数字,但相比去年同期的2%已经有比较大的改善。

数字回暖主要得益于数字化业务的全球扩张。在第一季度的2-4月内,集团旗下Massimo Dutti、Pull&Bear、Zara Home和Oysho等品牌在摩洛哥、埃及、黎巴嫩、以色列、塞尔维亚和阿拉伯联合酋长国都推出了电商业务。

ZARA早就明确了电商业务的扩张目标:将在2020年之前在全球各个市场开设旗下品牌电商业务,增加网购产品线下店铺退货等服务。就在今年,ZARA推出全球在线购物平台zara.com/ww,覆盖全球202个国家和地区。

此前,ZARA母公司Inditex曾售出大量地产以扩张电商业务。2017年底,Inditex集团与买家签署售出西班牙和葡萄牙共16家门店的回租协议,交易总额预计达到4.72亿美元。这么做的目的是为了将更多资金投入拓展西班牙地区的线上电商。ZARA在电商领域的野心可见一斑。

为了打好线上战,放慢开店速度成了集团的一种战略。集团在2019年的门店策略就是要把表现较差的实体门店关闭。也许本次北京两家店的关闭也是ZARA线上战略的转移之举。

ZARA在中国的电商布局是从2012年开始的,采取自建电商的模式,后来在2014年10月进驻天猫开设旗舰店。管理咨询公司OC&CStrategyConsultants的合伙人Coye Nokes曾表示,Zara与服装同行的数字化相比已落后,线上销售额的占比仅12%,而其竞争对手的线上销售额平均占比均在20%至30%之间。

而且为了更好的数字化转型,ZARA母公司在今年5月底换帅,首席运营官Carlos Vrespo接棒CEO。已任集团CEO 14年的Pablo Isla表示,Carlos Vrespo是集团数字化战略的关键人物,该决定将有助于旗下品牌更快实现明年在全球所有地区提供电商服务的目标。而且,为了应对焦虑,ZARA还在今年初换了Logo。

线下也在尝试新的门店形态。去年1月底,ZARA在英国伦敦开设了一个在线购买快闪店,该店现场不作出售,只能在线购买,还能提供当天送达服务。ZARA母公司前CEOPablo Isla认为快闪店的推出是Zara线上线下零售业务整合战略的另一个里程碑,意义非凡。2018年ZARA还在上海落地第一家零售概念店。

ZARA2018年9月在上海开设首家专为电商设计的概念店 图片来源:锌刻度

为了寻找新的业绩增长点,ZARA还整合家居副线Zara Home提高协同力,并切入火热的美妆市场,推出平价彩妆。

转型是认真的,但能否跟上时代的脚步,敌过下沉市场的野路子、个性市场的小圈子,就要看眼光和执行力了。