一线城市中低端酒店市场还有机会吗?

本文来自微信公众号“迈点”(ID:meadin),作者:郭德荣,36氪经授权发布。

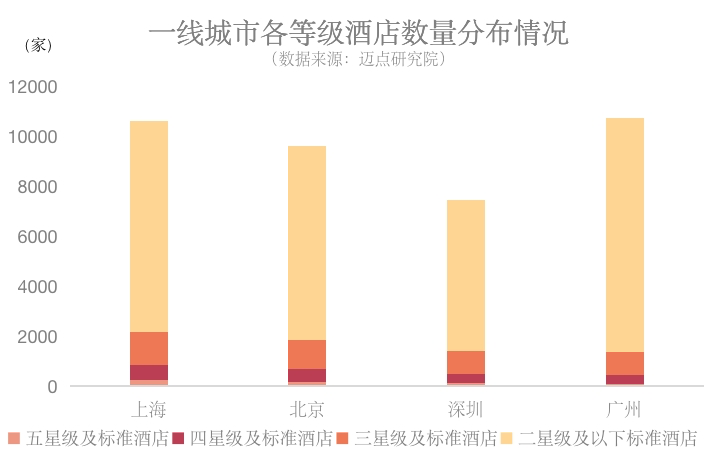

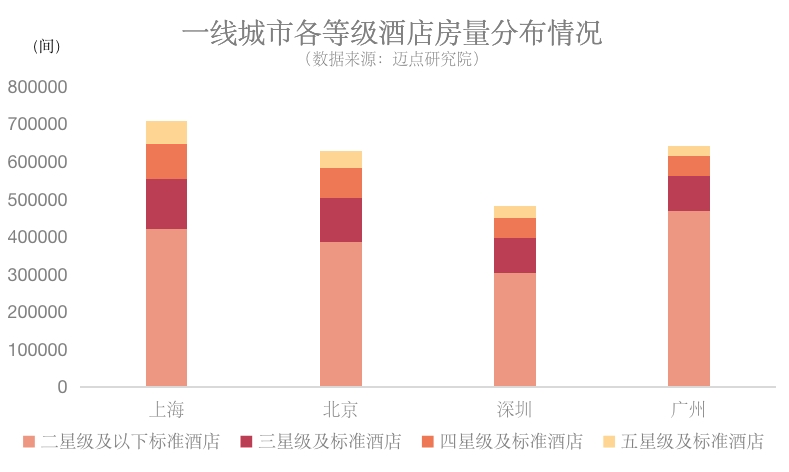

38396家、2457150间,这是中国4大一线城市最新的酒店存量。其中,上海酒店数10596家、房源量707450间;北京酒店数9592家、房源量627250间;深圳酒店数7462家、房源量481650间;广州酒店数10746家、房源量640800间。

迈点研究院数据统计显示,三星级及以下标准酒店仍是一线城市的主流产品,其中上海酒店数占比91.87%、房源量占比78.23%;北京酒店数占比92.62%、房源量占比80.02%;深圳酒店数占比93.43%、房源量占比81.97%;广州酒店数占比95.61%、房源量占比87.52%。

也就是说,除了上海以外,其他三大一线城市的中低端酒店市场存量依然超过八成。这似乎与中高端消费崛起的住宿需求相违背,是为什么呢?

01

中国一线城市酒店的发展变迁

中国现代住宿发展四十余年,经历了改革开放前期的国宾招待所、1997年之前的地方宴会厅、2013年之前的快捷酒店以及近十年的商旅型酒店等4个发展时期。

从历史进程来看,广州、北京、上海率先发力五星级及标准酒店,北京丽都假日饭店、上海希尔顿酒店等国际品牌中国首家门店纷纷亮相,广州白天鹅宾馆、广州中国大酒店、广州花园酒店等获评全国第一批五星级酒店。

而今,前两家酒店已经换牌,后三家酒店重装开业。经过近30年的沉淀,目前4大一线城市的五星级及标准酒店数达到668家、房源量167000间,酒店数整体占比1.74%、房源量整体占比6.80%。

四星级及标准酒店的发力始于新一线城市,如杭州萧山宾馆、东莞华侨大酒店等。这期间,产品运营出现4次变化:一是标准四星级酒店的输出和官方评定,二是区域民营单体酒店的标杆运营,三是国际品牌酒店的产品下沉,四是经济连锁巨头的中高端尝试。

目前,4大一线城市的四星级及标准酒店数达到1861家、其中北京占比三分之一,房源量达到279150间、整体占比11.36%。

盘完中高端市场,我们再来看一下中低端版块,4大一线城市的房源量都是10万间级别,最高的广州二星级及以下标准酒店房源量达到467400间。

1997年,锦江之星旗下首家门店在上海开业,这也预示着经济连锁酒店的开启。24年后,上海、广州两地二星级及以下标准酒店数已超8000家,诞生了如家酒店、汉庭酒店、7天酒店、锦江之星等一批经济型连锁品牌巨头。

同时,连锁化也不断下沉,海友酒店、布丁酒店、易佰酒店、99旅馆连锁等“百元酒店”品牌先后亮相,让消费者享受到了更多的实惠。据迈点研究院数据统计显示,目前全国较为活跃的经济型酒店品牌达到232个、平价品牌则为41个。

2004年,维也纳酒店第一家门店对外营业,主打“音乐艺术”风格。其标志性的大堂设计,以及性价比极高的产品,成为了二三线城市商旅客人的不二选择。但是,直到9年后的2013年,一线城市中档酒店市场才真正拉开发展序幕。

而今,北京、上海三星级及标准酒店均超过1000家、广州和深圳也接近1000家,4大一线城市保持了较为同步的发展节奏,其酒店数整体占比11.34%、房源量整体占比17.72%。

02

24年后的经济型酒店市场现状

从二星级及以下标准酒店市场组成来看,主要分为经济型酒店、平价酒店、客栈民宿和短租公寓四种类型。这四种产品性质和房价虽不同,但主体仍是面向快捷酒店客群市场。

一类经济型酒店平均房价150-300元之间,部分优质地段、节假日高峰期可达到500元;二类升级版百元酒店平均房价介于100-200元,主要满足房源量较少的物业;三类公寓性质的酒店日均租金100-300元,为一到三个月的短租客群提供服务;四类客栈民宿和别墅院落则由住宅或庭院改造而来,房量一般小于10间、但平均房价经常过千。

4种类型发展过程中,经济型酒店的整体体量最大,连锁化和规模化程度最高。以经济型酒店主体上市的格林酒店集团为例,其2018年上市时酒店数超过2000家,其中98%以上是特许经营。这之前,如家连锁酒店、汉庭酒店、7天连锁酒店等先后登陆资本市场,引领了经济连锁酒店的十年品牌发展浪潮。

据迈点研究院数据统计,四大城市主要经济型酒店品牌中,上海37个、北京41个、深圳和广州均是28个,竞争相当激烈。酒店数整体占比三成左右,房源量占比接近四成。

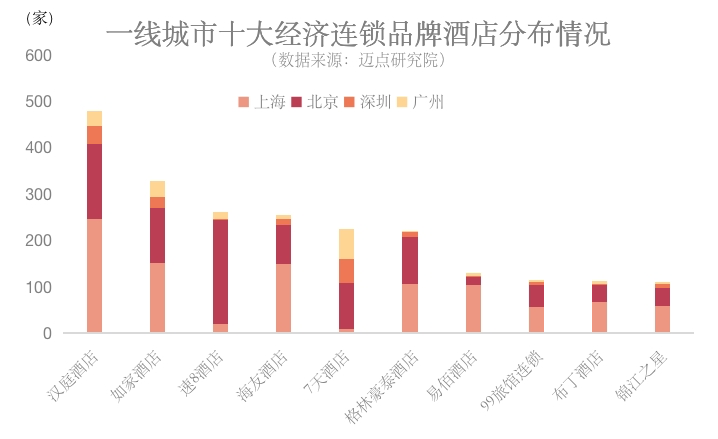

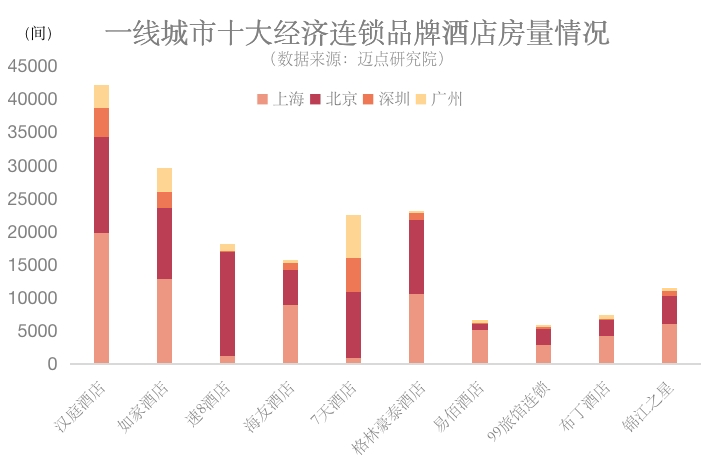

4大一线城市经济连锁酒店布局前十的品牌分别是汉庭酒店、如家酒店、速8酒店、海友酒店、7天酒店、格林豪泰酒店、易佰酒店、99旅馆连锁、布丁酒店以及锦江之星。

其中,汉庭酒店数达到479家、房源量42038间,位列第一;如家酒店数超过300家、房源量接近3万间;速8酒店、海友酒店、7天酒店、格林豪泰酒店数超过200家、房源量2万间左右;最后4个品牌酒店数超过100家、其中锦江之星房源量超10000间。

这期间,经济型酒店市场有三大现象值得关注:一是品牌之间的轮换,以8-10年租金计算,多的已历经了两轮;二是小品牌的投靠,联营或合作扩大了用户的选择;三是升级和迭代,中档配套和主题产品迎合了个性化消费需求。

迈点研究院首席分析师郭德荣认为,相比动辄近万家的体量,4大一线城市的中低端市场洗牌机会仍然较大,且连锁品牌的密集度还不够,尤其是衍生产品的覆盖仍有空间。比如锦江之星的品尚和风尚、如家酒店∙neo、7天优品以及汉庭优佳等。

03

十年饱和期下的中档酒店存量空间

三星级及标准酒店的组合较为纯粹,主要分为两类:一类是星级标准下的一二三星级评定酒店,已经渐渐被市场淘汰;二类是精选服务或产品达到高星级酒店标准,日渐成为消费者的拥护对象。经历十年高速发展,饱和期下的一线城市中档酒店市场空间依旧。

和二星级及以下标准酒店集中度低不同,尽管两者整体体量相差3-4倍左右,但品牌数却是三星级及标准酒店领先。迈点研究院数据显示,布局三星级及标准酒店市场的品牌总数已达到342个,超越四星级及标准酒店的143个、二星级及标准酒店的273个,仅与五星级及标准酒店品牌数相差8个。

在具体城市布局中,三星级及标准酒店主要品牌数上海52个、北京48个、深圳47个、广州43个,均超过二星级及以下标准酒店。在平价房价介于300-450元的市场中,既有不断细分的轻质版产品挑战250-350元市场,也有450-600元的高奢版探索中高端版块。因此,“百花齐放”是对这一市场的最好诠释,“百家争鸣”则意味着未来变局加速。

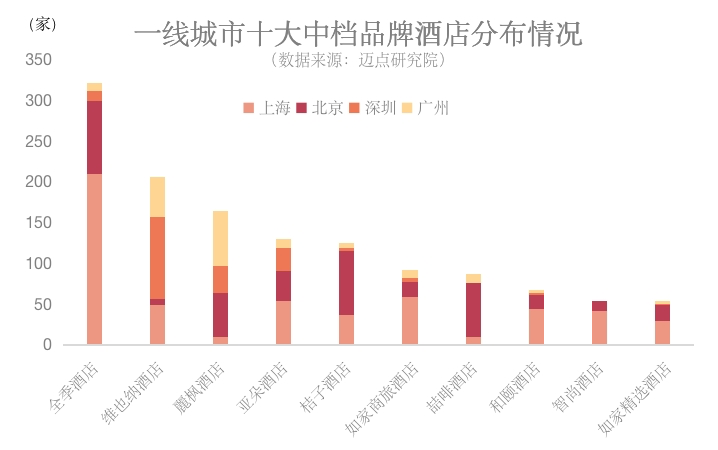

4大一线城市中,全季酒店品牌表现领先,酒店数达到321家、其中光上海就超过200家;维也纳酒店数也超过200家、大本营深圳达到100家;麗枫酒店、亚朵酒店、桔子酒店数超过100家;另外5个品牌酒店数则超过50家。

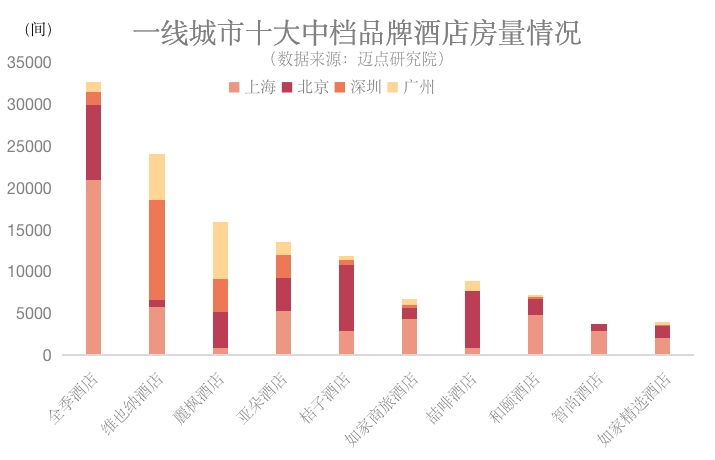

从房源量来看,全季酒店达到32610间,位列第一;维也纳酒店超过24000间、麗枫酒店接近16000间、亚朵酒店和桔子酒店也超过10000间。值得注意的是,维也纳酒店监测数据并未包含维也纳国际酒店、维也纳3好酒店及维也纳智好酒店等。

和4353家的三星级及标准存量酒店市场相比,一线城市的中档酒店连锁化占比非常高,仅前十品牌就达到29.66%、接近三成。因此,可以得出结论,耕耘三星级及标准酒店的品牌化是发展必然。

同样,也有几个发展特点值得关注:一是区域深耕,如广州的柏高、上海的万信等;二是品牌延展,如亚朵S/X系列、希岸轻雅/Deluxe系列等;三是新创品牌,如锦江酒店(中国区)的荟语、枫渡等;四是外部引进,如希尔顿惠庭、卢浮康铂等。

从酒店存量来看,上海四星级标准及以上酒店数达到862家,达到三星级标准酒店的64.57%,另外三个城市分别是北京61.43%、深圳53.08%、广州49.68%。也就是说,上海和北京降维改造空间较大,深圳、广州则需依赖未来新增市场。

但是,另一方面来看,二星级以下标准酒店市场具备广阔的洗牌空间。从酒店数来看,三星级及标准酒店数仅为二星级以下标准酒店数的13.81%,理论上一线城市的31514家低端酒店都有升级改造的可能,都能成为中档酒店品牌旗下门店。

和国外酒店的“橄榄形”结构不同,中国酒店目前还是典型的“金字塔”结构,这与近7亿的中产阶级需求并不匹配。一线城市大量的存量物业,面临着诸如消防安全、产品体验等多层面的改造,项目房源量并不是唯一标准,能否产生足够溢价才是根本。

比如兼具长短租的服务式公寓,提供了厨房烹饪、宠物代管等服务;比如酒店集群模式的运作,相比周边奢华酒店性价比大增。这些非标准的中低端酒店产品设计及运营,很容易将平均房价做到600元以上甚至更高,迈点酒店集团事业部总经理顾晨林表示。

因此,考验一家酒店耐以生存的除了地段、地段还是地段之外,还有结合时下客群需要不断、不断、不断调整的产品和服务流程。基于此,任何时候,一线城市的中低端酒店市场空间都有,成就王者的机会就看你能否把握!