保险科技领域的独角兽?再“探”「Wefox」估值达16.5亿美元

作者 | Zhudy

编辑 | 咏仪

Wefox Group是一家成立于2014年的德国线上保险服务平台,能够连接保险公司、保险经纪商和消费者,帮助他们完成线上保险购买、保单修改和理赔服务。

今年3月,北京宜信公司旗下宜信新金融产业投资基金,参与了Wefox Group的B轮1.25亿美元融资。今年12月,Wefox Group再完成1.1亿美元B+轮融资,公司估值达16.5亿美元。公司员工数已经增加到400名,收入已经超过1亿美元,现在为500,000多名客户提供服务。

在短短5年的时间内,Wefox Group就成为了欧洲保险科技领域的独角兽,这是如何做到的?

Wefox由两个主要产品和子公司组成:Wefox和One,Wefox的主要特点是“经纪人-客户”的匹配模式,而One的特点是采用了模块化设计。这两个产品的产生,与国外保险市场中保险经纪人的作用和监管环境的容忍度有着密不可分的关系。

保险经纪人在保险行业中的重要性

Wefox的成功与它的“经纪人-客户”匹配模式,有着紧密的关系。国外保险经纪人已经有几百年的发展历史,已发展成为一项非常成熟的产业,保险经纪人在保险市场中的地位越来越重要。在德国,保险经纪人被称作是保险人延长的手,50%-60%的业务量都是由保险经纪人带来的。

而在中国,保险经纪人的发展还很落后。2000年,中国才成立了第一家保险经纪公司——江泰保险经纪股份有限公司,这标志着中国保险经纪市场正式启动。当时在美国,保险市场容量已经达到了8000亿美元,并且其中有5000亿美元是依靠保险经纪公司来完成。然而在中国,当时整个保险市场的容量才190亿元,是个远远还没有开发的市场。

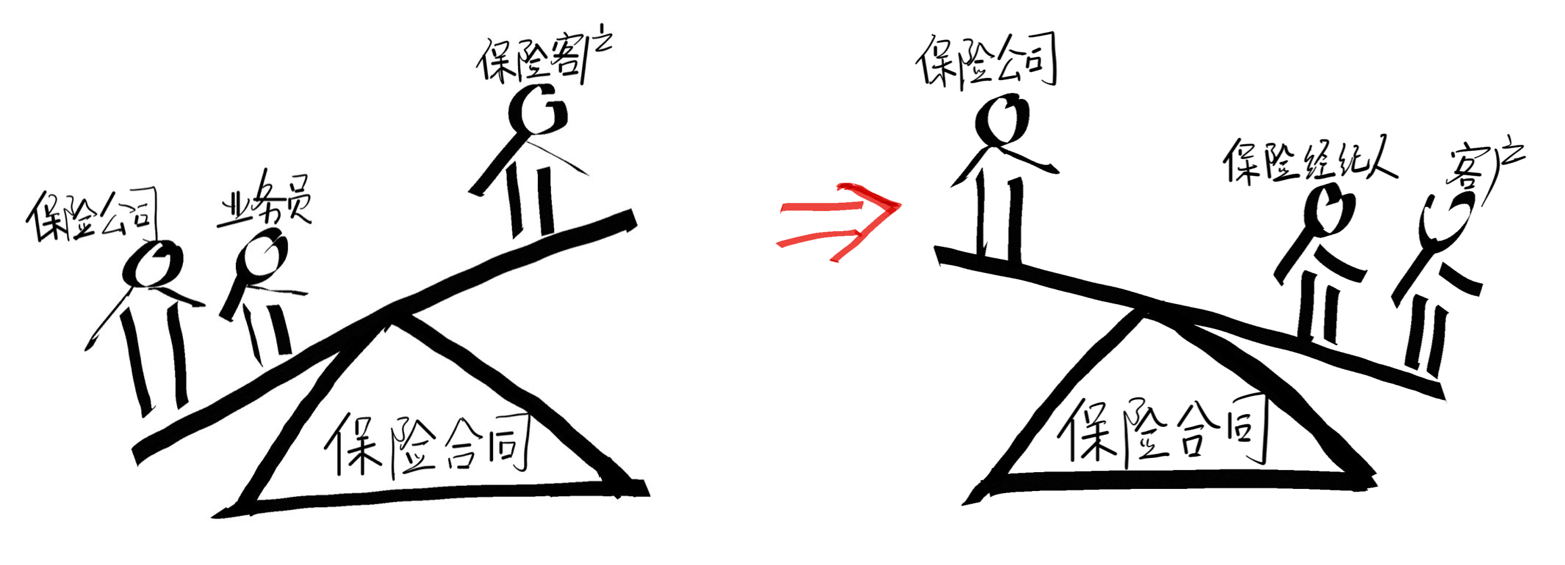

我们可以来比较一下推销式保险市场和保险经纪人服务模式:

推销式保险市场 VS 保险经纪人服务模式

推销式保险市场,客户明显处于弱势地位,保险行业处于卖方市场,保险行业满意度很差,客户普遍对保险反感和不信任。

保险经纪人服务模式下,保险公司产销分里,真正实现以客户为中心的买方市场,保险市场满意度不断提高。

中国保险市场存在一个很大的问题,人们听闻保险,脑子里马上蹦出两个字——传销。其实,这是由于中国保险市场的运营模式造成的,中国更多的还是推销式保险,导致人们对保险存在很深的刻板印象。中国的保险业想要得到更好的发展,首先要改变人们对保险行业的认知。

Wefox的“经纪人-客户”匹配服务

Wefox是一个连接保险公司,经纪人和客户的平台,不是完全绕过经纪人,而是让现有客户的独立经纪人进入平台,以帮助提供更好的体验,更轻松地管理客户的保险。

Wefox平台上约有80%的客户来自经纪人,其余20%的客户是直接官网注册。在这种情况下,Wefox有效地提供了“经纪人-客户”匹配服务。

Wefox通过一定程度的自动化实现效率,帮助经纪人拓展业务,同时确保客户获得保障。从消费者的角度来看,Wefox还充当“数字”钱包,他们可以存储他们订阅的各种保险的详细信息。

监管环境阻碍国内保险科技的发展

在中国以及亚洲其他国家,例如新加坡、韩国等,都属于高监管的环境,在这样的环境下,保险科技发展的步伐快或者慢,非常依赖于监管的容忍和支持。在全球范围内,比如在英国、美国、德国,保险科技走得比中国更快,因为当地的监管环境相对来说有更高的容忍度。

举个例子,在德国有家公司Friendsurance,是一个保险代理公司,其创新模式在于它的保费被分成两个部分:一部分进入公司的账户,另一部分当作回报资金池,会根据相同的保险需求,把客户分成一个个小组,到了年底的时候,根据理赔的情况把资金池里没有使用部分换回给被保险人作为奖励。

这种保险模式会激励被保险人更守信用,降低保险赔偿的发生,并且极大程度地减少欺诈风险,最终对于保险双方都是互利的。但是这种模式中短期在国内很难发生,因为监管对保费返还等有着非常严格的控制。

One的模块化设计

One是直接面向消费者的保险产品,该产品年收入仅增长近10倍,达到了3,000美元。One的赔付率低于40%,远高于行业水平。

One采用模块化设计,让客户随时可以根据自己的需求和风险偏好,选择保险范围,加入额外覆盖的保险范围。这包括在客户允许的情况下,开创使用物联网(IoT)和其他数据,使保险范围更加智能化。保险范围的选择,这与国外市场的监管容忍度有着密不可分的关系。

Wefox之所以能成为欧洲的行业龙头,是因为他们一直在实践保险科技,公司仍在不断开发核心技术,其中包括连接客户和保险公司、进行实时自动索赔处理程序的人工智能技术。

线上保险公司「Wefox」又获 1.1 亿美元 B 轮融资,估值达 16.5 亿美元